Stephanie Kelton For President

Irrespective of what happens from here in the Sino-US trade dispute, investors believe the damage to the global economy is done.

Trade uncertainty is probably here to stay, as is populist politics in one form or another.

Central banks were already constrained in their capacity to rescue the world, and persistent trade uncertainty makes it mission impossible with rates already so close to the lower bound.

Ironically, populism may have the solution for the economic malaise that was in part precipitated by protectionism run amok.

Here's a look at the nexus between trade wars, monetary policy at the limits and the current political environment.

By 9:30 a.m. in New York on Monday, sentiment around the "Phase One" trade "deal" announced during a glorified Oval Office photo op on Friday afternoon had deteriorated so much that Global Times editor Hu Xijiin (whose tweets are generally seen as Party pronouncements) had to step in.

"Based on what I know, China-US trade talks made [a] breakthrough last week and the two sides have the strong will to reach a final deal," Hu said, adding that although the "initial statement of the Chinese side is moderate... it doesn't mean China's real attitude is not positive."

Hu was clearly responding to a Bloomberg sources story which suggested that Beijing is already seeking another round of talks before anything is finalized with regard to the nebulous agreement unveiled in Washington late last week. I documented the "deal" in a Friday evening post for readers here. Suffice to say that in the 48 hours since, the sellside hasn't been able to divine anything above and beyond what was mentioned by President Trump at the White House.

To give you an idea about the general tone across desks as it relates to the "Phase One" agreement, Goldman called it " fairly straightforward [in] certain aspects," which sounds like a euphemistic way of saying "clear as mud."

I'm editorializing there - the bank was pretty charitable in their brief assessment delivered in a Saturday note, but the point is simply that the President and Chinese Vice Premier Liu He didn't give market participants much to chew on, probably because not much was actually accomplished beyond China committing to ramp up farm purchases. Here's an excerpt from a BofA note out Sunday:

What we don’t know..? A lot, but watch the markets. A lot of details are still missing and much still needs to be agreed upon such as China subsidies and support to SOEs, enforcement mechanisms. The tone from China is cautious and government media news agencies still characterize the situation as facing many uncertainties, but have called the deal rational and pragmatic. However, they have not confirmed whether President Xi will sign the deal at the November APEC Summit. This paradox of known knowns and remaining unknowns is reflected in markets.

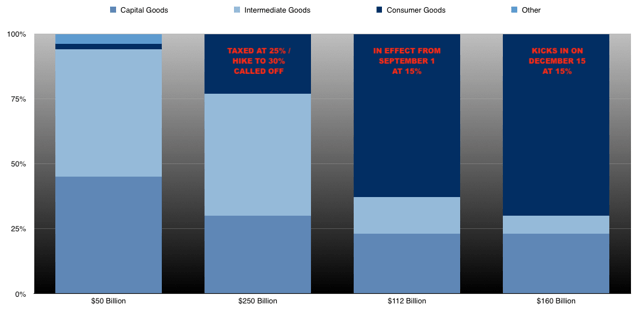

Steve Mnuchin on Monday morning told CNBC that barring further progress between now and then, 15% tariffs on $160 billion in additional Chinese goods will still go into effect on December 15. That's a source of consternation for markets and also for Beijing which, according to Bloomberg's reporting, wants that threat taken off the table. Here's an updated breakdown of the tariffs vis-à-vis China:

Note that in addition to being skewed towards consumer goods (which is obviously a problem for a US economy that's now running almost solely on the consumer) the timing of the December escalation coincides with the last FOMC meeting of the year.

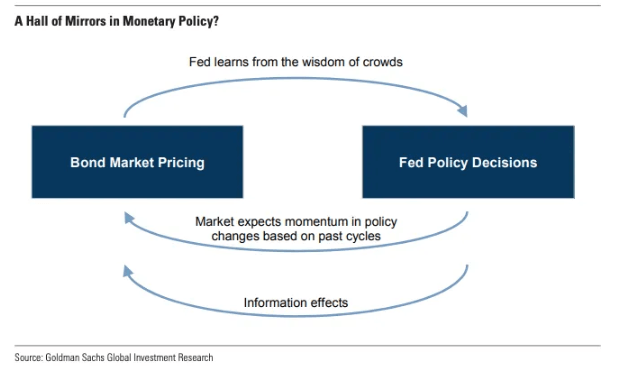

I've mentioned this previously, but it bears repeating: Donald Trump's primary source of leverage over Fed policy is his ability to engineer rate cuts with tariff escalations. The reason he has been so "successful" (if that's how you want to frame things) in that regard has more to do with market pricing than it does with business uncertainty. A recent study by Goldman found that Trump's trade tweets were far more impactful at moving market pricing towards additional Fed cuts than tweets about monetary policy itself. When market pricing moves in that direction, it corners the Fed. Here's why (via a July Goldman note):

It starts from the observation that Fed officials now seem to put greater weight on bond market pricing in making monetary policy decisions than in the past, partly because they worry more about the consequences of disappointing market expectations for cuts and partly because some of them put a significant amount of weight on bond market signals in gauging the outlook for growth and inflation. This can lead to a positive feedback loop between more dovish bond market pricing and more dovish central bank decisions. This feedback loop might not be broken until the economic data signal very decisively that further easing is inappropriate.

As to whether President Trump understood that in July of 2018 when he began to criticize the Jerome Powell Fed just as the trade war got going in earnest, you can color me skeptical.

But, the President has doubtlessly figured it out. Indeed, he's now an expert in playing the game. How many times, over the past six months, have you heard Peter Navarro and Larry Kudlow tell CNBC, Bloomberg and Fox Business that the "market thinks Trump is right on the Fed" (or some riff on that general theme)? They have said that on too many occasions to document, and that's indicative of the extent to which the White House is using the dynamic described above by Goldman to their advantage.

I do not believe that the President would (or even "should") give up that leverage by taking the December tariff escalation off the table with China.

The reference to "should" is just me looking at things from a strategic perspective. From a normative perspective, all of these tariffs should be lifted, because they are deep-sixing the global economy. Both the IMF and the OECD project the slowest pace of growth since the crisis in 2019. In their latest update, the OECD was emphatic. Here's an excerpt from a scathing assessment by OECD chief economist Laurence Boone:

The proliferation of tariffs and subsidies and the increasing unpredictability of trade policies have destroyed growth in international trade, triggering a sharp slowdown in industrial output and investments. When companies do not know what tomorrow will bring, they exercise their “wait-and-see option”. Given that an investment is a long-term commitment, they are waiting for this insidious trade war to settle down in order to know where to invest. However, when temporary uncertainty is recurrent and rooted, large amounts of investments are withheld, thereby affecting not just present day demand but also tomorrow’s growth potential and employment.

The problem now is that even if the US and China were to miraculously strike a comprehensive deal that removes all tariffs and non-tariff barriers immediately, it would be too late - not necessarily too late to avert a catastrophe, but certainty too late to avoid a deepening of the current global slump.

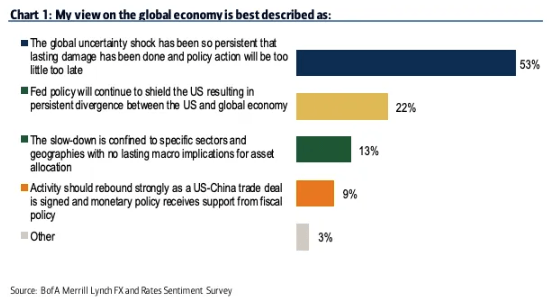

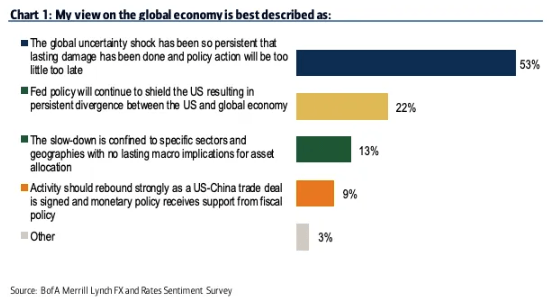

If you don't believe me (or the IMF or the OECD), just ask the 57 fund managers across multiple continents who participated in the latest edition of BofA's FX and rates sentiment survey. Asked to choose from a variety of statements regarding the prospects for the flagging global economy, respondents overwhelmingly chose "The global uncertainty shock has been so persistent that lasting damage has been done and policy action will be too little, too late."

(BofA)

(BofA)

Together, the participants in the survey control more than $800 billion in AUM.

Obviously, the plunge in global bond yields in 2019 telegraphed something about the outlook for growth and inflation, although it shouldn't be lost on readers that the plunge in long-end Treasury yields in August was at least partially attributable to hedging flows. The same BofA survey mentioned above found 55% of respondents saying a fundamental reassessment of the global growth and inflation outlook has been the driving force behind the rates rally.

It seems unlikely that trade tensions are going to abate entirely anytime soon. Indeed, the US on Monday got the final green light from the WTO to impose tariffs on Europe in the long-running dispute over Airbus subsidies. A parallel case involving Boeing is expected to be adjudicated early next year, at which point Brussels will likely retaliate, although Europe continues to beg Washington to reconsider.

There is virtually no chance that the structural issues at the heart of the Trump administration's dispute with China will ever be resolved once and for all. Indeed, if you read Elizabeth Warren's trade plan, it is entirely possible to argue that although Warren would likely be easier for other nations to deal with on a personal basis, her actual terms would be even more onerous than Trump's. You can probably make a similar argument with regard to Bernie Sanders.

With monetary policy having reached the apparent limits of its effectiveness, this all makes for a rather vexing quandary. BofA's Barnaby Martin (he's technically head of the bank's European credit team, but his weekly notes are expansive in terms of topics addressed) recently warned that trade uncertainty poses a "daunting headwind" to new QE in Europe. Implicit in his take was that monetary easing the world over is being hamstrung not just by mechanical constraints associated with the lower bound for rates and the various operational and political hurdles to more asset purchases, but by persistent and seemingly intractable trade frictions.

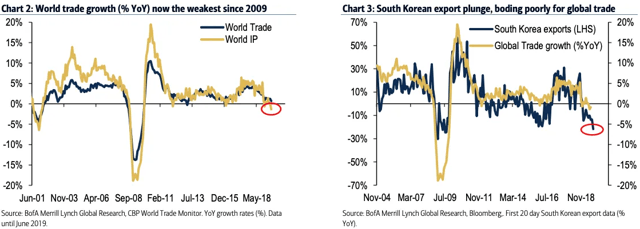

Global trade volumes, he wrote, "are now contracting at their fastest rate since late 2009" and, worryingly, that's unfolding at a time when world GDP growth is still positive. That juxtaposition is a relative rarity over the last two decades.

For Martin, the future is what he calls "public-private policy partnerships," wherein QE effectively frees up governments to borrow.

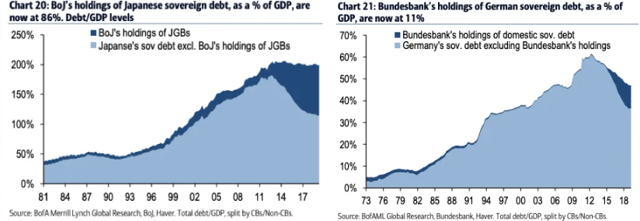

I've been over this before (both here and elsewhere) but it bears repeating ad nauseam. "If QE is sizable enough, the transformation in debt-to-GDP ratios can be meaningful," Martin wrote in a separate note last month. Have a look at the following two charts which illustrate the point:

The idea is that as central banks onboard government debt, it theoretically de-risks the market, reducing the odds of tantrums, and making "higher sovereign debt levels attainable," to quote BofA.

Of course, there's a (compelling) argument to be made that the more beholden a given government bond market is to the central bank, the higher the tantrum risk given that market functioning becomes impaired as ownership becomes more concentrated in the hands of the benefactors with the printing presses.

That rather important caveat aside, though, the thrust of this is that monetary policy will eventually become an extension of fiscal policy, as politicians borrow to finance ambitious agenda items in a world where the old "rules" (e.g., the Phillips curve) no longer apply.

If that sounds like central banks directly financing spending by their own governments, that's because it is and, increasingly, it's seen as the only arrow left in the quiver when it comes to reviving moribund inflation and engineering robust growth.

This is the ultimate irony of populism both on the left and right.

The protectionist bent on trade and the policy prescriptions which generally accompany a narrative that revolves around rescuing "our" workers and "our" industries and "our" middle class (that narrative is shared by President Trump, Elizabeth Warren and Bernie Sanders), are detrimental to global growth in a world that has, for decades, run on the assumption that globalization would continue apace, making markets and supply chains ever more interconnected and borders less and less relevant.

But, paradoxically, populism also has what might be the only viable prescription when it comes to making a serious run at reviving global growth and engineering robust expansions. That prescription involves pairing monetary policy with fiscal stimulus in MMT-esque fashion ("MMT" is, of course, the acronym for Modern Monetary Theory). Here's BofA's Martin one more time:

In fact, low rates and QE will become essentials in helping governments create ‘fiscal space’ and manage the transition to higher debt levels. At the extreme [they may] participate in ideas such as MMT, in our view.

You're reminded that while the likes of Bernie Sanders and Alexandria Ocasio-Cortez are the politicians most associated with MMT in the US, Donald Trump is arguably implementing it in real-time, on Twitter. This might rub some readers the wrong way, but the fact of the matter is that when you are issuing debt to finance tax cuts while simultaneously demanding the central bank cut rates to zero and restart QE (as the President has explicitly done on dozens of occasions), you are by definition calling for MMT, albeit a kind of perverse, supply-side variant.

My good buddy Kevin Muir (formerly head of equity derivatives at RBC Dominion and currently head of research at East West Investment Management and the author of The Macro Tourist) has called Trump "the first MMT president."

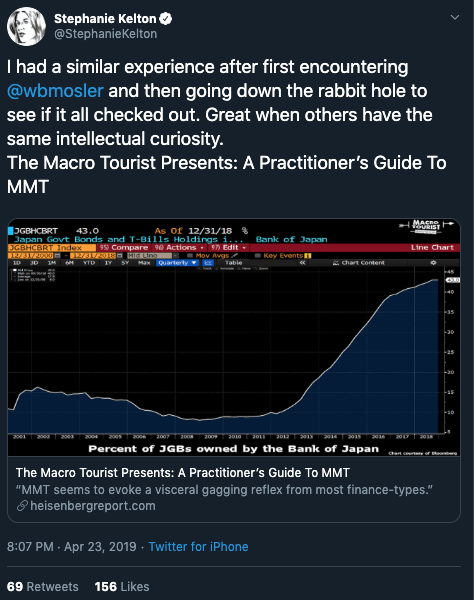

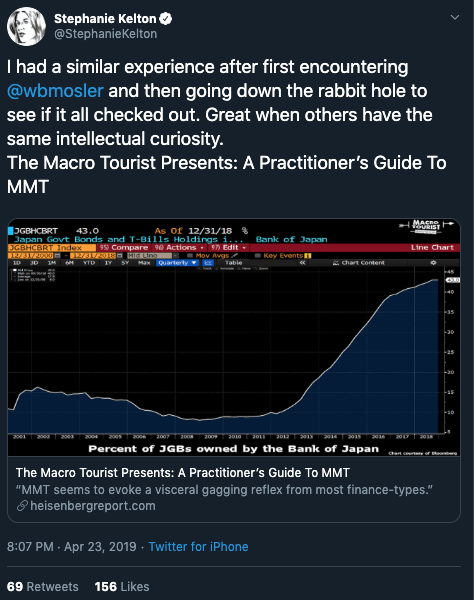

For what it's worth, Kevin and I are at least somewhat credible on this subject. After all, Stephanie Kelton herself (the patron saint of MMT and Bernie Sanders's senior economic advisor) tweeted the following back in April:

Where does all of the above leave investors going forward?

Where does all of the above leave investors going forward?

Well, it leaves market participants facing what is becoming an increasingly binary set of outcomes.

One one hand, it's possible that western politics suddenly pivots away from the extremes and centrists reclaim the narrative, ushering in a return of what, until 2015, was the status quo.

That doesn't seem likely.

If you assume that centrist politics will be on the back foot for years to come as right- and left-wing populists battle for votes, then I would argue that trade tensions are going to be the "new normal." When it comes to offsetting the deleterious growth effects of a more inward-looking approach to politics (and that can either manifest itself in combative, "us versus them" populism or populism that looks to foster global cooperation on things like climate change and immigration, while still preserving a nationalistic stance on trade and the economy), monetary stimulus will be wholly insufficient after having exhausted itself after the crisis.

But it won't just be insufficient, it will also be politically untenable in its current form, given that one obvious side effect of QE is the perpetuation of inequality (that's not a secret - central banks have openly discussed the subject).

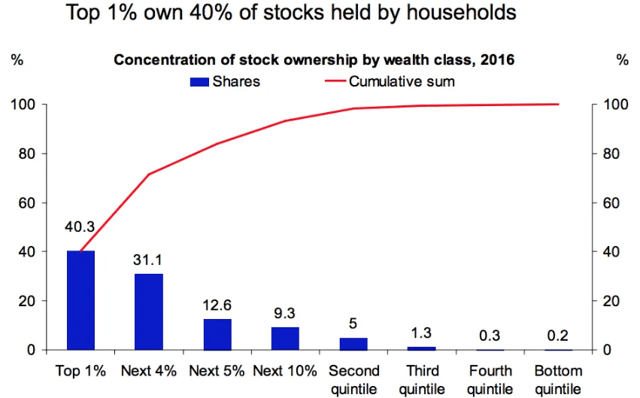

Irrespective of whether you're inclined to point out the obvious contradiction in today's populists being themselves wealthy (Trump is a billionaire and even Bernie Sanders is a millionaire), populism is sold to voters as a remedy for the purportedly dire plight of the everyman and everywoman. QE as it currently operates won't serve that purpose, as it merely inflates the price of financial assets which are disproportionately concentrated in the hands of the wealthy.

(Deutsche Bank; this is a few years old, but it gets the point across)

So, monetary policy will instead be rolled out in the service of supporting policies that directly benefit "the people." In other words, MMT (or some variant thereof) is inevitable, especially as traditional models linking inflation to employment break down.

"It was significant recently that the high-profile Democrat Congresswoman Alexandria Ocasio-Cortez lambasted Fed Chair Powell about the Fed being consistently too hawkish," SocGen's Albert Edwards wrote last week, conjuring a famous exchange from July, when AOC asked Powell about the increasingly "faint heart beat" (as he described it) of the relationship between inflation and labor market slack.

Assuming inflation remains subdued and especially if it collapses in a downturn, Edwards writes that "the Fed will take the blame for unnecessarily killing this economic cycle and a bipartisan consensus will usher in monetary madness like we have never seen before."

"Monetary madness theory" is Albert's play on "MMT."

Once this plays out, the general assumption is that the decades-old bond bull market will meet its end in dramatic fashion. If there's anything that would shake even the most ardent deflationists out of their convictions it's the actual implementation of MMT.

Fearmongers will tell you that it wouldn't be the "good" kind of inflation, but rather the Weimar type. Lacy Hunt, for instance, argued in April that everyone would be literally "miserable" under an MMT regime. Frankly, that kind of analysis isn't very useful. If you believe, as Lacy professed to, that MMT in the US would "destabilize the entire global system in very short order," then there's really no point in trying to trade it. Just buy physical gold and canned goods.

For those interested in a non-doomsday scenario, MMT informs many a steepener thesis in addition to being the basis for what, as of now anyway, are still contrarian calls for a sudden resurgence of left-for-dead inflation pressures.

Importantly, this isn't just some thought experiment for the long-run. This is potentially imminent (the market discounts things ahead of time, after all). Here, for example, is what BofA's Michael Hartnett wrote earlier this month:

2020s: Investors soon to discount new policy regime of MMT, fiscal stimulus, debt forgiveness, Green New Deal, all very positive for “value”, negative for “yield”; but decisive policy & investment shifts await.

One person who is pretty sure she knows where all of this is heading is Kelton.

"Greater coordination between fiscal and monetary authorities is almost certainly the wave of the future," she told Bloomberg in a July interview from (appropriately) Tokyo.

While Kelton said central banks won’t admit to having lost their independence, the bottom line is that "you’re going to see central banks responding in more accommodative, coordinating ways."

If you're in the deflation camp and she's even half right, you're going to be all the way wrong.

Disclosure: I/we have no positions in any stocks mentioned, and no plans to initiate any positions within the next 72 hours. I wrote this article myself, and it expresses my own opinions. I am not receiving compensation for it (other than from Seeking Alpha). I have no business relationship with any company whose stock is mentioned in this article.

ステファニーケルトンフォープレジデント

米中貿易紛争でここから何が起こるかに関係なく、投資家は世界経済への損害が生じたと信じています。

何らかの形でのポピュリスト政治と同様に、貿易の不確実性はおそらくここにとどまるでしょう。

中央銀行はすでに世界を救う能力に制約されており、持続的な貿易の不確実性により、すでに下限に近い金利ではミッションが不可能になっています。

皮肉なことに、ポピュリズムは、保護主義の暴走によって部分的に引き起こされた経済的mal怠の解決策を持っているかもしれません。

貿易戦争、極限での金融政策、現在の政治環境の結びつきを見てみましょう。

月曜日のニューヨークの午前9時30分までに、金曜日の午後の栄光に満ちた楕円形のオフィスでの写真撮影で発表された「Phase One」取引「取引」に関する感情が悪化し、Global Timesの編集者Hu Xijiin(ツイートは一般的に党の宣言)が介入しなければなりませんでした。

「私が知っていることに基づいて、中国と米国の貿易協議は先週突破し、双方は最終取引に到達する強い意志を持っている」と胡主席は付け加えた。 ...それは、中国の本当の態度が前向きでないという意味ではありません。」

胡主席は、先週ワシントンで発表された曖昧な合意に関して何かが最終決定される前に、北京がすでに別のラウンドの交渉を求めていることを示唆するブルームバーグの情報源の話に明らかに答えていた。 金曜日の夕方の投稿で読者のために「取引」を文書化しました。 それから48時間で、セルサイドはホワイトハウスでトランプ大統領が言及した以上のことを神聖にすることができなかったと言えば十分です。

「フェーズ1」契約に関連するデスク全体の一般的なトーンについてのアイデアを提供するために、ゴールドマンは「特定の側面ではかなり単純明快」と呼びました。

私はそこで編集しています-銀行は土曜日のメモで提供された簡単な評価でかなり慈善的でしたが、ポイントは単に大統領と中国副首相が彼が市場参加者に噛むことをあまり与えなかったということです実際には、中国を超えて農場の購入を増やすことを約束しました。 以下は、日曜日のBofAのメモからの抜粋です。

わからないこと..? たくさんですが、市場を見てください。 中国の補助金や国営企業への支援、執行メカニズムなど、まだ多くの詳細が欠落しており、まだ多くの合意が必要です。 中国からの口調は慎重であり、政府のマスコミ報道機関は依然として多くの不確実性に直面していると状況を特徴づけているが、取引は合理的かつ実際的であると呼んでいる。 しかし、11月のAPECサミットで習近平がこの契約に署名するかどうかは確認されていません。 既知の既知および残りの未知のこのパラドックスは、市場に反映されています。

月曜日の朝のスティーブ・ムニチンはCNBCに、現在とそれ以降のさらなる進展を禁じると、追加の中国製品の1600億ドルの15%の関税が12月15日にまだ有効になると述べた。それは、市場と北京にとって、ブルームバーグの報告は、その脅威をテーブルから取り除くことを望んでいます。 中国に対する関税の最新の内訳は次のとおりです。

12月のエスカレーションのタイミングは、消費財に偏っていることに加えて(これは明らかに消費者のみを対象とする米国経済にとって明らかに問題であることに加えて)、今年の最後のFOMC会議と一致することに注意してください。

これについては以前にも言及しましたが、繰り返しますが、ドナルド・トランプのFRB政策に対するレバレッジの主な源は、関税エスカレーションを伴う利下げを設計する能力です。 その点で彼がとても「成功」した理由は(もしそれがあなたが物事を組み立てたい方法なら)その点で、ビジネスの不確実性よりも市場価格に関係している。 ゴールドマンの最近の調査によると、トランプの貿易ツイートは、金融政策自体に関するツイートよりも、FRBの追加カットに向けて市場価格を移動させる際に、はるかに影響力があることがわかりました。 市場価格がその方向に動くとき、それは連邦機関を追い詰めます。 理由は次のとおりです(7月のゴールドマンメモによる)。

これは、FRBの当局者が現在、金融政策の決定において債券市場の価格設定を過去よりも重視しているように見えることから始まります。これは、カットに対する市場の期待を失望させた結果や、一部の成長とインフレの見通しを測る上で、債券市場のシグナルにかなりの重みがあります。 これは、よりハチの債券市場の価格設定とハチの中央銀行のより多くの決定の間の正のフィードバックループにつながる可能性があります。 このフィードバックループは、経済データがさらなる緩和が不適切であることを非常に決定的に示すまで中断されない可能性があります。

トランプ大統領が、貿易戦争が本格的に始まったようにジェローム・パウエル連銀を批判し始めた2018年7月に、私が懐疑的になることを理解したかどうかについて。

しかし、大統領は疑いなくそれを理解しました。 実際、彼は現在、ゲームをプレイする専門家です。 過去6か月間に、ピーター・ナバロとラリー・クドローがCNBC、ブルームバーグ、フォックス・ビジネスに「市場はトランプがFRBに正しかったと考えている」(またはその一般的なテーマのリフ)と言うのを何回聞いたことがありますか? 彼らは、文書化する機会が多すぎると言っており、それはホワイトハウスがゴールドマンによる上記のダイナミクスを有利に使用している範囲を示しています。

大統領は、12月の関税引き上げを中国とのテーブルから外すことにより、そのレバレッジをあきらめる(または「すべき」)とは思わない。

「すべき」とは、私が戦略的な観点から物事を見るということです。 規範的な観点からは、これらの関税はすべて世界経済に深く関わっているため、すべて解除する必要があります。 IMFとOECDは両方とも、2019年の危機以来最も遅い成長を予測しています。最新の更新では、OECDは強調されていました。 OECDのチーフエコノミストであるローレンスブーンによる厳しい評価からの抜粋を以下に示します。

関税と補助金の急増と貿易政策の予測不可能性の増加は、国際貿易の成長を破壊し、産業生産と投資の急激な減速を引き起こしました。 企業が明日何をもたらすかわからないとき、彼らは「待機オプション」を行使します。 投資は長期的なコミットメントであるため、投資先を知るために、このinな貿易戦争が収まるのを待っています。 しかし、一時的な不確実性が再発し根ざしている場合、大量の投資は差し控えられ、それによって現在の需要だけでなく、明日の成長の可能性と雇用にも影響を与えます。

問題は、米国と中国がすべての関税と非関税障壁を即座に撤廃する包括的な取り決めを奇跡的に打ったとしても、それは遅すぎるということです-大惨事を回避するには必ずしも遅すぎるわけではありませんが、避けるには遅すぎます現在の世界的な不況の深まり。

あなたが私(またはIMFまたはOECD)を信じない場合は、BofAのFXおよび金利センチメント調査の最新版に参加した複数の大陸の57人のファンドマネージャーに尋ねてください。 フラグを立てる世界経済の見通しに関するさまざまな声明から選択するように求められた回答者は、圧倒的に「世界的な不確実性ショックは非常に根強いため、永続的な損害が発生し、政策措置は少なすぎて遅すぎる」と選択しました。

(BofA)

(BofA)

合わせて、調査の参加者はAUMで8000億ドル以上を管理しています。

明らかに、2019年の世界の債券利回りの急落は、成長とインフレの見通しについて何かを伝えましたが、8月の長期国債利回りの急落は少なくとも部分的にヘッジフローに起因することを読者に失ってはなりません。 上記と同じBofA調査では、回答者の55%が、世界的な成長とインフレの見通しの根本的な再評価が金利上昇の原動力となっていると答えました。

貿易の緊張がすぐに完全に緩和されるとは考えにくい。 実際、米国は月曜日に、エアバス補助金をめぐる長期にわたる紛争で欧州に関税を課すために、WTOから最終的な承認を得ました。 ボーイングが関与する並行事件は来年初めに裁定されると予想され、その時点でブリュッセルは報復する可能性が高いが、ヨーロッパは引き続きワシントンに再考を求めている。

トランプ政権の中国との論争の中心にある構造的問題が一度も解決される可能性はほとんどありません。 確かに、エリザベス・ウォーレンの貿易計画を読んだ場合、ウォレンは他の国にとって個人的に対処する方が簡単だろうが、彼女の実際の条件はトランプよりもさらに厄介であると主張することは完全に可能です。 あなたはおそらくバーニー・サンダースに関して同様の議論をすることができます。

金融政策がその有効性の明らかな限界に達したため、これはすべて厄介な困惑を招きます。 BofAのバーナビーマーティン(彼は技術的には銀行のヨーロッパの信用チームのヘッドですが、彼の週刊メモは扱われているトピックに関して広範です)貿易の不確実性がヨーロッパの新しいQEに「気が遠くなる逆風」をもたらすと最近警告しました。 彼の考えの暗示は、世界の金融緩和が、金利の下限とより多くの資産購入へのさまざまな運用上および政治的ハードルに関連する機械的制約だけでなく、永続的で一見扱いにくい貿易摩擦によって妨げられていることでした。

世界貿易量は「2009年後半以来、最速で縮小している」と彼は書いたが、心配なことに、それは世界のGDP成長率が依然としてプラスであるときに展開している。 この並置は、過去20年間で比較的まれです。

マーティンにとって、未来は彼が「官民政策パートナーシップ」と呼んでいるものであり、そこでQEは事実上政府を自由に借りることができます。

私は以前にこれを終えました(ここと他の場所の両方で)が、繰り返しうんざりします。「QEが十分な大きさであれば、債務対GDP比率の転換は有意義なものになる可能性がある」とマーティンは先月別のメモに書いた。 ポイントを説明する以下の2つのチャートをご覧ください。

中央銀行が政府債務に乗ると、理論的には市場のリスクを取り除き、かんしゃくの可能性を減らし、BofAを引用するために「より高いソブリン債務レベルを達成可能にする」という考えです。

もちろん、与えられた国債市場が中央銀行にとってより魅力的なものであるほど 、所有権が恩恵者の手に集中するにつれて市場機能が損なわれることを考えると、かんしゃくリスクが高くなるという(説得力のある)議論があります印刷機。

しかし、かなり重要な注意点は別として、政治家は古い「ルール」(たとえば、フィリップス曲線)が存在しない世界で野心的な議題項目を融資するために金融政策が最終的に財政政策の延長になるということです。長く適用されます。

中央銀行が自国の政府による支出に直接資金を提供しているように思えるのは、それがinflation死のインフレの回復と堅調な成長の実現に関して、震えに残された唯一の矢印であるためです。

これは、左右のポピュリズムの究極の皮肉です。

貿易と、一般に「私たちの」労働者と「私たちの」産業と「私たちの」中産階級(トランプ大統領、エリザベス・ウォーレン、バーニー・サンダースが共有する)を救うことを中心とする物語に付随する政策規定に焦点を当てた保護主義者は、何十年もの間、グローバリゼーションが急速に進み、市場とサプライチェーンの相互接続性が高まり、国境がますます重要でなくなるという前提で世界の成長に悪影響を及ぼしています。

しかし、逆説的に、ポピュリズムには、世界的な成長の復活と堅実な拡張のエンジニアリングを真剣に実行することになる唯一の実行可能な処方箋もあります。 その処方箋には、金融政策とMMT 風の財政刺激策の組み合わせが含まれます(「MMT」は、もちろん、現代通貨理論の頭字語です)。 BofAのMartinをもう一度紹介します。

実際、低金利と量的緩和は、政府が「財政空間」を作り、より高い債務水準への移行を管理するのに不可欠です。 私たちの見解では、極端に[彼らは] MMTなどのアイデアに参加します。

あなたは、バーニー・サンダースやアレクサンドリア・オカシオ・コルテスなどが米国でMMTに最も関連する政治家である一方、ドナルド・トランプはおそらくTwitterでリアルタイムでそれを実装していることを思い出します。 これは一部の読者を間違った方向にこするかもしれませんが、問題の事実は、中央銀行の削減率をゼロに要求し、同時にQEを再開すると同時に債務を発行して減税を行う場合です(大統領が明示的に何十回も行っているように) )、あなたは定義上 、MMTを要求しています。

私の良き相棒、ケビンミュア(以前はRBC Dominionのエクイティデリバティブの責任者で、現在はイーストウエストインベストメントマネジメントの調査責任者であり、 マクロツーリストの著者)は、トランプを「 最初のMMT社長 」と呼んでいます。

それが価値があることについては、ケビンと私は少なくともこの主題に関していくらか信頼できる。 結局、ステファニーケルトン自身(MMTの守護聖人であり、バーニーサンダースの上級経済顧問)は、4月に次のようにツイートしました。

上記のすべてが投資家の将来をどこに残すのでしょうか?

上記のすべてが投資家の将来をどこに残すのでしょうか?

まあ、市場参加者は、ますますバイナリの結果になりつつあるものに直面しています。

一方で、西側の政治が突然極端から遠ざかり、中心主義者が物語を取り戻し、2015年までの現状の復活をもたらした可能性があります。

それはありそうにない。

右翼と左翼のポピュリストが票をめぐる戦いとして何年にもわたって中心主義の政治が後進するだろうと仮定するなら、貿易の緊張は「新しい常態」になるだろうと私は主張するだろう。 政治に対する内向きのアプローチの有害な成長効果を相殺することになると(そしてそれは、気候変動や移民のようなもので世界的な協力を促進するように見える、戦闘的な「私たち対彼ら」ポピュリズムまたはポピュリズムに現れる可能性があり、貿易と経済に対する国家主義的なスタンスを維持しながら)、金融刺激策は危機後に疲弊した後は完全に不十分です。

しかし、それだけでは不十分ではなく、現在の形では政治的に受け入れられません。QEの明らかな副作用の1つは、不平等の永続化です(秘密ではない-中央銀行はこの問題について公然と議論しています)。

今日のポピュリスト自身が裕福であること(トランプは億万長者であり、バーニー・サンダースさえ億万長者である)の明らかな矛盾を指摘する傾向があるかどうかに関係なく、ポピュリズムは皆の悲惨なp状に対する救済策として有権者に販売されていますみなさん。 現在稼働しているQEは、富裕層の手に不均衡に集中している金融資産の価格を単に上昇させるだけなので、その目的には役立ちません。

(ドイツ銀行。これは数年前ですが、重要な点があります)

そのため、金融政策は「人々」に直接利益をもたらす支援政策の代わりに展開されます。言い換えれば、特にインフレと雇用を結びつける伝統的なモデルが崩壊するにつれて、MMT(またはそのいくつかの変形)は避けられない。

SocGenのアルバート・エドワーズは先週、7月からAOCがパウエルにますます質問した有名な交換を招集し、「有名な民主党下院議員のアレクサンドリア・オカシオ・コルテスが、FRが一貫してタカ派すぎることについてFED議長を非難したことは重要でした」インフレと労働市場のスラックとの関係の「 かすかなハートビート 」(彼が述べたように)。

インフレが抑制されたままであり、特に景気低迷で崩壊した場合、エドワーズは「FRBはこの景気循環を不必要に殺し、超党派のコンセンサスが今まで見たことのない金銭的狂気の到来を告げるだろう」と書いている。

「金銭的狂気理論」は、アルバートの「MMT」に関する演劇です。

これがいったん実行されると、一般的な仮定は、数十年前の債券強気市場が劇的な形でその終わりを迎えることです。 最も熱心なデフレ専門家でさえも確信を揺るがすものがあれば、それはMMTの実際の実装です。

Fearmongersは、それが「良い」種類のインフレではなく、ワイマール型であることを教えてくれます。 たとえば、レイシーハントは4月に、MMT政権の下では誰もが文字通り「悲惨」であると主張しました。 率直に言って、この種の分析はあまり有用ではありません。 レイシーが公言したように、米国のMMTが「グローバルシステム全体を非常に短い順序で不安定化する」と信じるなら、それを取引しようとしても意味がありません。物理的な金と缶詰を買うだけです。

終末のないシナリオに興味のある人のために、MMTは、現在のとにかく、まだ死んだままのインフレ圧力の突然の復活の逆説的な呼び出しの基礎であることに加えて、多くのスティープナーの論文を通知します。

重要なのは、これは単なる長期的な実験ではないということです。 これは差し迫っている可能性があります(結局、市場は物事を事前に割引します)。 たとえば、BofAのMichael Hartnettが今月初めに書いたものは次のとおりです。

2020年代:投資家は、MMTの新しい政策体制、財政刺激策、債務免除、グリーンニューディールをすぐに割引き、「価値」に非常に肯定的、「利回り」に否定的。しかし、決定的な政策と投資のシフトが待っています。

このすべてがどこに向かっているのかを知っている人は、ケルトンです。

「財政当局と金融当局の連携強化はほぼ間違いなく未来の波だ」と彼女はブルームバーグに(適切に)東京からの7月のインタビューで語った。

ケルトン氏は、中央銀行が独立性を失ったことを認めないだろうと述べたが、一番下の行は「中央銀行がより緩和的で調整的な方法で対応するのを見ることになる」ということです。

あなたがデフレキャンプにいて、彼女が半分でも正しいなら、あなたはずっと間違っているでしょう。

開示: 記載されている株式のポジションはなく、今後72時間以内にポジションを開始する予定はありません。 この記事は自分で書いたもので、自分の意見を表しています。 私はそれに対する補償を受け取っていません(Seeking Alphaから以外)。 この記事で在庫が記載されている会社とは取引関係がありません。

0 件のコメント:

コメントを投稿