MMT(現代貨幣理論)の批判的検討(4)─クラウド・アウトが起きない世界の秘密

metamorworks -iStock

<MMTは「政府財政は景気循環を通じて均衡する必要すらない」と結論しているが、それがどのような推論から導き出されるのかを検討する......>

その主唱者たちによれば、MMTの目的は、主流派マクロ経済学という「歪んだメガネ」によって生み出された財政と金融に関する誤った観念を排し、それをMMTから得られる正しい把握に置き換えていき、それを通じてマクロ経済政策を正しい方向に導いていくことにある。MMT派の教科書Macroeconomicsの第8章では、そのMMTによって駆逐されるべき主流派の誤謬(Mainstream Fallacy)として、以下の9つの命題が掲げられている。

誤謬その1:政府は家計と同様な「予算」の制約に直面している。

誤謬その2:財政赤字(黒字)は悪(善)である。

誤謬その3:財政黒字は一国の貯蓄を増加させる。

誤謬その4:政府財政は景気循環を通じて均衡されるべきである。

誤謬その5:財政赤字は、希少な民間貯蓄を奪い合うことになるため、利子率を引き上げ、民間投資をクラウド・アウト(締め出し)する。

誤謬その6:財政赤字は将来の増税を意味する。

誤謬その7:政府の浪費は財源の喪失を意味する。

誤謬その8:政府支出はインフレを生む。

誤謬その9:財政赤字は大きな政府につながる。

誤謬その2:財政赤字(黒字)は悪(善)である。

誤謬その3:財政黒字は一国の貯蓄を増加させる。

誤謬その4:政府財政は景気循環を通じて均衡されるべきである。

誤謬その5:財政赤字は、希少な民間貯蓄を奪い合うことになるため、利子率を引き上げ、民間投資をクラウド・アウト(締め出し)する。

誤謬その6:財政赤字は将来の増税を意味する。

誤謬その7:政府の浪費は財源の喪失を意味する。

誤謬その8:政府支出はインフレを生む。

誤謬その9:財政赤字は大きな政府につながる。

新旧ケインジアンを含む反緊縮正統派はおそらく、これらが「主流派の誤謬」だと言われれば、その誤謬を信じている主流派とはいったい誰のことなのか、よくメディアに出てきては赤字赤字と大騒ぎする緊縮保守派のことだろうか、などといぶかしく思うであろう。というのは、「政府の赤字は家計のそれとは違う」とか「政府の財政赤字は別に悪いことでない」というのは、まさしく反緊縮正統派がこれまで口を酸っぱくして言い続けてきたことだからである。実際、不況期の財政赤字は積極的に許容されるべきだという赤字財政主義は、ケインズ主義が誕生して以来の基本的な政策指針の一つであった。

しかしながら他方で、この中には確かに正統派とは明確に異なるものもある。それは例えば「財政赤字は、希少な民間貯蓄を奪い合うことになるため、利子率を引き上げ、民間投資をクラウド・アウトする」である。あるいは「政府財政は景気循環を通じて均衡されるべきである」、「財政黒字は一国の貯蓄を増加させる」、「政府支出はインフレを生む」などもそこに含まれるかもしれない。これらは正統派にとっては必ずしも誤謬ではない。

新旧ケインジアンを含む正統派も確かに、「赤字財政支出による民間投資のクラウド・アウトは不完全雇用下ではそれほど起きない」と考えている。しかし他方で、「経済がいったん完全雇用に達した時には、赤字財政支出はほぼ確実に民間投資のクラウド・アウト、金利上昇、さらにはインフレを引き起こす」とも考えている。したがって、正統派の多くは、「赤字財政が明確に許容されるのは基本的には不完全雇用時である」と考える。

それに対して、MMTは「赤字財政支出によるクラウド・アウトは原理的に起きない」と主張しているのである。それは、「赤字財政は完全雇用であってもなくてもインフレでない限り許容されるべきである」、そして「政府財政は景気循環を通じて均衡する必要すらない」という、きわめてMMT的な結論を生み出す。以下では、そのMMTの結論がどのような推論から導き出されるのかを検討する。

MMT(現代貨幣理論)の批判的検討(4)─クラウド・アウトが起きない世界の秘密

赤字財政支出がクラウド・アウトを起こさないMMT的メカニズム

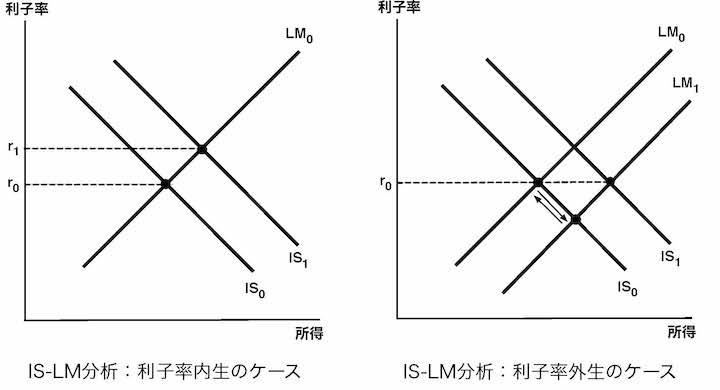

赤字財政支出がクラウド・アウトを起こさないMMTのメカニズムは、基本的にはきわめて単純である。それは、本連載(2)の「MMTのIS-LMモデルを用いた説明」の箇所で用いた下図から明らかになる。

既述のように、MMTでは常に、中央銀行は利子率を一定の水準に保つように金融調節を行うことが仮定されている。その場合、IS曲線の右シフトによって金利が上昇しようとすれば(左図)、必ずLM曲線の右シフトが誘発される(右図)。つまり、政府が赤字財政支出を拡大すれば、必ず貨幣供給の自動的拡大メカニズムが作用する。

要するに、MMTの世界で民間投資のクラウド・アウトが生じないのは、基本的には「中央銀行が利子率を一定の水準に保つように金融調節を行うから」である。通常のIS-LM分析では、左図のように、政府が赤字財政支出を拡大すれば、必ず金利上昇(r0からr1へ)が生じる。それは、通常の右下がりのIS曲線が意味するように、より高い金利はより少ない民間投資をもたらすと仮定される場合には、政府の赤字財政支出によって民間投資がクラウド・アウトされることを意味する。しかし、そこで中央銀行が貨幣供給を増加させてその金利上昇を抑え込めば、確かに民間投資のクラウド・アウトは生じない。

ところが、Macroeconomics第8章では、このクラウド・アウトに関する「主流派の誤謬5」に関連して、以下のようなきわめて興味深い叙述がある。

それどころか、財政赤字は金利を引き下げる圧力となる。赤字国債の発行は、赤字財政支出から発生する銀行システムの超過準備を吸収するための利子付き証券を投資家に提供することで、中央銀行が正の目標金利を維持することを可能にする。もしこれらの準備が吸収されなかったとすれば、政府の財政赤字という環境下では、(収益を生まない準備を処分しようとする銀行の競争によって)オーバーナイト金利は下落し、それは通常行われているように超過準備に対して付利を行わない限り、中央銀行の目標金利の同様な下落を招くであろう。(Macroeconomics, p.126)

MMTはつまり、政府の赤字財政支出は、正統派のいうような金利上昇やそれによる民間投資のクラウド・アウトどころか、「中央銀行が政策金利を維持しない場合には、むしろ金利の下落をもたらす」と主張しているのである。

これは、本連載(1)で紹介した「MMTの中核命題--中央銀行による政府赤字財政支出の自動的ファイナンス」のステージ2に対応している。MMTにおける政府の赤字財政支出とは、まずは「政府による民間への財政支出支払い」である。それは、民間銀行における預金残高の増加、そして準備預金の増加をもたらす。それはさらに、銀行間短期金融市場での金利下落を誘発する。中央銀行の金融調節すなわち国債の売りオペは、その下落を放置せずに金利の目標水準を維持するために行われる。

その現象をIS-LM分析で「翻訳」したのが、上の右図の矢印である。通常の正統派的な理解では、政府の財政支出によって銀行の持つ準備預金が拡大したとすれば、それはまさに中央銀行のベース・マネー供給が拡大したことを意味する。IS-LM分析ではそれはLM曲線の右シフト(LM0からLM1へ)を意味するから、利子率は当然ながら下落する。しかし、MMTが想定するように、中央銀行は通常こうした利子率の下落を許容せず、国債の売りオペによって超過準備を吸収し、利子率を矢印のように元の目標水準まで戻そうとする。それは正統派的には、中央銀行のベース・マネー供給が縮小したことを意味する。

要するに、「政府の赤字財政支出は金利上昇よりも下落をもたらす」というMMTの主張を正統派的に解釈すれば、「その政府の赤字財政支出は、貨幣市場の方ではまずはベース・マネー供給の拡大をもたらすからだ」ということになる。

財市場が明示的には存在しないMMTの世界

とはいえ、依然として問題は残る。上の左図が示すように、通常のIS-LM分析では、政府が赤字財政支出を行えば、それはまずはIS曲線の右シフトとして現れる。金利が上昇し、民間投資のクラウド・アウトが発生するのはそのためである。しかし、MMTの例示では、この「IS曲線の右シフト」に相当する状況は、どのステージでもまったく想定されていない。政府の赤字財政支出とは政府による民間の財サービスの吸収を意味するから、一国の生産と所得はそれによって押し上げられていくはずである。それがまさしく「IS曲線の右シフト」である。しかしMMTには、国民所得会計の恒等式は存在しても、IS曲線に相当する分析用具が存在していない。

本連載(1)で紹介したMacroeconomics 第20章第4節における中央銀行と民間銀行のバランスシートによる資金循環分析とは異なり、ランダル・レイのModern Money Theoryの第3章では、民間非銀行部門のバランスシートが明示化されている。そこでは確かに、政府の赤字財政支出によって民間部門から政府部門に「ジェット」が移転されることが想定されている。しかしそれは、分析上は何の意味も持ってはおらず、単に「政府は中央銀行によるソブリン通貨の創出によって、金利上昇も民間投資のクラウド・アウトも引き起こすことなく、民間部門から政府部門にいくらでも財サービスを移転させることができる」というMMT命題の説明のために出てくるにすぎない。IS-LM分析のように、そうした政府支出による財サービスへの需要拡大が、財市場でのスラックすなわち産出ギャップを縮小させ、一国の雇用や所得を変えて行くとか、それが貨幣市場に影響を与えて金利あるいは貨幣量を変えて行くといった視点は、一切存在しないのである。

要するに、MMTにはIS曲線に相当する財市場分析そのものが存在しない。MMTの世界で民間投資のクラウド・アウトが想定されていない最も本質的な理由は、まさにそこにある。IS曲線が存在せず、財市場分析が存在しないということは、「完全雇用」というマクロ経済にとっての最も本質的な供給制約も想定されていないことを意味する。ソブリン通貨の創出そのものには制約はないのだから、そうした実物的な制約が存在しない世界では、政府は確かに中央銀行によるソブリン通貨の創出によっていくらでも財サービスを民間から政府に移転させることができる。しかも、実物的な制約がなく、トレード・オフも存在しないのだから、それは民間投資のクラウド・アウトを引き起こすこともない。

それに対して、正統派あるいはMMTの批判者たちの中では、「MMTにもIS曲線(のようなもの)はおそらく存在するが、彼らはそれを右下がりではなく垂直と仮定しているのではないか」という解釈も存在する。その解釈には確かに一定の根拠がある。通常の右下がりのIS曲線とは、金利の低下が民間投資の拡大をもたらすことを意味する。その場合には当然、金利の操作という本来的な意味での金融政策がマクロ安定化に大きな役割を果たす。逆に言えば、MMTのように「金融政策は財政政策に従属する存在にすぎない」と想定するためには、民間投資の利子非弾力性を仮定しておく必要がある。

しかしながら、少なくともIS-LM分析では、政府の赤字財政支出によってIS曲線が右にシフトすれば、仮にそれが垂直であったとしても、必ず金利を上昇させる方向に作用する。MMTではそのようなステージがまったく想定されていないということは、そこにはIS曲線あるいは財市場そのものが存在していないと考えるほかないのである。

MMT(現代貨幣理論)の批判的検討(4)─クラウド・アウトが起きない世界の秘密

クラウド・アウトに関する正統派的理解

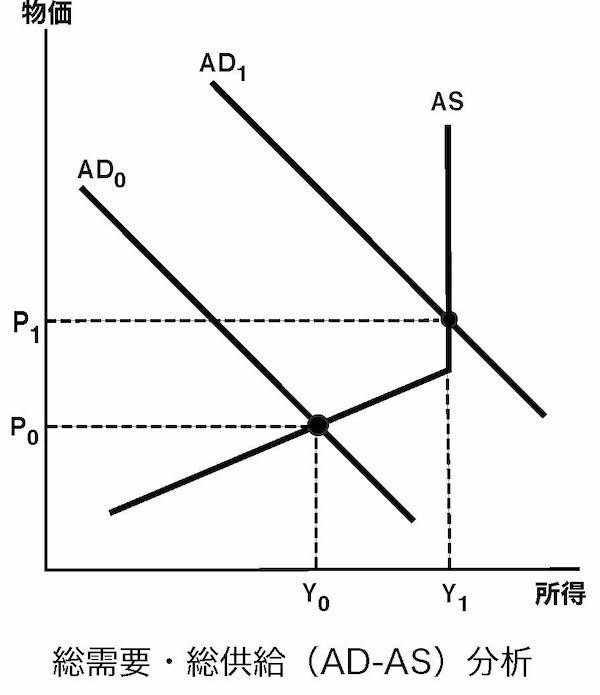

ところで、この「政府財政赤字による民間投資のクラウド・アウト」という問題は、通常の「正統派」的なマクロ経済学ではどのように考えられてきたのであろうか。その種の問題を考察する枠組みとして最も一般的に用いられてきたのは、グレゴリー・マンキューのマクロ経済学教科書などを通じて普及した総需要・総供給(AD-AS)分析であろう。

この図が示しているのは、政府による赤字財政支出は、総需要曲線の右シフト(AD0からAD1へ)を通じて、所得と物価の双方を引き上げるということである。ただし、所得の拡大には「完全雇用」という明確な限界が存在するため、総供給(AS)曲線は途中から垂直になっている。その完全雇用Y1にいったん到達した場合、政府による赤字財政支出は、所得の拡大ではなく単に物価の上昇すなわちインフレをもたらすにすぎない。

ちなみに、この総供給曲線は、実証的には失業率とインフレ率との関係を示すフィリップス曲線に対応している。というのは、一国の所得は循環的にはほぼその失業率に依存するからである。そして、総供給曲線の垂直部分に対応する失業率が、フィリップス曲線におけるNAIRU(Non-Accelerating Inflation Rate of Unemployment、インフレ非加速的失業率)である。

このように、完全雇用下で行われる赤字財政支出は、一般に所得ではなく物価の上昇に結びつく。ただし、この総需要・総供給分析では、それによる金利上昇や民間投資のクラウド・アウトは明示的には現れない。それを確認するためには、赤字財政支出が資金市場にどのような影響をもたらすかを別途考える必要がある。

まず、総供給曲線の右上がりの領域に対応する不完全雇用下では、赤字財政支出が行われても、それは金利上昇や民間投資のクラウド・アウトを大きくはもたらさない。というのは、財市場や労働市場にスラックが存在し、経済が実物的な制約に直面していない場合には、上述のように、金利上昇はいくらでも金融緩和によって抑え込めるからである。利子率外生のMMT世界では、それが自動的に行われる。しかし、経済がいったん完全雇用という実物的な制約が存在する世界に入れば、状況は一変する。

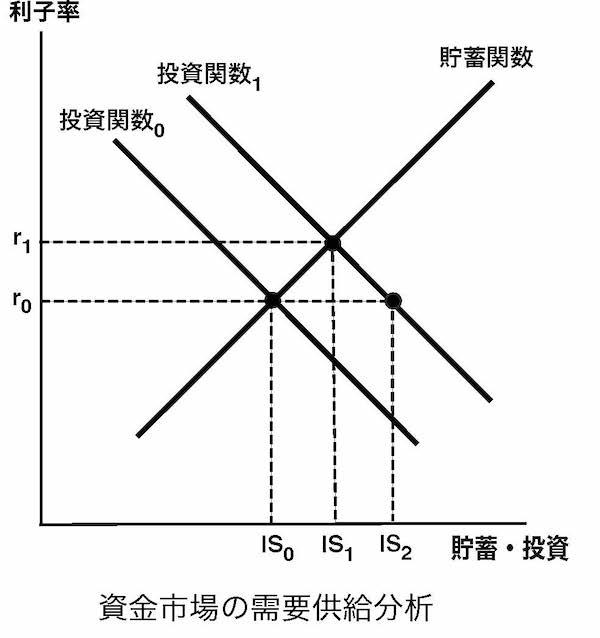

この図は、利子率が人々の資金供給すなわち貯蓄と資金需要すなわち投資を均衡させるように決まるという、資金市場の需要供給分析である。ここで、IS2マイナスIS0に相当する政府支出が赤字国債の発行によって行われたとすれば、貯蓄関数はシフトしない一方で、投資関数は0から1へと右にシフトする。その結果、金利はr0からr1へと上昇し、民間投資はIS2マイナスIS1に相当する分だけクラウド・アウトされる。つまり、完全雇用下における政府の赤字財政支出は、一般に金利上昇と民間投資のクラウド・アウトをもたらす。

この資金市場の需要供給分析は、MMT派が口をきわめて批判する貸付資金説(loanable funds theory)に他ならない。確かに、貯蓄決定と投資決定の独立性を仮定するこの貸付資金説は、不完全雇用下ではそのままでは成立しない。それは、経済にスラックが存在し、所得の拡大余地が残されている不完全雇用経済では、「投資が所得を生み、所得が貯蓄を生む」という、投資と貯蓄との間の因果性が生じるからである。ケインズが貸付資金説を捨て去って流動性選好説を提起したのはそのためである(そのことはMacroeconomics 第12章第5節で解説されている)。しかし、ここでの分析はそもそも完全雇用で所得一定が前提なのだから、この貸付資金説を安心して使うことができる。

MMT派はおそらく、このような議論に対しては、「利子率はそもそも中央銀行が外生的に決めるものであるから、利子率が市場の需給で決まるという貸付資金説の想定そのものがおかしい」と反論するであろう(Macroeconomicsのp.481にそうした叙述がある)。そこで、このMMT派の利子外生説を受け入れ、上の資金市場の需要供給分析で、政府の赤字財政支出にもかかわらず中央銀行が「金融抑圧」を行い、利子率をr0で固定すると仮定してみよう。

その場合、中央銀行の信用供給によってIS2だけの投資が生み出されるが、それに対する貯蓄はIS0しかない。つまり、貯蓄に対する投資の超過需要が発生する。それは同時に財市場での供給に対する需要の超過を意味するので、当然ながら物価上昇が生じる。したがって中央銀行は、その需給の不均衡を解消して物価を安定させるためには、利子率r0を「自然利子率」であるr1にまで引き上げなければならない。これはまさしく、本連載(3)で紹介したヴィクセルの世界である。要するに、利子率内生ではなく外生にした場合には、利子率上昇のかわりに物価の上昇が生じるというだけなのである。

不完全雇用が永遠に続くMMTの世界

このように、正統派的な推論によれば、「財政赤字は金利上昇も民間投資のクラウド・アウトもインフレももたらさない」というMMTの結論は、不完全雇用経済では成り立っても完全雇用経済では成り立たない。MMTは確かに、政府財政における本質的な制約は政府の資金にではなくその時々の生産資源の存在量にあることを強調する。しかしながら、MMTは他方で、財政赤字が金利上昇もクラウド・アウトも起こさないという主張を、完全雇用でも不完全雇用でも成り立つ一般的な命題であるかのように論じ、それを用いて「場合によってはクラウド・アウトが生じる」とする正統派の立場を批判している。それは、MMTが基本的には「永遠の不完全雇用」を前提とする理論であること、そして時々思い出したように言及される「資源の制約」がその分析上は何の役割も果たしていないことを意味する。

(以下、MMTの批判的検討(5)に続く)

(以下、MMTの批判的検討(5)に続く)

0 Comments:

コメントを投稿

<< Home