ダリオ氏、中央銀行はMMT的新たな仕組みにとって代わられる 2019/5/3

Dalio Says Something Like MMT Is Coming, Whether We Like It Or Not

元エッセイ

(6) It’s Time to Look More Carefully at “Monetary Policy 3 (MP3)” and “Modern Monetary Theory (MMT)” | LinkedIn 2019/5/2

ダリオ「金融政策3(MP3)」と「現代の通貨理論(MMT)」をもっと詳しく見る 時が来た 機械翻訳

https://nam-students.blogspot.com/2019/05/ray-dalio-its-time-to-look-more.html

邦訳、

http://nam-students.blogspot.com/2019/05/ray-dalio-its-time-to-look-more_2.html

金利引き下げ(MP1)、QE(MP2)、金融政策3(MP3)

MMT

https://ja.wikipedia.org/wiki/%E3%83%AC%E3%82%A4%E3%83%BB%E3%83%80%E3%83%AA%E3%82%AA

邦訳、

http://nam-students.blogspot.com/2019/05/ray-dalio-its-time-to-look-more_2.html

金利引き下げ(MP1)、QE(MP2)、金融政策3(MP3)

MMT

https://ja.wikipedia.org/wiki/%E3%83%AC%E3%82%A4%E3%83%BB%E3%83%80%E3%83%AA%E3%82%AA

レイ・ダリオ(Ray Dalio、1949年8月8日 - )はアメリカ合衆国のヘッジファンドマネージャーである[1]。ヘッジファンド運営会社ブリッジウォーター・アソシエーツの創業に携わった[1][2]。

目次

来歴

ジャズミュージシャンの子として生まれ、独学で高校時代から株式投資を実施、ロングアイランド大学、ハーバード・ビジネス・スクールを経て、メリルリンチに就職。その後、シェアソン・ヘイデン・ストーンに勤務するも解雇され、のちにヘッジファンドであるコンサルティング会社ブリッジウォータを設立。

経済感覚

ダリオは経済に対して、大要以下の通りの考えを抱いている[3]。

- 経済はシンプルな活動の集積である。

- 人、会社、政府機関の信用による借金が経済を拡大させる。

- ただし、信用による支出が拡大し過ぎるとバブルが発生し、金融危機を招く。

ブリッジ・ウォーター・アソシエイツについて

彼が創業したブリッジ・ウォーター・アソシエイツの運用スタイルは「最小リスクで最大の利回りを目指す」というもので、2008年のリーマンショックの際もプラスの運用成績で乗り切っている。

その運用の安全性から、CalPERSなどの大手基金からも資金を集めている。ブリッジ・ウォーターの運用スタイルは市場全体の動きとは乖離したプラスのリターンをあげるアルファ戦略をとっており、市場平均に対してより多くのリターンを稼ぎ出さなければヘッジファンドを活用するメリットはないと断言している

現在ブリッジ・ウォーターの運用総額は16兆円と世界最大のヘッジファンドとなっており、レイ・ダリオはヘッジファンド界の帝王とも呼ばれている。近年は好景気だった2015年から2017年に合計13%となっており、市場平均をアンダーパフォームしている。

どのような市況環境であっても安定的な成績をだすオール・ウェザー型のポートフォリオを組成しており、リーマンショック等の不況時に底固さをみせる一方、好況期には市場平均を下回る可能性があるとみられる。

ポピュリズム

2017年3月、ダリオはポピュリズムについて81頁にわたるレポートを取りまとめた[1][4]。その中で、ダリオはイギリス、アメリカ、イタリア、フィリピンなどのポピュリズムが台頭している国では、少なくとも2018年3月頃までは経済に対して金融・財政政策よりも、ポピュリズムの動きが強い影響力を持つとの見方を示した[註釈 2][1][4]。加えて、同レポートでは、アドルフ・ヒトラーなど、過去に存在した14人のポピュリスト型指導者についての分析も行っている[1][4]。さらにレポート公表時点でアメリカ合衆国大統領を務めているドナルド・トランプについて「ポピュリストと捉えているが、彼については答えよりも疑問の方が多く、他のケースを基にトランプ氏がより典型的な道をたどるのか、それとも大きくそれるのか分析を進めている」とも述べており、ポピュリズムについてダリオが強い関心を抱いている[1][4]。また、このレポートの公表に先立って、ダリオはポピュリズム指数(英語: Populism Index)を開発するなどしている[2]。

註釈

- ^ VWO、EEMが投資対象とする国々は、ほぼ同じであり、両者の異なる点は、次のとおりである[3]。VWOのほうは連動を目指す「FTSEエマージング・マーケッツ・オールキャップ(含む中国A株)インデックス」の投資対象には、中国A株を投資対象に組み入れているのに対し韓国市場は組み入れていない[3]。他方、EEMの投資対象には韓国市場を組み入れられていない一方、中国A株を含まない[3]。

- ^ その理由として、ダリオは「経済情勢を形作る上でのポピュリズムの役割は、伝統的な金融・財政政策よりも恐らく強いとわれわれは考えている」としたうえで、「現在政権を握るポピュリストらがどの程度典型的なポピュリストになるのかを示唆し、また今後の選挙であとどれだけのポピュリストが政権入りするかが決まる中で、今後1年程度でさらに多くの事が分かるだろう」とレポートに記載している[1][4]。

出典

- ^ a b c d e f g ポピュリズム、経済への影響力は金融・財政政策上回る公算-ダリオ氏(ブルームバーグ2017年3月23日04:07配信 著:Katia Porzecanski) 2017年6月13日閲覧

- ^ a b 『ポピュリズム、身構える投資家(一目均衡)』(日本経済新聞 2017年6月13日朝刊17面)

- ^ a b c d e f 第118回「レイ・ダリオ氏のポートフォリオは8割がETF」 ETF解体新書(マネックスラウンジ プロの視点 特集1 2017年04月12日配信) 2017年6月13日確認

- ^ a b c d e Ray Dalio Says Populism May Be a Bigger Deal Than Monetary and Fiscal Policy(ブルームバーグ 2017年3月23日02:57配信) 2017年6月13日確認

ダリオ氏、中央銀行はMMT的新たな仕組みにとって代わられる

Ben Holland

現在の形での中央銀行はいずれ時代遅れになり、現代金融論(MMT)のような別の仕組みに取って代わられるのは「不可避」だと、世界最大のヘッジファンド、ブリッジウォーター・アソシエーツを創立したレイ・ダリオ氏が論じた。

MMTとは、独立機関としての中央銀行が政策金利の調整を通じて経済を誘導するのではなく、政府が歳出と税制によって経済を運営するという考え方。米国のような基軸通貨を発行する国の破綻はあり得ず、一般に思われている以上に歳出の余地があると論じており、財政赤字や国家債務に対する懸念を和らげる。ただしこれはインフレが抑制されているという条件付きだが、今はその状態にある。

MMTを巡る議論はここ最近で活発になってきた。資産家ウォーレン・バフェット氏やパウエル米連邦準備制度理事会(FRB)議長など、金融経済界の有力者から批判の声が相次いでいるが、ダリオ氏はMMTを受け入れる以外、政策当局に選択肢はないも同然だという。

ダリオ氏はソーシャルネットワーキングサイトのリンクトインに投稿し、政策当局の課題は「金融政策が機能しない状況で、大半の国民が経済的恩恵を享受できるようにすること」だと指摘した。

同氏によると、政策金利の引き下げや量的緩和として知られる資産購入といった措置は、景気刺激策として能力をほぼ出し尽くしてしまった。同氏が「MP3」と命名した第3世代の金融政策がこれに取って代わり、その特徴はMMTの論点に大筋同調する「財政と金融の政策協調」だが、必ずしもMMTの理論を厳格に実践するものではないという。

このシフトはすでにかなり進行しているとダリオ氏は指摘。日本や欧州はゼロ金利付近から脱却できない。米国も経済が崩れればその状態に戻る可能は高く、財政政策による主導権奪取はすでに、「概して現実に起きている」と述べた。

Dalio Says Something Like MMT Is Coming, Whether We Like It Or Not

Go inside the global economy with Stephanie Flanders in her new podcast, Stephanomics. Subscribe via Pocket Castor iTunes.

Central banking as we know it is on the way out, and it’s “inevitable” that something like modern monetary theory will replace it, billionaire investor Ray Dalio said.

The doctrine, known as MMT, says that governments should manage their economies through spending and taxes -- instead of relying on independent central banks to do it via interest rates. It also seeks to allay fears over budget deficits and national debts by arguing that countries like the U.S., which have their own currency, can’t go broke and have more room to spend than is usually supposed -- provided inflation is subdued, as it is now.

Debate over MMT, which languished in obscurity for decades, has exploded in recent months. The idea has been criticized by a series of financial heavyweights, from Warren Buffett to Federal Reserve Chairman Jerome Powell. But Dalio, the founder of Bridgewater Associates, the world’s biggest hedge fund, said policy makers will have little choice but to embrace it.

Their challenge will be “to produce economic well-being for most people when monetary policy does not work,” Dalio said in his latest LinkedIn post. Over the past four decades, the era of central-bank dominance, income and wealth inequality has surged in most developed nations.

Read the full essay here.

Cutting interest rates, or buying securities in the process known as quantitative easing, have almost exhausted their ability to stimulate economies, he wrote. They’ll likely be replaced by a third-generation monetary policy, which Dalio labeled “MP3.’’ It will involve “fiscal and monetary policy coordination” along the broad lines suggested by MMT economists, he said, though not necessarily following their exact prescriptions.

The shift is well under way, Dalio said. With interest rates pinned near zero in Europe and Japan, and likely to head back there in the U.S. when the economy falters, the fiscal-policy takeover is “by and large what has been happening” already.

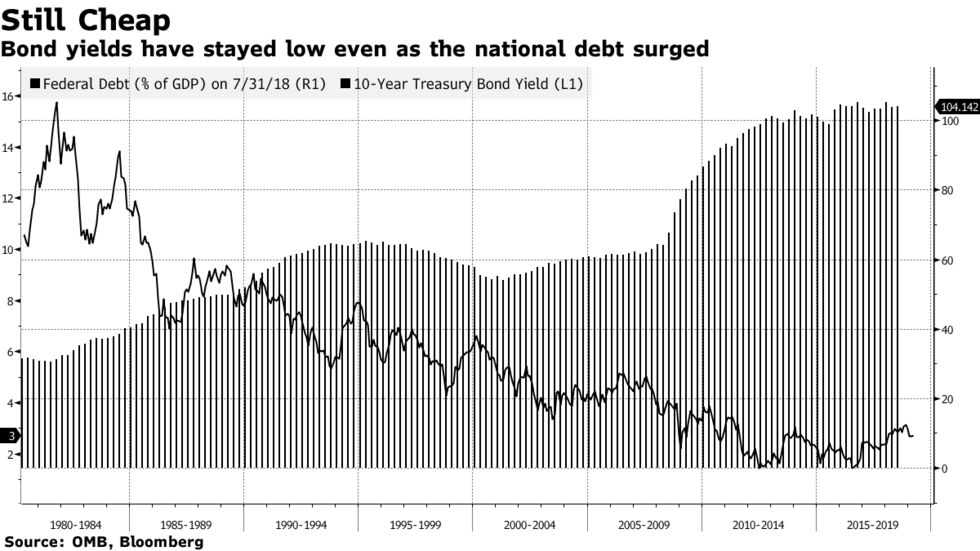

The U.S. ramped up budget deficits after the 2008 crisis, and has been doing so again under President Donald Trump. The bond-market response has supported MMT arguments: yields on government debt haven’t risen much, even though there’s much more of it around.

Japan has been doing it for even longer -- yet after two decades of large deficits, it can still borrow money virtually for free.

Dalio gave examples of how such policies could evolve, without endorsing them. Central banks might print money directly to finance government programs -- bypassing the need to sell bonds. They could buy real estate “which would then ideally be used for socially beneficial ends.” They could also write off debts hanging over the economy, in a kind of “jubilee.” In downturns, they could deliver cash straight to the public, an idea widely known as “helicopter money.”

There are risks, Dalio acknowledged. Such policies would put “the power to create and allocate money, credit, and spending” in the hands of politicians.

“It’s difficult to imagine how the system will be built to achieve that,” he said. “At the same time it is inevitable that we are headed in this direction.”

— With assistance by John Gittelsohn

0 件のコメント:

コメントを投稿