野口旭氏『MMT(現代貨幣理論)の批判的検討』に関するMMT(er)の“弁明”

こんにちは、私は望月慎(望月夜)@motidukinoyoruと申します。(blog「批判的頭脳」、togetter、noteマガジン一覧)

つい先日(2019/9/20)、AWニュースWeekly(ニコニコ動画・YouTube)の方で野口旭氏と対談させていただきました。

時間の関係で話せずに終わったことが多くあり、今回は、広く皆様の議論の叩き台となることを望んで、野口旭氏に放送前にお送りした書簡の内容を共有させていただこうと思います。(放送用に用意していたスライドも併せて添付いたします)

[過去noteマガジン一覧]

経済学・経済論 第1巻、経済学・経済論 第2巻

貨幣論まとめ、財政論まとめ、不況論まとめ、雇用・労働論まとめ

① 内生的貨幣供給論の整理と、中央銀行のアコモデーションに関する議論

上記に関しまして、野口旭氏の議論を確認しつつ、それに対してコメントさせていただきます。

MMT(現代貨幣理論)の批判的検討(1)─政府と中央銀行の役割 https://www.newsweekjapan.jp/noguchi/2019/07/mmt1_2.php より

本来、中央銀行が政策金利を一定に保とうとする限り、金融市場におけるあらゆる資金需給の変化は、中央銀行の金融調節によって必ず相殺される。その局面では確かに、ポスト・ケインジアンの内生的貨幣供給理論がかねてから論じてきたように、中央銀行は「経済の必要に応じて通貨供給を増減させるしかない」きわめて受動的な存在となる。MMTの新奇性は、その観点を政府赤字財政支出の問題に適用した点にある。

まずはこの点についてです。以降の野口旭氏の議論を見れば、本当は適切な理解をなされていると思われるので、揚げ足取りじみていて大変恐縮なのですが、表現として些か誤解を招きかねないものとなっているのではないかと愚考いたします。

というのは、内生的貨幣供給論というのは、ビル・ミッチェル「貨幣乗数、及びその他の神話」(2009年4月21日) https://econ101.jp/%E3%83%93%E3%83%AB%E3%83%BB%E3%83%9F%E3%83%83%E3%83%81%E3%82%A7%E3%83%AB%E3%80%8C%E8%B2%A8%E5%B9%A3%E4%B9%97%E6%95%B0%E3%80%81%E5%8F%8A%E3%81%B3%E3%81%9D%E3%81%AE%E4%BB%96%E3%81%AE%E7%A5%9E%E8%A9%B1/ で議論されているように、民間の信用創造の信用収縮を通じて、信用貨幣の供給と破壊が生じる経済理解を指しているのであって、中央銀行のアコモデーションを直接指しているわけではありません。もちろん、内生的貨幣供給論という経済理解から、決済需要に応じた中央銀行の金融調節という実態理解が演繹的に導かれてくるという面はあるのですが、必ずしもある貨幣量(マネーサプライ水準)に応じて固定的な決済需要、ベースマネー需要量があるというわけでもありません。

例えば、マネーサプライ水準が変わらなくても、決済需要の増減によってベースマネー需要が増減し得ますし、非金融部門の決済需要に応じてマネーサプライの創造が行われた場合でも、それが同一銀行内の口座間振替に留まるのであれば、ベースマネー需要の増加は生じません。

そういうわけで、内生的貨幣供給とアコモデーションを粗雑に直結するような論じ方は、議論を却って混乱させてしまうのではないかと危惧いたします。

さて、次の部分に参ります。

実は、「正統派」から見たこの内生的貨幣供給理論あるいはMMTの議論の最大の問題点は、この「中央銀行が政策金利を一定に保つ」という前提それ自体にある。

[MMT(現代貨幣理論)の批判的検討(1)─政府と中央銀行の役割 https://www.newsweekjapan.jp/noguchi/2019/07/mmt1_2.php より]

正統派にとって受け入れ難いのは、MMTが示している会計分析ではなく、彼らがこの「政策金利を一定の目標水準に保つ」同調的金融政策を絶対視し、中央銀行による金利調整の役割を認めないことである。

[MMT(現代貨幣理論)の批判的検討(6完)─正統派との共存可能性 https://www.newsweekjapan.jp/noguchi/2019/08/mmt6_1.php ]

この点について最大限に強調したいのは、「ある政策金利に誘導する通常の金利政策において、財政支出が不履行になることも、財政支出が金利を上下させることもない」という事実と、「MMTは金利によるファインチューニングに疑義を呈している」という政策主張は、厳密に区別されるべきだということです。

もし仮に金利のファインチューニングが行われるとしても、設定・変更された誘導金利に従って、財政支出の履行を支える金融調節は行われますし、財政支出による金利低下を相殺するような金融調節(財政支出によって生じるベースマネー増加を打ち消すような国債売却)が行われます。これはファインチューニングを放棄するか否かとは無関係に成り立つことです。要するに、「ある政策金利目標に従って、刻一刻と変動する政府・市場のベースマネー需要に応じた金融調節を行うこと」と「目標とする政策金利自体を適宜変更すること」を明確に区別して議論すべきだということです。(金利とそのファインチューニングに関する一層複雑な議論については後に譲ります。)

むしろMMT(er)は、ビル・ミッチェル「準備預金の積み上げはインフレ促進的ではない」(2009年12月14日) https://econ101.jp/%e3%83%93%e3%83%ab%e3%83%bb%e3%83%9f%e3%83%83%e3%83%81%e3%82%a7%e3%83%ab%e3%80%8c%e6%ba%96%e5%82%99%e9%a0%90%e9%87%91%e3%81%ae%e7%a9%8d%e3%81%bf%e4%b8%8a%e3%81%92%e3%81%af%e3%82%a4%e3%83%b3%e3%83%95/#more-31520 や、ビル・ミッチェル「中央銀行のオペレーションを理解する」(2010年4月27日) https://econ101.jp/%e3%83%93%e3%83%ab%e3%83%bb%e3%83%9f%e3%83%83%e3%83%81%e3%82%a7%e3%83%ab%e3%80%8c%e4%b8%ad%e5%a4%ae%e9%8a%80%e8%a1%8c%e3%81%ae%e3%82%aa%e3%83%9a%e3%83%ac%e3%83%bc%e3%82%b7%e3%83%a7%e3%83%b3%e3%82%92/#more-36001 に見るように、現行の政策金利誘導について極めて正確に分析、理解しているわけであり、金利のファインチューニングへの疑義はあくまでその「先」の議論です。

野口旭氏の記事だけを読むと、まるでMMTがファインチューニングのある現状に対応していない議論を行なっているかのような印象を与えてしまいかねず、この点については極めて慎重かつ適切な留保が必要だったのではないかと考える次第であります。

② 自然金利、ファインチューニング、ヴィクセル的累積過程に関する議論

上記に関しましても、野口旭氏の議論を確認しつつコメントさせていただきます。

つまり、正統派にとってみれば、対立点は決して貨幣供給が内生か外生かにあるのではない。両者の最大の対立点は、中央銀行が果たすべき役割についての把握にある。MMTや内生的貨幣供給派ポスト・ケインジアンは常に、中央銀行が政策金利を一定に保とうとする以上、貨幣供給は内生的に決まる以外にはなく、したがって中央銀行は貨幣供給をコントロールできないと主張する。実は、その把握は、少なくとも金利一定を前提とする限り、正統派もまったく同じである。しかし、正統派にとっては、それはあくまでも金融政策の出発点あるいは「前提条件」にすぎない。というのは、その前提条件の上に立って、「その政策金利の水準を中央銀行がどのように決めるのか」を考えることこそが、正統派にとっての金融政策だからである。

[MMT(現代貨幣理論)の批判的検討(2)─貨幣供給の内生性と外生性 https://www.newsweekjapan.jp/noguchi/2019/07/mmt2.php?t=1 ]

それでは、正統派はなぜ、しばしば貨幣供給を「あたかも外生であるかのように」論じているのであろうか。それは、たとえば「中央銀行が金融引き締めを実行する」という状況を考えると、「政策金利を引き上げる」のと「貨幣供給を減らす」のでは、事実上ほとんど同じことを意味するからである(金融緩和の場合にはその逆になる)。……中央銀行が金融引き締めを実行するとは、具体的には「中央銀行が政策目標である銀行間の短期市場金利を2%から2.25%に引き上げる」といったことを意味する。このように中央銀行が短期市場金利をより高い水準に誘導するためには、中央銀行は、銀行全体への準備預金の供給を絞る必要がある。さらに、短期市場金利が上がれば、それに伴って銀行の貸出金利も上昇するので、銀行貸出の縮小を通じて銀行預金全体の縮小が生じる。それは、銀行による準備預金への需要そのものを減少させる。したがって、政策金利の引き上げは通常、準備預金を含むベース・マネーと銀行預金を含むマネー・サプライ全体の収縮をもたらすわけである。

[MMT(現代貨幣理論)の批判的検討(2)─貨幣供給の内生性と外生性 https://www.newsweekjapan.jp/noguchi/2019/07/mmt2_2.php ]

野口旭氏のこの議論はおそらく、ある政策金利における経済全体の信用創造が一定と仮定していると思われますが、それこそMMTerが(あるいはミンスキアン)が最も批判するところになります。

第一に、信用創造水準は、仮に金利が一定であったとしても(ミンスキー的メカニズムに基づいて)揺動的になるものであり、また第二に、政策金利の上下が信用創造水準に与える影響も決して明らかではないからです。

この二点について、詳しく論じさせていただくこととします。

まず一点目、民間信用の不安定性と、それによる自然利子率の不安定性についてです。ハイマン・ミンスキーの金融不安定性の理論に見るように、民間の信用水準はバブルとバーストを繰り返す不安定なもので、バブルの中では極めて高い収益率でも実現可能な一方、一旦バーストすればどんなに低い収益率でも実現することが出来ません。そうした経済において、経済を“均衡”させるような理想の金利(いわゆる“自然利子率”)は、存在しないか、存在するとしても極めて変動的なので『ファインチューニング』するなどということは望むべくもない、とMMT (er)は考えます。

実際、Great Moderationと呼ばれた“特殊な”状況(そう、Great Moderationの方こそが“例外”だったのです)が終わると、金利政策によってファインチューニングが出来るという確信は雲散霧消し、かのローレンス・サマーズが、「今後の経済で金融政策がマクロ経済安定化の第一手段となるかは疑わしい」 https://togetter.com/li/1393969 と言い出している次第なのです。

そうした中では、経済調節の主な手段はまず財政政策であるべきで(特にMMTerは裁量的政策を嫌い、非裁量的な(自動的な)政策を好みます)、金融政策は、もし利用されるとしても、あくまで付加的・補助的なものとして運用されるべきだということになります。

次に二点目、政策金利の経済効果の不確実性について論じていきます。これは野口旭氏も取り上げた『ビル・ミッチェル「自然利子率は「ゼロ」だ!」(2009年8月30日)』 https://econ101.jp/%e3%83%93%e3%83%ab%e3%83%bb%e3%83%9f%e3%83%83%e3%83%81%e3%82%a7%e3%83%ab%e3%80%8c%e8%87%aa%e7%84%b6%e5%88%a9%e5%ad%90%e7%8e%87%e3%81%af%e3%80%8c%e3%82%bc%e3%83%ad%e3%80%8d%e3%81%a0%ef%bc%81%e3%80%8d/ でも論じられているポイントです。

一点目においては、あくまで政策金利を下げれば総需要拡大、政策金利を上げれば総需要縮小という前提を共有しつつ議論されたのですが、二点目においては、そもそもその前提自体に疑問符を付けようとしているわけです。

ミッチェルが論じているように、金利が債務者の支出に与える影響と債権者の支出に与える影響の大小というのは明らかではありません(仮定や状況次第になる)。

それに加えて、既に示した金融調節についてのリンクをご覧になるとお分かりの通り、現代において政策金利引き上げは、有利子国債の提供あるいは準備預金付利の引き上げという形で行われており、どちらにせよ非政府部門の純粋な利子収入の増加になるため、総需要を却って拡張する可能性があります。(中央銀行貸出金利の引き上げの場合は、統合政府への利子収入徴収(事実上の徴税)が増加するのですが、多くの国では中央銀行の直接貸出による資金調達は(当座貸越を除くと)限定的となっていることに注意が必要です)

裏を返せば、政策金利引き下げも、有利子国債の買い占めあるいは準備預金付利の引き下げという形で行われる関係上、銀行の安定収入を毀損し、中長期的な自己資本を縮小することを通じて、却って総需要縮小的に働く可能性があります。(所謂リバーサル・レートの議論に通じます。実際に日本でもマイナス金利政策によって市場が円高株安に動いた局面がありました。)

このように、政策金利を上げ下げすることによる効果は、プラスにもマイナスにもなり得るもので、確実で安定的な関係を前提とするのは極めて危ういと言えます。

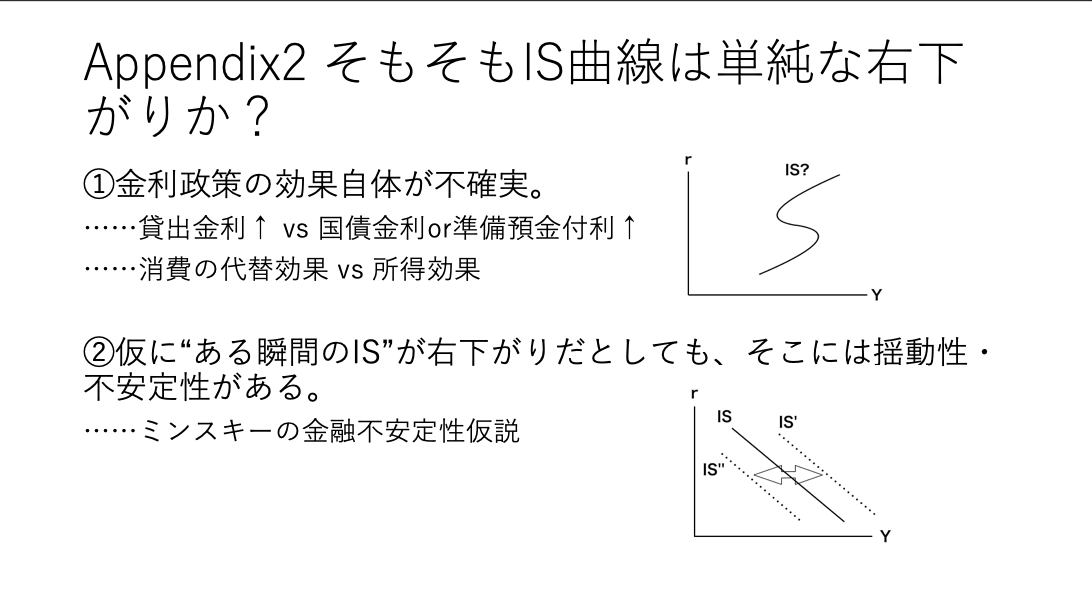

上記をIS-LM(あるいはIS-MP)で整理すると、一点目は「IS曲線は、仮に右下がりだとしても揺動的であり、金利政策でファインチューニングするのは難しく、支出面から直接アプローチするのが好ましい」という議論、二点目は「そもそもIS曲線は単純な右下がりだとは限らず、むしろ非線型なものとなり得るため、金利政策によるファインチューニングは難しいどころか根本的に不可能な可能性がある」という議論ということになるでしょう。以下に、次回のAWニュース出演回(2019/9/20(金))で使用予定のスライドの一部を引用しておきます。

続いて、ヴィクセル的累積過程(ヴィクセル的不均衡)について論じたいと思います。

まずは、野口旭氏の主張を以下に確認します。

例えば、毎年5%成長している経済で、中央銀行が利子率を2%に設定したとしよう。成長率が5%ということは、銀行から資金を借り入れて投資を行った場合の収益率もほぼ5%程度と考えることができる。それは、中央銀行が利子率を2%に設定した場合、民間の人々は2%の投資コストで5%の収益を得られてしまうことを意味する。こうした状況が続けば、民間の資金需要そして貨幣供給は無制限に拡大していくことになろう。その結果は、仮に貨幣数量説を前提とすれば無制限のインフレである。中央銀行による信用貨幣の供給は「帳簿上の操作」のみで可能なのであるから、それを制約するものは何もない。同様に、中央銀行が利子率を過度に高く設定した場合には、逆のメカニズムを通じて累積的な貨幣収縮とデフレが生じることになる。

それでは、インフレにもデフレにもならないようにするためには、いったいどうすればよいのであろうか。その答えは、「中央銀行が利子率をインフレもデフレも起きないような水準に設定する」である。そのインフレもデフレも起きないような水準の利子率が、ヴィクセルが定義する「自然利子率」である。この率は、長期的には経済成長率に収斂する傾向を持つと考えられるので、上の設例では5%程度である。しかし、現実の経済では、自然利子率それ自体が失業率や設備稼働率を含むさまざまな循環的要因に左右されるため、中央銀行が設定した利子率が本当に自然利子率に適合したのか否かは、基本的には事後的な物価動向によってしか分からない。[MMT(現代貨幣理論)の批判的検討(3)─中央銀行無能論とその批判の系譜 https://www.newsweekjapan.jp/noguchi/2019/08/mmt3.php ]

この野口旭氏の主張については、二つの異論がございます。一つは議論の根幹的前提に関わる理論的な面での異論、もう一つは実務的詳細に関するテクニカルな異論です。

一つ目の異論から参りましょう。

このヴィクセル的累積過程では、ある利子率に対して、成長率が固定的であるということが前提となっています。しかしこれは、実際の経済原理を鑑みれば、かなり強引な仮定と言わざるを得ないでしょう。

まず第一に、ある利子率においては、それ以上の収益率の投資案件は消化されていき、その結果として、限界投資収益率と利子率が均衡するので、「利子率と収益率の持続的不均衡による累積過程」というのは実現しないことになります。(既に論じたように、信用経済では(ミンスキー的メカニズムのため)投資収益率は極めて揺動的なので、ここで想定したような安定した均衡が実現することはほとんどないのですが、話がややこしくなるので、この点は一旦割愛します。)

第二に、低い利子率による融資増幅がもし生じるなら、それによる資源逼迫がコスト上昇を引き起こし、投資収益率を引き下げます。これによる利子率と収益率の均衡も起こり得るわけです。

上記に論じたように、利子率と成長率(というより限界投資収益率)が固定的に乖離するというのは、累積過程を導出する為の強引な仮定、いわば『為にする議論』となっていないかという疑義があるわけです。

続いて、二つ目の異論に参ります。

これはMMTerも脚注で留保するくらいしかしていないので混乱を招きがちだとは思うのですが、中央銀行が操作するコールレートと、市中の融資金利は全く別物です。中央銀行が設定できるのは、あくまで銀行間の準備預金融通のコストであって、マネーサプライの発行コスト(信用創造のコスト)を直接決定できるわけではないのです。融資金利は、あくまで銀行と借入者の交渉によって決定するものですし、その際のメインのコストは(コールレートではなく)融資に際して発行される銀行負債の金利、即ち銀行預金金利なのです。例えば、コールレートが低く設定されていても、市中のインフレ率が上昇し、物価連動型資産と銀行預金との比較で、相対的に物価連動型資産が選好されるようなら、銀行は預金維持のため銀行預金金利を引き上げざるを得なくなる(そうしなければ、銀行預金が振り出され、銀行の流動性資産が逼迫ないし枯渇してしまう)ため、銀行預金金利上昇による融資コスト上昇に応じて、(コールレートが低く設定されているにも関わらず)融資金利も上昇せざるを得なくなります。

もちろん、コールレートが融資金利と全く無関係とは限りません。銀行預金の増加は、比例的には銀行間決済を増やす方向に働くと考えられる(必ず増やすとは限らない)ので、コールレート増加による準備預金の調達コストの相対的上昇は、融資金利に上昇圧力を与え得るでしょう。

また、コールレート引き上げが有利子国債売りオペor準備預金付利によって行われるという所得面から見ても、それによる銀行の安定収益の上昇が、銀行預金金利へと還元される場合は、銀行預金創造(信用創造)の限界費用の増加に伴い、融資金利に上昇圧力が働くことになります。(銀行同士が預金顧客の競争に晒されている場合は、利子収入増加に伴う競争的な銀行預金金利引き上げが生じると考えられるため)

しかしながら、上記いずれにせよ、コールレートが融資金利に与える影響は、あくまで副次的なものであり、融資金利(あるいは投資金利)を支配的に設定しているというわけでは全くないことには注意しなくてはなりません。

後付け補足:関連ツイート

③ 真正手形仮説、日銀理論に関する議論

上記について論じる前に、野口旭氏の主張を確認しておきます。

イングランド銀行がこの時に信奉していた真正手形主義とは、「銀行券の発行が実需に基づく真正手形の割引を通じて行われている限り、仮に不換紙幣であっても銀行券の過剰発行は生じない」とする考え方である。これはまさしく、「中央銀行は経済が必要とする貨幣を供給するしかない」という金融同調主義あるいは中央銀行無能論の先駆である。この真正手形主義によれば、仮に銀行券がどんどんと発行され、それにつれて物価がどんどんと上がったとしても、それは「民間が真正手形をどんどんと持ち込んで来たのだから仕方がない」ということになる。それに対してソーントンは、「そうやって真正手形がどんどんと持ち込まれるのは、そもそもイングランド銀行が決めている手形割引率(今で言う政策金利)が低すぎるせいだ」と批判したわけである。……

……こうした経済学者たちによる批判にもかかわらず、真正手形主義の思考様式は、その後も中央銀行固有の政策思想として生き残った。それは、この理論を用いれば、貨幣供給の変動もその結果としてのインフレやデフレも、「貨幣を求めた民間側の都合によるものだ」という言い逃れで対応できるため、責任回避にはきわめて好都合であったからである。

そうした実例の典型的な一つは、1970年代初頭に発生した日本の高インフレの原因をめぐって展開された、経済学者・小宮隆太郎と日銀の外山茂による論争である。その発端は、小宮が「1970年代初頭の高インフレは高いマネー・サプライの伸びを放置した日銀の政策ミスである」と論じたことよる(「昭和48、9年のインフレーションの原因」『経済学論集』1976年4月)。それに対して、日銀理事であり調査局長であった外山は、「この時期のマネー・サプライとベース・マネーの高い伸びは民間部門における貨幣需要増加の結果にすぎない」と反論した(『金融問題21の誤解』東洋経済新報社、1980年)。小宮はその外山への再反論の中で、「資金の過不足はそもそも金利水準に依存するのだから、その金利を無視して資金需給実績の恒等式だけから資金の逼迫とか緩慢を云々すること自体がおかしい」と指摘したのである(『現代日本経済』東京大学出版会、1988年、131-2頁)。この論争以降、小宮が「日銀流貨幣理論」と名付けて批判した考え方は、より手短に「日銀理論」と呼ばれるようになった。

この「日銀理論」をめぐっては、1990年代初頭に、経済学者・岩田規久男と日銀の翁邦雄との間で、再び同様な論争が展開された。この時の両者の立場は、岩田による『金融政策の経済学--「日銀理論」の検証』(日本経済新聞社、1993年)と翁による『金融政策--中央銀行の視点と選択』(東洋経済新報社、1993年)によって確認できる。岩田はそこで、日本のベース・マネーとマネー・サプライは景気過熱期の80年代後半に急拡大し、バブル崩壊による景気後退とともに急減したが、これは日銀による「同調的金融政策」の結果に他ならないと批判した。翁はそれに対して、政策金利(オーバーナイトのコールレート)を一定とする限り、日銀は対応するベース・マネー需要に応じてそれを供給するしかなく、日銀にベース・マネーを任意に増減させる余地はないと反論した。それはまさしく、中央銀行能動論と無能論との対立であった。

翁の上掲『金融政策』を今読み直してみると、MMTの生みの親であるウォーレン・モズラーのSoft Currency Economics IIと視角があまりにも似ていることに驚かされる(特にその第Ⅰ部「金融調節」)。違いがあるのは、当然だがモズラーの本が主に米FRBを念頭に置いている点と、日銀の資金需給実績でいう「財政等要因」にもっぱら焦点が当てられている点である。要するに、真正手形主義、ポスト・ケインジアンの内生的貨幣供給論、日銀理論、そしてMMTは、その思考回路においてまったく地続きなのである。

[MMT(現代貨幣理論)の批判的検討(3)─中央銀行無能論とその批判の系譜 https://www.newsweekjapan.jp/noguchi/2019/08/mmt3_2.php ]

上記部分における真正手形仮説および日銀理論に対する野口旭氏の批判は、「ある金利に対して一意に信用水準・総需要水準が定まり、このため中央銀行が利子率操作によって信用水準・総需要水準を調節できる」という前提に依存しているものと思われます。

しかしながら、既に②で確認した通り、ある金利における信用水準・総需要水準というのが不安定であることに踏まえ、そもそも政策金利変更が信用・総需要に与える影響も正か負か極めて不確実なものです。こうした金利政策の不安定性・不確実性を鑑み、実体経済の信用需要にフォーカスを当てようとする真正手形仮説や日銀理論の発想は、(少なくとも、金利に安易に一元化するような考え方よりは)概ね正しい方向性だったと見做すべきでしょう。

真正手形仮説ないし日銀理論ベースでの分析の場合、もしインフレーションが過剰であるなら、それはまず財政支出の過剰によるもの(デマンド・プル・インフレーション)や、実物資源のボトルネックによるもの(コストプッシュ・インフレーション)が考えられ、それに対する適切な政策アプローチを導出することが可能となります。これらに対して金利政策で対応しようとすることは、単にそれが②で述べたように困難であるというだけでなく、仮にもしそれが可能だったとしても、対応として不適切になります。(例えば、財政インフレに対して利上げによる総需要圧縮で仮に対応できたとしても、それは民間生産の相対的圧縮という問題を孕みますし、コストプッシュインフレに対して利上げによる総需要圧縮で対応した場合は、スティグリッツが批判したように https://blog.goo.ne.jp/kkt_2008/e/d92592bcf3f00b1a8bdb642ae9a25f2b 、経済を不況化させてしまうことで却ってインフレを乗り越えるのが難しくなってしまいます。)

また、不況の分析についても、信用需要の下支えや拡張にフォーカス出来るという意味で、金利一元的な分析に比して優れます。パラドキシカルに聞こえるかもしれませんが、非伝統的金融政策のうち、不動産証券購入のような、信用クラッシュを防止するような介入策は、ヴィクセリアン的な考え方よりも、むしろ日銀理論的発想に近いものがあります。(安全資産と自己資本比率の水準に焦点を当てるファイナンシャル・アクセラレータの考えも、ヴィクセリアンより日銀理論の方に親和的でしょう)

余談ですが、こうした日銀理論的分析の延長線上として、『経済調節の中心に財政政策を据えるべきだ』というMMT(er)的な結論が自然と導かれるはずなのですが、日銀プロパーの方々の多くがそういう結論に至らないのは見ていて不思議ではあります。

④ 古典派的クラウディングアウトとIS―LM的クラウディングアウトに関する議論

上記の議題について、まず野口旭氏の議論を確認いたします。

それに対して、MMTは「赤字財政支出によるクラウド・アウトは原理的に起きない」と主張しているのである。それは、「赤字財政は完全雇用であってもなくてもインフレでない限り許容されるべきである」、そして「政府財政は景気循環を通じて均衡する必要すらない」という、きわめてMMT的な結論を生み出す。以下では、そのMMTの結論がどのような推論から導き出されるのかを検討する。……

……要するに、MMTにはIS曲線に相当する財市場分析そのものが存在しない。MMTの世界で民間投資のクラウド・アウトが想定されていない最も本質的な理由は、まさにそこにある。IS曲線が存在せず、財市場分析が存在しないということは、「完全雇用」というマクロ経済にとっての最も本質的な供給制約も想定されていないことを意味する。ソブリン通貨の創出そのものには制約はないのだから、そうした実物的な制約が存在しない世界では、政府は確かに中央銀行によるソブリン通貨の創出によっていくらでも財サービスを民間から政府に移転させることができる。しかも、実物的な制約がなく、トレード・オフも存在しないのだから、それは民間投資のクラウド・アウトを引き起こすこともない。…

……このように、正統派的な推論によれば、「財政赤字は金利上昇も民間投資のクラウド・アウトもインフレももたらさない」というMMTの結論は、不完全雇用経済では成り立っても完全雇用経済では成り立たない。MMTは確かに、政府財政における本質的な制約は政府の資金にではなくその時々の生産資源の存在量にあることを強調する。しかしながら、MMTは他方で、財政赤字が金利上昇もクラウド・アウトも起こさないという主張を、完全雇用でも不完全雇用でも成り立つ一般的な命題であるかのように論じ、それを用いて「場合によってはクラウド・アウトが生じる」とする正統派の立場を批判している。それは、MMTが基本的には「永遠の不完全雇用」を前提とする理論であること、そして時々思い出したように言及される「資源の制約」がその分析上は何の役割も果たしていないことを意味する。

[MMT(現代貨幣理論)の批判的検討(4)─クラウド・アウトが起きない世界の秘密 https://www.newsweekjapan.jp/noguchi/2019/08/mmt4_1.php ]

まず、MMT(er)は、ビル・ミッチェル『MMT(現代金融理論)の論じ方』(2013年11月5日)で論じられているように、実物キャパシティを超える支出増加は、それが政府支出であれ民間支出であれ、インフレを引き起こすということには普通に同意しています。つまりMMT(er)は、実物的キャパシティオーバーとそれによるインフレ、いわゆる「“古典派的”(実物的)クラウディングアウト」については、全く反対していないわけです。ここには最大限留意しておきたいところです。

その上で、野口旭氏の論じ方を見るに、どうも「“古典派的”(実物的)クラウディングアウト」と「“ケインジアン的”(IS-LM的)クラウディングアウト」が混同されているのではないかと危惧します。簡潔に言えば、前者は実物資源のクラウディングアウトで、後者は資金受給・総需要のクラウディングアウトです。MMT(er)が批判しているのは後者の、つまりIS-LM的な(総需要の)クラウディングアウトであって、前者の古典派的な(実物資源の)クラウディングアウトではありません。IS-LM的クラウディングアウトは、総需要のクラウディングアウトですから、(あくまで理論的には)当然不完全雇用や不況時にも生じ得るものです。上記二種類のクラウディングアウトがきちんと峻別されないと、議論が完全に混乱したものになってしまいます。

さて、以上を踏まえた上で、MMT(er)がどのようにIS-LM的(総需要的)クラウディングアウトを批判しているかを論じていきましょう。

まず、MMT(er)がかねがね指摘してきている通り、政府支出増→資金逼迫→金利上昇→民間投資減というようなLM的なメカニズムは現実経済には存在しません。野口旭氏も重々ご承知の通り、政府支出は本質的にベースマネーの供給であり、それ自体はむしろインターバンクレートの低下圧力となるのであって、それを中央銀行が国債売りオペで打ち消して、インターバンクレート低下を防ぐという構図であるからです。現実の金融財政オペレーションでは、政府支出による資金逼迫というフェーズが存在しないので、いかなる時点においても右上がりのLM曲線というのは成立しません。そこにあるのは中央銀行の各局面でのインターバンクレート設定だけです。

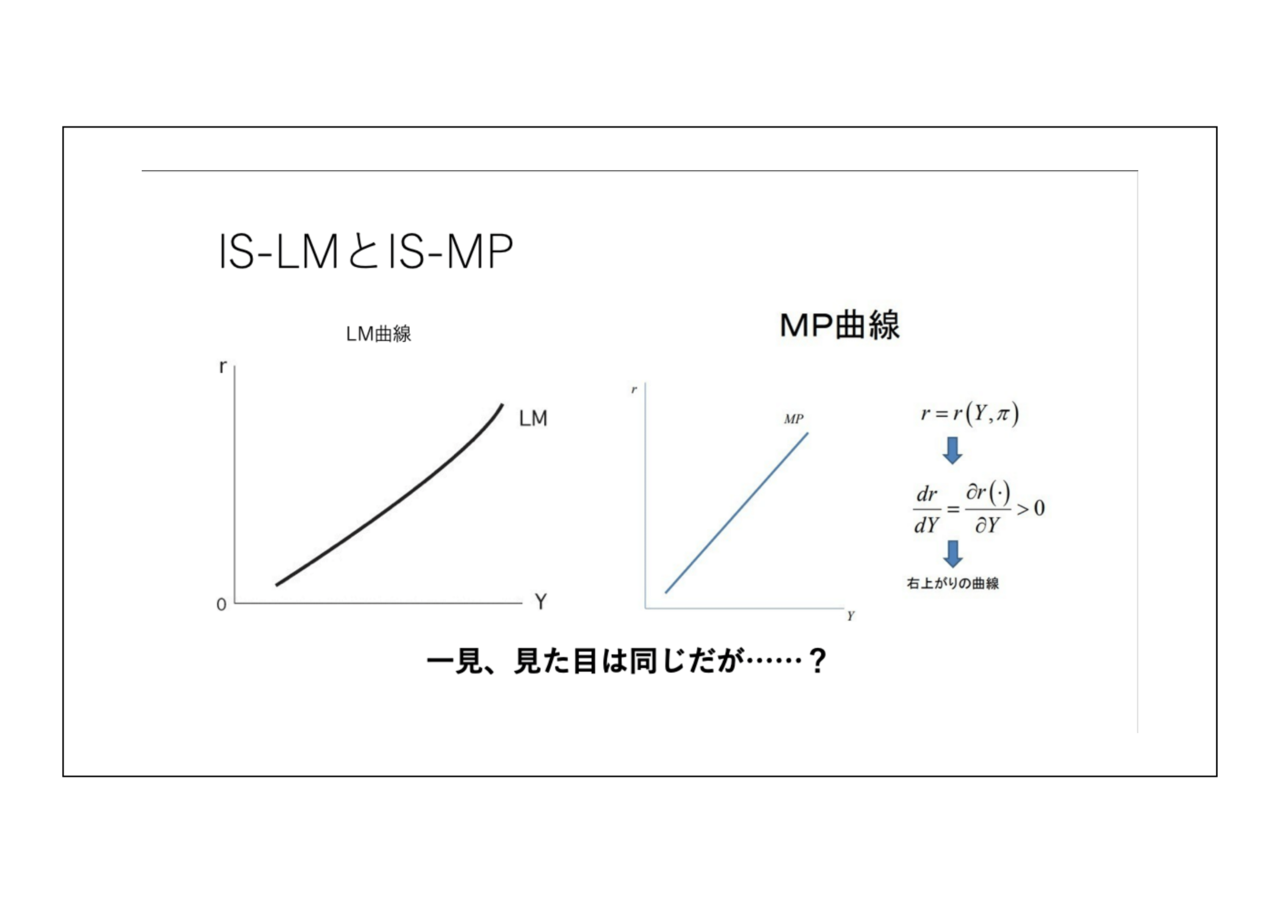

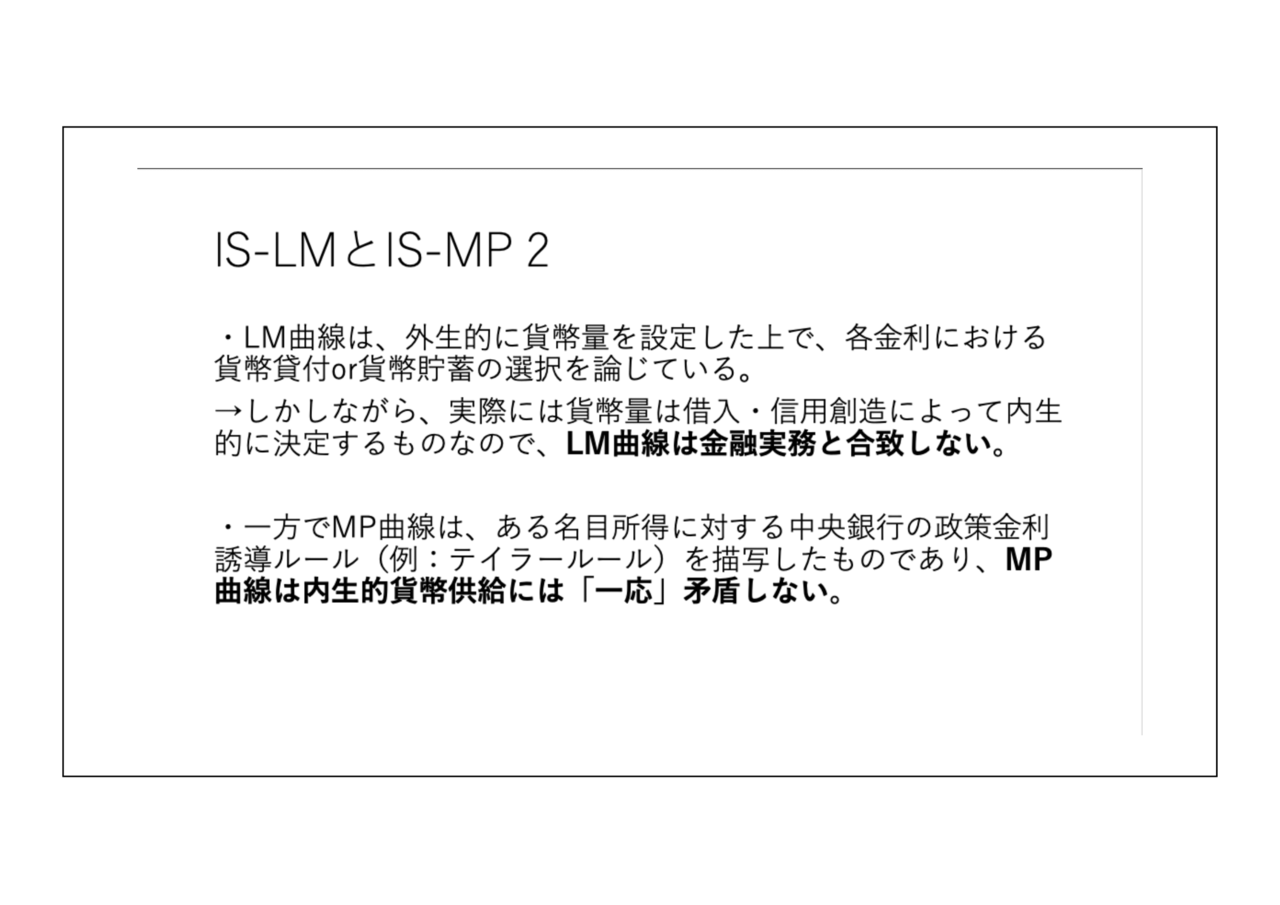

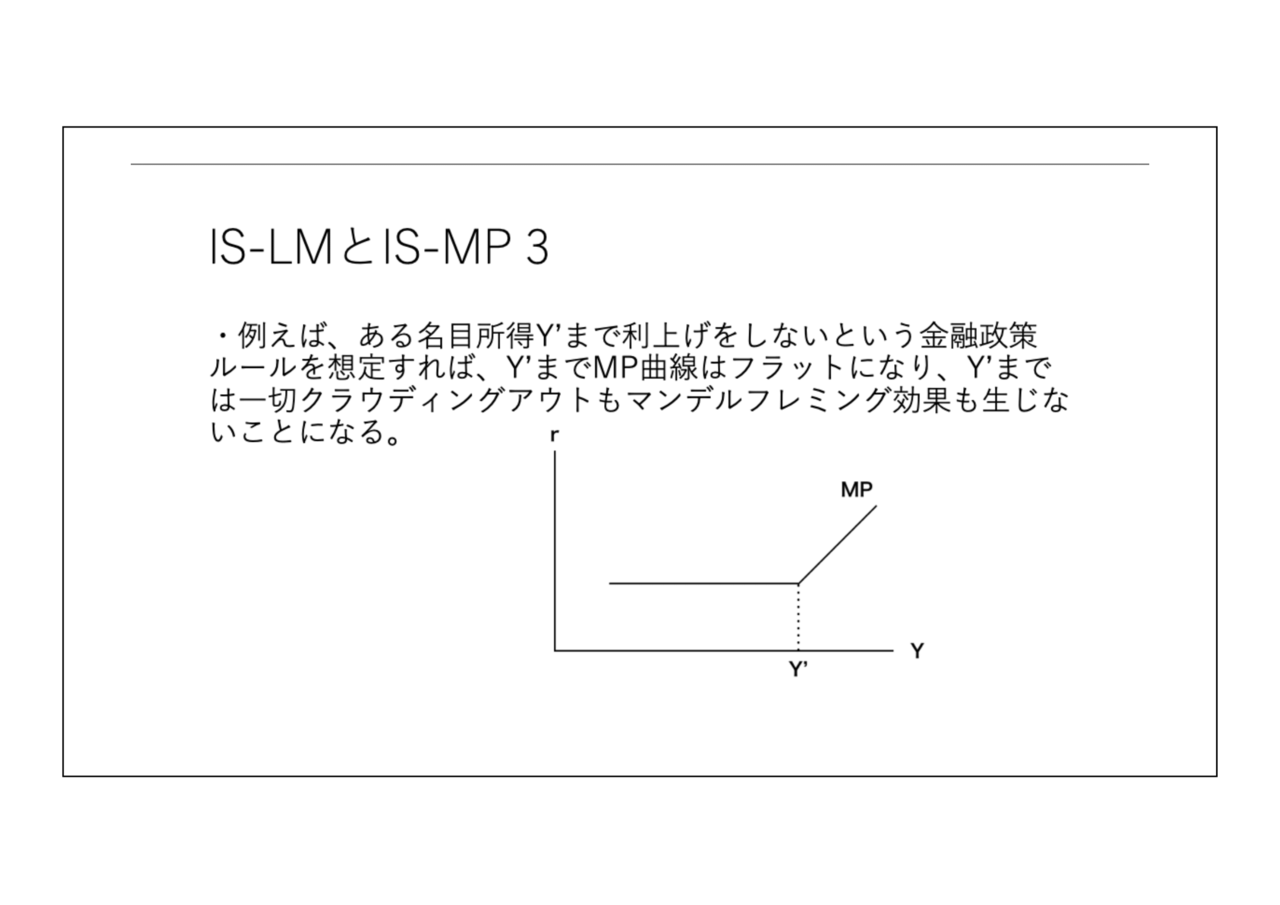

ここで、本場のMMTerからは逸脱する議論をしてしまいますが、上記故に私は常々、IS-LMではなく、IS-MPで論じるべきだと主張しています。MPが仮に右上がりになる場合があるとしても、そのメカニズムはLMとは根本的に異なります。MPが右上がりになるのは、政府中央銀行がある(名目)所得に対して、利上げしたり、利下げしたりするルールを採用する場合です。「政府支出増加が資金逼迫を起こして金利を引き上げ、民間投資を減らす」という現実に存在しないLM的挙動の代わりに、MPは「政府or民間支出の増加が名目所得を増加させる場合、中央銀行がそれに対して利上げするという政策ルールを採用する」という現実適合的な挙動を提示します。要するにLM曲線は「ある貨幣供給量における資金需給逼迫」などという現実の経済に存在しない動き(※政府支出についてはもちろんのこと、民間の内生的貨幣供給を考えてもあり得ない動き)を想定しているのに対し、MPは中央銀行の政策ルールという現実の機序に対応しているわけです。MPが右上がりになるのは、テイラールールのような、名目所得の増加に対して能動的に利上げを行うような政策ルールを採用している場合に限るのであって、例えば一定のインターバンクレートに固定するルールを採用すれば、MPはフラットになります。あるいは、ある名目所得に達するまでは利上げしないという政策ルールなら、当該名目所得までMPはフラットになり、その名目所得以降では右上がりとなります。MPの形状は中央銀行の金利政策ルールに依存するのであり、LMのような原理的な右上がりは想定されません。ですから、政府支出それ自体が金利を引き上げるという主流派的な議論前提それ自体が完全に喪失することになりますし、その誤った前提からスタートする立論は全て無意味になります。

もちろん、LM vs MP の問題を超えても、既に論じたISの非線型性の問題が残っているのですが、もし仮にISが安定的な右下がりであったと仮定した場合であっても、財政支出それ自体がクラウディングアウトを起こすというわけではなく、総需要圧縮を起こすのは、名目所得の増加に対して対抗的に利上げをするような中央銀行であるということになります。さて、1990年代後半から2000年代にかけての日本銀行は、確かに“糊代”を確保しようとするような拙速な利上げを志向する傾向にはありましたが、仮に政府が(不況以前のような)単年数パーセント以上の政府支出拡大とそれによる名目所得拡張を実行した際に、それを完全に潰すような急峻な利上げをするだけのモチベーションがあったかどうかはかなり疑問でしょう。私個人の考えとしては、政府支出の伸び率が極めて低くなってしまったことが問題であったあの状況について、その問題を差し置いて中央銀行を非難するのは少なからずお門違いなのではないかと思っております。

余談になりますが、『MMTにおけるIS-LMあるいはIS-MP』というのは、次回のAWニュース出演回(2019/9/20(金))のテーマの一つでもあります。その際のスライドを以下に一部紹介しておきます。

⑤ 政府の予算制約式に関する議論

最後に、上記について議論することにしましょう。先に留保しておきますが、以下の私の“弁明”は、あまりMMT(er)は関係なく、どちらかといえば主流派内部の枠組みからのものとなっております。

例によって、野口旭氏の議論を確認いたします。

以上の点は、「家計とは異なり政府には予算の制約は原理的に存在しない」という、MMTの基本命題を理解する上で、きわめて重要である。MMTは常々、政府財政における本質的な制約は政府の資金にではなく、その時々の生産資源の存在量にあることを強調する。逆にいえば、MMTは「供給に制約がない経済では、政府はその赤字あるいは債務を無限大にまで拡大できる」と述べている。それは、政府の予算制約は原理的に存在しないというMMT命題から導き出される、必然的な含意である。

それに対して、正統派の多くは、「家計と政府はその制約の度合いが大きく異なるとはいえ、少なくとも時間的視野を無限大にまで引き延ばした時には、供給制約の有無にかかわらず、政府にも予算制約は存在する」と考える。確かに、政府の予算制約は家計や個人よりもはるかに緩やかである。例えば個人の場合には、寿命という生物的な制約が存在するため、債務を負う場合にも、残りの寿命の中で将来的に稼得かつ返済可能な金額がその上限となる。しかし、政府にはそのような生物的制約は存在しないので、それぞれの国がある時点でどれだけの債務を背負うことができるのかは、まさに千差万別である。

[MMT(現代貨幣理論)の批判的検討(5)─政府予算制約の無用論と有用論 https://www.newsweekjapan.jp/noguchi/2019/08/mmt5_1.php ]

ここで野口旭氏は、主流派の予算制約式が供給制約の有無と無関係であるかのように論じておられます。しかし、貨幣需要が実質所得の増加関数であることを鑑みると、財政支出≡通貨発行の分だけ実質生産が増加する経済では、応分の貨幣需要増加が生じるため、政府の予算制約式に基づくFTPL的なインフレは生じないことになってしまいます。要するに、政府の予算制約式及びFTPLが生産キャパシティと無関係というのは、誤った前提なのです。もちろん、供給制約がない≡生産キャパシティが無限などという荒唐無稽な前提で議論しても現実的な意味はないので、主流派の分析においては実質生産を外生的に与えて分析するわけですが、野口旭氏の理解は、そうした主流派の分析枠組みから乖離しているのではないかと危惧いたします。

続いて、以下の部分に参ります。

それに対して、赤字ハト派とは、財政均衡は景気循環の過程で達成されればそれで十分であり、不況期の財政赤字は積極的に許容されるべきだという立場である。それはまた、「縮小させる必要がある財政赤字とは、不況期に必然的に生じる循環的赤字ではなく、好況期においても残っている構造的赤字である」という、財政運営の基本的指針を導き出す。この意味での循環的な赤字財政主義を最初に提起したのは、ヴィクセルを引き継ぐストックホルム学派を代表するグンナー・ミュルダールであったとされている。この赤字ハト派のカテゴリには、おそらく過去から現在に至る新旧ケインジアンの大部分が含まれる。

[MMT(現代貨幣理論)の批判的検討(5)─政府予算制約の無用論と有用論 https://www.newsweekjapan.jp/noguchi/2019/08/mmt5_2.php ]

この点についても野口旭氏の主張はやや奇妙ではないかと愚考いたします。というのは、政府の予算制約式は、持続的な財政赤字を許容しないものではないからです。具体的に言うと、実質利子率による割引を考慮すると、(平均的に)実質利子率以下の実質債務増加率は許容される(政府債務の現在価値が発散しない)ことになります。消費と貯蓄の異時点間選択を考慮すると、実質利子率は実質経済成長率に収斂するので、大雑把に言うと、主流派の政府予算制約式においても実質成長率(≒実質利子率)より低い実質債務増加は許容されることになります。必ずしも非不況期において、均衡財政や財政黒字が要求されるわけではないのです。(だからこそ、少なからぬ財政学者の面々がPB黒字化に固執するのが不思議ではあるのですが……)

さらにマニアックなことを言えば、クルーグマン、エガートソンなどの長期停滞論者の議論を借用すると、実質成長予想の低下に伴う均衡実質利子率の低下は、主流派の枠組みにおいても、潜在貯蓄需要>投資を齎し、経済を不況型不均衡に陥らせることになります。この場合、現時点における政府債務残高は過"少"になり得、過"少"な政府債務残高の増加率が少々上振れしようとも、財政インフレをきたし得ないということになるわけです。

一応再び留保しておきますが、上記のような議論をMMT(er)はやっていませんし、好んでいません。しかし、『租税貨幣論をベースとする以上、政府の通時的財政制約について考察することは必要だ』という野口旭氏の意見は尤もだと考えており、故に私は本場のMMT(er)からは逸脱するような通時的財政制約に関する議論も進んでやるようにしています。

さて、やや余談気味になりますが、最後の最後に以下の点について論じさせていただきます。

正統派から見たMMTのもう一つの大きな問題点は、政府債務についての把握にある。MMTは常々、政府の債務は民間にとっての純資産であることを強調する。これは正統派にとっては、政府と民間が共に非リカーディアンであることを意味する。というのは、もし政府と民間がリカーディアンであったとすれば、民間の持つ資産は同時に将来の増税によって確実に返済を強制される負債ということになり、ロバート・バローが述べる通り「国債は純資産ではない」ことになるからである。

[MMT(現代貨幣理論)の批判的検討(6完)─正統派との共存可能性 https://www.newsweekjapan.jp/noguchi/2019/08/mmt6_3.php ]

これについては「将来的に納税するなら、貨幣は貯蓄手段にならない」というバローの考え方自体が根本的に間違っているのではないかと考えています。というのは、『政府への将来の支払手段』という時点で、政府貨幣(通貨(currency))は民間にとっての資産(政府にとっての負債)以外の何者でもないからです。

例えば銀行貨幣(銀行預金)は、将来的な銀行への返済を前提に信用創造されるわけですが、では銀行貨幣は非金融主体にとっての貯蓄手段ではないということになるでしょうか? 実際のところそうではなく、銀行貨幣は紛れもなく貯蓄手段として機能しています。政府貨幣(通貨)においても同様です。政府貨幣は現在および将来の生産者に課され、だからこそ生産者から財を購入する手段となるため、通貨保有者にとって政府貨幣は紛れもなく資産として機能するためです。(そして政府支出≡通貨発行の増加は、供給制約の限りで生産を増加させることになります。)

(以上)

※ここまで通読いただきありがとうございました。ご質問、ご指摘、いつでも募集しております。適宜対応させていただきます。

経済学・経済論…財政破綻論批判、自由貿易批判、アベノミクス批判などを易しく解説!

望月慎の経済学・経済論 第一巻…2017年6月~2017年9月の11記事のまとめ。財政破綻論批判、自由貿易批判、アベノミクス批判から通貨論(金融システム論)、ケインジアンモデル概説など、様々な経済トピックを論じました。

マニアック経済学論…各種経済トピックをテクニカルに解説。

望月慎の経済学・経済論 第二巻(13記事 ¥3000)

マガジン一覧

0 Comments:

コメントを投稿

<< Home