なぜリフレ派は消費増税に反対なのか?

本稿では「なぜリフレ派は消費増税に反対なのか?」に焦点を絞り、その主張の裏にある理論モデルをご説明したい。

筆者からの注釈:この小文は【この節の要約】だけを読んでも概要が理解できるように書かれているため、忙しい方はそこだけでも読んでいただければ幸いです。

歴史は二度繰り返す

【この節の要約】衆議院総選挙で「具体的なマクロ経済政策実施の可否」が問われるのは、2012年12月実施の第46回に続き、今回(第47回衆議院総選挙)で2度目である。

カール・マルクスは著書「ルイ・ボナパルトのブリュメール18日」冒頭にこう書いている。

ヘーゲルはどこかで述べている。すべての世界史的な大事件や大人物はいわば二度あらわれるものだ。一度目は悲劇として、二度目は茶番として[*1]。

[*1] この引用の翻訳は岩波文庫『ルイ・ボナパルトのブリュメール十八日』に基づくが、本稿向けに筆者が少し文章を手直ししている。

2012年12月に実施された第46回衆議院総選挙では「デフレ脱却のために大胆な金融緩和と機動的な財政政策を実行すべきかどうか」が争点であった。そして、二年が経過した2014年、第47回衆議院総選挙では「2015年10月の消費再増税実行の可否」が問われている。どちらも、具体的なマクロ経済政策実行の可否について、国民の判断が問われている。

さて、多くの読者にとって、本年11月4日から行われた「消費再増税に関する有識者点検会合(正式な名称は「今後の経済財政動向等についての点検会合」)」で、まさに「2015年10月の消費再増税実行の可否」が論じられたことは記憶に新しいだろう。

この会合で有識者が述べた意見については広く報じられているため、よくご存知の方も多いだろうが、エコノミスト・経済学者で消費再増税に反対したのはリフレ派とそれに比較的近い論者だけであり、それ以外はほとんどが再増税賛成という結果であった。

この「消費増税に関する有識者点検会合」が開催されるのも2回目である。1回目は2013年8月から9月にかけて実施された。そこでも消費増税に反対したのはリフレ派とそれに近い論者のみであった。今年11月の第2回有識者点検会合では、エコノミスト・経済学者以外からの「消費増税反対(消費増税延期を主張)」がやや増えたとはいえ、全体的に見れば増税賛成派が多数を占め、昨年の第1回の再演を見ているようであった。

確かに歴史は二度繰り返すようだ。

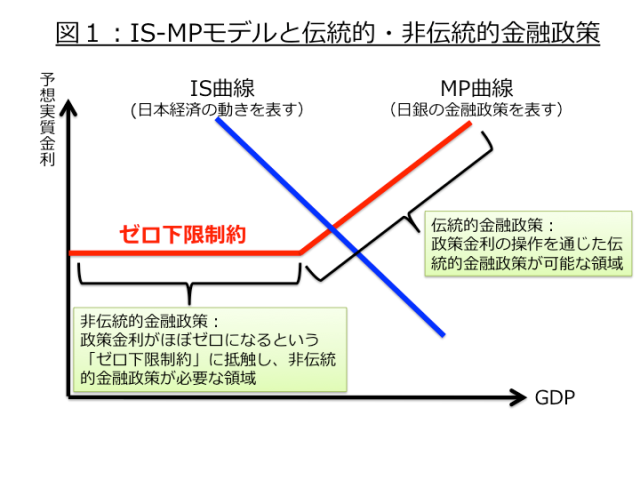

IS-MPモデルと金融政策

【この節の要約】マクロ経済学の一学派であるニュー・ケインジアンの経済分析はIS-MPモデルに集約される。IS曲線は日本経済の動きを表し、MP曲線は日本銀行の金融政策を表す。MP曲線には伝統的な金融政策が可能である右上がりの部分と伝統的な金融政策が無効となる水平部分がある。

1990年代以降の日本経済の停滞(いわゆる「失われた20年」)とそれに対する経済政策を考察するために、本稿ではマクロ経済学の一学派であるニュー・ケインジアンが用いるIS-MPモデルを用いる。このモデルは図1に要約できる[*2]。

[*2] IS-MPモデルはローマー(2010)、Romer(1999)に基づく。

図1の右下がりの直線をIS曲線といい、日本経済の動きを表す。このIS曲線は、予想実質金利(後述)が低下すればGDP(国内総生産)が増加する(つまり好景気になる)、逆に予想実質金利が上昇すればGDP(国内総生産)が減少する(つまり不景気になる)ことを意味している。

予想実質金利とは、物価水準の変化を除いた実質的な金利に対する人々(民間部門)の予想を意味する。言うまでもなく日本経済の動きは予想実質金利のみで決まってくるわけではないのだが、現代マクロ経済学では予想実質金利の変化を非常に重視し、このIS曲線を出発点に考えるのが通例であるため、本稿でもそれに従う。

次に図1の水平部分と右上がりの部分からなる曲線を見よう。こちらをMP曲線といい、日本銀行(以下、日銀)の金融政策を示す[*3]。

[*3] 日銀とは日本の貨幣である円の発行に責任を持つ公的性質を有する認可法人であり、経済学では「中央銀行」と呼ばれている。中央銀行は「銀行」とは呼ばれるものの、三菱東京UFJ銀行・三井住友銀行・みずほ銀行のような普通の銀行とはまったく異なる存在である点に注意されたい。

MP曲線の右上がりの部分は、日銀の政策金利(無担保のオーバーナイトのコールレートという)がプラスである場合の金融政策を表している。これは日銀が必要に応じて政策金利を引き上げて予想実質金利を上昇させ、政策金利を引き下げて予想実質金利を低下させる行動を取ることを意味する。

つまり、MP曲線が右上がりの範囲にある場合、日銀は景気が加熱すれば予想実質金利を上昇させて景気を引き締め、景気が停滞すれば予想実質金利を低下させて景気を刺激する。このように政策金利の上昇・低下を通じて日銀が経済に影響を及ぼすことを「伝統的金融政策」という。

問題となるのは図1でMP曲線が(ほぼ)水平となる部分である。よく知られているようにごく少数の例外を除いて基本的には名目金利はマイナスにはならない。それは日銀の政策金利についても同じであり、「政策金利がほぼゼロ」まで低下してしまった場合、MP曲線の右シフトは経済に影響を及ぼすことができず、日銀の伝統的金融政策は無効になる。

このように政策金利がほぼゼロにまで低下し、伝統的金融政策が無効になることを「ゼロ下限制約」という。この場合、後述する異次元緩和(量的・質的緩和)のような非伝統的金融政策が必要となる。

作者からの注釈:理論的背景を図1〜図5にまとめてSlideshareにアップロードしましたので、お忙しい方は以下だけでも御覧ください[*4]。

http://www.slideshare.net/KoitiYano/is-mp-qqeconsumptiontax20141208-42457816

[*4] まったく同じスライドをアニメーション付きで、マイクロソフトOnedriveにアップロードしました(パソコンで閲覧されている方のみ)。「スライドショーの開始」をクリックすると全画面表示が始まり、さらにクリックすればアニメーションで画面が変化します。https://onedrive.live.com/view.aspx?cid=2E4F1E0F81910985&resid=2E4F1E0F81910985!182&app=PowerPoint なお、「私は自由なソフトウェア(Free software)が好きで、マイクロソフトは嫌いだ」という方々には誠に申し訳なく思います。

伝統的金融政策とゼロ下限制約

【この節の要約】政策金利がプラスの場合、伝統的金融政策が有効だが、政策金利がほぼゼロにまで低下してしまうと伝統的金融政策は無効になる。結果として、「非伝統的金融政策」と呼ばれる方策を講じる必要が出てくる。

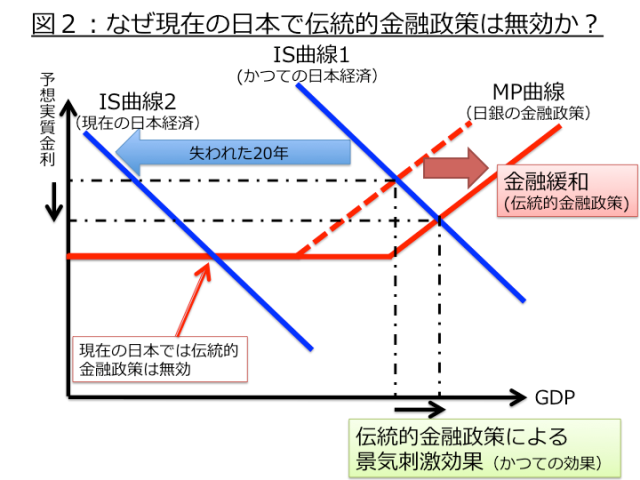

伝統的金融政策の効果とゼロ下限制約の問題点を図2で確認してみよう。

まず、日本経済の状態が「IS曲線1」にあったとしよう。この場合、日銀はMP曲線を右にシフトさせることで予想実質金利を引き下げ(縦軸)、同時に景気を刺激(つまり景気を良く)することができる(横軸)。これが伝統的金融政策の効果である。日本経済は1980年代後半から1990年代初頭までは政策金利がプラスであったため、この伝統的金融政策の領域にあったと考えられる。

しかし、1980年代後半のバブル崩壊から1990年代初頭に始まった平成不況に突入した際に日銀の政策対応は遅れに遅れ、日本経済の状態は「IS曲線1」から大きく左にシフトし、1990年代なかば以降から現在に至るまで「IS曲線2」にあると考えられている[*5]。

[*5] 1990年代から一貫して日銀の金融政策失敗を批判してきたのが、岩田規久男(現日銀副総裁)である。その意見については岩田(2001)等を参照されたい。

ここで課題となるのは「IS曲線2」の領域では、ゼロ下限制約のためMP曲線が水平になっている点である。つまり日銀はMP曲線を右シフトさせて景気を刺激することができないため、伝統的金融政策はこの領域では無効になっている。

そこで日銀は非伝統的な金融政策を実行する必要性が出てくる。

異次元緩和の仕組み

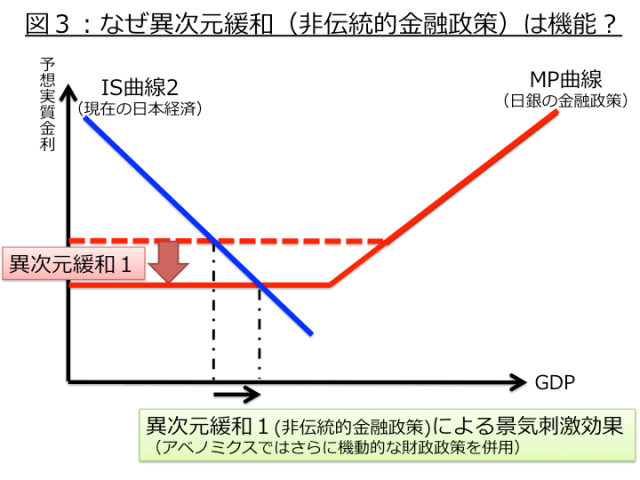

【この節の要約】日銀が2013年4月以降実行している異次元緩和(量的・質的緩和)は非伝統的金融政策といわれる政策の一種である。これは予想インフレ率を上昇させて予想実質金利を引き下げ、経済を刺激する手法であり、リフレーション政策の一種である。

続いて図3を用いて異次元緩和(正確な名称は「量的・質的緩和」。以下、異次元緩和という)がなぜ経済を刺激する効果を持つのかを確認してみよう。

2013年4月以降、日銀は「2%の物価安定の目標」つまり「年率2%のインフレ目標」を定めている。その目標を実現する手法が異次元緩和である[*6]。

[*6] 形式的には日銀が「2%のインフレ目標」を設定したのは白川方明前総裁時代の2013年1月である。しかし、このとき日銀はほとんど何の具体的な方策も取っておらず、目標を実現するつもりがあったのか非常に疑わしい。

異次元緩和では、黒田東彦総裁・岩田規久男副総裁を中心として「日銀は予想に働きかける(中でも予想インフレ率に働きかける)」政策を実施することがはっきりと打ち出された。この「予想に働きかける」とはどのようなことだろうか。

日本では1990年代後半以降、約15年に渡り持続的な物価水準の低下、つまりデフレーションが続いてきた。現代マクロ経済学では、現在のインフレ率は来期のインフレ予想と現在の景気、さらに外生的なショック(たとえば原油高)によって決まってくると考える。そのためデフレ脱却には、日銀が「年率2%のインフレ目標」を定め、インフレ予想を引き上げることが重要となる。

この「インフレ予想に働きかける」という政策がどのように日本経済に影響を及ぼすかは、「フィッシャー方程式」を用いて分析することが可能である。方程式と言っても複雑なものではなく、予想実質金利と予想インフレ率の関係を表す以下のような関係にすぎない。

予想実質金利=政策金利—予想インフレ率

このフィッシャー方程式を見れば分かるように予想インフレ率を引き上げることで予想実質金利を引き下げることができるのだ(予想インフレ率がプラスになると、それにはマイナス符号がついているため、結果として予想実質金利は低下する)。

図3を見れば、赤い下向きの矢印で示されるようにMP曲線の水平部分が下方に押し下げられることでGDPが増加することが分かる。つまり、異次元緩和とは、非伝統的金融政策で(ゼロ下限制約のために)ほぼ水平となったMP曲線を下方に押し下げ、景気を刺激する政策であると言える[*7]。

[*7] 以上の効果に加えて、予想実質金利の低下が民間投資を促進し、短期的には需要を増加させ、長期的には生産力(供給)を強化するという効果も存在するが、今回のIS-MPモデルでは省略されている。

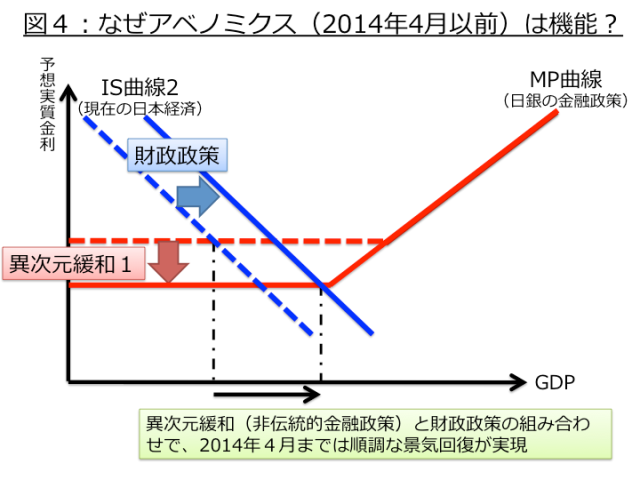

さて、2012年末に発足した第2次安倍政権が実行している経済政策、いわゆるアベノミクスでは、「3本の矢」が掲げられている。そのうち第1の矢が大胆な金融緩和(異次元緩和)、第2の矢が機動的な財政政策である。つまり、アベノミクスの基本的発想とは、異次元緩和に加えて、財政政策を発動することで日本経済をデフレから脱却させようとするものだ(図4)。

我々リフレ派の多くはこの「(非伝統的な)金融政策と財政政策を組み合わせたデフレ脱却政策」をリフレーション政策と呼んでおり、浜田宏一内閣官房参与・岩田規久男日銀副総裁を中心に2000年代前半から提唱を続けてきた政策パッケージである。

なお、このリフレ政策は「短期の経済動向は総需要によって決まってくる」という考え方に基づいている。1990年代以降の日本経済の停滞は供給側の要因によるとする説と需要側の要因によるとする説があり現在も論争が続いているのは事実である。それについてリフレ派は、1990年代以降の日本経済の停滞、いわゆる「失われた20年」の主因は金融・財政政策の失敗による需要不足であると考えている[*8]。【次ページにつづく】

[*8] ただし、リフレ派は、長期においては生産性が重要であることに全く反対していないことは強く指摘しておきたい。なお、マクロ経済学では「失業率等が自然率に収束するほど十分に長い期間」のことを長期と呼び、日常用語で言う長期とは意味が異なる点にも注意が必要である。「1990年代以降の日本経済の長期停滞」と使われる場合の「長期」は「日常用語での長期」であるが、「長期においては生産性が重要」と使われる場合の「長期」は「失業率等が自然率に収束するほど十分に長い期間」である。

(補足)日銀を含めた中央銀行に関して議論するとき、「目標の独立性」について論じているのか、それとも「手段の独立性」について論じているのかに留意する必要がある。目標の独立性とは、目標(どの程度のインフレ率を目標とすべきか)を中央銀行が独自に決めて良いということであり、手段の独立性とはその定められた目標に対して中央銀行が独自に政策手段を選択して良いことを意味する。国際的に見て、中央銀行には目標の独立性はなく、手段の独立性は認められることが多い。日本においてもこの原則は今後も守られるべきであろう。

なぜリフレ派は消費増税に反対なのか?

【この節の要約】現在の日本は政策金利がほぼゼロになるという「ゼロ下限制約」に抵触しており、その下では消費増税は経済に大きくマイナスに影響する。デフレからの脱却を通じて日本経済が十分に景気回復を実現し、日本銀行の政策金利がしっかりとプラスになるまでは消費増税を延期すべきである。

ここまでの議論を少し整理しておこう。

1.日本経済の動きはIS曲線、日銀の政策はMP曲線で表される(図1)

2.MP曲線には水平部分があり、その領域では伝統的金融政策が無効になり、非伝統的金融政策が必要となる(図2)

3.現在の日本経済はこの非伝統的金融政策が必要な領域にあり、2013年4月から実行されている異次元緩和はリフレ派が主張してきた非伝統的金融政策を実現したものである(図3)

4.リフレ政策とは非伝統的金融政策と財政政策を組み合わせたデフレ脱却政策パッケージである(図4)

ここまでの議論を基に、「なぜリフレ派は消費税率の引き上げ(以下、消費増税)に反対なのか?」を説明したい。

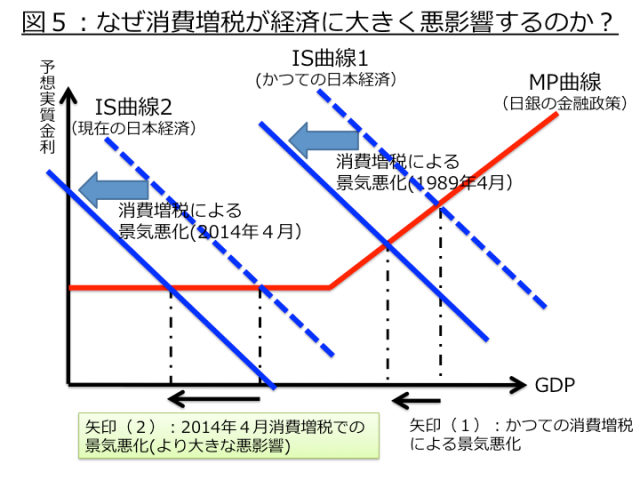

消費増税が日本経済に与える影響をIS-MPモデルで表すと図5となる。

図5の「IS曲線1」(かつての日本経済)で消費増税を実行した場合、「IS曲線1」は左にシフトする。つまり景気は悪化し、その度合が矢印(1)で表されている。続いて図5の「IS曲線2」(現在の日本経済)で消費増税を実行した場合も同様に「IS曲線2」は左にシフトする。こちらでも景気は悪化し、その度合が矢印(2)で表されている。

矢印(1)と矢印(2)の大きさに注目していただきたい。明らかに矢印(2)の方が大きくなっており、これは「現在の方が消費増税の悪影響が大きく現れる」ことを示している。

言い換えれば、日本経済がゼロ下限制約(非伝統的金融政策が必要な領域)にあるかどうかで消費増税が経済に及ぼす影響は大きく異なっており、現在はその領域にあるために悪影響が大きく現れてしまうのである[*9]。

[*9] 「なぜ消費増税反対なのか」を説明するために、延々とゼロ下限制約の説明を続けてきたのは、この点を読者にご理解いただきたかったからである。

このようにIS-MPモデルを用いれば、2014年4月から実施された消費税率5%から8%への引き上げが、なぜ日本経済を大きく悪化させたのか理解できる。

さらに、これに加えて消費増税の悪影響を増大させたその他の要因も指摘しておきたい。

一つは「消費増税は低所得者層により大きな影響を与える」点である。低所得者層は多くの場合、自由に資金を借り入れることが制限されている。経済学的に言えば資金制約という状態にあり、「流動性制約下の家計」と呼ばれる。このような場合、人々は「現在の所得(可処分所得)が低下すれば、現在の消費を減少」させる[*10]。

[*10] このような家計の行動を表す経済モデルを「ケインズ型消費関数」という。筆者は矢野・飯田・和合(2011)で日本における流動性制約下の家計の比率を推定しており、その時の結果では約30%であった。

消費税は逆進性(低所得者層の負担がより重くなる)を有するため、消費増税が低所得者層の可処分所得を減少させ、その消費がとくに減少したものと考えることができる。

2014年4月からの消費増税が低所得者層の消費に大きな打撃を与えていることは片岡(2014)等ですでに指摘されている通りである。正確には消費増税対策として、低所得者層には「臨時福祉給付金(簡素な給付措置)」、子育て世帯には「子育て世帯臨時特例給付金」が行われるはずだが、対策としてはあまりに簡素にすぎると言えよう[*11]。

[*11] 筆者も2014年1月7日発売の「週刊エコノミスト」で「(消費増税に再度反対した上で)それでも消費増税を決行するなら、ぜひ給付金の検討を」と提案している。ただし、その時に筆者が想定したのは国民全体への大規模な定額給付である。

さらに2014年4月以降、財務省を中心に行われている、公共事業の前倒し(2014年度前半に公共事業を集中させ、消費増税による景気悪化を軽減しようとする試み)が、さほど効果を挙げていない点も指摘しておきたい。これは飯田(2013)に見られる「土木・建設業の供給制約」が主たる原因であると考えられる。矢野・岡田(2014)では飯田(2013)の指摘を資材高騰・建設業界の人手不足側面から考察している。

また今年10月末に日銀が異次元緩和第2弾(異次元緩和2)を打ち出した。これは2014年4月の消費増税の悪影響をある程度は打ち消してくれると考えられるが、日銀は2013年4月の異次元緩和第1弾(異次元緩和1)ですでにかなり大規模な金融緩和を打ち出しており、異次元緩和2が2015年10月のさらなる消費増税を乗り越えて力強い景気回復を実現するほどの力があるかどうか不透明である。

ここまでお読みになれば、読者の皆様にはリフレ派が消費増税に反対している理由は明らかであろう。

政権は今後もリフレ政策の維持を

【この節の要約】第47回衆議院総選挙後の新政権には、消費増税を延期し、当面はリフレ政策に注力することを提言する。

本稿の冒頭でマルクスの「歴史は二度繰り返す」という言葉を引用した。実際、リフレ派の政策提言は岡田・安達・岩田(2002)、岩田(2004)に見られるように1930年代に日本で実行された高橋財政とアメリカで実行されたニューディールの研究に基づいている。

かつて高橋財政・ニューディールは、ともに「財政政策による効果が大きかった」と考えられてきたが、その後の膨大な研究で「金融政策と財政政策を組み合わせた政策パッケージに効果があった(中でも金融政策の効果が重要な役割を果たした)」と理解されるようになった。

その高橋財政・ニューディールの歴史を紐解けば、どちらも一直線に景気が回復したわけではなく、多くの紆余曲折を経て景気回復を実現していることが分かる。

とくに教訓的なのはニューディールにおける「1937年の失敗」であろう。

世界史の教科書等でよく知られるようにフランクリン・ルーズベルトによるニューディール政策は1933年3月から始まる。一般には、その後、第二次世界大戦が始まるまで順調に景気回復が続いたように考えられているが、実際にはこの理解は正確ではない。

というのは1937年にアメリカ政府が増税を実施し、アメリカ中央銀行FRBも同時に金融を引き締めたために、1938年に入り景気回復は腰折れし、再度の不況に突入してしまっている。これが「1937年の失敗」と呼ばれる歴史の教訓である。

2014年4月の消費増税はまさにこの失敗を繰り返したと言えよう。

第47回衆議院総選挙後の新政権には、消費増税を延期し、当面は以下のようにリフレ政策に注力することを強く提言したい。

1.衆議院総選挙後の新政権はデフレ脱却に向けて非伝統的金融政策と財政政策(消費税延期・減税・給付金・公共投資)を堅持すること

2.また、今後提出される消費増税法案にも景気条項をつけ、景気回復が思わしくない場合は再度延期できるように準備をしておくこと

マルクスは「二度目は茶番」と述べたが、景気停滞は広く国民に打撃を与え、とても茶番であるとは思えない。失敗は二度繰り返すことがあったとしても、三度目を繰り返すことがあってはならない。

■謝辞

筆者は、消費税率の引き上げについては2013年5月に「終わりの始まりか、始まりの終わりか ―― アベノミクスの今後」(2013年5月31日シノドス掲載)で延期を主張し、その後、週刊エコノミスト2013年7月に「ゼロ金利下での消費増税は延期を」(週刊エコノミスト第91巻第30号)でIS-MPモデルを用いて再度延期を主張しました。エコノミスト誌は紙数に厳しい制限があり、IS-MPの説明等が十分にできなかったため、今回、紙面を提供してくださったシノドス編集部には心から御礼を申し上げます。また、普段から矢野を指導してくださる昭和恐慌研究会を中心としたリフレ派の先生たち、本稿に目を通し様々なアドバイスをくれた岡田多恵氏に御礼を申し上げます。

当初の文章では「臨時福祉給付金(簡素な給付措置)」と「子育て世帯臨時特例給付金」が既に行われたかのように書いてありましたが、筆者の事実誤認でした。内容を訂正し、読者の皆様にお詫び申し上げるとともに、筆者の誤りをご指摘頂いた皆様に心より御礼申し上げます。

なお、最後に付言すれば「歴史は二度繰り返す」というのはなかなか良く出来たレトリックだと思います。筆者個人は今後の少子高齢化対策・財政再建を考えれば、将来的にはある程度の消費増税と社会保障費抑制は必要になると考えています。とくに景気が加熱した場合にそれを抑えるために消費増税を活用するのは有効な手段だと思いますが、そのように書けば「リフレ派は消費税に賛成だ」と言われかねない……というのがここ2年ほどの間に筆者が学んだレトリック上の教訓です。

■参考文献

飯田泰之, (2013), 「財政政策は有効か」, (岩田規久男・浜田宏一・原田泰編著, 『リフレが日本経済を復活させる』, 中央経済社所収)

岩田規久男, (2001), 『デフレの経済学』, 東洋経済新報社

岩田規久男(編著), (2004), 『昭和恐慌の研究』, 東洋経済新報社

岡田靖・安達誠司・岩田規久男, (2002),「大恐慌と昭和恐慌に見るレジーム転換と現代日本の金融政策」, (原田泰・岩田規久男編著『デフレ不況の実証分析──日本経済の停滞と再生』東洋経済新報社)

片岡剛士, (2014), 『日本経済はなぜ浮上しないのか アベノミクス第2ステージへの論点』, (幻冬舎)

マルクス, K., (1954),『ルイ・ボナパルトのブリュメール十八日』,(岩波文庫[白 124-7], 伊藤新一・北条元一(訳), 原著は1852年刊)

矢野浩一・飯田泰之・和合肇, (2011), 「ゼロ金利制約下における日本経済――流動性制約家計を含むニューケインジアンDSGEモデル」, (『世界同時不況と景気循環分析』, 浅子和美・飯塚信夫・宮川努編、東京大学出版会所収, pp177-199)

矢野浩一, (2013), 「ゼロ金利下での消費増税は延期を」(週刊エコノミスト第91巻第30号)

矢野浩一・岡田多恵, (2014), 「4〜6月期減速は想定以上 下期も公共投資に懸念あり」, (週刊エコノミスト第92巻第40号, pp. 11-12)

D. ローマー, (2010), 「上級マクロ経済学<第3版>」(日本評論社, 堀雅博, 岩成博夫, 南條隆(訳))

D. Romer, “Short-Run Fluctuations,” Lecture Note.

http://eml.berkeley.edu/~dromer/

知のネットワーク – S Y N O D O S –

AWS Access Key ID: AKIAJSA5SEKND2GVG7TA. You are submitting requests too quickly. Please retry your requests at a slower rate.

0 Comments:

コメントを投稿

<< Home