ケルトン反論原文2019/3/1

https://www.bloomberg.com/opinion/articles/2019-03-01/paul-krugman-s-four-questions-about-mmt

^

ガルブレイズ 2010

https://www.thenation.com/article/defense-deficits/

https://www.bloomberg.com/opinion/articles/2019-03-01/paul-krugman-s-four-questions-about-mmt

^

ガルブレイズ 2010

https://www.thenation.com/article/defense-deficits/

975 金持ち名無しさん、貧乏名無しさん (ササクッテロ Spd7-nfGO)[sage] 2019/05/18(土) 00:16:00.37 ID:3Cv+Z1uZp

ターナー卿のOMFを紹介する論文や書籍

岡本英男「福祉国家と機能的財政」2014年

山口薫「公共貨幣」2015年

探したら結構出てきたw

2019/5/6-初出はアディール・ターナー卿の論文「DEBT, MONEY AND MEPHISTOPHELES: HOW DO WE GET OUT ...

つい最近になってアデール・ターナー卿が「量的緩和よりもさらに積極的な行動」の一つを提言している(Turner ...

2003/3. リチャード・A. ヴェルナー、 Richard A. Werner ... (実用百科). 2003/10. リチャード・ヴェルナー ... 2003/8/23. リチャード・ヴェルナー、 吉田 利子 ... 本. ノンフィクション · ビジネス・経済 · 投資・金融・会社経営 ...

リチャード A ヴェルナー, 吉田 利子作品ほか、お急ぎ便対象商品は当日お届けも可能。 また円の支配者 - 誰が日本経済を崩壊 ...

リチャード・アンドレアス・ウェルナー (Richard Andreas Werner、1967年1月5日 - )はドイツのエコノミスト、サウサンプトン大学の経済学教授。 ヴェルナーは金融政策と開発エコノミストである。

... に実体経済と金融経済に貸し付けた額が載っている ヴェルナー理論は実体経済と金融経済をはっきり分ける ...

投稿:2015年3月9日

2-1 国際銀行権力が普及させた主流経済学のペテンを暴露した、ヴェルナー理論を学ぶ 天野統康 2015年2 ...

ヴェルナー理論から考察する主流経済学の誤り. ・「真の民主社会 ... ブログ記事 < リンク>国際金融軍事権力 ...

講師は天野統康(金融政治経済研究家・FP) ... 動画リンク>国際銀行財閥・金融軍事権力による民主政治と ...

地価の高騰に歯止めをかける地価抑制策は、直接的な土地取引の規制、土地関連税制の強化、そして金融 ...

金融市場の参加者が注視する日本有数の経済日刊紙、日本経済新聞は特に重大な責任を担っているはず ...

虚構の終焉』リチャード・A・ヴェルナー著 村岡正巳訳 PHP (2003) ... 経済学のいずれの学派もうまく説明できなかった謎として、90年代の財政金融政策が無効であったこと、 多数の構造問題が存在した90年代以前の ...

転載:MMT物語(その2): クルーグマン教授のMMT批判とケルトン教授の反論

…

ケルトン教授 2019年3月1日 Krugmanの現代通貨理論についての私への質問と4回答です。 bloomberg.com

…

Krugmanが提示した簡単なフレームワークが間違っている理由はありますか? はい、その作成者ですら続けてい。MMTは、Krugmanが予算赤字の拡大が金利に圧力をかけ、民間投資を圧迫しているという結論を示すために使用しているIS-LMの枠組みを拒否しています。

このモデルは、多くの主流のケインズ派の主力教義であり続けています。MMTは根本的に欠陥があると考えています。これは、ケインズの「雇用、利子および貨幣の一般理論」の多くと両立しません。それは固定為替相場体制のために設計されたものであり、はありません。

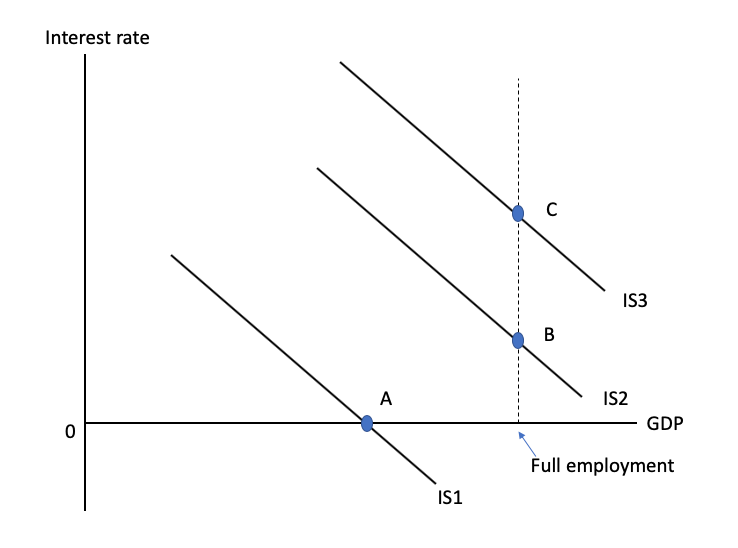

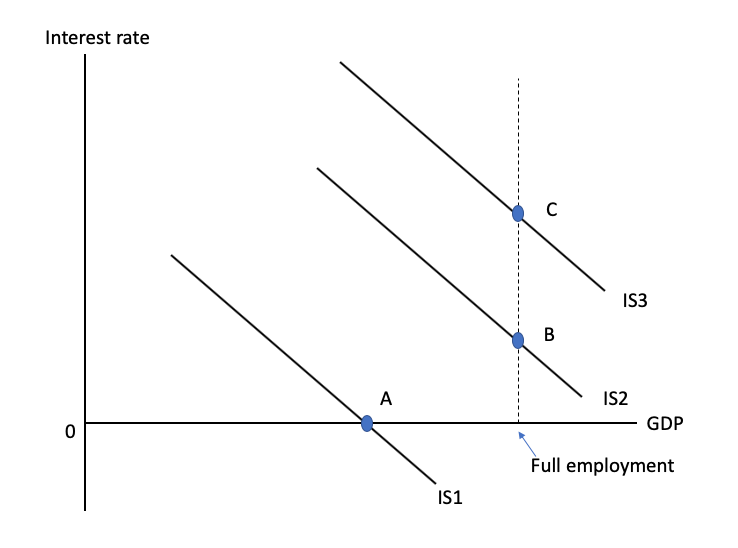

これがKrugmanがMMTへの挑戦として提示するフレームワークです。

各IS曲線(1〜3)は、異なる財政スタンスを表しています。この枠組みは、政府がIS1からIS2に移行することによって、財政赤字を拡大し、経済をポイントAの落ち込んだ状態から完全雇用に移行できることを示しています。経済は現在完全雇用状態にあるが、金利が高く民間投資が少ない。

これを覚えておいてください:より高い赤字はより低い投資を引き起こすより高い金利を引き起こします。最後の部分は「クラウドアウト」と呼ばれます。これはMMTが拒否し、Krugmanが防御する固有のトレードオフです。彼のモデルは固定マネーサプライを前提としているので、それを防御するのは簡単です。

Krugmanのフレームワークは投資を金利の単純な関数として扱います。より高い率はより低い投資を意味し、逆もまた同じです。中央銀行は、単に金利を引き下げる(または引き上げる)ことで、経済を円滑化(または減速)させることができます。それはその単純化での:条件反射です。

ケインズの分析はもっと微妙でした。投資の決定は、将来を見据えたものであり、「動物の精霊」の影響を強く受けており、予想される利益の状況に大きく左右されます。利益見通しが十分に厳しい場合は、企業が新たな設備や機器を借りて投資することを余儀なくされることはありません(景気後退を考える)。

逆に、見通しが活気に満ちているとき、金利を上げることによって拡大を遅らせることを中央銀行が望んでいるにもかかわらず、企業はさらに借りて投資する可能性があります(貯蓄とローンの危機を考える)。下向きのIS曲線は、これらの可能性のいずれも可能にしない。それでも、両方の結果が起こる可能性があります。

最後のポイントです。Krugmanは、財政政策と金融政策の間には固有のトレードオフがあると言います。私は同意しますが、彼が説明したトレードオフとは異なります。赤字が自動的に金利を引き上げるわけではなく、金利が高くなると自動的に個人消費が減るわけでもありません。

そのトレードオフは、MMT論者だけによってではなく、されています。トレードオフは、とJames K. Galbraithが強調した問題です。金融政策は、人々に借金させることによって「機能」します。財政政策は、収入を人々のポケットに押し込むことによって機能します。

ガルブレイスが☆ように:

我々が「経済成長」と呼ぶ総支出の増加を得るための2つの方法があります。一つの方法は、政府が支出することでする。もう1つは銀行が貸すことです。一般の人々にとって、公的予算の赤字は評判が悪いにもかかわらず、民間の融資よりはるかに優れています。赤字は個人のポケットにお金を入れます…これは「純金融資産」の増加と呼ばれます。対照的に、銀行が融資をするとき、現金は担保なしに所有されていません。

それが私に興味を引かせる折り合いです。民間部門のバランスシートでの借入資本をすることによって機能する(金融)政策、もしくはそれをすることによって機能する(財政)政策により重点を置くべきなのでしょうか。

☆

ECONOMIC POLICY FEATURE MARCH 22, 2010 ISSUE

In Defense of Deficits

A big deficit-reduction program would destroy the economy two years into the Great Crisis.

By James K. GalbraithMARCH 4, 2010

参考

MMTの雇用保証プログラム(JGP:job Guarantee Program)が目指すものとその 限界

https://nam-students.blogspot.com/2019/05/mmtjgpjob-guarantee-program.html

MMT物語(その2): クルーグマン教授のMMT批判とケルトン教授の反論

2019年5月15日

オンラインでのノーベル賞受賞学者のクルーグマン教授と米国民主党のチーフエコノミストのケルトン教授のMMT 論争を下記の掲載記事でご紹介します。

目次

投稿者

|

掲載日

|

表題

|

掲載サイト

|

クルーグマン教授

|

2019年2月12日

|

ファンクショナルファイナンスの問題点(理屈っぽい)

|

nytimes.com

|

同上

|

2019年2月12日

|

非正統派は進歩主義者をどのくらい助けますか?(理屈っぽい)

|

同上

|

ケルトン教授

|

2019年2月21日

|

現代の貨幣理論は破滅の秘策ではありません

|

bloomberg.com

|

クルーグマン教授

|

2019年2月25日

|

しゃべり続ける現代通過論(理屈っぽい)

|

nytimes.com

|

ケルトン教授

|

2019年3月1日

|

Krugmanの現代通貨理論についての私への質問と4回答です。

|

bloomberg.com

|

ファンクショナルファイナンスの問題点(理屈っぽい)

MMTの背後にある学説は巧妙でしたが、完全には正しくなかった

出典:

- 2019年2月12日

今後数年間にわたる政策論争は、少なくとも近代通貨理論の教義にある程度影響されるように思われる。進歩主義者たちの中には、イニシアチブの支払い方法を心配する必要がないと信じる人もいるようだ。 。たとえあなたがMMT分析について懸念を脇に置いていたとしても、それは実際には間違っています。しかし、最初に、MMTについて何が正しいのか、何が悪いのかを説明する必要があるように思われます。

残念ながら、それは持っているのは非常に難しい議論です – 現代のMMT論者は、従来のケインジアン主義さえ間違っていることを証明したという彼らの主張ではメシアンであり、従来の見解との違いが何であるかはっきりしない傾向があります。彼らが言っていることを理解しようとする試み。幸いなことに、MMTはAbba Lernerの1943年の「」の教義とほぼ同じもののようです。そしてLernerは見事に明確で、彼の主張の重要な長所と問題の両方を容易に見ることができました。

このノートで私がやりたいことは、なぜ私がラーナーの機能金融を完全に信じていないのかを説明することです。私はこの批判はMMTにも当てはまると思いますが、過去の議論が何らかの兆候であれば、私は理解していない、堕落した堕落した道具などであるとすぐに言われます。

はい、Lerner:彼の主張は、(a)自分たちが管理している通貨に頼らず、(b)他人の通貨で借りていない国は、借金を返済するために常にお金を印刷できるからです。代わりに、彼らが直面しているのはインフレの制約です。過度の財政刺激は過熱経済を引き起こすでしょう。そのため、彼らの予算政策は総需要の水準を正しくすることに完全に焦点を当てるべきです:予算の赤字は完全な雇用を生み出すのに十分大きくなければなりませんが、インフレの過熱を生み出すほど大きくはありません。

これは賢い考えであり、彼が書いた当時は、戦争が終わったら経済が慢性的な弱さに陥るだろうという合理的な予想を伴って – 1930年代から来て – それは従来の財政思考よりもはるかに良い政策指針でした。また、ゼロ金利にもかかわらず長期にわたって需要が低迷していたにもかかわらず、かなり脆弱な状態にある今日の世界でも、それはかなり良く見えます。確かに、それは2010年台の大部分の間、政策論議を支配していたパニックの「ウェッツ!我々はギリシャになりつつあります。」よりははるかによく見えました。

それで問題は何ですか?まず、ラーナーは金融政策と財政政策の間のトレードオフを本当に無視していました。第二に、彼は潜在的な問題に対処したが、彼の対応は技術的および政治的両方の、増税および/または支出削減に対する制限に完全には対処しませんでした。これらの規制を導入することは、借金を彼が認めるよりも潜在的により多くの問題を作ります。

現代の観点からは、「機能金融」は金融政策についての議論では本当に騎士です。ラーナー氏は、金利は「最も望ましい投資水準」を生み出す水準に設定すべきであり、その金利を考慮して完全雇用を達成するために財政政策を選択すべきであると述べている。最適金利はいくらですか。彼は言っていません – おそらく1930年台を通じて能力ゼロ下限がその点を議論の余地にしたからのようです。

とにかく、最低限の時間ではないが、重大なことではあるが、実際には少なくともほとんどの場合実際に起こることは逆であり:政治的なトレードオフが税金と支出を決定し、金融政策がインフレなしの完全雇用を達成する金利を調整します。 こうした状況下では、減税や支出の増加が金利の上昇につながるため、財政赤字は個人消費を圧迫します。そしてこれは、一意に決定された正しい水準の赤字支出がないことを意味します;それはあなたがトレードオフをどのように評価するかによって決まる選択です。

借金はどうですか?多くは、金利が経済の持続可能な成長率より高いか低いかによって異なります。金利<成長率であれば、これは現在真実であり、過去においても大部分が真実であったとすれば、借金のレベルは実際にはそれほど問題ではありません。しかし、もし金利>成長率であれば、借金の雪だるまの可能性があります。GDPに対する借金の比率が高ければ高いほど、他の条件が同じであれば、その比率は上がります。そして借金は無限にはなり得ません – それは総資産を超えることはできません、そして実際に借金がますます高くなるにつれて人々はそれを保持するために増え続ける収益を要求するでしょう。そのため、ある時点で、政府は債務の増加を制限するために十分に大きな一次(非金利)剰余金を実行することを余儀なくされるでしょう。

さて、ラーナーは基本的にこの点を認めています。しかし彼は政府が常に必要に応じてこれらの剰余金を実行することができそして実行すると仮定している。彼は高い税率のインセンティブ効果についてのどんな懸念も却下します。確かに非常に深刻な人々は非常にこれらの効果を誇張していますが、それらは完全に想像的ではありません。そして彼は、要求された剰余金を達成することの政治的難しさについては何も言っていません、しかし、負債が非常に高いレベルになるならば、そのような難しさが中心的であるようです。数値の例は、その点を明らかにするのに役立ちます。何らかの方法でGDPの300パーセントに相当する負債が発生し、rg = 0.015となるとします。金利は成長率の1.5パーセントポイント上です。GDPに対する債務の比率を安定させるには、GDPの4.5%に相当する一次黒字が必要になります。

それは不可能ではありません:イギリスはにそのように大きい剰余金を維持氏ました。しかし、現代の政治について尋ねることはたくさんあります。私たちはメディケアと社会保障を削減するつもりですか?私たちは、新しいプログラムに資金を提供するのではなく、単に債務を返済するために、付加価値税を課すつもりですか。それは可能ですが、あなたは何らかの形の金融抑圧/債務再編/インフレーションに従事する誘惑が勝つかどうか疑問に思う必要があります。さらに言えば、投資家はそれについて疑問に思うでしょう。

肝心なのは、関数型ファイナンスにはそれが期待されているが、それはLerner – そして私が思うに現代のMMT – がそれを想像していたような公理的に真の教義ではないということです。赤字支出が総需要に与える影響だけでなく、赤字や債務が問題になる可能性があります。

そうは言っても、私はこれらの異議が近い将来進歩主義者が直面している予算問題の中核をなすものではないと思います。本当に大規模なプログレッシブプログラムには大きな新たな収入源が必要だと信じるためには、赤字や債務不履行者である必要はありません。しかし、私はそれをで説明します。

非正統派は進歩主義者をどのくらい助けますか?(理屈っぽい)

彼らの議題は、単なる支出ではなく、依然として税金と支出である必要があります。

中道左派連立は最近野心的になっています、そしてそれは見るのが心強いことです。政治的なことは何でも起こり得るが、2021年には議会とホワイトハウスの統一された民主的統制ではなく、2009年よりもはるかに一貫した進歩的な政党による統制ががあるように思われる。アメリカは、本当に不平等に取り組む及びそれ以上の政策である、真に普遍的なヘルスケアを手に入れることができるでしょう。

しかし、進歩主義者が彼らの政策の支払い方法について考えるべきであることを示唆するために、赤字を叱る必要はありません。だから私は、ヘテロドックス経済学、特にModern Monetary Theoryが、我々は印刷機の赤字は問題ないので、お金がどこから来るのかを心配する必要はないと言っているのを控えめな懸念の源としています。

今、私はMMTのファンではありません。これは基本的にAbba Lernerの「機能金融」です。私はでそのすべてを説明しました。しかし、真実は、これがどれも当面の問題にとってあまり重要ではないということです。たとえあなたが献身的なLerneriteであったとしても、たとえあなたが借金が決して重要ではないと思うとしても、進歩者が達成したいものの莫大な規模はそれの大部分を支払うために増税がなければならないことを意味します。

言い換えれば、これは主に理論に関するものではありません;算術に関するものなのです。私が何を意味するのかを見るために、進歩主義の希望事項での最大の切符を考えてみましょう:全員への医療保障です。これは別のことを意味するかもしれません、そしてそれが基本的に民間部門の自己入札を許すのであれば問題はありません。しかし、それが民間保険を無料の公的補償で置き換えることを意味するのであれば、収益を埋め合わせる必要があります。

どうしてかって?2017年には、民間保険がアメリカの医療費のの1、つまり1兆2,000億ドル、つまりGDPの6%を支払い。そのため、収入を相殺することなく政府に直接これらの請求書を支払わせることは、GDPの6%の支出増加(財政刺激策)になります。

MMTersが仮定する傾向があるように – それでもそれにもかかわらず金利が上がらなかったと仮定しなさい。それからこの刺激は乗数効果をもたらし、おそらくGDPを9%上昇させます。

より厳しい労働市場はより多くの人々を労働力に引き込むので、失業はこれより幾分少なくなるでしょう。成長率と失業の変化との関係である「オクンの法則」が1未満の勾配を持つのはそのためです通常は0.5前後と推定されますが―最近のデータで回帰を実行すると0.8になります。それでも、GDPを9%増加させるには、失業率が4ポイント以上低下するのを見なければならず、つまりマイナスになる必要があり、もちろんこれは不可能です。

そして、以前から労働力から離れていた多くの人々を雇用に引き込むことができると私に言わないでください。Okunの法則はすでにその効果を考慮に入れています。

しかし、万が一のためにMedicare for Allが導入された後で乗数が「すべき」と言っているほど経済が拡大できない場合、どうなるでしょうか。インフレーション。ビッグタイム. それか、FRBのどちらかが多くの民間投資を締め出すために金利をたくさん上げる必要があるでしょう。公共支出自体がインフラストラクチャのような投資の形をとるならば、それは正当化されるかもしれません。それが社会保険のためであるなら、それがどれほど緊急を必要としているとしても、それはそれほど防御できません。

そして、反正当性による金融の考えの魔法がどういうわけか赤字の支出が決してインフレにならない、または締め出すことが決して起こらない、または何かを意味すると思うなら、MMTが彼らを擁護する彼らの教義の根底にあることを主張する機能金融をあなた方は、分かっていません。

今、私は全員への医療保障を賄う余裕はないと言っているのではなく、それが新しい税金で賄われなければならないということだけなのです。これらの税金は、彼らやその雇用者が現在支払っている保険料よりも少なくなるため、ほとんどの人が得になるであろうときっとあなたは主張できます。実際、それはおそらく本当です。民間保険を公的保険と交換するように人々を説得できるかどうかは別の問題ですが、それは経済学よりも政治的判断に入ります。

しかし今のところ、借金に関する従来の懸念を棄却することは、進歩的なイニシアチブに対する支払いをより簡単にするためには、実際にはそれほど効果がありません。たとえあなたが借金を無意味な数と考えたとしても、進歩主義者が提案しているものの大きさは、収入の増加を相殺することなくこれらのイニシアチブを追求することが多くのインフレ圧力を生み出すことを意味します。私自身も含めて進歩主義者が達成したいものを達成するためには、新たな収入が必要なのです。

繰り返しになりますが、私は野心的な議題に反対しているわけではありません。しかし、非正統派の貨幣理論では、この議題が単なる支出ではなく、課税と支出でなければならないという現実を、あなた方は避けることはできないのです。

現代の貨幣理論は破滅の秘策ではありません

財政政策と金融政策の間に固有の折り合いはありません。

出典:

による

2019年2月21日22:00 JST

ポール・クルーグマンは、近代的な金融理論について2011年3月25日に最初。彼は、最近では2019年2月に – の2回シリーズでMMTについて書きました。彼はアプローチでの折り合いをつけるために10年近く経過していましが、彼は依然としていくつかの基本的な考え方を誤解しています。

これは2つの理由で重要です。1つは2008年にノーベル経済学賞を受賞したPaul Krugmanに耳を傾けることであり、2つは、彼が議論しているアプローチが何百万人ものアメリカ人に影響を与える経済政策を設計する方法の核心であるためです。私は彼の懸念に対処することによって会話を前進させようとしたいのです。彼、「MMTは、1943年のアバ・ラーナーの「機能金融」の教義とほぼ同じもののようです。」と述べ、「ラーナーの機能金融を批判する」と述べ、「MMTにも当てはまる」と述べました。

MMTがラーナーのとほとんど同じであると言うのは実際には正しくありません。MMTは、彼の「」を含む-ラーナーの文献から洞察力とインスピレーションを引用していますが -ほとんどのMMTと関連しているアメリカの学者は、と、プロジェクトに、少なくとも重要であり、また多分それ以上であると主張しています。そのため、機能金融に対する批判は、MMTに対する批判ではなく、より広範なマクロアプローチの1つの構成要素に対する批判なのです。

しかし、先に進み、KrugmanがMMT論者(Abba Lerner)が間違っていると考えることを調べてみましょう。ラーナーのアプローチに慣れていない人のために、ここに縮小版があります:政府は、完全な雇用と物価の安定を維持するために最善の方法でその財政力(支出、課税および借入)を使うべきです。基本的に、彼は連邦準備制度ではなく議会が二重の任務を持つべきだと言っています。

ラーナーは、赤字が避けるべきであることを固持する「健全な財政」の原則を嫌い、代わりに政策立案者に均衡の取れた予算ではなく均衡のとれた経済の実現に集中するよう促したました。それは持続的な赤字を必要とするかもしれませんが、それはまたバランスのとれた予算あるいは黒字予算さえ求めているかもしれないのです。

それはすべて、民間部門が単独で完全雇用を達成するのにどの程度近づくかにかかっています。いずれにせよ、政府はインフレに焦点を当て、それ自体が赤字や債務について心配すべきではありません。

Krugmanは、Lernerの考え方、さらに言えばMMTには2つの問題があると言います。「第一に、ラーナーは金融政策と財政政策の間のトレードオフを無視していました。」

具体的には、Krugmanは、Lernerが、その金利がどうあるべきかを正確には言わずに「最も望ましい投資水準」を生み出す水準に設定することを求めたので、金融政策についての議論では「無頓着」過ぎると不満を訴えました。

Krugman が、金融政策は目に見えない「中間率」、つまり景気が低迷も過熱もしていないときに存在するいわゆるr-starを目標とすべきだという考えに同意しているので、これは奇妙な批判です。その真価はわかりませんが、研究は、中間金利が「全く間違っている可能性がある」ことを示唆し、FRBの議長ジェローム・パウエルが、大きな不確実性 FRBが「直接測定することができず、大きな不確実性だけで推定できる変数に」頼っていてあまりにも無頓着であったことを認めました。

しかし、ラーナーは、経済を最適化するために金利を使用しようとしていませんでした。それは財政政策の仕事でした。彼は、政府は増税や借入をすることなく完全雇用を維持するために必要なものは何でも使う用意ができているべきだと主張しました。それがインフレ問題を引き起こす危険を冒さなければ、ラーナーは政府が減税するか、または新たに発行されたお金を使うことを望み、ただそれを経済に任せました。しかし彼はまた、これが金利を「低すぎて低めにして、そしてあまりにも多くの投資を誘発して、それによってインフレを引き起こす」ことを引き起こすかもしれないと考えました。

そのため、ラーナー氏は、短期金利が過度の投資を防ぐのに十分なほど上昇するまで、政府が過剰な資金(準備金)を回収するために債券を売却することを望んでいる可能性があると示唆しました。そうでなければ、赤字の増加によってもたらされた低金利は、より多くの投資支出に「入り込み」、経済を過熱させる可能性があります。言い換えれば、ラーナーは、赤字、金利、そして「借入」の目的との関係について、まったく異なる考え方を持っていました。

彼は、クルーグマンが信じている、-財政・金融政策の間のトレードオフ一固有のテンションの部であると考えているクラウディングアウト効果ではなく, 財政政策の効果でのクラウディング・イン効果の可能性を心配していました。ラーナー氏は、赤字が金利を引き下げ、投資を刺激し過ぎる可能性があることを理解していました。このように、借入は赤字を賄うことについてではなく、何らかの望ましい金利を達成することでした。MMTは同意し、同じことを言います。

Krugmanの他の異議は、Lernerがインフレと闘う手段として「専門的にも政治的にも、増税や支出削減に対する制限に完全には対処しなかった」ということです。

実際、Lernerは実際にこれについてかなり多くのことを言っていました。これは彼の1951年の著書「雇用の経済学」の主題に関する全章の冒頭の文章です:「私たちは今雇用の経済学の扱いを終えましたが、一般的に、また特に機能金融の政策の雇用政策の政治と行政について一言か二言加えなければなりません。」

ここにKrugmanの懸念があります:もし議員がLernerが考えている通りに政策を立て、私たちをその道筋のどこかにおくとしたら、債務対GDP比300%、そしてそれが成長率よりも高い金利で我々は終わったの?

クルーグマン氏は、「GDPに対する債務の比率を安定させるには、GDPの4.5%に相当する基本黒字が必要になるだろう」。それから彼は我々がどのようにしてそこに到達するか疑問に思っています。「メディケアと社会保障を削減するつもりですか?」と述べています。

3つの回答があります。

第一に、経済学者が説明したように、「金利の仮定に悪魔がいる」。 終末のシナリオを防ぐことは難しくありません。ガルブレイスがているように、「慎重な政策の結論は次のとおりです:予測金利を抑える」か、よりぞんざいに、「それは金利です、馬鹿げています!」

金利は政策変数であるため、FRBがしなければならないことは、金利が無限に上昇するのを防ぐために、金利を成長率以下に抑えることです(i <g)。ガルブレイスが言うように、「将来の支出計画の抜本的な削減、またはこれを達成するための社会保障またはメディケア給付の削減は必要ありません。」

これを機能金融の問題として提示するのではなく、Krugmanは、FRBが債務を持続不可能な軌道に乗せるような金利を維持するのはなぜだろうと疑問に思うべきです。私は連銀がそうするとは思いません。もしi> gならば、債務返済はGDPよりも速く成長します。これはKrugmanが主張するインフレです。

それで、彼の仮定のシナリオは疑問を投げかけます:インフレを目標としている連銀はなぜ負債対GDP比300パーセントでi> gを許すでしょうか? 日本はここではかなり良い例となっていますが、負債比率はいつか300パーセントに達する可能性があります(今240%です訳者注)。その間、日本銀行が設定するところで金利は正しく設定されており、政府はその主要な赤字を容易に支えています。

第二に、私たちが債務の持続可能性にそれほど夢中になっているのなら、なぜ私たちはまだ借りているのでしょうか。思い出して下さい、ラーナーは借り入れを金融業務とは考えていませんでした。 私が説明したように、彼はそれを金融政策を実行する方法、すなわち準備金を流出させ、そして金利を何らかの望ましい利率に維持する方法として見まし。

しかし、FRBは金利目標を達成するために債券(公開市場政策)に依存しなくなりました。目標金利で準備金残高に利子を払うだけです。なぜ財務省証券を完全に無くさないのですか?私たちは「将来」ことができます。

それがあまりにも極端であるように思われるならば、なぜ金利は常に一晩の僅かな金利に留まるようないのですか?そして、グリーンニューディールのために第二次世界大戦のような動員に乗り出すことを望むならば、議会はFRBに第二次世界大戦のための実際の動員の間にした金利を制限するよう指示することができます。言い換えれば、Krugmanに関する技術的問題や管理上の問題に対処する方法はたくさんあります。

最後に、Krugmanは、ほとんどの経済専門家のように、短期金利がFRBが経済を減速させるために利用できる唯一の手段であると仮定しているようです。MMTは反対で、世界中の多くの中央銀行も反対しています。

1つの可能な代替案として、FRBは、最大貸出金対価値または債務返済対キャッシュフローの比率の低下など、貸出に関する安全性のマージンを高めることができます。国家債務の金利は上がらないが、経済を減速させるというFRBの目標と一致して、より少ない信用が拡大されるだろう。短期金利の引き上げと比較して、安全性のマージンを引き上げることに対する潜在的な利点は、信用の拡大により、債務不履行のリスクが減少する可能性があることです。

それはどこに私たちを置き去りにしますか? Paul Krugmanと私は非常に多くのことに同意しますが、根本的に異なる場所からいくつかの疑問に直面します。彼は財政と金融政策の間に固有のトレードオフがあると信じています。いわゆる流動性トラップ以外では、Krugman は、赤字が限られた貯蓄のために民間の借入と競合するため、赤字予算が民間投資を圧倒するという標準的な基準をています。

政府の財政赤字は民間貯蓄の源泉である(使用ではない)ことがているので、MMTの枠組みはこれを拒否しています。いくつかの慎重なは、混雑が発生する可能性があることを示していますが、それは政府がそれ自身の中央銀行を持つ通貨発行者ではない国で起こる傾向があることを示しています。これは、経験的にもしくは直感的に解決できるはずの意見の相違のように思われます。しかし、ひょっとしたら、ラーナーが書いたように、「自分の意志に反すると確信している人は依然として同じ意見を保持している」。かもしれませんね?

しゃべり続ける現代通過論(ぼんくら気味の)

カルバンボールを超えてこの議論を行おうとしている

出典:

意見コラムニスト 2019年2月25日

他のすべてが進んでいるので、私は本当に現代通貨理論の人々と議論するのに時間を費やしたくはありません;結局のところ、我々は今、基本的な政策問題に同意し、そしてそれらが赤字が縮小するほど多くの破壊的な影響を与えることは決してありそうもない。しかし、MMTの人々は私のような従来のケインズ派と議論をしていると思います、そして標準のマクロ経済学はすべて間違っていると主張している限り、私たちは対応する必要があると思います。

今、MMT論者と議論することは、規則が絶えず変化しながら、Calvinballをプレイしているように一般的に感じます:あなた方が何らかの命題にそれらを固定したと思う度に、彼らはあなたが彼らの意味を理解していないと主張します。ですから、が少なくともいくつかの重要な違いが明らかになるように思われる私の教義をしようと私の試みに答えることを嬉しく思いました。

問題は、私が彼女の主張をまったく理解していないということです。彼女が言っていると私が思うことを彼女が言っているならば、それは明らかに不可能であるように思われます。私がそれを説明しようとするならば、私がただ分かっていないと再び言われるでしょうか?私たちはまだカルバンボールゲームをやっているのですか?

とにかく、もう少し分析的にMMTに関する私の重要な問題の1つを、そして私がKeltonの応答であると理解しているものを説明しましょう。

MMTの原則の大部分を占めるアバ・ラーナーの「機能金融」の原則の重要な提案は、完全な雇用を確保するためにどれだけの規模の予算赤字が必要であるかによって決まるということです。私が主張したのは、これは金融政策がゼロの下限によって制約されているときには真実であるが、中央銀行が金利を動かす余地があるときには真実ではないということである。

図1は私の主張を示しています。FRBまたは他の国の同等物が金利を設定できると仮定し、低い金利が他のものと同じように、より高い総需要につながると仮定します。次に、任意の時点で、線IS1、IS2、IS3で示されるように、金利とGDPの間に下向きの関係があります。

図1CreditPaul Krugman

現在の総需要スケジュールがIS3であるとします。それから中央銀行は完全雇用を達成するために金利を設定することができます。そして、経済をポイントCにします。

政府が支出を削減し、総需要スケジュールをIS2にシフトするとします。これは失業を引き起こす必要がありますか?いいえ。中央銀行は、金利を引き下げ、経済をBに向けることによって、私たちを完全雇用にもたらすことができます。

だから我々はちょうど予算の赤字の必要なサイズが完全雇用を達成する必要性によって決定されることができるという主張に反論しました。金融政策が利用可能である限り、その目標と一致する可能な赤字の範囲があります。問題はそれからトレードオフの1つになります:政府がより高い赤字で買うことができるものはより高い金利のために失われた民間投資の価値があるでしょうか?多くの場合、答えはイエスになります。しかし、そこにトレードオフがあります。

現在、完全雇用を達成するために必要な金利がマイナスになると、これは破綻します。財政政策が総需要スケジュールをIS1に押し下げるほど十分に縮小している場合、完全雇用には程遠いポイントAになります。そしてこの事件は過去10年間であまりにも関連性がありすぎています。しかし、それは常に物事が動作する方法ではありません。

わかりました、それでこれは私にとって明白で、そして議論するのが難しいようです。しかし、ケルトンはそれについて議論しているのです、あるいは少なくとも私は彼女がしていると思う。

第一に、彼女は中立的または自然利子率 – 他のすべての事柄を考えると完全雇用と一致する利率として定義される – は存在しないと示唆している。それはどういう意味ですか?私は彼女がそれを決定するのが難しい、または多分それが防衛的な主張である、それが不安定であることを意味すると思います。しかし、ここで提示した分析は、自然利子率が容易に推定されるか、または経時的に安定しているかに依存しません。実際、前回の記事で自然利子率について言及したことは一度もありません。私たちが必要としているのは、中央銀行が金利を動かすことができ、そしてこれらの金利が全体的な支出に影響を与えるということです。

それでは、自然利子率が無意味な概念であると主張することにはどのような目的がありますか。それは私には-単純な問題であるべきであるものを混同することを意図したこじつけの単語ゲームのように見えます。多分それはひどいものですが、私はそうでなければ全く要点がわかりません。

第2に、そしてもっと重要なことに、ケルトンは拡張財政政策 – 図1ではIS曲線をIS2からIS3へと押し上げる政策 – はより高い金利ではなくより低い金利につながると主張しているようです。どうして?

財政赤字が必然的にマネタリーベースの増加につながると言っているかのように彼女は言っているように、拡大的な財政政策は自動的に拡大的な金融政策です。しかし、それは明らかに真実ではない – 1980年代の緩い財政とタイトマネーの組み合わせを考える – 彼女が何か違うことを意味することを私は願っている。それでも、その別のことが何なのかわからない。

さて、私がMMTで問題を抱えているのは財政金融上のトレードオフだけではありません。しかし、それはKeltonが私が理解していると思う何かを言って非常に明確なマーカーを置いた場所です – そしてそれはまたかなり間違っているようです。

それではここではっきりさせてください:ケルトンがそうであるように、MMT論者は、完全雇用と一致するただ一つの赤字水準がある、財政政策に代わる金融政策の能力は存在しないと主張しているのですか?彼らは拡大財政政策が実際に金利を引き下げると主張しているのだろうか?あなたがこれらの答えをどのようにして得たのか、そして私が上で述べた簡単なフレームワークが間違っているのかの説明と共に、はいまたはいいえの答えをお願いします。即興ゲームカルバンボールはもう沢山です。

出典:

Paul Krugmanの現代通貨理論についての私への質問。これが4つの答えです。

赤字水準、金利、および財政政策と金融政策の間の折り合い

による投稿

2019年3月1日23:30 JST

ステファニーケルトンはストーニーブルック大学の公共政策と経済学の教授です。彼女は、米国上院予算委員会のスタッフの民主党のチーフエコノミストであり、上院議員バーニー・サンダースの2016年大統領選キャンペーンの経済顧問でした。

主流のエコノミストの間には、(1)政府の赤字が金利を引き上げ、(2)金利の上昇が民間投資を阻害するという説があります。政府は経済の財源をより多く利用することができるが、民間投資の損失を犠牲にしてのみである。これは、財政赤字の実行に少なくともマイナス面があることを意味します。

Paul Krugmanはこの教義を信じています。私は違います、そして彼私にその理由を説明するました。彼は私が現代の貨幣理論(以下MMTという。)に対する彼の見解を批判して書いた(「現代の貨幣理論は破滅の秘策ではありません」)に答えてい。私は彼がした質問に直接答えるつもりです:

MMT論者は、完全雇用と一致する赤字レベルは1つしかないため、財政政策の代わりに金融政策を代用することはできないと主張しているのだろうか。彼らは、拡大する財政政策が実際に金利を引き下げると主張していますか?はいまたはいいえの答えと共に、あなたがこれらの答えをどのようにして得たのか、そして私が上で述べた単純なフレームワークが間違っているのかの説明をお願いします。

最初に素早い回答、その後に、私の考えの背後の説明が続きます。

#1:正しい赤字レベルは1つしかありませんか?答え:いいえ。正しい赤字は個人の行動によって異なります。MMTは、公的支出を常に 完全雇用を達成するのに必要なレベルに設定し 、その結果として生じるいかなる赤字も受け入れます。

#2:財政政策の代わりに金銭を使う能力はないのか?回答:ほとんどありません。不況では、金利を引き下げることは利益の低下の期待に対して弱い茶である。好調なことに、金利を引き上げても新たな活動を止めることはほとんどできず、金利を引き上げても、受取利息チャネルを通じた拡大を支えることさえ可能です。

#3:拡大的財政政策は金利を引き下げるか?答え:はい。経済に資金を投入すること は、 銀行の準備金を 増やし 、連邦資金に対する銀行の入札を減らします。どの銀行家もあなたにこう言うでしょう。

#4 : MMTはKrugmanの「簡単なフレームワーク」を受け入れますか?いいえ。最後にこれに戻ることができます。

正しい赤字レベルは1つしかありませんか。 いいえ、MMTは労働市場で – 連邦からの資金援助を受けた雇用保証 – を確立し、それによって景気循環を通じて完全雇用を確保するためです。雇用保障が新たな安定化要因となり、総支出の水準の変化に応じて自動的に「適切な規模」に移行するにつれて、赤字は周期的に増減します。

雇用保証がないと、事態はさらに困難になります。金融(および為替レート)政策を脇に置いて、政府は民間部門の純貯蓄の欲求に対応するためにそれが行く必要があるところに赤字が行くのを許さなければなりません。民間部門がより少ない支出とより多くの節約を望むならば、公共部門はより大きな赤字を進めることによってその欲求に対応する必要があるでしょう、さもなければ経済は完全な雇用から追いやられるでしょう。Krugmanは、MMTが採用したセクターバランスの枠組みに基づいて、この10年前のすべてを説明するための完璧なを作成しました。

金融政策を財政政策の代わりに使うことはできませんか?あまりない。Krugman氏は、MMTは、財政政策では完全雇用を維持するために常に「適切な規模の」赤字を出すことができると述べていると考えています。中央銀行が常に「正しい規模」の金利を設定してそこに行くことができるため、規模の赤字があっても完全雇用を維持できると主張することに、彼は挑戦しています。同意しません。

FRBが望むあらゆる金利政策を追求することができることは事実です。しかし、金利の引き下げが完全雇用を維持するのに十分な支出を誘発するように働くというわけではありません。たとえあなたが借りることを本当に安くしたとしても、借り手がいつもより多くの私的借金を求めているということを単純に仮定することはできません。企業は、顧客に圧倒されたときに(またはそうであると予想されるときに)借りて投資します。中央銀行が彼らの前により安い信用をぶら下げたからといって、単純に、彼らは受動的にもっと多くの負債を引き受けることはしません。

証拠は、それが民間投資に来るとき、金利は、絶対に問題でないことを示唆しています:JPモルガンが(と)、オーストラリア準備銀行()、連邦準備理事会()とイングランド銀行()。MMTがている、金利を引き下げると政府支出(利子支払い)が削減され、それによって景気後退の財政政策が悪化させるため、金利の引き下げは経済をさらに減速させる可能性があります。

これは、実際には、欧州中央銀行がマイナス金利になったときに現代の金融理論が示唆したことであり、MMTはこれを縮小税と見なしています。しかし、MMTは、政府が支払った利子が最も所得の高い人たちに支払われる傾向があるため、非常に逆進的な方法ではあるが,金利の引き上げが縮小的財政政策を相殺する可能性があることを認めています。

拡大の財政政策は金利を引き下げるか?はい、。あなたはそれをKrugmanの定型化されたグラフィック(下)で見ることはありませんが、インターバンク市場が存在する現実の世界では起こります。

政府が1兆ドル規模の赤字を出し、軍事兵器の小切手を送り、大規模なインフラプロジェクトを契約していると想像してみてください。これらの小切手はすべて、全国の金融機関に預けられます。そして小切手が入金されるたびに、銀行はFRBの準備金口座にクレジットを獲得します。

あなたがあなたの税金を支払うとき、あなたの銀行は準備金を失います、しかし1兆ドルの赤字で、銀行システムへの準備金の巨大な正味注入があります。それを防ぐために中央銀行が行動を起こさなければ、夜間の貸出金利 – 連邦資金金利 – はゼロ入札に落ちるでしょう。

どうして?すべての銀行が無利息準備金と同額であり、誰もがそれらを他の銀行に貸し出すために混乱しているからです。誰もが売り手で誰も買い手がいないとき、価格はゼロになります。これを防ぐために、中央銀行は介入します。

2008年にリーマンが崩壊する前に、FRBは公開市場での業務を行っていました(金利を引き上げるために十分な準備金を準備するために債券を売却する)。私が説明しように、これは毎日財務省と調整さ。

今日、FRBは準備金に積極的な利子を設定するために利子を支払うだけです。それだけでは、赤字が短期金利に下向きの圧力をかけているという事実は変わりません。

はい、FRBは反応機能を持っており、赤字支出に関連して認識されているインフレ圧力に応じて金利を引き上げることを決定することができます。しかし、それは別の問題です。それは「」状態と戦っているだけです。

Krugmanが提示した簡単なフレームワークが間違っている理由はありますか? はい、その作成者ですら続けてい。MMTは、Krugmanが予算赤字の拡大が金利に圧力をかけ、民間投資を圧迫しているという結論を示すために使用しているIS-LMの枠組みを拒否しています。

このモデルは、多くの主流のケインズ派の主力教義であり続けています。MMTは根本的に欠陥があると考えています。これは、ケインズの「雇用、利子および貨幣の一般理論」の多くと両立しません。それは固定為替相場体制のために設計されたものであり、はありません。

これがKrugmanがMMTへの挑戦として提示するフレームワークです。

各IS曲線(1〜3)は、異なる財政スタンスを表しています。この枠組みは、政府がIS1からIS2に移行することによって、財政赤字を拡大し、経済をポイントAの落ち込んだ状態から完全雇用に移行できることを示しています。経済は現在完全雇用状態にあるが、金利が高く民間投資が少ない。

これを覚えておいてください:より高い赤字はより低い投資を引き起こすより高い金利を引き起こします。最後の部分は「クラウドアウト」と呼ばれます。これはMMTが拒否し、Krugmanが防御する固有のトレードオフです。彼のモデルは固定マネーサプライを前提としているので、それを防御するのは簡単です。

Krugmanのフレームワークは投資を金利の単純な関数として扱います。より高い率はより低い投資を意味し、逆もまた同じです。中央銀行は、単に金利を引き下げる(または引き上げる)ことで、経済を円滑化(または減速)させることができます。それはその単純化での:条件反射です。

ケインズの分析はもっと微妙でした。投資の決定は、将来を見据えたものであり、「動物の精霊」の影響を強く受けており、予想される利益の状況に大きく左右されます。利益見通しが十分に厳しい場合は、企業が新たな設備や機器を借りて投資することを余儀なくされることはありません(景気後退を考える)。

逆に、見通しが活気に満ちているとき、金利を上げることによって拡大を遅らせることを中央銀行が望んでいるにもかかわらず、企業はさらに借りて投資する可能性があります(貯蓄とローンの危機を考える)。下向きのIS曲線は、これらの可能性のいずれも可能にしない。それでも、両方の結果が起こる可能性があります。

最後のポイントです。Krugmanは、財政政策と金融政策の間には固有のトレードオフがあると言います。私は同意しますが、彼が説明したトレードオフとは異なります。赤字が自動的に金利を引き上げるわけではなく、金利が高くなると自動的に個人消費が減るわけでもありません。

そのトレードオフは、MMT論者だけによってではなく、されています。トレードオフは、とJames K. Galbraithが強調した問題です。金融政策は、人々に借金させることによって「機能」します。財政政策は、収入を人々のポケットに押し込むことによって機能します。

ガルブレイスがように:

我々が「経済成長」と呼ぶ総支出の増加を得るための2つの方法があります。一つの方法は、政府が支出することでする。もう1つは銀行が貸すことです。一般の人々にとって、公的予算の赤字は評判が悪いにもかかわらず、民間の融資よりはるかに優れています。赤字は個人のポケットにお金を入れます…これは「純金融資産」の増加と呼ばれます。対照的に、銀行が融資をするとき、現金は担保なしに所有されていません。

それが私に興味を引かせる折り合いです。民間部門のバランスシートでの借入資本をすることによって機能する(金融)政策、もしくはそれをすることによって機能する(財政)政策により重点を置くべきなのでしょうか。

そうです、あなたはその折り合いを持っています。Krugmanの質問への回答に、本当のいいえ、と、はいの2つのいいえです。幸か不幸か、これは私からの最後の回答になります。編集者がオフラインでさらに議論を続けるように依頼してきたからです。私はポールに私を引き込んでくれたことに感謝し、これを行うことができてうれしいです。

以上;

終わりに;

最初は、かなり感情的な表現が見られた論争も、少しづつ意見の違う部分に論点が絞られつつあるようです。面子論的な論争,政権一辺倒的な論争だけはしてほしくありません。

金融政策、財政政策等の独自の固有的政策論争よりは、制度論、国家論、国際関係論といった問題解決的、目的的、総合的な議論が求められている気がしてなりません。ますます複雑化している経済、社会、国家財政等の世の中で、1つの理論で対処できる問題は極めて限られているので、議論のための議論よりは、問題等の早期解決のため等のより具体的な議論を推し進めてほしいものです。

クルーグマンさんととケルトンさんの論争は、オフラインとなったようですが、MMT議論は、場所を変えてオンライン化することは十分考えられますので、フォローを継続します。 続く

0 Comments:

コメントを投稿

<< Home