24.1 はじめに

第15章において、所得・支出モデルを説明した。その説明は、「輸出は世界の自国以外の地域の所得水準によって決定し、輸入は国内経済の国民所得に比例する」という仮定を単純化したものだ。その説明は追加的輸入性向という言葉で表現した。

この章では、開放経済に関する理解を拡大する。我々は引き続き、物価が不変であることを考慮する。このことは、「企業が総需要の増加に対するため現実の供給量を増やす」ことを仮定している。章の後半では、開放経済下での物価の動きについて考慮する。

我々は為替レートの概念を考慮し、「為替レートの動きは、国家間の輸出・輸入・金融取引に、どのように影響を与えるか」を検証するつもりである。

経済全体にとって、輸入は外国から国内への財・サービスの移転であって、住民への現実の利益を表している。逆に言えば、輸出は外国市場に売却される財・サービスである。

輸出は住民に対する現実の費用を表している。なぜなら、輸出は、住民自らが使用するための財・サービスを生産するために住民が活用できないような、資源(労働力、資本、その他の生産的な資源の投入)を表しているからだ。

国家にとって「輸出」とそれに伴う「現実の費用を負うこと」に対する唯一の動機は、「外国貨幣を手に入れること」および「外国貨幣を使って自らが生産することができない財・サービスを手に入れること」への必要性から来ている。

もし輸入が輸出を上回っている時、国家は外国の消費に対して生産するよりも財・サービスを消費することによって、高い物質的な生活水準を享受することができる。我々は、この交換の概念が変動相場制とどのように関わり合うのかということを考慮するつもりである。

この本の読者ならすでに、国家間の財・サービスと金融のフローに関する取引について、正しく理解しているだろう。金融取引は国家に出入りする貨幣のフローを表現し、また為替レートの動きとその他のマクロ経済統計(金利、インフレ率、実質GDPなど)に関して重要な意味を含んでいる。

ある国家とその他の国家との間の全ての取引は、支払いのバランスとして記録される。我々は始めに、国家計算に密接に関わる枠組みである、支払いのバランスを通した外国経済に関する国家統計計算の方法について検証するつもりだ。

23.2 支払いのバランス

全てのそれぞれの国家の住民(家計、企業、政府)はその他の国の住民と経済の取引を行なっている。そして、全ての取引はそれぞれの国の国際計算に記録される。その国際計算は以下のような多くの構成要素によって成り立っている。

・対外資産負債残高(International Investment Position,IIP)。それは、ある時点での「ある国の住民が保有するその他の国の住民に対して請求権がある金融資産」、「準備資産として保有されている金塊」、「ある国の住民がその他の国の住民に負っている負債」の価値を表している(IMF,2011:7)。

・支払いのバランス。それは、ある一定期間における、ある国の住民とその他の国の住民との間の取引を要約する、統計上の表現である。それは、財・サービス収支、第一次所得収支(所得収支)、第二次所得収支(経常移転収支)、資本移転収支、金融収支によって構成される(IMF,2011:7)。

・金融資産・負債における、その他全ての変化(IMF,2011:7)。

支払いのバランスとそれと関連する計算は、国家の統計を司る機関(イギリス国家統計局、オーストラリア統計局、アメリカ合衆国商務省経済分析局)が、国民経済計算を補強するIMFの「支払いバランスと対外資産負債残高に関するマニュアル」における国際標準に従った上で、行われている。各国間で専門用語の差異があるのにも関わらず、その原則は世界共通である。

そのIMFのマニュアルは、ある国家とその他の国家との間の、取引と資産負債残高に関する統計上の標準的な枠組みである(IMF,2011:1)。これらの様々な計算を区別している特徴は、国家によって提供・受領される経済資源の本質に関係している(IMF,2011:9)。

あらゆる計算の枠組みと同様に、支払いのバランスは複式簿記の手法に基づいている。記録されるあらゆる取引は、貸借対照表上の借方と貸方が等しい額となる仕訳、あるいは相殺される仕訳で処理される。それらは、資産の流入・流出の額と一致する。ここで、我々は単に純フローを記録する。

貸方は、「国内の住民に対する外国の住民の支払い」が行われている取引で構成されている。例えば、「財・サービスの輸出」、「海外からの投資による所得」、「対外資産の減少」、「対外負債の増加」が含まれる。

借方は、「外国の住民に対する国内の住民の支払い」が行われている取引で構成されている。例えば、「財・サービスの輸入」、「海外に対する支払い」、「対外資産の増加」、「対外負債の増加」が含まれる。

支払いのバランスの例

例1:財・サービスの輸出

オーストラリア国民は1,000豪ドル分の財をアメリカ国民に売るとする。

オーストラリアでは

借方:1,000豪ドルという金融資産の増加

貸方:1,000豪ドルの輸出

と支払いのバランスを記録する。

例2:オーストラリア国民によるアメリカの銀行からの借入

オーストラリア国民が1,000豪ドル分の借入をアメリカの銀行からしたとする。

オーストラリアでは

借方:1,000豪ドルという金融資産の増加

貸方:1,000豪ドル分の借入金という負債の増加

と支払いのバランスを記録する。

表24.1は、「オーストラリア統計局がオーストラリアとアメリカに関する支払いのバランスをどのように報告するか」ということを表している。まず、最初の行を見て欲しい。「当座勘定」と「資本・金融勘定」は支払いのバランスの主な勘定科目である。また、それぞれの勘定科目の間に、いくつかのイタリック体で表示されている副題がある。それは、オーストラリアとその他の国々との間の取引の異なる要素を記録する。

我々は今から、表24.1を参照しながら、当座勘定と資本・金融勘定について手短に議論するつもりである。

当座勘定

当座勘定は、ある国家の住民とその他の国家の住民との間の「財・サービス」「第一次所得」「第二次所得」に関する、全ての当座の(言い換えれば「現在の」)取引を記録している(表24.1の1行目)。

財・サービスに関する、あるいは貿易に関するバランスは、生産活動の産出物をやり取りする取引を記録している(IMF,2011:149)。そしてそれは、国内の経済とその他の国々の経済との間の交換を反映している(2行目)。データは一般的に国家の税関による輸出と輸入の管理から収集される。

輸出・輸入される財(3行目)は、運搬可能で有形なものに限られる。一方、サービスは財以外の(無形の)全ての生産物を表している。サービスは銀行業・保険業・運送業・教育も含んでいる。もし商品が観光客によって購入され、それが仮に有形のものであっても、IMFの慣習ではそれらの支出は全てサービスとして記録される。

第一次所得は、ある制度的な単位(個人や企業)が「生産過程への貢献」「金融資産の提供」「現実の資源の貸出」をその他の制度的な単位に行った時に生じる利得を表現している(IMF,2011:183)。

第一次所得には2つの種類が存在する(5行目)。

・生産過程から得られる所得。例えば、賃金、税、生産における圃場金などである。もしある国の住民がその他の国の住民から労働者として賃金を得た場合、第一次所得を得たとみなされる。

・金融資産の所有者へ与えられる利得。例えば、配当金・金利である。

もしそれらの取引が当座に行われならば、その時、これらのフローは第一次所得として計算される。この本の読者ならば、それらは国民計算のうちの国民所得の測定に影響を与えると、正しく理解しているだろう。

第二次所得勘定(6行目)はある国家の住民とその他の国家の住民との間の当座の移転を表現している。これらは国民所得を増加させない。しかし、国家間の所得の再分配にむしろ関与している。第二次所得の見返りとして交換されている経済的価値は存在しない。一般的に第二次所得勘定取引は、個人的な移転、慈善的な寄付、社会福祉(例えば、年金、外国からの支払い)、当座の所得・資産への税を含んでいる。

経済学者はよく当座勘定に注目する。なぜなら記録された取引は、国民所得の決定の妥当性に直接的に関係している。「部門間バランス」と「所得・支出決定」に関する我々の最初の議論は、全て支払いのバランスの当座勘定を明白に考慮している。

輸出(注入)と輸入(排出)は総需要にとって要となる構成要素である。

資本勘定と金融勘定

国家の当座勘定が、国家の支出と所得に影響を与える他国との取引に焦点を当てる傾向にあるのにも関わらず、資本勘定(8行目)はこれらの取引の金融側に位置している。

もし国家の輸出が輸入を超えたら、何が起こるのだろうか?1つ目と2つ目の勘定を一旦無視すると、財・サービスの純流出フローは、他国への金融債権の蓄積を伴う。なぜかと言うと、ある国の輸出によって発生する、輸入国の支払いの必要性を賄うための輸出国の貨幣への需要が、外国為替市場における貨幣の供給を上回るだろうからである。

この不均衡はどのように解消されるのだろうか?それには、いくつかの方法が存在する。最も明白な方法は、輸出国の住民に対して外国人(輸入国)が負債を発行する方法である。これは輸出国の住民たちが保有している、外国債権の純蓄積を導くだろう。この外国債権という代物は、借方に記録される。なぜなら、それは輸出国における取引を行うために、輸入国の能力を高めるからである。

他の方法は、輸入国の住民が自らの銀行の資産を減少させる方法である。これはつまり、輸出国の住民の純負債が減少することを意味する。

表24.1の8行目から10行目が示すように、資本勘定は、自国民と外国人との間の、生産されていない非金融資産と資本移動の取引を記録している。

金融勘定(11行目から16行目)は、「金融資産の純購入、あるいは金融負債の純売却」を記録している残高勘定である(IMF,2011:10)。

24.3 重要な概念

為替相場を組み入れたより複雑な所得と支出のモデルを考える前に、基本的な用語を理解しておく必要がある。

以下の重要な概念は開放経済の議論において使用される。

・名目為替レート

・外国為替市場

・為替相場決定メカニズム(それは、固定と変動の2種類がある)

・実質為替レート。あるいは実効為替レート。それは労働の費用・競争力を表す単位である。

この章の後半の節において、我々は為替相場制度の歴史を考察する。

名目為替レート(e)

名目為替レート(e)は、ある通貨1つで他の通貨がいくら購入できるかを表したものである。我々は相互の為替レートを2つの異なる方法で示すことができる。それでは豪ドル($A)と米ドル($US)との間における関係を考察してみよう。

我々は、米ドルの一単位分(1ドル)を買うために豪ドルがいくら必要なのかに興味を持つかもしれない。この場合、米ドルが我々が「基準通貨」と呼ぶものである。他の通貨は「基準通貨を一単位分買うためにいくら必要なのか」を表している。なので、1.25豪ドル=1米ドルという表記は、1米ドルを買うためには1.25豪ドルが必要であることを表している。

あるいは、「e」で「豪ドルの一単位分(1豪ドル)を買うためには米ドルがいくら必要か」を定義することもできる。この場合、豪ドルが基準通貨となる。なので、分かりやすい例を使うならば、0.8米ドル=1豪ドルという表記は「1豪ドルを買うために0.8米ドルが必要である」ということを表していることになる。

米ドルが基準通貨だった最初の方法の指標は、2つ目の方法の指標を逆にしたものである。しかし、為替相場の指標を理解するためには、必ず「どちらの通貨が基準通貨か」ということを理解しなければならない。

この章では、「e」は「自国通貨を購入するために外国通貨がどれだけ必要か」を表しているということにする。それゆえ、

「e」は「1豪ドルを買うために米ドルがどれくらい必要か」を表していることになる。

名目為替レートでの変化:減価と増価

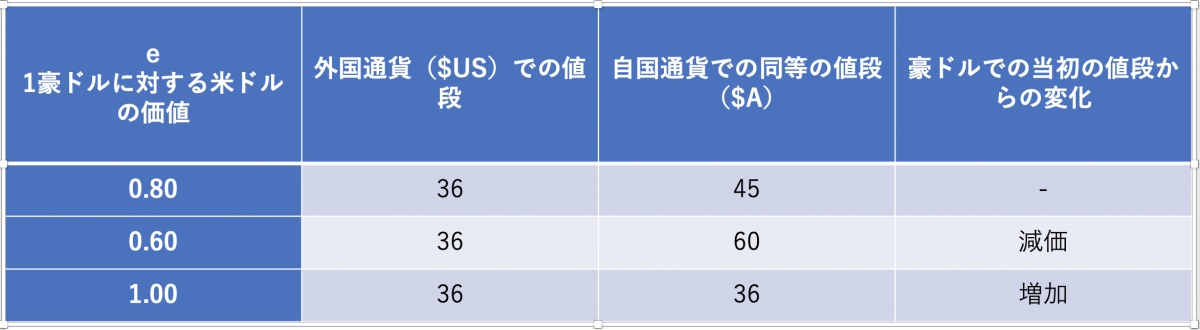

それではまず「オーストラリア国民は、アメリカの生産者から36米ドルの製品を買いたいと望んでいる」ということを想像して欲しい。その時、1豪ドルと0.8米ドルが同じ価値である。したがって名目為替レートでは、その製品は45豪ドルになる(36 / 0.8 = 45)。この状況は表24.2の1行目に示したものである。

では、もし名目為替レートが2行目に示すように、1豪ドル = 0.6米ドルに変化した場合(豪ドルの米ドルに対する価値が下落した場合)、どうなるか?そこでは、1豪ドルを購入するのに0.8米セントが必要だった状況から、0.6米セントしか必要ない状況に変化している。

従って、「e」の数値の下落は豪ドルの減価を表している。1豪ドル(基準通貨)の外国通貨の価値が減少しているのである。表24.2の例では、36米ドルを購入するのに、1豪ドル=0.6米ドルでは、60豪ドルが必要にあってしまう(36 / 0.6 = 60)。それゆえ、たとえアメリカの生産者が生産する製品の米ドル表示の価格が不変でも、為替レートでの減価が起こった時、自国通貨(この例では豪ドル)での価格は上昇してしまう。

この例は、豪ドルの減価が以下のことを導くということを表している。

・外国の財の、豪ドル換算での価格が高くなる。そして、他の条件が全て同じならば、オーストラリ国民の輸入に対する需要は下落する。

・外国人がオーストラリアの財を買うときに払わなければならない価格が下落する。そして、他の条件が全て同じならば、オーストラリアからの輸出に対する需要が上昇する。

ここで、1豪ドル = 0.8米ドルが、1豪ドル = 1米ドルに変化した状況を仮定して欲しい。これは、1豪ドルを購入するのに1米ドルが必要であるということを表している。なので、為替レートを定義するならば、豪ドルが増価したと定義することができる。

表24.2で示した例では、36米ドルのアメリカ製品は36豪ドルである。この例は豪ドルの増価が以下のことを導くことを表している。

・外国の財の、豪ドル換算での価格が安くなる。そして、他の条件が全て同じならば、オーストラリア国民の輸入に対する需要は増加する。

・外国人がオーストラリアの財を買うときに払わなければならない価格が上昇する。そして、他の条件が全て同じならば、オーストラリアからの輸出に対する需要が下落する。

何が為替レートを決定するのか?

時々、我々は「Forex」(「foreign exchange」の略)という専門用語を用いて外国為替について言及する。貨幣に対する供給と需要は、国家間の「貿易と資本フロー」、「相対的な金利」、「金利の変化の予想」に連鎖的に関係している。為替レートの決定は非常に複雑であり、数値の予測は不可能である。これまでに、為替レートの動きを予想できる理論・モデルは1つも開発されていない。経済学者が持っている観点は、「国境を越える金融資産の取引に関係している為替レートを、貿易に関する取引が支配している」という観点と、それとは逆の因果関係があるという観点に分裂している。

為替レートは、世界的な外国為替市場(それは、国内銀行の外貨両替窓口や、観光客が使う駅のキオスクのようなその他の場所かもしれない)からの通貨の供給と需要から影響を受けていると考えられている。しかし、供給と需要が為替レートに影響すると言っても、現実世界の為替レートに関してそれらの影響は極めて少ない。

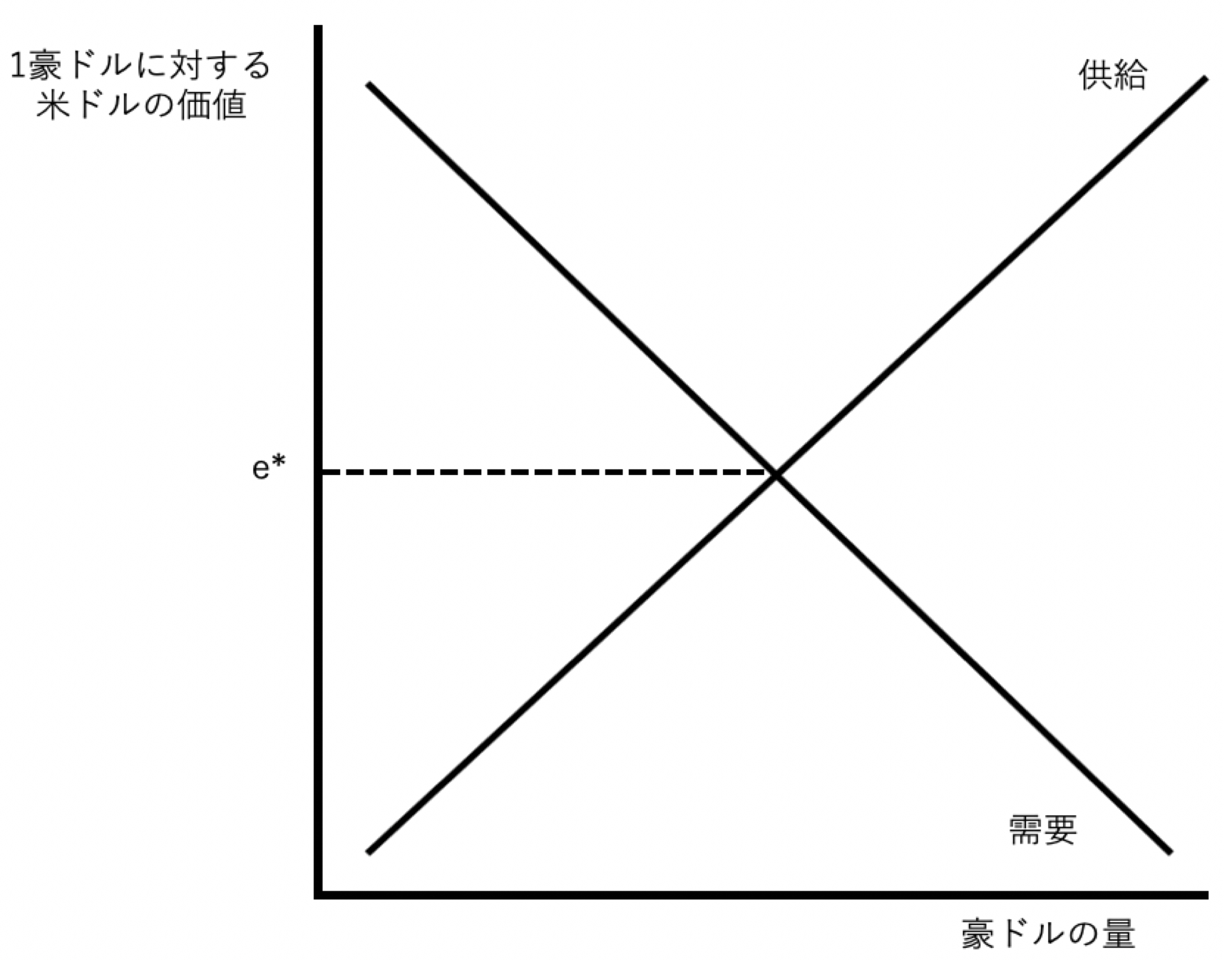

経済学者はよく、一般的な供給・需要曲線に基づいて、為替レートの決定に関する極めて単純なモデルを提供する。通貨の量は、横軸が価格、縦軸が為替レートのグラフ上に置かれている。しかし、学生はこの方法が、為替レートを観察する非常に簡略化された方法であるということを覚えておくべきである。

図24.1では、豪ドルと米ドルの外国為替市場に対する主流派のアプローチを考察する。ほとんどの通貨は外国為替市場において取引されているが、ここでは米ドルと豪ドルを使って話を進める。我々は、豪ドルに関する供給と需要の分析における、輸出と輸入のみに焦点を当てる。

それでは外国為替市場における豪ドルの供給について考察してみよう。オーストラリア国民が外国の財・資産を買うとき(輸入したとき)、あるいは外国に貸出をするとき、彼らは取引に使用する外国通貨を購入する必要がある。彼らが望む通貨を購入するため、彼らは豪ドルを供給する(売却する)。ここで、輸入に着目しよう。そこには、為替レート(e)が上昇し、さらに豪ドル供給されるので、供給曲線は右肩上がりになるという仮定が存在している。外国通貨では輸入価格が不変であると仮定すると、輸入における豪ドル価格が下落し、輸入に対する需要が増加する。為替レートが増加した時に、輸入の豪ドルの全体的な価値において発生した現象は、多くの経済学者が呼ぶところの「需要の価格弾力性」に依存している。弾力性とは、価格の変化に対して、需要がどれだけ敏感に変化するかをパーセンテージで表してものである。

・価格の下落率よりも需要の上昇率が小さい時、我々は商品に対する需要に弾力性がないと考える。総収入(あるいは総支出)は下落するだろう。

・価格の下落率よりも需要の上昇率が大きい時、商品に対する需要が弾力的だと考える。総収入(あるいは総支出)は上昇するだろう。

・価格と需要量が同じ比率で変化する時、商品に対する需要は一定の弾力性を持っている。総収入(あるいは総支出)は不変であろう。

図24.1の右肩上がりの供給曲線は、弾力的なアメリカ製品の輸入の需要によって説明するだろう。従って、アメリカ製品の輸入によって発生する、より安い豪ドルは、アメリカからの輸入においてより多くの豪ドルの支出を導く。

同様に需要側も見てみよう。外国人がオーストラリアの財・サービス、金融資産を買う時には、彼らは豪ドルを必要とする。彼らは外国為替市場において自国通貨と豪ドルを交換して、必要な分の豪ドルを手にいれる。ここで輸出に注目してみる。豪ドルに対する右肩下がりの需要は、オーストラリア製品の輸出に対して弾力的な、アメリカの需要を説明することできる。

・為替レートの決定に対する主流派のアプローチにおいて、「e」は供給と需要が等しくなる均衡点である。

・もし豪ドルの超過需要(供給量よりも需要量が多い状況)が存在する場合、豪ドルを他の通貨よりも増価させる圧力を生み出す。すでに示したように「増価」は、基準通貨(ここでは「豪ドル」のこと)の一単位分によって、より多くの米ドルが購入できるようになったことを表している。

・もし豪ドルの超過供給(需要量よりも供給量が多い状況)が存在する場合、豪ドルは減価する。そして、基準通貨(ここでは「豪ドル」のこと)の一単位分によって、より少ない米ドルしか購入できないようになったことを表している。従って、「e」は下落する。

「e」におけるこれらの変化は、供給と需要の不均衡を解消する(図24.1)。豪ドルにおける減価が起きた状況では、オーストラリアからの輸出品の外国での価格は安くなっている(ここでは、豪ドルで計算されている財を購入するために、米ドルの必要性は下がっている)。そして、輸出に対する弾力的な需要は、価格の上下の動きとは逆の動きをするので、輸出に対する需要は上昇する。これは「豪ドルに対する需要の増加」とも言い換えられる。一方で、輸入に対する弾力な需要があるため、豪ドルの供給は、米ドルに対する豪ドルの減価が発生するたびに下落する。

我々はすでに、もし「輸入へのオーストラリア国民の需要」と、「オーストラリアの輸出に対する外国人の需要」がどちらも弾力的であった場合、商品価格の低下に従って貿易収支が均衡に向かうということを見た。しかし、これら状況はあまりにも過酷な要求をすることになる。(言い換えれば、これらの状況は、重要ではあるが不可欠ではない)。

価格の低下に従い貿易収支が誤解の余地なく均衡している環境は、「マーシャル・ラーナー条件」で説明される。その理論は、輸出高と輸入高の弾力性の合計が一致して拡大する限り、価格の低下に従い純輸出は増加するということを説明している。ここで別にあなたは、この状況を実証するための証明方法を学ぶ必要はない。

要約すると、もしマーシャル・ラーナー条件が満たされるならば以下のことが成り立つ。

・外国為替市場における豪ドルの超過供給は、豪ドル建て商品の価格の下落(「e」の下落)を導き、純輸出を増加させる。この純輸出の増加は、外国為替市場における豪ドルの超過供給を減少させる。

・外国為替市場における豪ドルの超過需要は、豪ドル建て商品の価格の上昇(「e」の上昇)を導き、純輸出を減少させる。この純輸出の減少は、外国為替市場における豪ドルの超過需要を減少させる。

その当座勘定のもう1つの構成要素は、国内資産の外国人保有者あるいは国外資産の国内保有者によって発生する、純輸入である。このような資産の保有者がいる場合では、配当と利息の純フローを発生させる。他の条件が同じならば、純フローが正の数になった場合は国民所得が上昇し、純フローが負の数になった場合は国民所得が減少する。

オーストラリア国民の純所得フローが負の数である状況では、もし金利あるいは配当が外貨建てである場合は、豪ドル価格の減少は純所得を改善させるであろう。当座勘定のこの部分を通した所得は、貿易収支における価格下落の衝撃の結果として発生した、あらゆる所得を補うであろう。

簡単にいうと、我々は純所得において発生し得る衝撃を無視すべきであるそして、マーシャル・ラーナー条件を通して、自国通貨の下落は貿易収支を均衡させるだけではなく、当座勘定の収支を均衡させると仮定すべきである。

我々は以下の3つの貿易収支の結果を定義することができる。

・もし自国通貨で計算される輸出額が、自国通貨で計算される輸入額より小さい場合、貿易収支は赤字である。

・もし自国通貨で計算される輸出額が、自国通貨で計算される輸入額より大きい場合、貿易収支は黒字である。

・もし自国通貨で計算される輸出額が、自国通貨で計算される輸入額と同額の場合、貿易収支はゼロで均衡する。

オーストラリア国民を例にとってみよう。貿易赤字は、豪ドルの量の増加が外国人(オーストラリア国民以外の人々)によって蓄積されていることを意味する。同様に、外国人がオーストラリア国民に財・サービスを提供していることも意味する。

明らかに、外国人はオーストラリアが財政赤字になることを可能にしている。なぜなら、外国人が豪ドル建てで資産を保有することを好んでいるからだ。この選択肢は、彼らがオーストラリアの財・サービスを購入するために輸出を通して取得した、豪ドルを支出させるものである(すなわち、それはオーストラリアからの輸入になる)。

輸出によって手に入れた、オーストラリアからその他の財・サービスを購入するための豪ドルの全所得を外国人が使った場合、貿易収支の均衡が発生するだろう。

それゆえ貿易収支赤字は「外国人が名目値で貯蓄を増加させている」ということを意味する。その状況では、豪ドル建ての資産という形で貯蓄が明白になされる。

ついには、ほとんどの通貨がその他の通貨に対して自在に価値が変動するのにも関わらず、時々、中央銀行は為替決定に影響を与えるために外国為替市場に、通貨の買い手・売り手として介入するであろう。それは政府介入と呼ばれる。

この節に存在している単なる「供給・需要アプローチ」は、現実の世界における為替レートの決定を全く説明できないということを覚えておかなければならない。このアプローチの最も重大な欠陥は、国際的な財・サービスの貿易に焦点を当てていることだ。実際には、少なくとも世界の主な通貨において、金融取引は何桁にも増加する。

金融市場の規模は、為替レートへの圧力を招くことなく、「なぜアメリカのような国家が貿易収支赤字を継続できるのか」、また、「なぜ日本のような国家が貿易収支黒字を継続できるのか」ということを説明する。せいぜい、供給と需要の分析は、農産物市場での週の最終営業日における売買のバランスといったような、「直物市場」と呼ばれるものを理解するための助けにしかならない。外国為替のための「市場」は遥かに複雑であり、金利の予想と同様に、為替レートの予想にからも影響を受けている。

国家の金融資産への需要は為替レートの決定において大きな役割を演じるだろう。例えば、豪ドルなどの通貨に対するほとんどの需要は、豪ドルそれ自体に対する需要ではなく、むしろ豪ドル換算の金融および実物資産に対する需要である。同様に、米ドルに対する世界的な需要は、アメリカが提供する財・サービスの購入に対する需要ではなく、多角化した資産構成における資産を手に入れるための米ドル換算の金融資産に対する需要である。

資産市場における価格は金利から影響を受けているということは、注目しておく必要がある。外国為替市場において、参加者は相対的な金利の値(すなわち、外国の金利と比べた時の国内の金利の値)と将来の為替を考慮している。それゆえ米ドル資産を保有する決定は、外国の金利と比べた時の現在のアメリカの金利の値から影響を受けるだろう。しかしまた、「米ドルが他の通貨に対して増価するのか減価するのか」関する予想からも影響を受けるだろう。

これは為替の決定を考察した2つの相対する理論を導き出す。財・サービスの交換に焦点を当てた主流派の観点は、購買力平価説を提唱している。この観点に従えば、為替レートは価格を調整された為替レートに等しくなる傾向にあるだろう。言い換えるならば、ある人がマクドナルドのビッグマックをアメリカで買おうとオーストラリアで買おうと、為替レートの調節によって払う金額は同じになるということだ。もしそのハンバーガーの費用がアメリカでは4ドルで、1豪ドルあたり0.8米ドルの為替レートが存在しているならば、それと同じハンバーガーの費用はオーストラリアでは5ドルとなる。この点において、2つの通貨の購買力は、(「平価」において)等しい。もしそれぞれの国で異なる輸送費用などの取引費用が存在しているなら、明らかにその価格はこれから逸脱するだろう。重要な点は、購買力平価アプローチは「為替レートを動かしているのは財・サービスの取引である」と仮定していることである。

複合的なアプローチは、資産市場に焦点を当てたケインズ理論に従っている。これは、予想される資産の保有者に対する利益が為替レート全体で等しくなっている時に、為替レートは均衡すると仮定している。言い換えるならば、もし資産の保有者がオーストラリア国債とアメリカ国債との間で選択を行なっている場合、価格は予想される総収益に等しくなる傾向にあるだろう。総収益は予想される金利だけでなく、予想される相対的な為替レートも含んでいる。例えば、オーストラリア国債の金利が5%で、アメリカ国債の金利が3%だとしよう。この時なぜ、ある人はアメリカ国債を保有しているのか?彼らは米ドルが豪ドルと相対的に十分に増価すると信じている時のみ、彼らはそのようにしているのだろう。その状況では、豪ドルを米ドルに変換するならば、豪ドルの減価などを伴い、アメリカ国債から予想される収益はオーストラリア国債から予想される収益と等しくなるだろう。このアプローチは、財・サービスの取引よりも、金融資産の取引に焦点を当てていることに注目してほしい。

我々の目的のためには、図24.1で紹介したような簡略化された供給・需要アプローチを理解することは、「主流派の経済学者たちが為替レートの決定をどのように説明しているのか」ということを理解するために重要である。しかし、それはせいぜい為替レートを部分的に説明したまである。実際、現実の為替レートは説明と全く同じようには動かない。対照的に、金利平価説は比較的に多くの通貨全体を通して実証されている。

国際競争力

前節では、ある国家の為替レートの増価(減価)は、外国の財の価格を自国通貨建てで安く(高く)させるということを学んだ。また、他の条件が同じならば、それは国民の輸入に対する需要を上昇(下落)させるであろうということも学んだ。

さらに、ある国家の為替レートの増価(減価)は、外国人がそのある国の製品を買うためにより高い金額を支払わなければならないことを意味する。また、他の条件が同じならば、それがその国の輸出に対する需要を下落(上昇)させるであろうということも学んだ。

しかし、これらの結論は、国際貿易における財・サービスの競争力の1つ要素である名目為替レート、すなわち「e」にしか焦点を当てていない。

だが、「国内の財・サービスは外国で製造された財・サービスに対して高くなるのか、安くなるのか」という質問により正しく答えるために、「その他の条件が同じ」という仮定を緩めなければいけない。そして、国内と外国のインフレ率を考慮しなければならない。

これは実質為替レートという新しい概念を導く。それは、以下の2つの要素によって成り立っている。

・名目為替レート(e)の動き

・(国内と外国との)相対的なインフレ率

この状況では一定であると仮定される、供給の質や信頼性などの非価格(価格とは関係ない)競争の側面もまた存在している。

我々は、国内の物価(P)に対するその他の外国の物価(Pw)の比率を「Pw/P」と定義する。我々はこれを相対物価と呼ぶ。なぜなら、それが国内の物価水準に対する外国の物価水準を表現しているからである。我々は、前の節で名目為替レートを分析した時、「Pw/P」は一定だったと仮定する。

もし名目為替レート(e)が固定されていた場合、我々は以下のように結論づけることができる。

・もしPwがPよりも早く上昇している場合、国内の財は外国の財よりも安くなる。

・もしPwがPよりも遅く上昇している場合、国内の財は外国の財よりも高くなる。

相対物価の逆(P/Pw)は輸入物価に対する輸出物価の比率を表しており、それは交易条件と呼ばれている。

実質為替レート

名目為替レートの動きと/あるいは相対物価の動きは、国家間の相対的な貿易の競争力の動きを表している。実質為替レートはこれらの変数の影響を混合させた指標である。そして、ある国家の国際貿易における競争力を測定する時に使用される。なぜなら、それは名目金利を相対物価に対して調整するからである。

実質為替レート(R)は以下のように定義する。

(24.1) R = (Pw/e)/P = (Pw/Pe)

「P」は(豪ドルといった)自国通貨の物価水準であり、Pwは(米ドルといった)外国通貨単位の物価水準である。

実質為替レートは、「国内の財の物価」(P)に対する「豪ドルで測定した場合の外国の財の価格」(Pw/e)である。「Pw/e」は、外国通貨単位で表現されている外国の物価を示している。さらに、それを現在の為替レートに従って豪ドル(国内通貨)の物価に変換したものを表している。その時「Pw/e」と「P」は同じになり、よってそれらは直接比べられることが可能だ。さらに、実質為替レート(R)における動きは明白である。

実質為替レートの適切さをより良く理解するために、以下で例を使って考察してみよう。それでは、「P = 12豪ドル」、「Pw = 10米ドル」、「e = 0.8」と仮定する。「e = 0.8」は、豪ドル一単位あたり(つまり、「1豪ドル」のこと)を購入するために0.8米ドルが必要であると、表していることを思い出そう。(24.1)の変数にそれぞれ「P」、「Pw」、「e」をそれぞれ代入すると実質為替レートは「R = (10/0.8)/12 = 1.042」となる。それゆえ、アメリカが生産した財はオーストラリアで生産した財の1.042倍の価格である。すなわち、アメリカの方が4.2%高い。

実質為替レートは、以下の現象が生した場合、上昇し得る。

・名目の「e」の減価

・「Pw」が「P」よりも高く上昇(他の条件が同じ)

我々は実質為替レートの上昇を、「ある国家の貿易の国際競争力が上昇し、これがその国の輸出の増価と輸入の減少を導くであろう」ということを示す兆候であると考えている。

実質為替レートは、以下の現象が生した場合、下落し得る。

・名目の「e」の増価

・「Pw」が「P」よりも小さく上昇(他の条件が同じ)

我々は実質為替レートの下落を、「ある国家の貿易の国際競争力が下落し、これがその国の輸出の下落と輸入の増加を導くであろう」ということを示す兆候であると考えている。

第16章において、我々は国家の物価水準に影響を与えるかもしれない要素を考察した。もし物価が単位労働費用に煽られて変動する場合、物価水準を外国と比べて減少させる方法は、その外国の単位労働費用よりも自国のそれを早く減少させるか、利益の余剰を圧縮させる(値上げを断念する)ことだ。

もし名目賃金の成長率が労働生産性の成長よりも早い場合、単位労働費用は上昇する。遅い場合は、逆になる。第16章で見たように、実質賃金は、労働市場において決定された労働者と雇用者と物価水準(それは財・サービス市場において企業によって決定する)の間の契約の結果としての、名目賃金の複合物である。

問題は、もしある国家が実質賃金・単位労働コストの削減を目指すために名目賃金を削減することによって、自らの国際競争力を改善しようと試みた場合、それが総需要を阻害するだけでなく、生産性をも下げてしまうということである。

例えば、もし労働者の士気が名目賃金の削減によって下落した場合、おそらく産業的な怠慢(仕事における「なまけ」)や常習的な欠勤が増加し、労働生産性を阻害するだろう。

さらに、おそらくビジネス全体の投資は、不況期の長期化と(労働生産性を阻害する)賃金の削減に反応する形で下落するだろう。従って、この短期的な戦略が十分な単位労働費用を削減を導くという保証は存在しない。おそらく総需要にとって有害な結果がもたらされるであろう。

「高い賃金の支払いと安定的な雇用の提供によって、企業は国家の国際競争力の改善をもたらす高い生産性の恩恵を獲得する」という意見を補強する、有力な調査に基づく証拠が存在している

24.4 総需要と外国部門の再検討

第15章において我々は、実質GDP(または、実質国民所得)の発生に影響を与える要因を説明するための収入/支出の枠組みを紹介した。その章では、我々の経済活動の指標としての現在の物価よりもむしろ、GDPの国民経済計算の不変の概念を使用した。

第15章における所得/支出の枠組みにおいて、我々はあらゆる期間における、以下のような支出の源の合計としての総支出のフローを説明した。

・家計や個人の消費(C)

・企業の投資支出(I)

・政府支出(G)

・外国人による輸出に対する支出(X)から、国民による輸入に対する支出(M)を引いた数である、純輸出(NX = X - M)

この節では、我々が前の節で議論した実質為替レートと国際協力の影響を考慮した、純輸出の計算の詳細を説明するつもりである。

(24.2) Y = E = C + I + G + (X – M)

前節で議論した、実質為替レートと国際競争力の影響を考慮するために、この節では、我々は純輸出、「(X – M)」の計算のさらなる詳細を説明するつもりである。

第15章では、純輸出の決定要因に関する我々の論じ方は、故意にごく簡単にしていた。我々は、輸出はあらゆる特定の期間において発生し、それは国内経済の問題から影響を受けづらい他国の国民所得によって決定するということを仮定していた。また、我々は、国家は国民所得のうちの一定の比率を輸入に回すということも仮定していた。我々はその比率を追加的輸入性向(m)と呼んでいる。さらに、それを一単位(1ドル、1ポンド、1円など)の国民所得の増加ごとに従って発生する追加的な輸入支出として定義している。

前節では、我々は、国際競争力の要約としての実質為替レートの動きが純輸出に影響を与えるということを学んだ。我々は実質為替レートの上昇が起こるたびに、国内の財・サービスが外国人にとって安くなり、彼らの購入が増えるということを確立した。言い換えれば、実質為替レートが上昇した時、輸出が増えるのである。

さらに、実質為替レートの値が上昇するたびに、自国民にとって外国製品が高くなり、彼らの購入が減る。言い換えるならば、実質為替レートが下落した時、輸入が減るのである。

現実世界には国家の輸出・輸入への需要を決定する、多くのその他の要素が存在している。それは、重要な要因に焦点を当てるために我々がここから概念化したものだ。

また、我々は交際貿易において一般的な調整反応を概念化した。従って実質為替レートの上昇は、複数年に渡る現在の輸出契約が終了した時における、将来の輸出にしか影響を与えない。以下の分析を我々は、実質為替レートの動きと輸出入の支出フローとの間の反応が、現在の期間中に発生していると仮定することによって、簡略化している。

それでは輸出を考察してみよう。ここで我々は、あらゆる期間における輸出(X)の水準は実質為替レート(R)と世界の所得(Yw)によって決定されると仮定する。それを数式にすると以下の通りだ。

(24.3) X = λYw + θxR

これは一見、気が滅入るような式である。しかしもしあなたが第7章の内容を応用するならば、等式の意味をかなり簡単につかむことができるだろう。

(24.3)の等式では、世界の所得(Yw)と実質為替レート(R)に隣接するローマ字は、これら2つの変数が「どのくらい敏感に変化するか」ということを示している。その係数「λ(ラムダ)」は、世界の所得の上昇の結果として、国家の輸出所得がどのくらい上昇したかを測定している。もしあなたが他国の視点からこれを考えた場合、λは追加的輸入性向である。

同様に、係数「θx(シータ)」は、実質為替レートの変化に対する輸出の感応性を測定している。我々が、この反応が現在の期間で即時に発生するのであると仮定することによって、簡略化していることを思い出して欲しい。

我々の技術的な解釈によると、他国の所得と/あるいは実質為替レートが上昇した時、輸出は上昇するだろうと、我々は推測する。それゆえ、「λ」「θx」は正の数であると明確に述べることができる。

同様に輸入の場合も、我々は輸入の水準を、名目為替レート(Y)と実質為替レート(R)の両方に依存している国家の購入であると、仮定している。従って、

(24.4) M = mY - θmR

係数「m」は追加的輸入性向であり、その値は0から1の間で推移する。我々は、実質為替レートの影響は負の数になるだろうと推測する。これはある国家の実質為替レートが上昇した時、その国家はより競争力が増し、外国産の財は自国通貨建てでより高くなるということを意味する。そのため、輸入は減少する。その時、係数「θm」は正の数として仮定すると、実質為替レートが変化したことに対する輸入の感応性は「- θmR」という形になる。

もし国内と国外の物価水準がどちらも不変であると我々が仮定した場合、名目為替レート(e)における変化は、実質為替レート(R)に対して完全に影響を与えている。名目為替レートが上昇(減少)するほど、実質為替レートは減少(上昇)する。

それゆえ実質為替レートが輸出と輸入の両方に影響を与えている状況では、純輸出(NX)は国内外の実質GDPと実質為替レート(等式24.8で見る)に依存している。

24.5 財・サービスの貿易、製品市場の均衡、貿易収支

貿易と均衡する国民所得

ここでは、我々は、「金融政策における変化が、波及メカニズムを通して、マクロ経済に影響を与える」とされていることについて説明する。一般的に、金融政策と金利リスクに関する不確実性によって、利回り曲線は右肩上がりになる(第10章参照)。ここでは目標金利の切り下げについて考慮してみよう。利回り曲線は、リスクがない金利の期間構造をグラフ化したものである。そのグラフ上では、横軸に複数の国債の満期を示し、縦軸にはそれぞれの満期を持つ国債の利回りを示している(第10章の図10.1参照)。

この節では、我々は仮定することを続けるPw/Pは不変である。それは、物価ではなくむしろ実質生産量の増加によって発生する、現実の総需要の増加に国内外の企業が対応していることを意味している。

国内の財における支出は実質生産量と実質所得を決定する。国内で生産された財・サービスにおける総支出は、自国民による総支出から輸入に対する支出を引いたものに、外国人の輸出への需要を足したものと等しくなる。

第15章を参照すると、総需要に関する我々の理論によって構成されている、以下の行動の等式を書くことができる。なお、θ =θx + θMとする。

(24.5) 消費関数 C = C0 + cYd = C0 + c(1 – t)Y

(24.6) 投資関数 I = I0 – bi

(24.7) 政府支出 G

(24.8) 純輸出 NX = λYw – mY + θR

我々が「Pw/P」が不変であると仮定しているため、ここではθは名目為替レートとして表現されている、実質為替レートにおける変化の衝撃ということに注意してほしい。

我々は個々の行動の等式を等式(24.2)に代入することができる。すると以下のようになる。

(24.9) Y = E = C0 + c(1 – t)Y + I0 – bi + G + λYw – mY + θR

これは、もし我々が等式(15.15c)を導くために等式(15.15a)を簡略化した方法を再び参照すると、以下のように書くことができる。

(24.10) Y = (1/[1 – c(1 – t) + m]) X [C0 + i0 – bi + G + λYw + θR]

均衡国民所得のためのこの表現は、実質GDP(Y)は (1/[1 – c(1 – t) + m])と掛け算となっている国民所得「[C0 + i0 – bi + G + λYw + θR]」に直接依存していない、全ての支出項目の合計になるだろうということを、我々に教えている。

鉤括弧の中の項目の中の1つが変化した時、国民所得に何が起こるかということを研究するために、我々は等式(24.10)を使用することができる。

純輸出関数

等式(24.8)は、世界の国民所得(Yw)・国内の国民所得(Y)・実質為替レート(R)の中の純輸出(NX)を表している。実質為替レートは、実質為替レートの変化の総支出における純粋な衝撃である。それは、個々の構成要素(すなわち輸出と輸入)における衝撃の計算を考慮している。

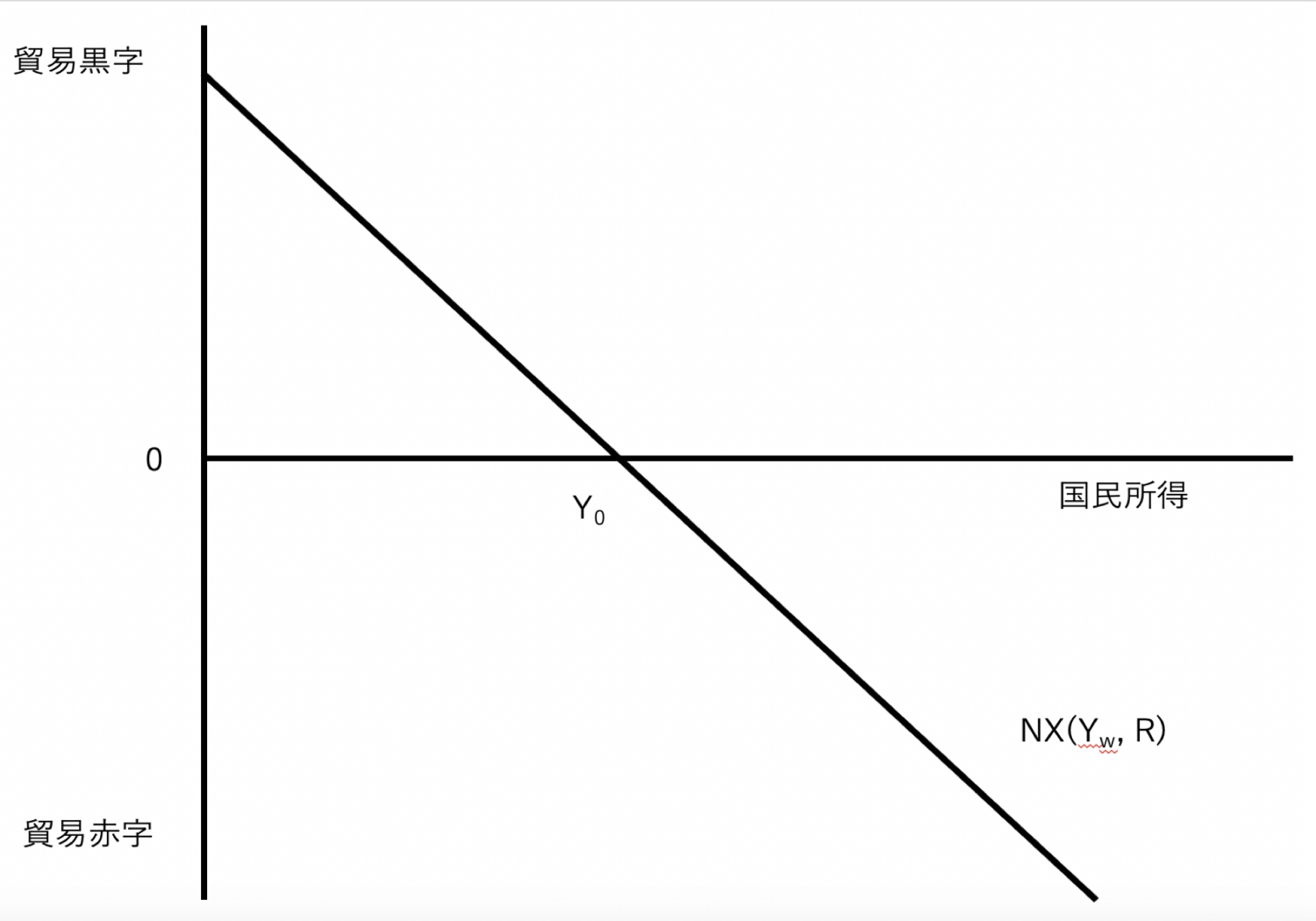

図24.2は国民所得の項目で表現されている純輸出関数を示している。従って、我々は両方の変数、「Yw」と「R」が不変であるということを仮定する。国民所得が小さい場合、全体的に貿易収支黒字が発生している。なぜなら、国内の所得(mY)によって成り立っている輸入の構成要素が小さいからだ。さらに、純輸出における実質為替レート(R)の影響は「θR」を通して正の数である。

その後、国民所得が上昇すると、貿易収支は黒字から赤字に推移するだろう。その理由は、国内国民所得の上昇によって、追加的輸入性向(m)を通して輸入を上昇するためだ。それゆえ、純輸出関数は、右肩下がりの、負の傾きを持っている。Y0において、純輸出は均衡している(輸出と輸入は等しい)。

要約すると、図24.2において「NX = 0」である「Y0」より左側に値がある時、貿易収支黒字が存在している。なぜなら、輸出の水準を考慮すると、輸入の水準が小さくなるほど、輸入に対するより小さな支出を導くからだ。「Y0」の右側に値が存在している場合、貿易収支赤字が存在している。なぜなら、所得の水準が高くなればなるほど、輸出の水準に比べて輸入は高くなるからだ。

すでに見たように、純輸出関数は、等式(24.8)における他の変数「Yw」と「R」が不変である場合の、国民所得に対して書かれる。もし「Yw」あるいは「R」のどちらかが変化すれば、純輸出関数の曲線(NX)は左右どちらかにシフトする。

世界の所得水準における上昇が我々の輸出を押し上げ、その後、純輸出が上昇する(なお、他の条件は同じとする)ために、我々は「λ > 0」と仮定した。さらに、我々の議論では、実質為替レート(θ)での変化の純輸出における純粋な影響は、正の数であると仮定している。これは実質為替レートの下落を意味する。すなわち、「R」が上昇し、貿易収支が黒字へと転ずる。

我々は以下のように結論づける。

・もし世界の所得が増加(減少)したならば、純輸出関数は、傾きは変化せずに、右に(左に)シフトする

・もし実質為替レートが下落(上昇)したならば、傾きは変化せずに、純輸出関数は右に(左に)シフトする

純輸出関数の傾きは、追加的輸入性向「m」によって決定させられる。追加的輸出性向が大きくなればなるほど、傾きは鋭くなる。なぜなら、国民所得の増加ごとに追加される、支出の流れからの漏れがより大きくなるからだ。また、貿易収支が、国の所得水準に基づいて、さらに早く赤字に向かっていくからだ。

「世界の所得と/あるいは実質為替レートが変化した時に、国民所得に何が起きている」ということを分析するために、我々はこれらの均衡国民所得の表現(24.10の等式)によって提供された解釈を使うことができる。

国民所得と、世界の所得における純輸出への影響

我々はすでに(等式24.10で)、国民所得(と実質GDP)の均衡水準は、国内の独立した支出水準(C0 + I0 + G)、金利に対して感応性のある投資の要素(bi)、世界の所得(Yw)の水準、実質為替レートに依存しているということを見た。

もし世界の所得水準か実質為替レートのどちらかが変化した場合、国民所得には何が起こるのだろうか?以下の分析において我々は、商業銀行によって請求される金利が変化しないように、中央銀行はマネタリーベースを不変の割引率で供給すると仮定する。

図24.2では、貿易収支が均衡している状況は「NX = 0」として表現されていた。他の決定要因(世界の所得、実質為替レート)が不変であり、貿易の会計科目が均衡している状況(輸入が輸出と等しい状況)では、1つの国民所得の水準が存在しているだろう。図24.2でその国民所得を表すと、「Y0」の値である。

備忘録

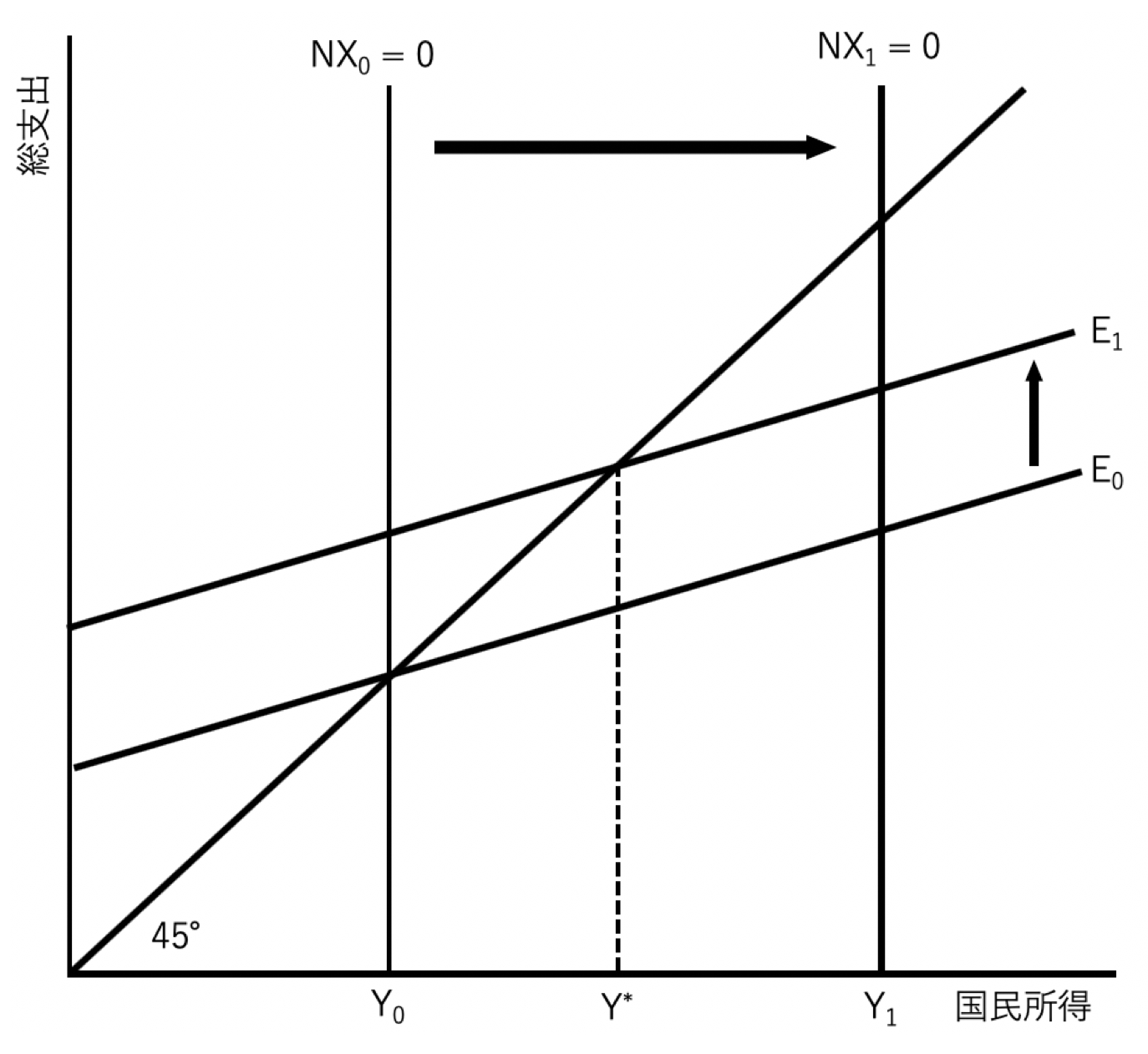

我々は第15章から総需要関数を再び紹介する(図24.3を見よ)。総需要関数の平行の右シフトを導くであろう、独立支出における上昇を表した図15.4を振り返ってみよう(切片におけるそのシフトは、独立支出における変化によって測定される)。

「独立支出の構成要素は、支出乗数と互いに作用し合う等式(24.8)における単なる右辺の項目である」ということに注目することによる、現在の状況に対する洞察を、我々は一般化することができる。

国民所得の水準が「Y0」であることと一致する図24.3における曲線「NX0 = 0」に関する解釈を、我々は変換することができる。「Y0」以下の国民所得の水準の全ては、貿易収支黒字という結果をもたらすであろう。なぜなら、他の状況が同じならば、輸入は輸出よりも少なくなるだろうからだ。「Y0」以上の国民所得の水準の全ては、貿易収支赤字という結果をもたらすであろう。なぜなら、他の状況が同じならば、輸入は輸出よりも多くなるだろうからだ。

もし世界の所得が増加したら、純輸出曲線は右シフトし、もし世界の所得が減少したら、純輸出曲線は左シフトするであろうということにも、我々の議論では注目している。これは、図24.3におけるもし世界の所得が増加したならば、曲線「NX = 0」は右にシフトし、もし世界の所得が減少したならば、曲線「NX = 0」は左にシフトするだろうということを意味する。

理由は単純である。国民所得の水準が「Y0」の時は、貿易収支は「NX = 0」である。もしその国民所得の水準「Y0」で世界の所得が上昇した場合、輸出は以前よりも上昇するだろう。従って、貿易収支黒字となるだろう。同様に、貿易収支は輸入の押し上げを要求する、国民所得の上昇を引き起こすであろう。そこで、国民所得の水準「Y1」と一致する、新しい貿易収支「NX1 = 0」が現れる。

しかし、世界の所得の増加は、自国の輸出の増加を意味する、自国内の財・サービスの他国による輸入の増加を導くであろうことも、我々は知っている。第15章で学んだように、もしあらゆる支出の構成要素が増加した場合、総需要関数は右にシフトする。

図24.3は最初の点「Y0」を示している。総需要は「E0」である。我々の結論は、貿易収支は最初から均衡しているという仮定から影響を受けていない。輸出の増加は総需要関数を「E1」に押し上げる。そして、新しい国民所得の均衡が「Y*」において発生する。

この点で、実質GDPが高くなればなるほど、国民所得は高くなる。そして我々は、以前に説明した循環的な労働供給の調整が一度終了すれば、雇用がより多くなり、失業がより少なくなるということを見ることができる。また、「NX1 = 0」となることで、そのとき経済は貿易収支黒字であるということにも、あなたは注目するだろう。

世界の所得の増加は純輸出の増加を導く

ここで我々は、純輸出に対する、世界の所得の増加による影響に関する主張を確かめる。

世界の所得の増加に先立って、まず実質GDP「Y0」は貿易均衡「NX0 = 0」と一致しているとする。式にすると、以下のようになる。

(24.11) X0 = M0 + mY0

M0は現在の実質為替レートにおける、一定の輸入量である。

もし我々が、世界の所得の増加の結果である輸出の増加として、「∆X = λ∆Yw」を示したとすると、純輸出がゼロである国民所得「Y1」は以下である。

(24.12) X0 + ∆X = M0 + mY1

もし等式(24.12)から等式(24.11)を引いた場合、以下のようになる。

(24.13) ∆X = mY1 - mY0 = m∆Y’

純輸出を再びゼロにするため、実質GDPは以下のように変化する。

(24.14) ∆Y’ = ∆X/m

一方で、(世界の所得の増加によって発生する)輸出の独立した増加の結果としての、均衡実質GDP(国民所得)の増加は、等式(24.10)より、以下のようになる。

(24.15) ∆Y = 1/[1 - c(1 - t) + m] * ∆X

この均衡実質GDPの増加の度合いは「∆X/m」よりも小さくなる。なぜなら、[1 - c(1 - t) + m] > m」だからだ。従って、新しい均衡国民所得「Y*」において、純輸出は正の数になる。すなわち、貿易収支黒字となる。

要約すると、自国民の国民所得が増加した場合に国内の輸入需要の増加するのと同様に、世界の所得の上昇は外国人による輸出品の購入を促す。

これは以下の3つの影響を発生させる。

・輸出(∆X)からの総需要の注入によって、総需要曲線(E0)は上方シフトし、新しい均衡国民所得「Y*」をもたらす。金利は一定であるとした場合、均衡国民所得の上昇は「1/[1 - c(1 - t) + m] x ΔX」によってもたらされる。これは、独立支出の変化に呼応して総需要曲線がシフトするという、総合的な結果の単なる特殊な例である。

・曲線「NX = 0」は右にシフトし、曲線「NX1 = 0」となる。

・輸入も同様に増加する。なぜなら、総需要曲線の「E1」へのシフトは所得水準の上昇を意味するからだ。しかし、曲線「NX = 0」のシフトは均衡所得の増加よりも大きい。それゆえ、純輸出は増加するが、輸出の増加分よりは小さくなる。これは国内の金利が上昇したとしても同様に発生する。

もし世界的な不況・所得の減少が起きた場合に、何が起こるだろうということを、あなたは分析することができるだろう。この状況では、国内の総需要は下落するだろう。なぜなら輸出は以前よりも減少し、国民所得は減少するだろうからだ。

この状況では、同様に、もし貿易収支が均衡している状況で、曲線「NX = 0」は左にシフトすると、新しい均衡所得は貿易赤字を伴うであろう(ここでは、輸出の下落が輸入の下落よりも多いとする)。

24.6 資本管理

金融危機の歴史は、大規模な金融投機は国家の実体経済を侵害するということを示している。さらに、もし政府が自国通貨の価値を他の通貨に固定しようと試みている場合や(固定相場制)、あるいは国内の(政府であれ民間であれ)経済全体が外国通貨建てで負債を大量に抱えている場合には、比較的急に危機が拡大する。

ある一部の投機活動は違法なものであると、国際機関が認めているのにも関わらず、国家がそのような投機にさらされている時、むしろ「国家が繁栄している」と必ず断定される。そのようなことを踏まえて、国際的な金融フローの規模と柔軟性を制限する資本管理が提案されることもある。

資本管理は、流出あるいは流入のどちらかの面で、自由な資本移動を制限するという政策である。資本管理には主に以下の2つの種類がある。

・金融フローにおける制限や禁止事項を課す、「行政上あるいは直接的な管理」

・国境を超えて自らの資産を動かす動機を減少させるために、金融フローに追加的な費用を課す、「市場に基づいた管理」

例えば、政府は外国為替取引、国際的な銀行の取引、あるいは銀行預金の引き出しに制限を設けるかもしれない。金といったような貴金属の移動における制限もあるかもしれない。

その政策の狙いは、為替レートを変動させるような、あるいは、中央銀行の外貨準備を傷つけるような投機的な(流入であれ流出であれ)フローを制限することにある。

資本管理政策は、国益に基づき国家の需要を管理するために、中央銀行には独立した金融政策を、財務省には財政政策を許している。

資本管理をするためのこの状況は、「国家が為替レートの管理を望んでいる」、「国家が開発的な戦略を望んでいる」という2つの環境において最も強力である。すでに見てきたように、変動相場制でない国家は投機の対象となる。変動相場異性が国内の政策を保護し、自国通貨に対する投機の動機を取り除いているのにも関わらず、いくつかの国は固定相場制に固執していたり、あるいは慎重に相場を管理していたりする。中国はそのような体制を敷いている国の例である。この事例では、通貨の交換を難しくするという資本管理を課すことによって、国家は投機的な攻撃に対して身を守ることができる。また、中国は歴史的に資本の移動を厳しく制限してきた。

固定為替相場制にある開発的な戦略を追求している国家は急激な通貨の騰貴の可能性に直面するかもしれない。その国家での利益の獲得の機会に敏感な外国人は、収益が獲得できる短期的な投資戦略に走る。しかし、為替レートの上昇は投資戦略に反する可能性がある。なぜなら、その国家の通貨の外国通貨建てでの価格が、世界と比べて上昇するからだ。過度に通貨の価値を上げる投資家を抑え、短期的な資本フローを制約することによって、先進国は新しい産業を保護するかもしれない。

1998年の9月、アジアの負債の危機(アジア通貨危機)の時、マレーシア政府は、通貨の価値が大きく上昇し、中央銀行が金利を18%に押し上げ、多くのビジネスの可能性を毀損した後に、資本管理を導入した。

富裕層による資本管理下では、変動相場制を採用する先進国は一般的に脆弱である。しかし、金融活動に対する効果的な国際的な規制がない場合、そのような国家でさえ外国の金融機関による暴力的な活動から自らを守る必要があるかもしれない。

0 Comments:

コメントを投稿

<< Home