引き返せぬ金融緩和 日米欧の中銀資産、再膨張

日米欧の中央銀行が大規模な金融緩和から引き返せなくなっている。経済を支えて物価を上げる効果が見えにくくなっているのに、景気や市場を冷やす恐れにとらわれて緩和をやめられない。緩和度合いを示す3中銀の資産規模は一時縮小したが、2019年末は増加に転じた。財政規律や市場の機能が失われる副作用は大きい。金融緩和は政策の限界を意識すべき時にある。

日銀による上場投資信託(ETF)の買い入れについて論争が続いている。16年7月、英国が国民投票で欧州連合(EU)からの離脱を決めた時に危機対応として年6兆円に増やした。混乱が収まった今は元の3.3兆円に戻すべきだとの意見はあるが、「負のインパクトが大きすぎる」(日銀幹部)。

08年の金融危機から10年余り。15年には利上げに転じた米国ですら、わずかなショックで緩和に戻る。

米連邦準備理事会(FRB)は19年末、短期金融市場に供給した越年の資金が計2556億ドル(約28兆円)に達し、購入した国債などの総資産が4カ月で5千億ドル弱増えた。急騰した短期金利を抑える技術的な措置だが、FRBは購入対象を長期国債に広げることも検討している。クレディ・スイスのゾルタン・ポズサー氏は「量的緩和第4弾(QE4)になるかもしれない」と話す。

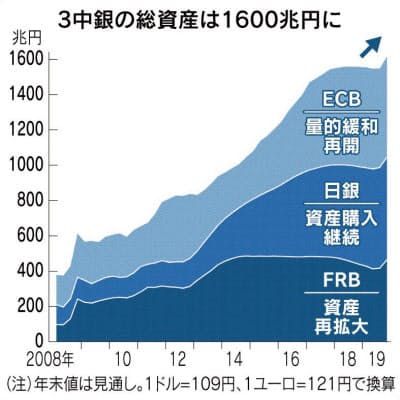

日米欧の中銀が国債購入などを通じて持つ資産の規模は、世界の金融緩和度合いを示す物差しの一つだ。19年末の総資産は1600兆円程度と過去最大となったもよう。19年半ばまでは緩やかに減っていたが、秋以降に再び膨らんでいる。

中銀が緩和に傾きやすいのは、物価の動きが弱いためでもある。日米欧ともに前年比2%の上昇を目標とするが、ネット通販の普及などで構造的に下押し圧力がかかる。成長力のある米国も「2%へ導くのは非常に難しくなってきた」(FRBのパウエル議長)が、目標達成に向けて中銀が持つ手段は緩和だけだ。

一方で、緩和の副作用は広がっている。今の金利は低い上に動きが小さい。国際決済銀行(BIS)は19年12月の報告書で、短期金融市場で金融機関の取引経験が薄まっていることに懸念を示した。経験の少ない投資家はショックが起きると慌てふためき、金利の乱高下を招きかねない。

例えばスペインをみると、国際通貨基金(IMF)の予測では19年の政府債務の国内総生産(GDP)比は96%になる。金利が高騰した12年の86%を上回る。低金利への甘えで国の借金が増え、200%を超える日本と同様に金利上昇に弱い財政状況だ。

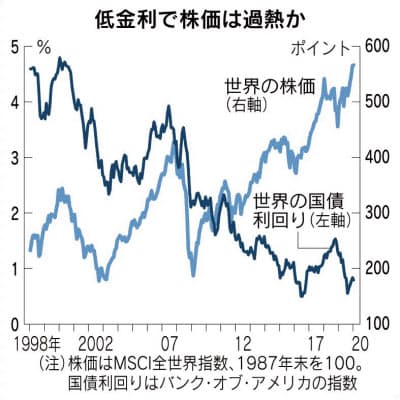

世界全体の株価の動きを示すMSCI全世界株価指数は19年12月に最高値を更新した。08年の危機前は株価が上がると金利も上がっていたが、危機後は株価が上がっても中銀の金融緩和が続き、金利は下がり続けている。低金利がもたらす株高は、経済の実力を超えたバブルの様相がある。

金融政策の限界は語られ始めている。イングランド銀行のカーニー総裁は「金融政策は大きなショックをなだらかにするよう手助けすることしかできない」と語る。エール大のシニアフェロー、スティーブン・ローチ氏は中銀の資産拡大は金融を不安定にした副作用が大きく、「本質的に失敗」と批判する。

FRBは政策の見直しに着手した。物価が上がりにくい要因や有効な金融政策を議論し、20年前半に報告をまとめる。欧州中央銀行(ECB)も1年かけて金融政策の枠組みを見直す予定だ。

デジタル化が進み、新たなサービスを生むのにかかるコストが下がるなど物価が上がりにくい経済への転換も指摘される。金融緩和をひたすら続けるだけでは、経済の大きな変化に機敏に対応する機会も逃しかねない。

(ニューヨーク=後藤達也、亀井勝司)

0 Comments:

コメントを投稿

<< Home