東証10連休 “令和マネー”はどう動く? - NHK クローズアップ現代+

10連休明けの東京証券取引所で“令和マネー”はどう動くのか。連休中、米ナスダック市場の株価指数が過去最高値を更新する一方で、トランプ大統領が対中関税の25%引き上げを表明し、景気減速への警戒感が高まっている。番組では、国内のデイトレーダーや、海外の大物投資家の動きを取材。専門家とともに、市場が抱えるリスクを点検しながら、私たちの経済の行方を展望する。

マネーの総量5,000兆円!世界の投資家はどう動く?

10連休明け、大きくを値を下げた令和最初の株式市場。新時代のマネーはどこへ向かうのでしょうか。

個人投資家

「一番ダメなのが来た。」

「一番ダメなのが来た。」

ヘッジファンド

「ほとんどの投資家にとって、今日はひどい一日になるよ。」

「ほとんどの投資家にとって、今日はひどい一日になるよ。」

平成から令和へ。私たちは投資家たちの動きに密着してきました。

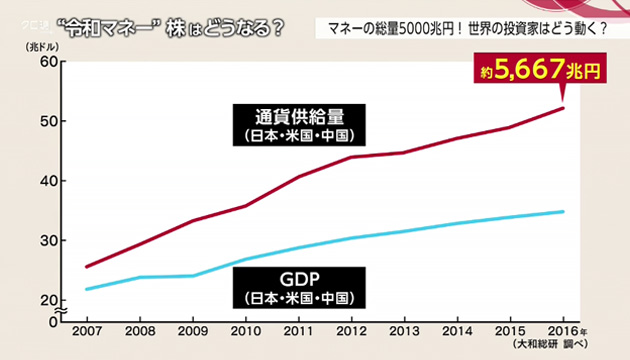

世界中で大規模な金融緩和が進んだ平成。ここ数年、世界の中央銀行が大量のマネーを供給することで、株式や不動産などは安定した状態が続いてきました。その結果、主要国が供給するマネーの総量は5,000兆円を超え、GDPなどの実体経済の伸びからは大きくかけ離れています。

世界中で大規模な金融緩和が進んだ平成。ここ数年、世界の中央銀行が大量のマネーを供給することで、株式や不動産などは安定した状態が続いてきました。その結果、主要国が供給するマネーの総量は5,000兆円を超え、GDPなどの実体経済の伸びからは大きくかけ離れています。

こうした異例の事態に拍車をかけるような、新たな理論まで登場。「現代貨幣理論=MMT」です。“どれだけ金を使っても、政府が破綻することはありえない”。にわかには信じ難い説が今、世界で注目されています。

大学教授

「人々は巨額の債務を目の当たりにすると心配になりますが、全く問題ありません。この理論で、今より素晴らしい経済を作ることが可能なのです。」

「人々は巨額の債務を目の当たりにすると心配になりますが、全く問題ありません。この理論で、今より素晴らしい経済を作ることが可能なのです。」

世界経済に今何が起きているのか。リスクはどこにあるのか。令和マネーの行方を読み解きます。

マネーの総量5,000兆円! 10連休 投資家に密着

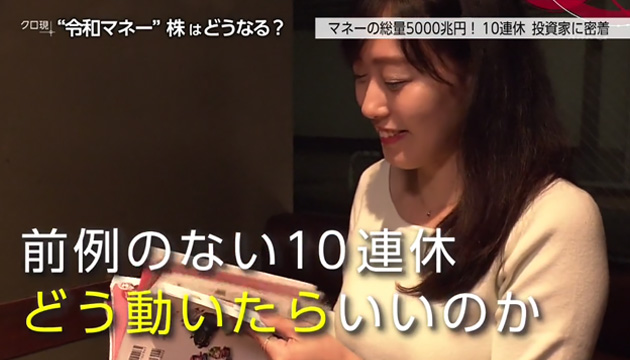

都内に住む、会社員の阿部美里さんです。半年前、株でもうかったという両親の話を聞いて、日本株への投資を始めました。

阿部美里さん

「すごく株は下がるリスクはあるが、上がったらすごくうれしいし、人をハッピーにするツールなのかなと考えて、ちょっとやってみようかなと。」

「すごく株は下がるリスクはあるが、上がったらすごくうれしいし、人をハッピーにするツールなのかなと考えて、ちょっとやってみようかなと。」

これまで独学で勉強してきましたが、前例のない10連休を前に、どう動けばいいのか悩んでいました。

阿部美里さん

「それ(大型連休について)は(本に)書いていなくて、やっぱり10連休ってすごい珍しい。何も書いていなくて、これについてはどうすればいいかわからない現状。」

「それ(大型連休について)は(本に)書いていなくて、やっぱり10連休ってすごい珍しい。何も書いていなくて、これについてはどうすればいいかわからない現状。」

去年(2018年)は好調が続いていた日本の株価。10月には、バブル後、最高値を更新しました。その後、年末に急落したものの再び上り調子となり、そのまま10連休を迎えようとしていました。

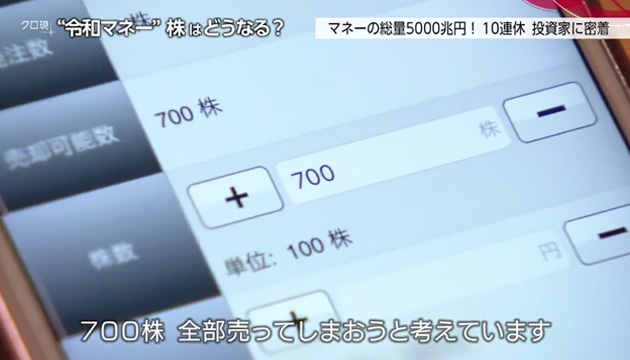

株高は続くのか、それとも…。阿部さんは、10連休を前に決断しました。

阿部美里さん

「今から売りの注文を出していきます。700株、全部売ってしまおうと考えています。」

「今から売りの注文を出していきます。700株、全部売ってしまおうと考えています。」

阿部美里さん

「はい、完了しました。」

「はい、完了しました。」

「10連休中、身動きが取れない。日経が閉まっていて、NYダウが本当に下がったら、どんなに売りたくても売れない。リスク回避のために売ってしまったほうがいいかな。」

栗原リポーター

「大阪に来ました。今回の10連休、リスクを回避するのではなく、チャンスと捉えている投資家もいるんです。」

「大阪に来ました。今回の10連休、リスクを回避するのではなく、チャンスと捉えている投資家もいるんです。」

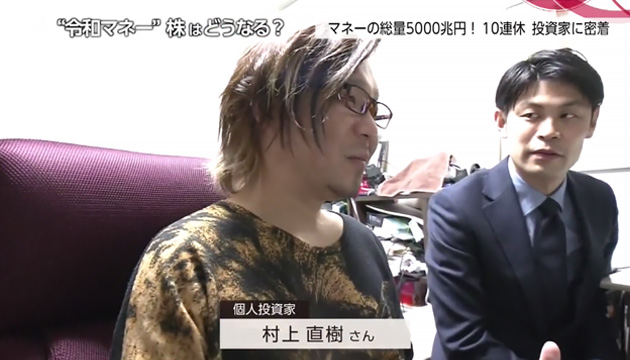

個人投資家の村上直樹さんです。日本株を短期で取り引きすることで、この13年間で2億5,000万円の利益を上げてきました。

この日は、平成最後の取り引き日。終了まで残り30分余りで、村上さんが動きます。

個人投資家 村上直樹さん

「これをちょっと買ってみます。」

「これをちょっと買ってみます。」

栗原リポーター

「今から買う?」

「今から買う?」

個人投資家 村上直樹さん

「今から買いますね。」

「今から買いますね。」

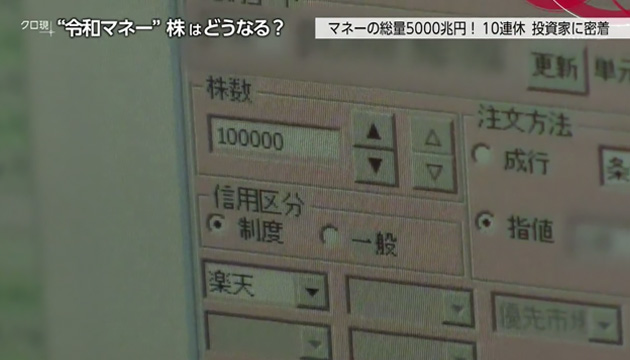

打ち込んだ数字は、10万株。

個人投資家 村上直樹さん

「これ今、株を買ったんですけど。今ちょうど買った金額が、1,180万ぐらい買いました。」

「これ今、株を買ったんですけど。今ちょうど買った金額が、1,180万ぐらい買いました。」

栗原リポーター

「えっ、いきなりそんなに。1,180万。」

「えっ、いきなりそんなに。1,180万。」

個人投資家 村上直樹さん

「テーマパーク関連株です。例えば連休中に予想以上にお客さんが入って、いい感じで盛り上がりましたというニュースが出るかもしれないし、出ないかもしれないけれど、まあ大丈夫かなというイメージでしたので買いました。」

「テーマパーク関連株です。例えば連休中に予想以上にお客さんが入って、いい感じで盛り上がりましたというニュースが出るかもしれないし、出ないかもしれないけれど、まあ大丈夫かなというイメージでしたので買いました。」

トータルで3,300万円余りの株を持ったまま、10連休を迎えることになりました。

10連休の3日目となった、先月(4月)29日。世界最大規模の国際経済会議が開かれました。集まった巨大企業のトップや機関投資家らは、今年(2019年)の世界経済は明るいと口をそろえました。

カルパース CEO

「経済政策がいいですし、企業の業績もよく、市場ではマネーが活発に動いています。消費者も楽観的で、消費も旺盛ですから。」

「経済政策がいいですし、企業の業績もよく、市場ではマネーが活発に動いています。消費者も楽観的で、消費も旺盛ですから。」

PGIMフィクスト・インカム チーフエコノミスト

「世界経済はしっかりした基盤を提供できています。大きな成長は望めなくても、安定した状態は続くでしょう。」

「世界経済はしっかりした基盤を提供できています。大きな成長は望めなくても、安定した状態は続くでしょう。」

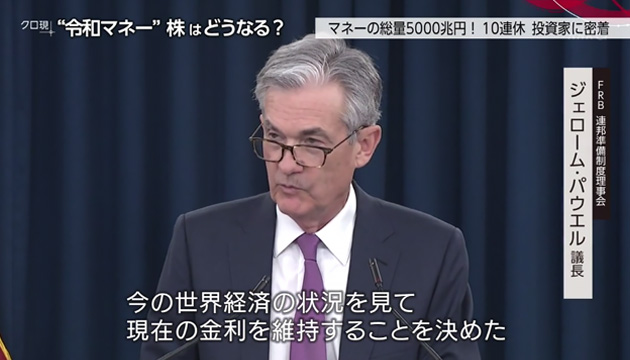

楽観視する最大の要因は、世界の中央銀行の金融政策です。

今月1日に行われた、アメリカのFRBの議長会見。ここでも、景気の減速につながるような利上げは行わないと発表されました。

今月1日に行われた、アメリカのFRBの議長会見。ここでも、景気の減速につながるような利上げは行わないと発表されました。

FRB 連邦準備制度理事会 ジェローム・パウエル議長

「今の世界経済の状況を見て、現在の金利を維持することを決めた。」

「今の世界経済の状況を見て、現在の金利を維持することを決めた。」

FRBの元幹部、ジェフ・ラッカーさんは、経済を下支えするために今の金利が維持されると見ています。

リッチモンド連邦銀行 ジェフ・ラッカー元総裁

「今は長く続いた景気拡大期の終わりにさしかかっています。それでも、今の金利水準が続けばまだ経済成長することは可能で、現在の景気の安定が望めます。」

「今は長く続いた景気拡大期の終わりにさしかかっています。それでも、今の金利水準が続けばまだ経済成長することは可能で、現在の景気の安定が望めます。」

連休7日目の今月3日、アメリカで、ある重要な経済指標の発表が予定されていました。この日、トレーダーの村上さんは、投資家仲間と一緒に発表を待つことにしました。

個人投資家 村上直樹さん

「令和元年、投資家会に乾杯!」

「令和元年、投資家会に乾杯!」

集まったのは、20代から50代までの個人投資家40人です。

個人投資家

「はじめて株をやったのは何歳やったっけ?」

「はじめて株をやったのは何歳やったっけ?」

「8歳くらい。」

「そんなんできるわけないやろ。」

「いやマジです。8歳で最初買って。」

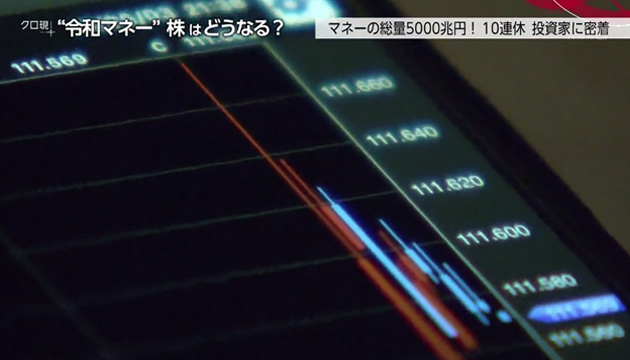

このあと発表されるのは、連休明けの日本の株価を左右するアメリカの雇用統計。アメリカのチャートを見ながら、その瞬間を待ちます。

個人投資家 村上直樹さん

「あと20秒くらいか?10秒か?…爆上げ!爆上げ来てる!上がったで、上がってる、めちゃめちゃ上がってる。いいっすね!イェーイ!

これはもう、いい流れが令和元年来たということで。」

「あと20秒くらいか?10秒か?…爆上げ!爆上げ来てる!上がったで、上がってる、めちゃめちゃ上がってる。いいっすね!イェーイ!

これはもう、いい流れが令和元年来たということで。」

ところが、その直後…。

「雇用統計、無事終わり…。えっ!?めちゃ下がってきた。せっかく喜んだのに、ぬか喜びやん。」

一度は大きく跳ね上がったチャートが、瞬く間に下がっていきます。

そしてこの3日後、あの人のツイートによって世界の株式市場に再び激震が走りました。

連休の最終日だった昨日(6日)の早朝、アメリカのトランプ大統領が中国に高い関税を課すと表明。中国・上海市場の株価が急落するなど、各地で株安が進んだのです。

連休の最終日だった昨日(6日)の早朝、アメリカのトランプ大統領が中国に高い関税を課すと表明。中国・上海市場の株価が急落するなど、各地で株安が進んだのです。

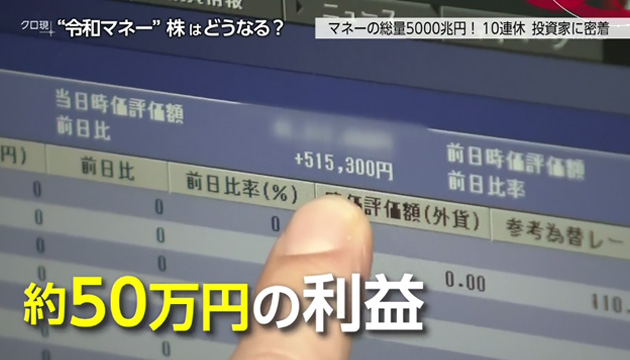

そして、10連休が明けた今日。3,300万円の株を持ったまま、10連休に入った村上さん。平成最後の取り引きで買ったテーマパーク関連株が僅かに値を上げ、50万円の利益を出すことができました。

個人投資家 村上直樹さん

「トランプさんのネタ(発言)があってもプラスになるのは、かなりラッキーだった。かなりよかった。」

「トランプさんのネタ(発言)があってもプラスになるのは、かなりラッキーだった。かなりよかった。」

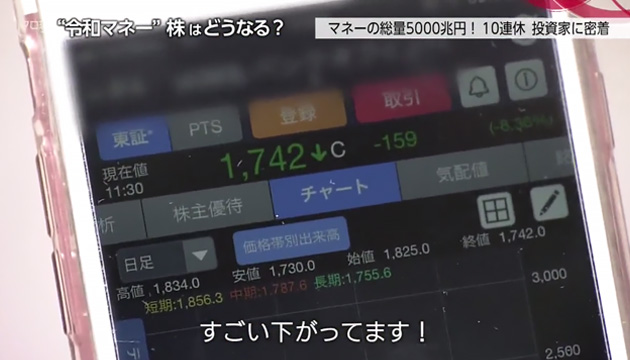

一方、連休前に手元の株のほとんどを手放した阿部さん。売却した株は、この日…。

阿部美里さん

「すごい下がってます!えっ、売っといてよかった。本当に売っておいてよかった。」

「すごい下がってます!えっ、売っといてよかった。本当に売っておいてよかった。」

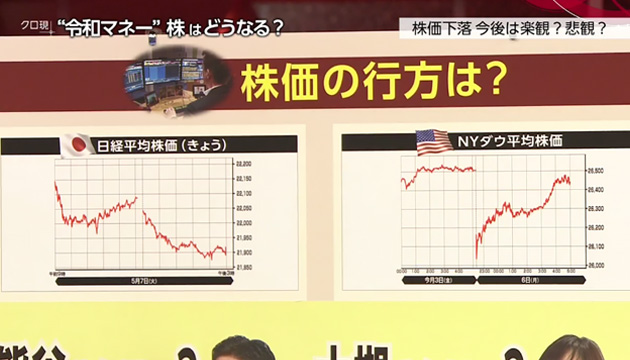

今日の日経平均株価は300円以上下落し、2万2,000円を割り込みました。令和時代のマネー、今後はどう動くのでしょうか。

株価下落 今後は楽観?悲観?

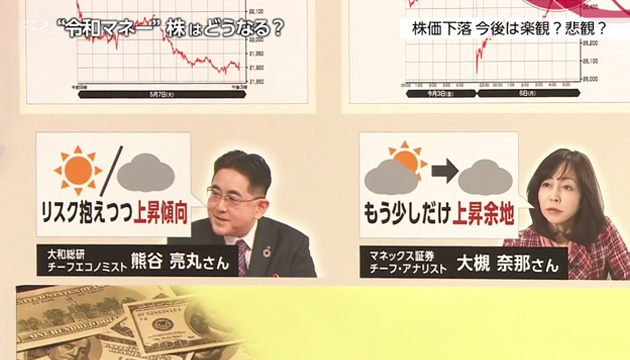

ゲスト熊谷亮丸さん(大和総研 チーフエコノミスト)

ゲスト大槻奈那さん(マネックス証券 チーフ・アナリスト)

武田:トランプ大統領のツイッターでの発言を受け、昨日のNYダウ平均株価はいったん大きく値下がりしたものの、日本時間のけさには値を戻しました。一方、日本ではといいますと、連休明けの日経平均株価、取り引き終了にかけて300円を超える値下がりになりました。

株価がどちらに動くのかはっきりしない中で、今日はずばり、その株価の行方、そして今後のリスクに注目します。

まず、株価の行方ですけれども、ゲストお2人の見立てはこうです。熊谷さんが「晴れ時々曇り」。そして大槻さんは「薄晴れのち曇り」。

まず、株価の行方ですけれども、ゲストお2人の見立てはこうです。熊谷さんが「晴れ時々曇り」。そして大槻さんは「薄晴れのち曇り」。

熊谷さん、「リスクを抱えつつも上昇傾向」ということなんですね。

熊谷さん:まず「晴れ」の理由は、世界的に金融緩和の状況が続いているということ。加えて中国経済が大型の経済対策を、大体2兆元、33兆円ぐらいの大型の対策によって今、底入れをしているということ。これらを受けて、日本経済も拡大をして、また日本株は相当割安であるということ。

他方で「曇り」が入っている理由は、時々やっぱりリスクが顔を出してくる。例えばトランプ大統領の政策だとか、ブレグジット、イギリスのEUからの離脱などのリスクが山積している状況だと。結論として、恐らくのこぎりの歯のような形、上がるときはじりじり株は上がるんだけれども、落ちるときは、リスクがあると垂直に急落する。ちょうどのこぎりのような形で全体の流れは株価、上がってくるんじゃないかと考えています。

他方で「曇り」が入っている理由は、時々やっぱりリスクが顔を出してくる。例えばトランプ大統領の政策だとか、ブレグジット、イギリスのEUからの離脱などのリスクが山積している状況だと。結論として、恐らくのこぎりの歯のような形、上がるときはじりじり株は上がるんだけれども、落ちるときは、リスクがあると垂直に急落する。ちょうどのこぎりのような形で全体の流れは株価、上がってくるんじゃないかと考えています。

武田:そして大槻さんは「もう少しだけ上昇余地」。

大槻さん:熊谷さんもおっしゃったとおり、まだやはり割安感はありまして、去年の最高値まで日本株はいっていないということも考えるし、あと今週は決算の集中週なんですけれども、もうすでに悪いほうが織り込まれているだけに、上昇余地があると思っています。ただ、先ほど熊谷さんがおっしゃった「のこぎり」なんですが、下がったあと上がってくればいいんですが、時としてショックが起こるというときには、このまますとんと下がってしまうんですよね。そういったところのリスクも、ちょっと気にしているところです。

武田:そこが「やや曇り」という意味ですね。

アメリカのナスダックは、10連休中の5月3日には最高値をつけるなど、上がり基調に見えますね。

アメリカのナスダックは、10連休中の5月3日には最高値をつけるなど、上がり基調に見えますね。

熊谷さんはVTRにもあった経済会議にも出席されたそうですが、本当に株価は安定して上がっていくのかなという思いも禁じ得ないんです。なぜ投資家の皆さんは、そんなに楽観的なんでしょうか?

熊谷さん:最大の理由は、世界的に物価が安定している。つまりインフレが抑制されていて、それを受けて、世界中の中央銀行が、非常に緩和的な政策を続けるということ。市場では「中央銀行には逆らうな」という言葉があって、昨年までは中央銀行が金融を引き締めていたので、株価は弱かった。ところが年末年始ぐらいから、その中央銀行がスタンスを変えて、例えばFRB、アメリカの中央銀行は、引き締めを一旦停止して様子見に入っていると。こういうことを受けて、かなり強気論が広がっているという状況です。

武田:つまりお2人とも、市場の豊富な資金によって、株価は当面支えられるという楽観論が支配的だということなんですね。

“債務あっても問題なし” 注目の新理論

栗原:そうした中で、注目してほしいデータがあるんです。

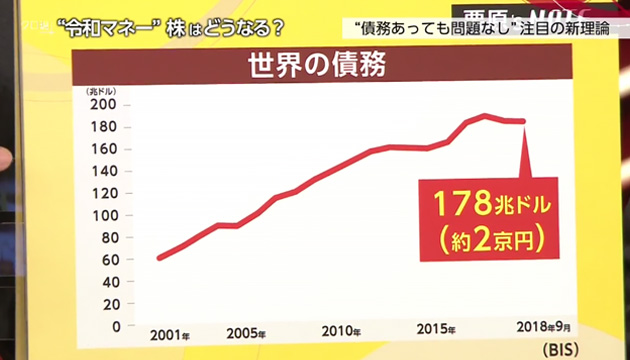

世界の債務のグラフですが、低金利でお金を借りやすくなったことで、どんどんと積み上がっているわけなんです。世界の国と民間の債務は、リーマンショック以降も増え続けて、去年は178兆ドル、日本円で2京円に上りました。すごい単位になっているということなんです。そうした中で、世界的な投資家、ジム・ロジャーズさんは、「借金の額は天文学的な数字だ、このままいけば、これまで経験したことのない金融危機が起きる」と警鐘を鳴らしているんです。

ところが、それでも問題はないという考えもあるんです。それが「MMT(Modern Monetary Theory)」という考え方、日本語でいうと「現代貨幣理論」というんですが、この考え方が世界で注目されているんです。

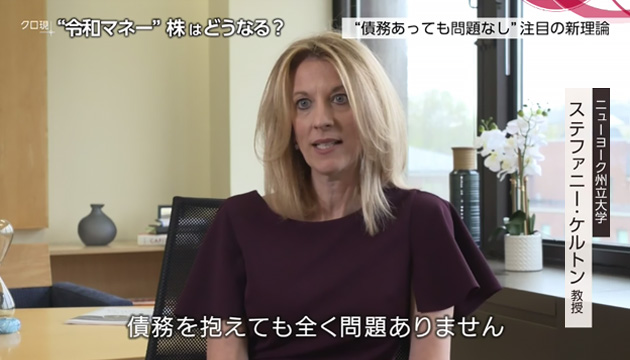

MMTを提唱する、ニューヨーク州立大学のステファニー・ケルトン教授です。

ニューヨーク州立大学 ステファニー・ケルトン教授

「人々は巨額の債務を目の当たりにすると心配になりますが、債務を抱えても全く問題ありません。」

「人々は巨額の債務を目の当たりにすると心配になりますが、債務を抱えても全く問題ありません。」

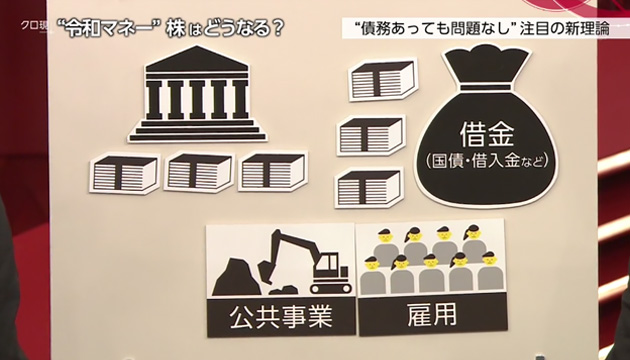

MMTとは、国が借金をしながら支出を続けることで経済を活性化していく理論だといいます。

ニューヨーク州立大学 ステファニー・ケルトン教授

「バスタブを想像してください。入ってくるのは政府による支出です。完全雇用の線に到達するまで支出を続けます。」

「バスタブを想像してください。入ってくるのは政府による支出です。完全雇用の線に到達するまで支出を続けます。」

国がいくら借金をしても大丈夫だというMMTの考え方。1,000兆円を超す借金を抱える日本を、その成功例だとしています。

ニューヨーク州立大学 ステファニー・ケルトン教授

「債務がいくら大きくても、債務不履行になることはありません。MMTは、期限がいつであろうと債務を返済できる仕組みなのです。今より素晴らしい経済をつくることが可能なのです。」

「債務がいくら大きくても、債務不履行になることはありません。MMTは、期限がいつであろうと債務を返済できる仕組みなのです。今より素晴らしい経済をつくることが可能なのです。」

なぜ、国はいくら借金をしてもいいというのでしょうか。

栗原:この理論は、経済学の主流の考え方とは大きく異なっているんです。一般的に、借金が膨らみすぎますと、返済ができなくなって、国は破綻する、あるいはインフレが起きるリスクがあるとされているんです。ところが、このケルトン教授は違うと言うんです。MMTでは、自国で通貨を発行する国は、際限なく借金の返済に充てるお金を自国で発行できるために、破綻することはないと言うんです。なので、行き過ぎたインフレにならなければ、政府は赤字を気にせずに、積極的に財政出動をして、公共事業などによって雇用を創出するべきだとしているんですね。日本などの例を見ますと、実際にインフレは起きていないので、この理論は正しいと主張しているんですね。

熊谷さん:これは、非常に危険な考え方だと思います。インフレというのは予測不能であって、一度起きると制御不能なところがあるということ。例えばこのMMTを唱える人は、インフレが起きたら増税だとか、歳出カットをすればいいと言うけれども、現実の政治状況を考えると、この平時ですら財政再建ができないのに、その危機的な状況の中でそういう財政再建を期待するということは、非常に難しい。だからこそ、中央銀行の独立性が保証されて、それが近代国家の成り立ちであったという、それはやはり肝に銘じる必要があると。

このインフレというのは、いってみればライオンのようなものなんです。平時は寝ているんだけれども、寝てるからといってどこまでも近づいていいか、柵を作らなくていいかといえばそうではなくて、あるときインフレが起きると、いきなりかみついてきて命を落とすということですから、その意味では非常に危険な考え方だと思います。

このインフレというのは、いってみればライオンのようなものなんです。平時は寝ているんだけれども、寝てるからといってどこまでも近づいていいか、柵を作らなくていいかといえばそうではなくて、あるときインフレが起きると、いきなりかみついてきて命を落とすということですから、その意味では非常に危険な考え方だと思います。

武田:なぜこういった理論がアメリカの一部で支持されるという状況になっているのでしょうか?

大槻さん:これはやはり、目的が先にありきなところはあると思うんですね。今、もうすでにアメリカの債務というのは2,400兆円ということで世界一なんですが、ここからトランプのメキシコの壁、その他、どうしてもこれからの財政出動というのは免れないと思うんですね。それを正当化するために出てきた一つの考え方ということだと思います。

武田:財政状況というものが先にあって…。

大槻さん:それを正当化するための一つの考え方が提示されたということだと思います。

武田:では、株価下落のリスクは一体どうなんでしょうか。リスクを想定して、すでに動き始めた投資家がいました。

今後にリスク? 投資家が注目

イギリス・ロンドン。1,000億円を運用する、ヘッジファンドのマネージャー、シャノン・マコナキーさんです。

ホースマンキャピタル 運用責任者 シャノン・マコナキーさん

「あと20分で東京のマーケットは閉じます。」

「あと20分で東京のマーケットは閉じます。」

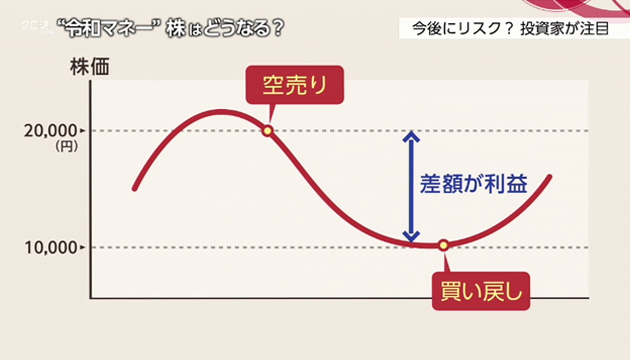

日本が10連休に入る前、マコナキーさんは、日本株は今後大きく下落すると見て、「空売り」を仕掛けました。空売りとは、証券会社などから借りた株を売り値下がりしたあとに買い戻すことで、その差額分が利益になる取り引きです。

ホースマンキャピタル 運用責任者 シャノン・マコナキーさん

「市場はいつ大きく下落してもおかしくないと思います。10連休で市場が急落すれば、大きなもうけになるでしょう。」

「市場はいつ大きく下落してもおかしくないと思います。10連休で市場が急落すれば、大きなもうけになるでしょう。」

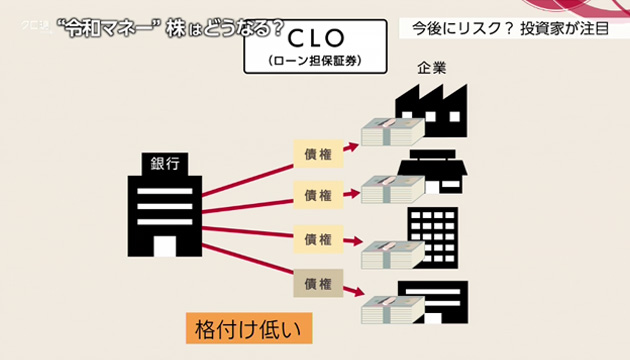

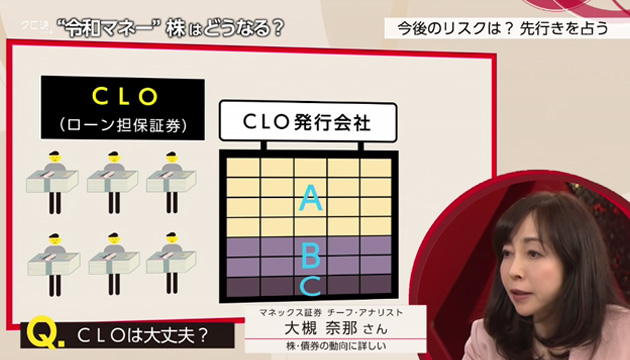

マコナキーさんが株価の下落を予想するのは、世界経済が大きな爆弾を抱えていると見ているからです。「CLO(ローン担保証券)」と呼ばれる金融商品です。

ホースマンキャピタル 運用責任者 シャノン・マコナキーさん

「CLOはハイリスクです。世界中に出回り、経済の不均衡の象徴です。完全にクレイジーです。」

「CLOはハイリスクです。世界中に出回り、経済の不均衡の象徴です。完全にクレイジーです。」

CLOは、今、緩和マネーが向かっている金融商品です。CLOのもととなるのは、金融機関が企業に資金を貸し出したときの債権の中で主に経営状態に課題があり、格付けが低いものです。

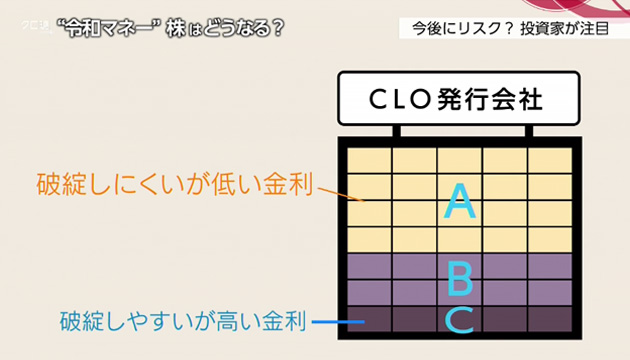

CLOを発行する会社は、こうした債権を買い集めます。そして破綻するリスクに応じて、新たな金融商品を作ります。例えば、破綻しやすいが高い金利を得られるCグループ、破綻しにくいが金利も低いAグループなどの商品にします。

もともとが格付けの低い債権のため、Aグループでもほかの金融商品に比べれば高い金利を得ることができます。そのため、金融緩和でだぶついたマネーが流入しているのです。

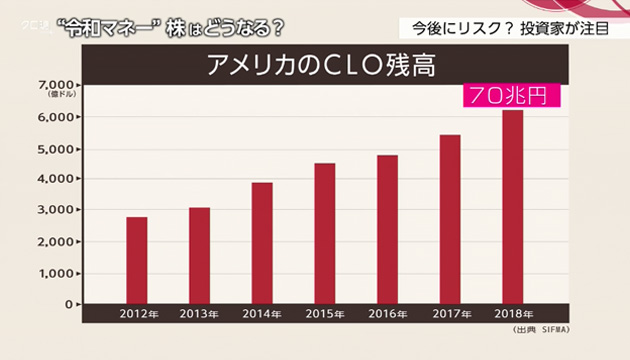

実際、低金利で資金の運用先に困る世界の銀行などが大量に購入し、アメリカのCLOの残高はこの7年で2倍以上に急増。アメリカだけでおよそ70兆円に上ると推定されています。

実は、リーマンショックで問題となったのも、CLOとよく似た、格付けが低い住宅ローンの債権(サブプライムローン)をもとにした金融商品でした。専門家は、CLOも今は安全と見られていますが、いったん経済が変調すれば損失が世界中に広がる可能性があると指摘します。

UBS 債権ストラテジスト スティーブン・カプリオさん

「今はうまくいっていますが、もしCLOの格付けが下がれば状況は一変します。中央銀行ですら手に負えなくなる可能性があるのです。」

「今はうまくいっていますが、もしCLOの格付けが下がれば状況は一変します。中央銀行ですら手に負えなくなる可能性があるのです。」

ファンドマネージャーのマコナキーさんは、定期的に日本を訪れ、専門家に聞き取りをしています。実は、日本の金融機関がCLOを購入している主要な投資家だからです。日本は多くのリスクを抱えており、その動向から目が離せないといいます。

ホースマンキャピタル 運用責任者 シャノン・マコナキーさん

「現在、日本の金融機関こそが最も貪欲にリスクを取っています。日本で起きていることは、もっと注目されるべきです。」

「現在、日本の金融機関こそが最も貪欲にリスクを取っています。日本で起きていることは、もっと注目されるべきです。」

連休が明けた今日。日本の株価は、マコナキーさんが期待したほど下落しませんでした。

「まあまあだね。」

しかし、近い将来、大きな下落が来ると見込んで、空売りを仕掛けていくつもりです。

「市場が見ているのは、今後明らかになる問題の一端にすぎません。今は空売りすべき時です。」

株価が大きく下がる…。本当でしょうか。

今後のリスクは? 先行きを占う

武田:CLOについてなのですが、リーマンショックを引き起こした商品とよく似ていると聞くと、すごく不安になるんですけれども、どうリスクを評価されますか?

大槻さん:あそこまで思ってらっしゃる方というのは、さすがに限定的だと思うんですね。というのも、あのサブプライム、リーマンショックのころの商品に比べると、相当仕組み上、安全性を確保されているものに今回なっているんですよね。ただ、むしろ不確実性、不透明性というところが心配なところだと思いまして。

先ほどの図にもありましたように、さまざまな債券が入っているんですが、大体1案件に200社以上の債券が含まれています。そうすると、投資家の一人一人は、その一件一件をなかなか細かく見ることができないという意味での不透明性というのはあると思います。

先ほどの図にもありましたように、さまざまな債券が入っているんですが、大体1案件に200社以上の債券が含まれています。そうすると、投資家の一人一人は、その一件一件をなかなか細かく見ることができないという意味での不透明性というのはあると思います。

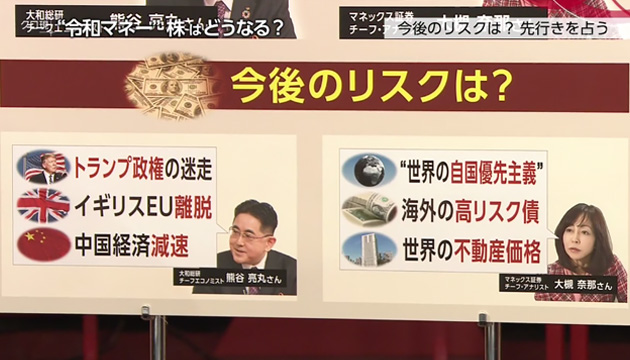

武田:お2人が株価下落のリスクとして挙げたのが、「トランプ政権の迷走」や「イギリスのEU離脱」「世界の自国優先主義」といった国際情勢。大槻さんはそのほかに、先ほどのCLOのような「高リスク債」、それから「世界の不動産価格」。これはどういうことでしょう?

大槻さん:2つとも共通しているのは、緩和マネーがとにかくいろいろなリスクを取ってしまっていると。CLOを含むような新興国の債券ですとか、アメリカの高リスクの社債などがそれです。それから世界の不動産価格は相当行き過ぎていまして。

武田:日本にいるとあまり感じませんが。

大槻さん:アメリカですと、今年最高の金額のマンションの一軒当たりの価格が、260億円とも言われています。ちょっと行き過ぎていることの寄り戻しというのが怖いなと思っています。

武田:それがもしかしたら先ほどおっしゃったように、すとんと落ちる要因になるかもしれないということなんですね。熊谷さんは、この2つ以外では「中国経済の減速」を挙げていらっしゃいますが。

熊谷さん:中国は過剰債務問題というのがあって、今、借金漬けの状況である。例えば企業と家計の借金を全部足し合わせると、国内総生産・GDPの2倍ぐらいまできている。この水準は、日本のバブルの一番悪いときと同じぐらいなんです。ですから、これは相当、深刻な問題を抱えている。

全体を通していえることは、その市場で「ブラックスワン=黒い白鳥」という言葉があって、想定外の最悪の事態が何かというと、インフレが起きることなんですね。なぜこういう状況が成り立っているかといえば、非常に物価が落ち着いている、それを受けて中央銀行が緩和的な政策を打っていますから、それによって、こうした(海外の)高リスク債なども支えられているわけですが、最大の問題は、もし世界でインフレが起きて中央銀行がどんどん利上げをするような状況になる、そうするとすべてのことが逆回転をしていく。例えば、中国の過剰債務問題なども深刻化をするわけですから、それらも含めて最も本質的に注目しなくてはいけないリスクは、世界でインフレが起きるリスクであると考えます。

全体を通していえることは、その市場で「ブラックスワン=黒い白鳥」という言葉があって、想定外の最悪の事態が何かというと、インフレが起きることなんですね。なぜこういう状況が成り立っているかといえば、非常に物価が落ち着いている、それを受けて中央銀行が緩和的な政策を打っていますから、それによって、こうした(海外の)高リスク債なども支えられているわけですが、最大の問題は、もし世界でインフレが起きて中央銀行がどんどん利上げをするような状況になる、そうするとすべてのことが逆回転をしていく。例えば、中国の過剰債務問題なども深刻化をするわけですから、それらも含めて最も本質的に注目しなくてはいけないリスクは、世界でインフレが起きるリスクであると考えます。

武田:今はなんとなく株価は緩やかに上昇基調だけども、どこに黒い白鳥が来るか分からない、微妙な状況だということですね。

0 Comments:

コメントを投稿

<< Home