Citation:

Reversal Interest Rate Slides.pdf

https://scholar.princeton.edu/sites/default/files/markus/files/16f_reversalrate_phillyfed.pdf

Abstract:

The "reversal interest rate'' is the rate at which accommodative monetary policy ``reverses'' its intended effect and becomes contractionary for lending. It occurs when recapitalization gains from the duration mismatch are offset by decreases in net interest margins, lowering banks' net worth and tightening its capital constraint. The determinants of the reversal interest rates are (i) banks asset holdings with fixed (non-floating) interest payments, (ii) the degree of interest rate pass-through to deposit rate, (iii) the capital constraints that they face. Low interest rates beyond the time when fixed interest rate mature do not lead to recapitalization gains while still lowering banks' margins, suggesting a shorter forward guidance policy: the reversal interest rates "creep up". Moreover, interest rate cuts can have heterogeneous effects across regions where monetary policy operates, being possibly expansionary in one region and contractionary in another. Furthermore, quantitative easing increases the reversal interest rate. QE should only be employed after interest rate cut is exhausted.

https://jp.reuters.com/article/boj-kuroda-zurich-rate-idJPKBN1DG15O

2017年11月16日 / 10:45 / 5時間前更新

[東京 16日 ロイター] - 日銀の黒田東彦総裁が、利下げによる金融緩和が金融機関の収益悪化を通じてかえって金融引き締め効果をもたらすとの議論に言及し、市場関係者の注目を集めている。さらなる追加緩和の効果は限定的として市場をけん制することが狙いとの見方が多いが、将来的な超低金利の調整を見据えた地ならしとの思惑も出ている。

<過度の金利低下、金融仲介機能に悪影響>

黒田総裁が発言したのは13日にスイス・チューリヒ大学で行った講演。過度の金利低下が「預貸金利ざやの縮小を通じて銀行部門の自己資本制約がタイト化し、金融仲介機能が阻害され、かえって金融緩和の効果が反転する可能性」があるとする「『リバーサル・レート』の議論が注目を集めている」と指摘した。

リバーサル・レートとは米プリンストン大学のブルネルマイアー教授が考案した概念で、金利がある一定水準を下回ると、かえって貸し出しなど金融仲介機能に悪影響を与えるとの議論だ。

同教授が今年4月に公表した論文によると、緩和効果をもたらす下限であるリバーサル・レートは国や経済状況で異なるが、金融緩和の度合いで徐々に切り上がる可能性があるとともに、量的緩和を行っている国では銀行の収益が悪化するため、リバーサル・レートも高めになる、などと指摘している。日米欧が繰り広げてきた大規模量的緩和を「長期化は百害あって一利なし」とする内容で、欧州中央銀行(ECB)が、物価目標に達しない段階で緩和縮小に転じた判断に影響を与えたとされる。

金利の下げ過ぎはむしろ引き締めとし、金融緩和の限界を示した点でインパクトがある。米国などでは、金融緩和の効果が限定的との結論ならば、経済刺激策は公共投資しかない、との議論も一部で見られているようだ。

日銀は昨年9月に大規模金融緩和の主要な目安を従来の「量」から「金利」に切り変え、短期金利をマイナス0.1%、長期金利(10年物国債利回り)をゼロ%程度に誘導するイールドカーブ・コントロール(YCC)政策を採用した。

経済を加速も減速もさせない中立金利を年限別にならべた「均衡イールドカーブ」という概念を示し、イールドカーブを均衡イールドカーブよりも下に抑制することによって経済・物価の改善局面では緩和効果が一段と強まるとの説明だ。

同時に、マイナス金利政策の導入によって一時、長期金利もマイナス圏に沈むなどイールドカーブのフラット化が過度に進行したとの判断のもと、金融仲介機能への影響にも配慮して現行の長短金利操作目標を設定。リバーサル・レートの要素を実践に反映した枠組みといえる。

<物価目標達成前の金利調整に柔軟姿勢の見方>

それでも黒田総裁があえてリバーサル・レートに言及した背景について、日銀では政策的な含意を否定するが、7月に就任した片岡剛士審議委員はさらなる利下げによる追加緩和を事実上提案しており、執行部として追加緩和観測が市場に織り込まれるのを防ぎたいとの意図も垣間見える。

黒田総裁は講演で「現時点で金融仲介機能は阻害されていない」と強調したが、「低金利環境が金融機関の経営体力に及ぼす影響は累積的」とも指摘した。全国地方銀行協会の佐久間英利会長(千葉銀行頭取)は15日の会見で「現在の超緩和的な金融環境は当分続く」との認識を示し、「現在の極めて緩和的な環境が続けば地域金融機関の基礎体力は徐々に奪われていき、地域における金融仲介機能の維持に深刻な影響が生じる」と懸念を表明。時間の経過とともに、超低金利の副作用が強まることは間違いない。

さらに、足元の日本経済は需給ギャップがプラスに転じ、7四半期連続でプラス成長が続くなど好調だ。消費者物価(除く生鮮食品、コアCPI)も日銀が目標に掲げる2%には依然として遠いものの、ゼロ%台でプラス幅を着実に改善させている。日銀が念頭に置く均衡イールドカーブが徐々に上方にシフトしている可能性も否定できない。

総裁発言について三菱UFJモルガン・スタンレー証券のシニア・マーケットエコノミスト、六車治美氏は、物価目標に距離がある中で長短金利目標の引き上げは難しいとしながらも、来年の現執行部の任期前に「物価目標の達成前でも、状況によってはイールドカーブ形状の調整はあり得る」との考えを「もう少し明確にすることはあるかもしれない」と述べるとともに、長期金利目標「ゼロ%程度」の暗黙の上限が「切り上がったり、年限毎の国債買入れの調整につながる可能性」を指摘した。

黒田総裁は10月31日の定例会見で「(物価を巡る欧米との)ファンダメンタルズの違いから、日本の長期金利を上昇させる必要はない」と断言する一方、「物価動向が改善するなかで金利をどうするかは、考慮に値する」と述べ、物価上昇ペース次第ではイールドカーブの修正議論が俎上(そじょう)に上る可能性を示唆している。

竹本能文 伊藤純夫 編集:石田仁志

流動性の罠

利|

子|

率|I M M

| \ / /

| \ / /

| __\/_/ 均衡利子率0

| L \____

| _____ S

|_(流動性の罠)___________

国民所得

利子率がゼロ近くまで低下したまま

↓

流動性選好で人々が資産を保有しようとする

↓

金融政策が効かない

量的金融緩和政策 - Wikipedia

量的金融緩和政策(りょうてききんゆうかんわせいさく、英: Quantitative easing、QE)と は、金利の引き下げではなく中央銀行の当座預金残高量を拡大させることによって金融 緩和を行う金融政策で、量的緩和政策、量的緩和策とも呼ばれる。 平時であれば金利 ...

QE 初めてでもわかりやすい用語集 SMBC日興証券

QEとはQuantitative Easingの略で、量的緩和(政策)を指します。量的緩和は各国の 中央銀行が市場に大量に資金を供給することで、デフレの脱却や景気を刺激することを 目的として行うものです。米国で行われているQEのうち、2008年11月~2010年6月 まで ...

会計英語にはもう迷わない!頻出勘定科目132選!|MFクラウド 公式 ...

貸借対照表(Balance Sheets)に関する会計英語 ... 定期預金:Time deposits ... 短期 借入金:Short-term loans payable and long-term debt with current maturities ... 固定負債:Not current liabilities. 社債:Bonds 長期借入金:Long-term debt 繰延税金 負債(固定):Deferred tax liabilities 退職給付 ... 利益準備金:Legal reserve of retained earnings ... 持分法による投資利益:Equity in earnings of affiliates

資産(Assets)に関する会計英語

流動資産:Current assets

貸付金:Loans receivable

負債(Liabilities)に関する会計英語

流動負債:Current liabilities

固定負債:Not current liabilities

社債:Bonds

純資産(Net assets)に関する会計英語

株主資本:Shareholders’ equity

資本金:Capital stock

資本剰余金:Capital surplus

資本準備金:Capital reserve

利益剰余金:Retained earnings

利益準備金:Legal reserve of retained earnings

資産(Assets)に関する会計英語

流動資産:Current assets

現金:Cash

小口現金:Petty cash

当座預金:Checking accounts

普通預金:Savings accounts

定期預金:Time deposits

受取手形:Trade notes receivable

売掛金:Trade accounts receivable

(貸倒引当金):Allowance for doubtful accounts

売買目的有価証券:Trading securities

商品:Merchandise

原材料:Raw materials

仕掛品:Work in process

製品:Finished goods

貸付金:Loans receivable

未収利息:Interest receivable

未収配当金:Dividends receivable

前払費用:Prepaid Expenses

繰延税金資産:Deferred tax assets

会計英語対照表

http://www.urasoebusiness.net/BSAccountList.html

https://ja.m.wikipedia.org/wiki/%E8%B2%B8%E5%80%9F%E5%AF%BE%E7%85%A7%E8%A1%A8

貸借対照表(たいしゃくたいしょうひょう)とは、財務諸表の一つ。バランスシート(Balance sheet、略称B/S)とも呼ばれる。

貸借対照表は、企業のある一定時点における資産、負債、純資産の状態を表すために複式簿記と呼ばれる手法により損益計算書などと同時に作成され、その企業の株主、債権者その他利害関係者に経営状態に関する情報を提供する。また、株式会社では官報、新聞、あるいはインターネット上での決算公告が義務付けられており、損益計算書とともに公告される。一般的に、開業時、決算時、清算時に作成されるほか、月次で作成されることもある。決算前に、中間貸借対照表を作成する場合もある。

バランスシート(balance sheet)という英語は、Bilanz(独)、bilan(仏)、bilancio(伊)などヨーロッパ各国語と同様に、ラテン語で天秤を意味する libra bilanx を語源としている。これは、貸借対照表が左右に分かれていて、左側の「借方(debit)」と右側の「貸方(credit)」が釣り合っているからである。

借方には「資産の部」があり、企業のある時点における資産の額が表示される。一方、貸方は、「負債の部」と「純資産の部」に分かれている。それぞれ、企業のある時点での負債の額と純資産の額とが記載される。また、純資産の部は、株主が最初に投入した資本金及び資本剰余金と、企業活動によりもたらされた利益の蓄積額から配当などで社外に流出した金額を差し引いた利益剰余金などが記載されている。

資産の部、負債の部は一般的に、流動性の高いものから低いものへと記載される。これを流動性配列法という。ただし、電力会社等、有形固定資産の額が多い場合など、特別の会計規則が設けられている会社については、固定性配列法が適用される。

借方金額の総計と貸方金額の総計とは等しい。したがって、例えば借方から貸方を見れば、総資産の資金源泉が他人資本(負債)なのか自己資本(純資産)なのかがわかる。

株式会社は、定時株主総会の終結後遅滞なく、貸借対照表を公告しなければならない(会社法440条)。

現行の決算公告においては、 資産-負債=純資産 という関係にある。

英語で簿記!貸借対照表 B/S

簿記の貸借対照表を英語で表記. ... Assets(資産) と Liabilities(負債)は、原則的に Current(流動)→Noncurrent(固定)の順に並べます。 英語で書かれているということ 以外には、日本のものと ... 次は損益計算書(P/L)を見てみましょう。

リバーサル・レートという今更な概念 : 金利とセンチメントから資産価格を考えるブログ

http://shenmacro.blog.jp/archives/5102821.htmlリバーサル・レートという今更な概念

「最近、「リバーサル・レート」の議論が注目を集めています。これは、金利を下げすぎると、預貸金利鞘の縮小を通じて銀行部門の自己資本制約がタイト化し、金融仲介機能が阻害されるため、かえって金融緩和の効果が反転(reverse)する可能性があるという考え方です。日本の場合、日本の金融機関は充実した資本基盤を備えているほか、信用コストも大幅に低下しており、現時点で、金融仲介機能は阻害されていません。ただし、低金利環境が金融機関の経営体力に及ぼす影響は累積的なものであるため、引き続き、こうしたリスクにも注意していきたいと思います。」

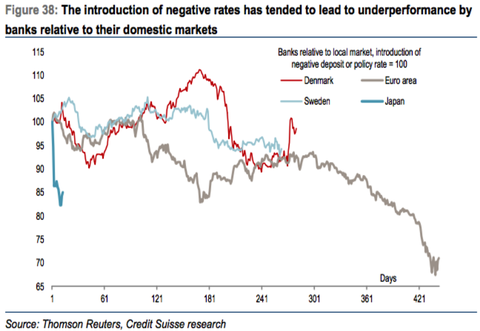

結局、低金利政策とは銀行から借り手(日本において最大の借り手は実は政府だがこれを言い出すと更に話がややこしくなる)への利益移転でしかないわけで、それが図のように銀行株の指数に対するアンダーパフォームとして現れる。銀行とて打ち出の小槌ではなく、潰れることも経営難により信用収縮を招くこともある。

なお当の著者のMarkus Brunnermeier教授は、「当局は政策によってリバーサル・レートを引き下げることができる」ことを(その政策の例として日銀の三層構造とECBの更に低いレートでの中銀貸出が挙げられている)。日銀の例の三層構造も暗黙のうちに「マイナス金利は銀行収益にとって打撃」を前提としており、むしろ我らの日銀が誇る戦術的傑作である三層構造はリバーサル・レートの先を行っている。

そう考えるとやはりこの話は全く真新しくない。実際、。それを黒田総裁があえて「最近、注目を集めている」とした理由もついつい深読みしてしまう。日銀執行部は今まで毎回「まだ仲介機能に悪影響が出ていない」と言い張ってきたが、「銀行の仲介機能に悪影響が出ない限り金利を低下させるのは常に良いことだ」からリバーサルレートの「金利を低下させることがトータルでも良くない可能性がある」への認識転換をしたとすれば素晴らしいことだ。

マイナス金利導入時の市場の反応で見ると日本のマイナス金利は明らかに市場の考えるリバーサル・レートを下回っており、ゼロへの引き上げは銀行株の上昇とともに緩和効果を持ちそう。仮に総裁がリバーサル・レートに感銘を受けて、或いはそれを口実にマイナス金利を撤廃することがコンセンサスになっていくのであれば、目を瞑って銀行株を買うのが正解となる。撤廃まで行かなくても、銀行の経営状況に中銀が気を配るのであれば、低金利で底なし沼だった銀行株に(時間をかけてだが)中銀プットが形成されるのではなかろうか。

1 Comments:

リバーサル金利:金融政策の効果的な下限

リバーサル金利スライド.pdf

https://scholar.princeton.edu/sites/default/files/markus/files/16f_reversalrate_phillyfed.pdf

リバーサル金利.pdf

https://scholar.princeton.edu/sites/default/files/markus/files/17e_reversalrate.pdf

\リバーサル金利 ":通貨政策の下の堅固な境界Markus K. BrunnermeierとYann Kobyy

このバージョン:2017年7月10日

抽象

「逆転金利」とは、緩和的な金融政策が意図した方向を「逆転」し、貸出のために収縮する率である。 これは、期間不一致による資本増強利益が正味金利マージンの減少、銀行の純資産の低下、資本規制の強化によって相殺される場合に発生します。 リバース・金利の決定要因は、(i)銀行預け金(ノン・オーティー)利払い、(ii)預金金利への金利パス・スルーの度合い、(iii)彼らが直面する資本制約である。 短期金利が成熟した時以来の低い金利は、銀行のマージンを引き下げながら資本の再資本増をもたらさず、逆指値政策はより短期的なガイダンス政策を示唆している:金利引き下げは、また、QEは金利引き下げ後にのみ採用されるべきであり、量的緩和は逆転金利を上昇させる。

6結論

「逆転金利」とは、緩和的な金融政策が意図した方向に逆戻りし、貸出のために収縮する割合です。 我々は、銀行の資産の再評価による資本増強利益が、銀行の純資産を引き下げ、最終的に資本規制を強化する正味利ざやの将来の減少によってうまくいかないときに発生することを示した。 我々の比較統計は、(i)銀行が固定利付の利払いによる資産保有が少ない、(ii)預金金利への金利のパススルーが高い場合、彼らが直面している資本の制約は厳しいものです。 また、短期金利が成熟した時を過ぎた将来の金利引き下げは資本移動の利益につながることなく、銀行のマージンを引き下げているため、逆利金利が「這い上がる」という前向きガイダンス政策が短期間であることを示唆している。 QEは金利引き下げが枯渇した後にのみ採用されるべきである。

逆転率はより一般的な設定で生き残っていますか? この論文で提示されたメカニズムは、一般的な平衡状態で存続する可能性が高いが、全体の逆転率を引き起こすのではなく、むしろ減衰メカニズムである可能性がある。 実際、預金者が直面している率は、ニューケインズモデルの金融政策の根底にある代替手段を生み出し、私たちの設定を引き下げている。 その結果、銀行は銀行の利息を増額し、貸出を増やし、逆転率を元に戻すのか? このプロジェクトの次回の反復でこの質問に答える予定ですが、 "それは依存している"という答えを予見していますが、実際には、この需要の増加が、銀行によって捕捉されることができ、さらに、貸出の伸びがなく、したがって金融政策の緩和された、あるいは緩和的なeectsを特徴としない均衡の1つで、調整の失敗が起こり、複数の均衡を生み出す可能性があると疑うかもしれない。

引用:

Brunnermeier、Markus K.、Yann Koby。 " 逆の金利:通貨政策の効果的な下限 "。 (準備中)。 印刷します。

引用をダウンロードする

ダウンロード

リバーサル金利スライド.pdf 1.21 MB

リバーサル金利.pdf 478 KB

リバーサル金利スライド.pdf

https://scholar.princeton.edu/sites/default/files/markus/files/16f_reversalrate_phillyfed.pdf

モデル:

リバーサル金利.pdf

https://scholar.princeton.edu/sites/default/files/markus/files/17e_reversalrate.pdf

抽象:

持続的な不均衡からの資本増強効果が正味利ざやの減少によって相殺され、銀行の業績が悪化した場合には、緩和金利が緩和され、 (i)固定金利の固定金利を保有する銀行の資産保有額、(ii)預金金利に対する金利のパススルーの度合い、(iii)固定金利が成熟した時を過ぎても低い金利は資本移動をもたらさず、銀行のマージンを引き下げており、逆指値は「持ち上がる」という前向きなガイダンス政策を示唆している。金利引き下げは、金融政策が運営されている地域間で異質の影響を及ぼし、ある地域では拡大可能性があり、別の地域では縮小する可能性があります。 歌は逆転金利を上昇させる。 QEは、金利引き下げが枯渇した後にのみ採用されるべきです。

コメントを投稿

<< Home