Can the Fed Really do More?

By Stephanie Kelton

I’ve grown increasingly frustrated by the near universal cry for more action from the Fed. My friend and fellow blogger Marshall Auerback has quipped that it’s as if every mainstream progressive received the same White House memo. I imagine it looked something like this:

MEMO

To: Mainstream Media (TV, Radio, Print Media)

From: Office of the White House

Date: June 10, 2012

Re: Messaging on the RecoveryThe economic recovery is faltering. The fiscal cliff is nearing. Many nations have already fallen back into recession. The net worth of a typical American family is down almost 40 percent since the start of the crisis. Unemployment is rising. People are worried about keeping their jobs, holding onto their homes and paying down the enormous debts they accumulated over the last decade or more. The bloodletting at the state and local government level continues unabated, and this is compounding our economic problems. Consumer confidence is down, and small businesses are struggling to remain profitable.

Some of you have written about the mistakes of our past, pointing out the trauma that was inflicted in 1937, when FDR decided it was time to move toward a balanced budget. Please stop that. This is an election year, and I cannot afford to be viewed as soft on the deficit. Besides, Congress will not support anything I put forward, so we’ve got to enlist the help of an independent body like the Federal Reserve if we’re going to improve things before November. So here’s what I need you to do — scapegoat the Fed. Call them out, repeatedly, for “sitting on their hands.” Demand that they do more. Tell them that “country trumps credibility.”

Message received! Krugman, Baker, Yglesias, Hayes — everyone seems to have gotten the memo. Ordinarily, they insist, the Fed could reach into its tool kit and deliver a powerful shot of economic adrenaline that would set off a frenzy of borrowing and spending. But that typically potent transmission mechanism is said to be broken because borrowing costs are already essentially zero. The curse of the so-called Zero Bound! What to do? The Fed must move into uncharted territory. It must “do more.”

And so instead of building a powerful, unrelenting case for further fiscal easing, mainstream progressives are focused on the Fed, demanding that it do just as much to promote growth and employment as it does to promote price stability. How? By following Krugman’s advice and “credibly committing to a higher inflation target,” which, it is argued, will stimulate spending by lowering the real rate of interest. It’s a policy recommendation that only an economist (or someone with enough credit hours to be dangerous) could conjure up. I almost hope the Fed tries it so that we can banish this proposal to the wasteland of failed policy recommendations (along with QE1, QE2 and Operation Twist). But millions of Americans are suffering and so I really do not want to see us pursue a losing policy just because the alternative looks like a political nonstarter.

The zero bound isn’t the problem. Brazil’s central bank has cut its policy rate by 400 basis points since August 2011. That’s 4 percentage points in under a year! Meanwhile, growth continues to slow and inflation is falling. Why? Brazil isn’t up against the zero bound (far from it, rates are at 8.5 percent). The problem is that monetary policy is a blunt instrument (at best). Committing to a higher inflation target isn’t going to pull us out of the economic doldrums.

Dean Baker has argued that the Fed could push long-term rates down another 20-30 basis points, which could allow some Americans to refinance their homes, freeing up a bit of their take-home pay for other uses. But I wonder how many people would do what I did when long-term rates fell to historic lows. I refinanced from a 30-yr fixed to a 15-year fixed mortgage and consequently spend less on everything else!

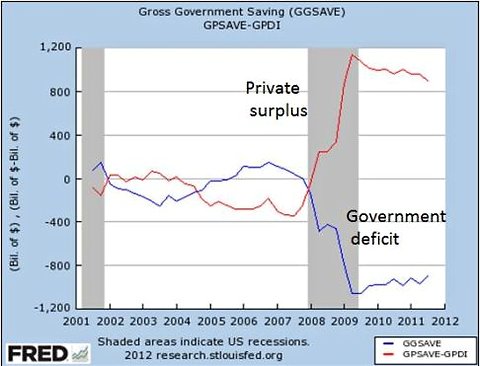

In any event, we’re in a balance sheet recession. We should be encouraging the private sector to borrow less, not taunting people with negative interest rates and encouraging them to leverage up. And we should recognize that the government’s deficit is the key to helping the private sector de-leverage.

Reducing the government’s deficit means cutting the non-government’s surplus, which frustrates their efforts to pay down debt.

We need rising incomes to support a recovery that can be sustained by private sector spending, and the Fed isn’t the agency we should be looking to for help on this front.

http://neweconomicperspectives.org/2012/06/can-monetary-policy-do-more.html

FRBは本当にもっとできるのでしょうか?

ステファニーケルトンによって2012年6月25日に投稿

ステファニー・ケルトン

私は、FRBからのさらなる行動を求めるほぼ普遍的な叫びにますます不満を募らせています。私の友人でブロガーのマーシャル・アウアーバックは、すべての主流のプログレッシブが同じホワイトハウスのメモを受け取ったかのようだと言っています。私はそれが次のように見えると想像します:

メモ

宛先:メインストリームメディア(TV、ラジオ、印刷メディア)

From:ホワイトハウスのオフィス

日付:2012年6月10日

日時:回復のメッセージング

景気回復は鈍化しています。財政の崖は近づいています。多くの国はすでに景気後退に陥っています。典型的なアメリカ人家族の純資産は、危機の始まりからほぼ40%減少しています。失業率は上昇しています。人々は仕事を続け、家に持ちこみ、過去10年以上にわたって蓄積した莫大な負債を返済することを心配しています。州および地方政府レベルでのblood血は衰えることなく続いており、これは経済問題を悪化させています。消費者の信頼は低下し、中小企業は収益性を維持するのに苦労しています。

皆さんの中には、私たちの過去の過ちについて書いており、1937年にFDRがバランスの取れた予算に移行する時だと判断したトラウマを指摘しています。やめてください。これは選挙の年であり、私は赤字でソフトと見なされる余裕はありません。それに、議会は私が提案したことを何も支持しないので、11月までに物事を改善しようとするなら、連邦準備制度のような独立した機関の助けを借りなければなりません。だから、私はあなたがする必要があるものです-スケープゴートFRB。 「自分の手に座って」と繰り返し声をかけます。もっとやることを要求します。 「国は信頼性に勝る」と伝えます。

メッセージを受け取りました!クルーグマン、ベイカー、イグレシアス、ヘイズ—みんなメモを手に入れたようです。通常、彼らは、FRBがツールキットに手を伸ばして、借金と支出の狂乱を引き起こす経済的アドレナリンの強力なショットを提供できると主張します。しかし、借入コストはすでに本質的にゼロであるため、一般的に強力な伝達メカニズムは壊れていると言われています。いわゆるゼロバウンドの呪い!何をすべきか? FRBは未知の領域に移動する必要があります。 「もっとする」必要があります。

したがって、さらなる財政緩和のための強力で容赦ないケースを構築する代わりに、主流のプログレッシブはFRBに焦点を当てており、物価の安定を促進するのと同じくらい成長と雇用を促進することを要求しています。どうやって?クルーグマンのアドバイスに従い、「より高いインフレ目標に確実にコミットする」ことにより、実質金利を下げることで支出を刺激すると主張されています。これは、経済学者(または危険なほど十分なクレジット時間を持っている人)だけを思い起こさせることが推奨されるポリシーです。連邦政府がこれを試して、失敗した政策勧告の荒地にこの提案を追放できるように願っています(QE1、QE2、Operation Twistとともに)。しかし、数百万人のアメリカ人が苦しんでいるので、代替案が政治的スターターのように見えるという理由だけで、私たちが負けた政策を追求するのを本当に見たくありません。

ゼロバウンドは問題ではありません。ブラジルの中央銀行は、2011年8月以降、政策金利を400ベーシスポイント引き下げました。これは1年以内に4パーセントポイントです!その間、成長は鈍化し続け、インフレは低下しています。どうして?ブラジルはゼロバウンドに反していません(それとはほど遠い、レートは8.5%です)。問題は、金融政策が(せいぜい)鈍器であることです。より高いインフレ目標へのコミットメントは、経済の低迷から私たちを引き離すつもりはありません。

ディーン・ベイカーは、FRBが長期金利をさらに20〜30ベーシスポイント下げることができ、それによって一部のアメリカ人が家を借り換えることができ、他の用途のために持ち帰りの支払いの一部を解放できると主張しました。しかし、長期金利が歴史的な最低値まで下がったときに、私がしたことを何人の人が行うのだろうかと思います。私は30年固定から15年固定の住宅ローンに借り換えをし、その結果、他のすべてに使うお金を減らしました!

いずれにせよ、私たちはバランスシートの不況に陥っています。私たちは、負の金利を持つ人々をta倒し、レバレッジを高めることを奨励するのではなく、民間セクターの借入を減らすように奨励すべきです。そして、政府の赤字が民間セクターのレバレッジ解消を支援する鍵であることを認識すべきです。

政府の赤字を減らすことは、非政府の余剰を削減することを意味し、それは債務を返済する彼らの努力を失望させます。

民間部門の支出で維持できる回復をサポートするために収入を増やす必要があり、FRBはこの分野で支援を求めるべき機関ではありません。

0 Comments:

コメントを投稿

<< Home