第 22 章

財政余地と財政の持続可能性

| |・フクロウの比喩(第三の道)☆

| 政策 |[E]20~24

|______|・自動運転のハンドルの比喩(金融緩和のアクセル、

___|________(消費税のブレーキ、など自動車の比喩は有効か)

/ \

/ \[D]17~19

/ E非雇用 \

/ /雇用 \・95本の骨/100匹の犬の比喩☆

/____________________\

| Y所得 |[C]11~16

|____________________|

| | | I投資 | 15.5

|C(Y) |______________|・投資=もう一本の蛇口?

|消費 | |I(i) | i利子率 | 12.5,25.5

|性向 | |投資 | |_______|

| | |機会 | |i | |M |[B] 9~10

|___| |___| (M,Y) |貨幣|・バスタブ、シンクの比喩

([A]) [F] 流動性選好

25~26 /

/

歴史[A]1~8,[G]27~30,[H]31~33現状,未来

1.3 マクロ経済学とは何か

マクロ経済学において、我々は経済活動における生産の総計を研究している。「マクロ」という言葉はギリシャ語の「大きい」という意味の「makro」が語源である。我々はこの言葉を拾い経済領域の視点として使う。

それゆえ、マクロ経済学では、個々の人間や家計、企業がどのように振る舞うか、ということが考慮されない。それは、主にその他の経済分析(ミクロ経済学)の領域である。マクロ経済学は、いくつかの生産の総計の階層に焦点をあて、国際環境における雇用・生産・インフレの研究を行う。統一的なマクロ経済学の理論は、どのようにそのような総計が明らかになり、変化したかとういことについて、一貫した見解を提供するだろう。

この考え方に基づくと、我々が探求すべき、マクロ経済学に関する重要な問題が存在する。

1.どのような要素が、ある一定期間経済における生産されたものの総計を明らかにするのか。また、どのような要素が、それが成長したことを表すのか。

2.どのような要素が、すべての雇用と明らかにし、失業がなぜ起きたかを明らかにするのか。

3.どのような要素が、経済における価格の上昇を明らかにするのか。

4.国民経済は、残りの他の国々に、どのように作用しているのか。その相互作用の結果とは何か。

マクロ経済学とミクロ経済学の中心的なアイディアは、効率(それは最良の使われ方をしているかという指標)である。この概念は、非常に重要であり、多くの不可解な論争の視点である。しかしながら、マクロ経済学において経済学者の間の合意が存在する。その合意とは、「効率フロンティア」(それは、可能な産出物の配分から得られる、達成可能な最良の決定である)は標準的に完全雇用である場合に要約される。この経済学者による何年にも及ぶ激しい論争は、「完全雇用である場合」を正確に意味している。我々はこの問題を、チャプター17と18で見る。

しかし定義的な論争の側面においては、完全雇用の概念がマクロ経済学の中心的な視点であるということは事実である。有効なマクロ経済における資源(労働者を含む)をその経済における限界まで使用することは、マクロ経済学の重要な目標である。この論争は、実際の限界を想定した上で繰り広げられている。関連する経済上の挑戦は、完全雇用を、物価を低い上昇率あるいは一定に保ちながら、どのように保つかということである。

本書は、産出物の総計(およびその産出物の階層と、その成長)、失業率、(我々が金融制度と呼ぶものの環境における)インフレ率の主要な決定要因を、理解する枠組みを開発する。すべての経済は、商取引を行うために貨幣を使用する。貨幣の取り決めは経済に内在している。さらに、貨幣の発行主体としての国民国家の役割は、総計のレベル話における産出物への影響を持っている。また、その政府の役割は、マクロ経済学において極めて重要な部分である。これ以降において少し説明する現代貨幣理論は、貨幣制度に関する独特な、マクロ経済の枠組みを開発する。

マクロモデル

マクロ経済の関係性に関する我々の考えを組織するとき、我々は、経済の文献から参照した概念的な構造を、モデルとして時々使用する。それはマクロ経済モデルと呼ばれるものだ。モデルは単に、研究対象を、枠組みや単純化したものとして形成されている。本書では、我々はマクロ経済モデルを開発するが、それは物語や代数を含んでいる。それによって読者の、実際の経済活動に関する理解を含めることができるだろう。我々は、わかりやすさを邪魔する複雑な箇所を、必然的に単純化するかもしれない。しかし、我々は常に、実際の経済に対して妥当ではない抽象概念を仮定するのではなく、実際の経済に焦点を当てている。

すべての学問分野は、コミュニケーションの手段として、それらの用語を開発する。ある人が、アイディアを理解するのを困難にしてしまうことに、我々は同情する。しかし、我々も、マクロ経済の事象において、用語に少し詳しい学生にとって、どうすれば有用かを理解している。

チャプター7(方法・道具・技術)において、我々は重要な分析技術と専門用語を提供する。それらは、本書において展開されるマクロ経済モデルを明快にするし、解決する。これらの道具と技術は、本書とそのホームページ(www.macmillanihe.com/mitchell-macro)に付随する、実践的な演習のために開発されたものでもある。チャプター7において主に議論されるだろう。

マクロ経済モデルは、主な経済指標(産出物、雇用、物価)の我々の理解を進展させる、概念と代数技術を描写する。本書のデザインは独特である。なぜなら、特に現代貨幣理論のマクロ経済モデルを開発するからだ。それは、経済政策に示唆を与える。我々はそのアプローチを次の節において解説する。

マクロ経済学への現代貨幣理論のアプローチ

現代貨幣理論(MMT)は、他のマクロ経済学へのアプローチと比べて優れている。なぜなら、分析の中心が貨幣制度に依拠しているからだ。我々がこれから見るように、現代貨幣理論は、異端の伝統において仕事をしてきた多くの経済学者の見識に依拠しながら、議論を建設していく。それゆえ、現代貨幣理論は、正当である、新古典派経済学の主流の原理を拒否している。しかしながら、資本主義経済における貨幣制度を強調しているため、それは以前の異端の伝統にはなかった、新たな見識を加えている。現代貨幣理論の観点に基づいてマクロ経済学を学ぶことは、あなたに貨幣が現代経済においてどのように働いているかを理解することを要求する。また、実際に存在する経済の分析のための概念構造を開発することも要求する。

政府を貨幣の発行主体として、また、貨幣制度の中心として、位置付ける手法によって、現代貨幣理論のアプローチは直接に政府はどのように支出するか、その支出は前述の我々が追求する経済指標にどのように影響を与えるのか、ということに焦点を当てる。この枠組みは、最初に、すべての為替制度(変動、固定、いずれでも)下の政府の支出に関する総合的な分析手法を提供するだろう。その後、我々が変動為替相場制から固定為替相場制に移行した場合に発生する(政策的な判断である)抑制を説明する。我々は、貨幣制度の構造が、政府に選択可能な国民経済の政策決定と、生産、雇用、インフレの場合の特定の生産に、どれだけの衝撃を与えるかを考慮する。

現代貨幣理論が到達した最も重要な結論は、貨幣の発行主体は財政的な制約に直面しないということだ。平たくいえば、自国通貨を発行できる国家は支出ができなくなったり、債務不履行になることはない。返済期限が来たとしても、すべての支払いが可能である。この理由のために、主権国家の財政と企業や家計の財政とは比べることは不適切であるということが分かる。

家計や企業は貨幣の使用者である。彼らは自らの支払いのために貨幣を手に入れなければならない。彼らは給料か、借入か、ものの販売かのいずれかによって、貨幣を手に入れなければならない。彼らはデフォルトすることがある。しかし、自国通貨を発行できる主体は支払い不能になることはない。これ以降のチャプターにおいて、自国通貨の発行主体がいかに支出し、なぜその発行主体はいかなる時も自国通貨単位で売られているものを購入できるのか、ということを説明する。

しかしながら、そこには注意が必要だ。自国通貨を発行できる主体でさえ、自らの手を縛る事ができる。もし(金といった)金属や外国通貨との交換を約束してしまった場合、そのような事が起こる。外国通貨建の建ての国債を負っている政府にとって、それはまれではない。これは発展途上国の政府とって特に事実である。この場合、彼らは自らの負債を発行することによって、外国通貨を手に入れなければならない。かつて、多くの政府が貨幣に金銀との交換を約束させていたし、金銀の価格に合わせるため、彼らは金銀を手に入れた。その時、政府は自国通貨のもとでは債務不履行になることはないのに、彼らは確かに金への価値や外国通貨に貨幣の価値を合わせることを約束せず、その後、金属や外国通貨への支払いを余儀なくさせる事ができた。

ニクソン政権が、第二次世界大戦以後に形成されたブレトンウッズ体制のもとで続いてきた、金交換と固定相場制の停止の時に、1971年に起きた主な歴史的な出来事を多くの人々は気づいていない。その(金本位制のような、戦争の時に停止したことをのぞいて、19世紀以来続いてきた)制度のもとでは、金との交換を約束され、米ドルとの為替は固定されていた。そのような時、彼らは金やドルを貯蔵する。これは、十分で強い貨幣を交換するために高金利を保つような緊縮財政を採用することを、常に意味する。しかしながら、1971年、多くの政府は変動為替相場制に移行し、外国為替との交換を自由にした。時々、中央銀行は、変動幅の範囲内に制限しようとする状況で、為替「操作」として知られる行為を行う。

その時それは、2つの制度の運営上の違いにも関わらず、固定相場制から変動相場制の両方における、貨幣制度の概念を理解するために、重要なことである。為替相場の設定の手法を理解することは重要である。なぜなら、それは、我々の研究の主な課題に影響を与える、自国通貨の発行主体が行う様々な政策(雇用、生産、インフレに関わるような)を、我々が評価することを可能にする。また、(ユーロ圏のような)同一通貨地域におけるような、外国通貨を使用する政府の政策を、我々がさらに深く理解することも可能にする。

変動為替相場異性は、外国為替に対する固定相場を維持する政策から、金融政策を解放した。財政・金融政策は、その時、十分な雇用を達成できるような、国内の支出に集中することが可能になった。自国通貨を発行できる主体である政府が、固定相場を維持するために外国通貨を溜め込む必要がなくなる、という結果となった。オーストラリア、イギリス、日本、アメリカといった通貨を発行できる政府は、債務不履行にならない事が現実となった。これらの政府は、自国通貨を使った支出を、いかなる状況においても可能である。財政における制約はない。

しかしならが、経済学の教科書におけるほとんどの分析は、公衆における議論とカルト的な権威の下支えを通して、金本位制における運営に由来しており、近代貨幣制度に全く依拠していない。その現在の議論を支配している経済政策の案は、1971年に中止された古い制度の遺物である。

MMTの最も胸中すべきマクロ経済における主張は、(総支出・総所得・総生産といった)総計レベルにおける概念である。同様に、雇用の合計は経済における総生産に関係している。なので、雇用と生産の決定について理解するために、我々は「総支出を運営すること」「どのように所得を生み出すか」「労働に対する生産と需要」理解することをを必要とする。

この文脈において、我々は、政府部門と民間部門という2つの経済主体の行動と交流を考慮することになるだろう。その時、我々は民間部門の構成単位を細かく分解する。その結果、「国内民間部門」と「海外部門」に分解できる。チャプター4において、我々はマクロ経済の構成単位を通して導き出される「国民経済計算」と呼ばれるものを詳細に分析する。この手法は「部門間均衡分析手法」と呼ばれる。その手法は、政府の赤字(黒字)は民間部門の同額の黒字(政府が黒字の場合は赤字)を生み出すというルールに基づいている。民間部門は、国内民間部門と海外部門で構成される。なので、さらなる総合的な観測は、政府部門、国内民間部門、海外部門という各部門を考慮した場合、各部門間の純収支の合計はゼロであるというものだ。

もしある部門が収入以上の支出をした場合、少なくとも、その他のある一つの部門が収入以下の支出をしている、つまり支出を収入が上回っている。なぜなら、経済全体において、すべての支出の合計はすべての受け取り(所得)の合計に等しい。あらゆるある部門は収入に対して対等の支出をする理由はないにも関わらず、国民経済計算の枠組みは、その制度の全体が必ず成り立つということを示す。時々、いつもではないが、民間国内部門は黒字になる(収入より支出を少なくする)。これは家計の貯蓄が行われる仕組みだ。民間部門jの全体として貯蓄している(黒字になっている)ということは、他の部門から支出によって発生する、全体の支出の循環から漏れが発生しているということだ。現在の会計上の(海外部門の)赤字は、国内需要を排出させた、もう一方の漏れである。国内経済が海外に、海外部門が国内経済における支出より多く支出した時に、現在の会計上の赤字が発生する。この概念はチャプター6で詳しく説明する。

これは、ストックとフローを区別する時、有益である。後者は、一定期間内の規模である。例えば、支出は常に一定期間内のフローである(例えば、2018年の最初の3ヶ月で家計は1兆ドルの支出をした)。一方で、ストックはある時点における測定である。例えば、学生の財政的な富は、地方の銀行における預金で構成されている。2018年の1月には10兆ドルの預金があった。我々は、チャプター4,6でストックとフローについて詳しく説明する。

部門間均衡分析手法の枠組みは、示す。

ある部門の(年間におけるフローでいうところの)赤字は、(ストックにおける)負債を蓄積する。一方、ある部門の黒字の結果は、ストックにおける資産を蓄積する。その時、MMTは、完璧な様式において計算されるすべてのフローと結果としてストックによるマクロ経済に対する、ストックとフローを一致させるアプローチとしていられるものの、基礎となる。ストックとフローを一致させるアプローチに固執する失費は、間違った分析結果と貧しい政策案を導出する。

財政政策の選択肢の観点から、我々がチャプター6において説明するストックとフローを一致するアプローチの需要な側面は、ある部門の支出によって発生するフローは、もう一方の財政上の資産をプラスにする。

もし世界の他の部分が、国家における財政上の要求を蓄積することを願っているならば、現行では赤字運襟のみができることを本書は、見せるだろう。MMTの枠組みは、ほとんどの政府に対して、政府負債による債務不履行のリスクは存在せず、それゆえそのような状況は持続可能であり、望ましくないと考えるべきではない、ということも見せるだろう。どのような国家の財政上の位置の評価は、社会経済の目標を達成するために政府支出計画の十分か十分ではないかで、行うべきである。それはアバ・ラーナー(1943において)機能的財政論として提唱したものだ。(支出と税収との関係におけるような)いくつもの財政支出の需要を採用するのではなく、政府は支出と税を「機能的」な(完全雇用といった)定義をすべきである。

専門用語において、「予算」という言葉を通貨の発行主体である政府の支出と税収を表す際に、使うことを避ける。代わりに、「財政バランス」という言葉を使う。政府が税収を超える支出をした際に、政府の財政赤字が発生する。政府が支出を超える税収を獲得した際、財政黒字が発生する。

財政バランスという意味の予算という言葉は、自国通貨を発行する政府が家計が予算の構成を考える際と同じような制約に直面しているということを表す概念を呼び起こす。貨幣制度の注意深い理解は、「政府は大きな家計ではない」ということを明確にする。政府は一貫して収入以上の支出をすることができる。なぜなら、政府は貨幣を創造できるからだ。家計は、政府が発行した貨幣を使い支出をまかなっている。彼らの行動は、彼らが利用可能な、外部から財・サービスの売買、借入といった所得によって形成された財源に制約される。家計は将来において支出するために貯蓄(支出をしなかった場合に発生したもの)するのに対して、政府は、自らが発行する貨幣で換算されるものの中から、望むものすべてを購入することができる。

主権国家の政府は、後に徴税や借入の「以前」に、支出しなければならない。家計は自らの収入以上の支出をいくらでもできるわけではない。なぜならば、家計がそのようなことをすれば、負債が絶え間なく増えていき、持続可能でなくなるからだ。家計に対する予算の制約は存在し、慢性的な赤字支出は不可能である。自国通貨を発行できる政府は財政上の収入の制約に縛られることはない。そして、債務不履行のリスクを考えることはなく、赤字支出を維持し続けることができる。言い換えれば、我々、家計が経験する予算の問題からは、政府が考慮すべき問題に関する解答を得ることはできない。本書で紹介するこの複合的な物語は、政府の貨幣の独占という独特さを描き出してくれる。

政府が(他の部門から得た)収入より少なく支出する時に発生する財政黒字は、将来の必要な量以上の収入を政府にもたらさないし、赤字支出はその収入を削ったりしない。政府は自らが発行する貨幣を使った支出をいくらでも行うことができる。

要約すると、予算黒字は、民間部門に赤字支出をすることを強制し、国内民間部門は支出を支えるために負債を増やし続けることを強制される。我々は、これがなぜ持続的な成長戦略でないかということを説明するつもりだ。そして、結局どのようにしたら国内民間部門が貯蓄をすることによって負債のリスクを減らすことができるのか、ということも説明する。その結果というのは、非政府部門が支出することは、全ての支出を行なった上での、政府の財政黒字の負の衝撃をより大きくしてしまうということだ。

財政・金融政策

需要・支出に影響を与えることができる政策には、主に2つがある。財政政策と金融政策だ。

財政政策は、政府(財務省)が行う支出や税制のことである。それらの政策決定によって発生する純財政収支は、政府財政の構成の公表によって、定期的にまとめられる。財政政策は、政府が経済における全ての支出へ影響を与えることを主に意味する。また政府が経済、社会的な問題を達成することも意味する。

本書は、国家は最大限の財政運営が可能であるということ示す(それはすなわち、政府は支出と課税という手段を用いることができるということだ)。

・主権国家が発行する貨幣が流通しているならば、すなわち、外国通貨に対して価値が固定されていない状況。

・外貨建ての負債を負っていたり、国家が外貨の支払いを約束していない状況。

これらの状況にある場合、国民国家は常に自らの発行する貨幣で計算されている財・サービスをいくらでも購入することができる。これは、使用されていない生産資源(人材・機械)がある場合、政府は財政政策によってその資源を生産的な使用に振り分けることができるということを意味している。できるだけ単純にいうならば、これは、仕事を求めている失業者がいるならば、主権国家は公共の目的のために有益な仕事を行わせるために、雇用することができるということだ。マクロ経済学における効率的な視点に立って、我々が注目すべきは、政府は収入に制約されないということだ。それは政府は、家計や企業が支出の際に直面するような、財政的な制約に直面することはないということだ。

経済における中央銀行は、金融政策の遂行について責任がある。典型的な政策として、短期の政策金利を設定するというものがある。2008年の世界的な経済危機以来、金融政策の領域は相当に拡大した。それついての詳しい解説はチャプター23で行う。

中央銀行の典型的な役割は、ンターバンク誘導金利を操作する金融政策だけではない。銀行間の決済(銀行小切手が銀行間で処理されるというような)、最後の砦である先導役としての行動(銀行の営業を停止させたりというような)、銀行の活動の統制・監視も、中央銀行の役割である。

MMTは財務省と中央銀行の、それぞれが結同し、統合政府として活動した場合の機能を考慮する。多くの教科書では、学生は、中央銀行は政府から独立したものであると学習する。MMTのマクロ経済モデルは、貨幣システムを円滑に運営するならば、中央銀行が独立して行動できないということを明確に示している。

主権国家に対するMMTの政策的な意味

MMTは幅広い技術的な枠組みを提供する。その枠組みは、主権国家通貨制度は本来的に公共の独占物であり、課税は、失業を生み出す政府支出の不足と車の両輪の関係にある、という認識に基づいている。

この点についての理解は、学生たちに、政府が、ほぼ普遍的な二重の権限の維持されている間において、担うことができる役割について正しく理解することを可能させられるほど、これより発展させられることだろう。そのような学生は、財政政策を行う政府がインフレをコントロールする、幅広い2つのアプローチを学ぶことになるだろう。

どちらのアプローチも、物価を操作する緩衝材的なストックという概念を導き出す。我々は以下の2つのアプローチの間の違いについて検証する予定である。

A.失業緩衝材ストック:正当な現行の政策として説明される、新古典派経済学アプローチは高金利と、財政支出の制限(緊縮財政)と、緩衝材的ストックとしての失業の誘導を通してインフレーションの操作を追い求める。チャプター17と18において、学生は、このアプローチが非常に費用のかかるものであり、インフレーションの管理を目的とする政策担当者に信頼できない目標を提供するものであることを、学ぶであろう。

B.雇用緩衝材ストック:このアプローチにおいては、政府は、貨幣の格好主体であるという自らの地位に内在する財政的な余剰を活用し、雇用緩衝材ストックを創造する。MMTでは、これは雇用保障プログラムと呼ばれている。これは完全雇用と物価の安定化を達成する。このモデルは、MMTの観点から考慮すれば優れた緩衝材政策である。これについてはチャプター19で説明する。

MMTのマクロ経済の枠組みは労働者余剰の高度な活用は、雇用プログラムを失業者に対して実行すること、必然的に物価の安定を実現させる。総合的な物価水準をこの労働者(現在の失業者)賃金水準に固定させる。そして供給サイドに良い影響を与える、有益な生産活動を発生させる。

9.1 はじめに

9.2 国家貨幣(計算単位)

一つの国家に一つの貨幣

主権と貨幣

何が貨幣を裏付けているのか

法定貨幣の法律

不換貨幣

納税義務が貨幣に対する需要を生み出す

BOX 9.1 歴史的な紙幣:植民地アメリカにおける紙幣と税の償還

財政のストックとフローの、国家の計算貨幣での重要な役割

スタジアムの電光掲示板のような金融システム

9.3 変動相場制 vs 固定相場制

金本位制と固定相場制

変動相場制

9.4 負債(IOU)が国家貨幣を支配している:政府と非政府

前の節にて、資産と負債が、政府によって採用された徴税に使用できる計算貨幣を支配しているということを見てきた。変動相場制において、政府の負債(それは貨幣である)は貴金属やその他のモノとの交換を約束していない。代わりに、その政府負債(貨幣)は、政府に対する支払いに使用することができる(その大半は納税であり、そのほかは公共料金・罰金である)。これは必須で、重要な約束である。負債の発行者は、その負債が自らに支払われたときに必ず受け取らなければならない。政府が自らの負債を税の支払いとして受け入れる限り、政府の負債への需要は存在し続ける(それは少なくとも税の支払い手段として需要もあるだろうし、たぶん他の民間人に対しても支払い手段として受領される)。

同様に、負債を発行した民間人も、自らの発行した負債を受け取らなければならない。例えば、あなたが銀行から借り入れをした場合、自らの銀行の口座を使用する小切手を書くことによって、あなたはいつでも元本と金利を支払うことができる。実際、全ての近代的な銀行システムは、国内における全ての銀行と、それぞれが持つ銀行振り出し小切手を処理する業務を行なっている。これは、国内において、ある債務者が他行に口座を持つある債権者に負債の返済を行うために、小切手振り出すことを可能にしている。この小切手処理機能はその時、銀行間での口座を清算する。このことについてはチャプター20で詳しく議論する。銀行は自らに対する(貸出銀行が作るような)負債の支払いに関して、自らの負債(銀行振出小切手)を受け入れているということは重要な点である。これは、政府が自らの負債(貨幣)を、自らへの負債(納税義務)の支払い手段として認めていることと似ている。

レバレッジ(てこの原理)

しかし、政府と銀行の間には違いが存在する。銀行は自らの負債を何かと交換することを約束している。あなたは貨幣による支払いをする代わりに、小切手を銀行に持っていった場合、「小切手の換金」と通常呼ばれるように、あなたはATMで銀行の口座から現金を引き出すことができる。どのケースでも、銀行の負債は、政府の負債と交換される。銀行公は通常、「求めに応じて」(これは一般に「普通預金」「要求払預金」と呼ばれる、いつでも現金が引き出せる預金の場合である)あるいは「定期的に」(これは「定期預金」という、即時の引き出しが制限された預金の場合である。また貯蓄口座と、CDと略される「譲渡性預金」も同様の性質である)に政府の負債との交換を約束している。

銀行は求めに応じて交換に応じるため、彼らは貨幣の準備を蓄えておくか、その準備にすぐ手が届くようにしていなければならない。それらの準備は、銀行に手元にある現金と、中央銀行にある講座によって構成されている。彼らが保有することを望む紙幣は、彼らが中央銀行に保有する預金に反して、少量で良い。なぜなら彼らは短い期間における銀行への預金の償還(「取り付け」ともいう)は、彼らの抱える銀行預金(銀行にとっては負債)の割に、非常にわずかであるということを知っているからだ。

預金に対する準備機能の拡充の比率を、「準備率」と言う。我々は準備をレバレッジ(その資金をもとにして、何倍もの資金を運用すること)して預金を運用していると考えることができる。例えば、アメリカでは、銀行預金に対する準備立は1%に過ぎない。これは100倍のレバレッジをしていることを表している。

銀行は現金の引き出しの業務に対して、預金に対して相対的に少ない現金しか金庫に保有していない。しかし、彼らの準備の大半は中央銀行に預金という形で準備されている。銀行がもし現金が必要になった時には、中央銀行に「装甲車に乗せて紙幣と貨幣を乗せて運んでくれ」と頼む。故に、銀行が中央銀行に保有する預金準備は、銀行の金庫にある現金と同じものであるとみなすことができる。なぜなら、銀行は中央銀行に保有する預金をすぐさま現金に変換し、預金者の現金の引き出しに対応することができるからだ。銀行の金庫にある現金と、銀行が中央銀行に保有する準備預金との間に、機能的な違いはない。我々は、両方を「満期の存在しない政府の負債」、すなわち貨幣として見做すことできる。

銀行は大量の現金及び準備を保有することを「良し」としない。それは、通常の業務においては特にである。なぜなら、銀行の建物内に大量の現金を抱えておくことは、泥棒にとって魅力的になってしまうからだ。しかし、ほとんどの理由は、大量の貨幣を抱えておく費用を削減するため、なるべく準備を少なくしようとするからだ。もっともわかりやすい費用は、金庫の警備員を雇う費用である。しかし、銀行にとってさらに重要な事実は、準備を抱えることは銀行にとっての利益を生み出さないということだ。銀行は資産としての貸付金を保有したい。なぜなら債務者は、その借入金に対して金利を付与して返済するからだ。このため、銀行は、自らが抱える銀行預金負債(我々、民間人が銀行に保有する銀行預金という資産は、銀行にとっては負債である)に対してほんの少ししか準備預金という資産を持っていない。銀行は高いレバレッジ比率を保ちながら経営しているのである。来る日も来る日も、銀行から現金を引き出す預金者の割合が少ない限り、この経営の方法は何も問題がない。しかし、銀行に取り付け騒ぎが起きた時(預金者が一斉に現金を引き出しに来た時)には、銀行は中央銀行から貨幣を手に入れることができるであろう。これは、銀行が取り付け騒ぎに直面した時に、中央銀行が準備を貸し付けるという、「中央銀行の最後の貸し手機能」という答えを導き出す。これについては、チャプター23で詳しく論じよう。

勘定の清算は、負債を消滅させる

銀行が準備を保有する理由は、他にもある。あなたが何かの支払いをするために、あなたの所有する銀行口座宛ての小切手を書く時、その小切手の受取人はその小切手を、その受取人が口座を持つ銀行に預ける。小切手の振出人と受取人がそれぞれ口座を保有する銀行は、たいてい異なる。受取人の銀行は、振出人の銀行に支払ってもらうために小切手を届ける。これを「勘定の清算」と呼ぶ。銀行は政府の負債を使用して勘定を清算する。そのため、銀行は中央銀行に準備預金を保有している。より重要なこととして、銀行が準備預金が必要にあった時には、準備預金をより多く入手している。銀行は「銀行間取引市場」において他の銀行から借り入れたり(オーバーナイト取引では、銀行は銀行同士で貸し借りをしている)、中央銀行から借り入れたりして、準備預金を入手している。全ての近代的な金融システムは、彼ら自身と、彼らの預金者の勘定を清算できるように、貨幣や準備預金を銀行が入手することを可能にする手順を備えている。中央銀行には、銀行が達成するべき準備預金額を用意できていない時、それを満たすほどの準備預金を銀行に提供するように、義務付けられている。

例えば、第二国立銀行が書いた小切手を第一国立銀行が受け取った時、第一国立銀行が中央銀行に小切手を提示すると、中央銀行は第二国立銀行の準備預金を第一国立銀行の準備預金に振り替える。これは現在、電子的な処理で行われている。その処理に関して、第二国立銀行の資産が減少している一方で(準備預金が減少している)、彼ら第二国立銀行の負債(小切手)が減少していることに注目してほしい。同様に、もし銀行の預金者がATMから現金を引き出した時、銀行の資産(準備していた「現金」)が減少し、彼ら銀行の負債(銀行預金。預金者にとっては資産)が「同額」減少する。

他の商業を営む組織も、自らの口座を処理するために、銀行の負債を使用している。例えば、小売業者は卸売業者から、一般的に買掛金(後で支払う契約のこと。アメリカでは普通30日後に支払われる)を使って商品を購入する。卸売業者は支払い期日まで小売業者の負債を手にすることになる。そして期日になれば、小売業者は小切手を振り出して、電子的な処理によって小売業者の口座から預金が引き落とされ、卸売業者の口座に預金が振り込まれる。この時点で、卸売業者が保有していた小売業者の負債は消滅する。

あるいは、卸売業者は買掛金が支払われるまで待とうとしないかもしれない。この場合、卸売業者は小売業者の負債を割り引いて(支払い期日まで待った場合に受け取れる金額から、いくらか差し引いた金額が手に入る)売却することができる。この割引は、卸売業者が支払い期日より前に資金を望む場合、効果的である。小売業者は効果的に利益を得ることができる(その利益とは、負債の金額と卸売業者が割り引いて手に入れた金額との差である)。また、小売業者の負債は銀行の負債を送金することで消却される(小売業者の負債の所有者は、自らの所有する口座に預金を受け取る)。チャプター23で見るように、割引は商業銀行と金利の基礎である。

貨幣ピラミッド

もう1つの重要な点は、民間の金融負債は政府の貨幣だけによって支配されているわけではないが、最終的にはそれらの民間金融負債は政府の貨幣によって交換される。我々がすでに説明したように、銀行は明確に自らの負債と貨幣との交換の約束をしている(それは普通預金というすぐさま引き出しに応じる形であったり、定期預金という遅く引き出しに応じる形であったりする)。銀行以外の民間組織はほとんどは、自らの会計処理をするために銀行の負債を利用している。本質的には、彼ら銀行以外の民間組織は、指定したデータ(あるいはその他の指定した契約)に基づく「小切手による支払い」という行為によって、自らの負債を銀行の負債と交換することを約束している。この理由によって、彼らは銀行預金を保有していなければならない。また、支払いをするために、銀行預金を使用しなければならない。

実際の物事はこれよりももっと複雑である。なぜなら、支払いサービスを提供する金融機関は幅広く存在しているからだ(そして、非金融機関でさえも、金融サービスを提供している)。これらの組織はその他の組織に対して、「ノンバンク(銀行以外の金融機関)」間の純収支に基づき銀行の負債を使用することによって、支払いをしている。続いて銀行は政府の負債を使用して会計処理する。それゆえ、会計処理に参加する債権者と債務者の間には「6つの区分」が存在しうる。

我々はそれを負債のピラミッドと捉えることができる。そのピラミッドのうちの、異なる階層が中央銀行から分けられた区分と一致している。そのピラミッドの一番下の階層は、家計の負債で構成されている。その家計はおそらく、他の家計、あるいは製造業を営む企業(金融業務を行わない企業)、あるいは銀行、あるいは他の金融機関から借り入れをしているのかもしれない。重要な点は、家計が自らの負債を支払う際には、負債ピラミッドの(自らの所属するう階層より)上位に階層の負債を使用して支払う(一般的に金融機関の負債を使用する)。

最下層に次ぐ階層は、製造業を営む企業の負債によって構成されている。彼らの負債は彼らよりも階層に位置する金融機関によって保有されている(しかし、いくつかの企業は家計や他の企業に負債を保有されている)。そしてほとんどの会計処理はmその金融機関によって発行される負債によって処理される。たまに、「シャドー・バンク」と呼ばれる金融仲介業者の負債によっても処理される。

続いて、次の階層であるノンバンクの金融機関は、より上の階層に位置する銀行の負債を会計処理に用いる。銀行は純収支の支払いのために、銀行の負債を使用する。

最後に、ピラミッドの頂点には政府が存在する。そのより上に、政府の負債と交換することが可能な負債というものは存在しない。ピラミッドの構造は2つの点で学問的に有益である。1つ目はまず、より上位に位置する階層における負債ほど、より世の中で受け入れられやすくなるという、階層的な配置が存在するということを教えてくれるという点だ。また、より上位の階層に位置する負債は弁済能力が高いということも意味する。なぜなら、政府の負債は弁済リスクがないからだ。銀行の負債、非金融組織の負債、家計の負債という風にピラミッドの階層が下になればなるほど、弁済リスクが上がる傾向にある。2つ目は、ピラミッドの全体は、政府の負債のレバレッジに基づいている(政府の負債は、その他の階層における負債よりも少額である)。この概念は次の節においても振り替える。

図9.1は、レバレッジの概念を表現するピラミッドである(この図はハイマン・ミンスキーとダンカン・フォーレイによって開発され、ステファニー・ベルおよび後のステファニー・ケルトンによって発展させられたものだ)。ピラミッドの頂点は、政府の負債である。その政府負債は、我々が「マネタリー・ベース」として言及するような、「銀行が中央銀行に持つ準備預金」と「紙幣や硬貨といった現金」の合計額で構成されている。そして、最下層における負債は、その他の貨幣で換算される負債である(それは貨幣といった非金融部門の負債も含んでいる)。

9.5「貨幣」という言葉を使うこと:誤解と正確さ [175]

このチャプターに入る以前もそうしてきたが、我々は「貨幣」という言葉を安易に使わないように心がけている。貨幣」という言葉は、「あなたは仕事でどれくらいの貨幣を手に入れたか」ということを問う時など、所得に言及する際に口語的に頻繁に使われる。チャプター5で説明したように、所得とは名目上に決められた一定期間を基準に、計算貨幣で測られるものである。本書では、ストックとフローを注意深く区別するつもりだ。また、「所得」という意味でも「貨幣」という言葉を使うつもりもない。

「貨幣」という言葉は負債を表す時にも良く使われる。例えば、銀行の預金負債や、政府の貨幣負債のように。実際、上述の説明の通り、全ての金融負債は計算貨幣で換算される。それゆえ、それらのうちのいくつかは任意に「貨幣」と呼んだ方が良いし、いくつかはそう呼ばない方が良い。また、ひとたび「貨幣で計算されたものを全て貨幣と呼ぶ」と決めてしまった場合、上記の負債それぞれに言及するため「貨幣」という言葉を使うたびに、上記の負債全てを貨幣に含めなければならない。一方で、全てを除外しなければならない。このように、貨幣と負債を使いわけなければ、論者の意図をつかめなくなってしまう。

本書を通して、我々は計算貨幣(米ドル、豪ドルなど)と特定の貨幣で換算される負債(銀行預金、政府の発行する貨幣など)とを区別するつもりだ。本書では、「貨幣」という言葉は、政府が納税義務あるいはその他の政府への支払い義務を国民に課すことによって決定した、単なる計算単位に言及する時に使われる(つまり、米ドル、豪ドルなどを貨幣と呼ぶ)。

我々が既に説明したように、貨幣は物理的に存在しているわけではない。そうではなく、貨幣とは、我々が持つ負債や資産を記録するための単なる計算単位である。それはまるで、サッカーの試合の得点を記録する電光掲示板のような役割を果たしている。得点は単にゴールの数を記録するように、硬貨はドルの額(あるいは機能)を記録している。サッカーのゴールシュート自体は(選手が特定の場所に向かってボールを蹴るという)物理的な光景を持って現れるが、得点は物理的に存在しているわけではない。同じ理解の方法によって、政府によって発行された10ドル紙幣は(紙にインクを塗布することによって)物理的な存在を持つが、政府が何か義務をすることを計算しているのだ。我々は紙幣を、政府の負債を記録したものと見なすことができる。政府はどのような義務を、あなたに負っているのか。それは、あなたが10ドルという政府の紙幣を使った際に、あなたの10ドルの納税義務を取り除く義務である。あなたは10ドル紙幣を持つことによって10ドルの納税義務を免除される権利を得ているのである。

10.1 はじめに

10.2 いくつかの定義

貨幣の総計

経済学者やコメンテーターは、貨幣の総計が経済に与える影響について解説する。これまで貨幣の総計に関する統計はいくつか考案されている。しかし、それぞれ独自の統計を行う異なる国々にも、共通する統計区分が存在する。各国の中央銀行は、流動性(現金にどれほど容易に変換できるかという指標)の違いを反映するため、M0、M1、M2、M3、M4、といったように区分された統計を発表する。最も流動性の高いものは「狭義の貨幣」とみなされM0、M1として区分される。それ以外の「広義の貨幣」としてのM2からM3に区分される。

M0は「マネタリーベース」とも言い換えられる。オーストラリアやイギリスでは、銀行を含む非政府機関(要するに民間部門)が保有している紙幣や硬貨はM0に含まれる。また、銀行が中央銀行に保有している「準備預金」、その他の中央銀行が非政府機関に負っている負債もM0に含まれる。アメリカでも同じような区分をするが「M0」という言葉は使わない。マネタリーベースは最も流動的な貨幣の統計である。マネタリーベースは、銀行がどれくらいの準備を使ってどれくらいの銀行預金をレバレッジしているかということを言い表す際、「ハイパワードマネー」(HPM)という言葉で言及されることもある。

M1は流通している紙幣と硬貨に加え(M0も含んでいる)、銀行以外の組織が保有する銀行預金を含んだ統計である。いくつかの国では、トラベラーズチェック(外国旅行者向けの小切手)や、銀行口座宛てに書かれた小切手もM1に含んでいる。これも流動性の統計である。なぜならM1は財・サービスのすぐに購入に使うことが可能だからだ。

アメリカ連邦準備銀行は、M1に、ほとんどの貯蓄のための口座、貨幣市場における口座、小売業者間における資金の貸し借り、そして少額(10万ドル以下のもの)の短期定期預金を計算に加えた、M2を公表している。M2はマネーサプライ統計の中では比較的流動性が低い。典型的にそれらはインフレを予想するための指標となる。

M3はM2までの範囲を、長期定期預金といったようなより少ない流動性しか持たない狭義の統計まで、拡大したものである。M4まで行くと、流動性のない他の資産の総計まで足し合わせたものとなる。

以上の全ての統計は、別に世界各国の中央銀行が共通して公表しているわけではない。例えばアメリカの中央銀行は、マネタリーベース、M1、M2しか公表していない。イギリスの中央銀行はM0とM4という2つの統計しか公表していない。欧州中央銀行はM1、M2、M3まで公表し、オーストラリアの中央銀行はM0、M1、M2、M3そしてM4(広義の貨幣)までの統計を公表している。

10.3 金融資産

もし家計が何ヶ月あるいは年にも渡る貯蓄(その行為は、一定期間のフローの計算に入る)をするならば、家計の資産ストックは蓄積される。家計は、現存する自分の銀行預金額にさらに貯蓄するのか、それとも資産構成を考えなおし、違ったリスクの度合いを持つ資産(株、債権などの計算貨幣で計算される金融資産)に預金を変換するのかという、決断に迫られる。

近代的な経済における財務省は、様々な償還期間を持つ債権を発行している。それは国際と呼ばれてもいる。それらの金融資産は、中央銀行、民間銀行、その他の民間組織に買われたり、売られたりしている。金融市場への民間の参加者(例えば、企業など)も同様に債権を発行している。

一般的に、債権は、それの発行者が債権の保有者に対して債務を負っているということを認めている。債権の発行者は債権の保有者に対して、定期的に金利を支払わなければならない。そして、債権の満期に達した場合、元本(債権の額面価格)を支払わなければならない。債権は債権の保有者にとって資産である。

それゆえ、債権は一定期間中に、金利とともに借金(負債)を返済することを約束した「形式的な契約」である。債権者は貸し手(債権者)である。借り手(債務者)は、額面価格に基づく金利(それは普通、債権の表面に書いてある)を支払う必要がある、債権あるいは利付債権を発行する。この場合、定期的に発生する金利は、逐一、その発生した日に支払われる。

発行価格は、その債権が発行されたときに貸し手が払った金額である。その後、債権は、プレミア(債権が債務不履行の可能性が低く、良質であった場合、額面価格以上で取引されること)を付与されたり、逆に割引(額面以下で取引されること)されたりしながら、交換されるだろう。自国通貨を発行する政府によって発行された債権の債務不履行の可能性はゼロである。なぜなら政府は未払いの負債に対して、いつでも対応可能だからである。この理由によって、これらの政府が発行する債権は、不確実性が高い時であっても、購入者に高い需要がある。

コンソル公債は「永久債」と呼ばれる特殊な種類の債権である。コンソル公債は満期が定められていない。金利がこの資産に対して永久に支払われる。

我々が国債市場について語るとき、我々は第一次(債権)市場と第二次(債権)市場との間に区別を必要とする。第一次市場は政府が非政府部門に対して負債を売るための制度機構である。「第一次市場における債権の発行は、政府の支出を円滑にするめるために設計されている」と誤解している人が多い。現実では、自国通貨を発行する政府は財政的な制約直面することはない(チャプター1で説明した通りである)。しかしながら、その代わり我々は、なぜ政府は非政府部門に対して負債を発行するのかということに関して、違った説明をしなければならない。我々はこれに関して、本書のパートE(開放経済における経済政策を扱うパート)で詳述する。

第二次市場は、既存の(すでに第一次市場を通して発行されている)政府の債権を利害関係者が売買する場所である。これと同じ状況は、民間の発行株式にも適用される(普通株、株式と呼ばれるものに適応可能だ)。企業は第一次市場において株式を発行し、あるいは発行した株式を第二次市場において交換することによって、資金を調達する。

それゆえ国債は譲渡の余地がある。債権の所有者は第二次市場において他の人に譲渡(売却)することができる。しかし、国債が一度発行されたら、その発行後の取引は、資産の保有者の間でこの資産がやりとりされて以来ずっと、金融資産額に全く影響を与えない。このことを理解することは重要だ。

第一次市場における国債発行の過程は国ごと、そして時代ごとに異なる。かつての典型的な手法は、特定の指定取扱業者(例えば銀行)が定期的に第一次市場において国債を売るというものだった。そこでは、政府は発行したい(計算貨幣で表現された)負債の額を決定することができた。また購入者に対して利回り(金利)も設定できた。その利回りは「申し入れを受け入れるか、それとも拒否するか」という交渉のもとで設定されたため、国債は非政府部門にとっては魅力的ではなかった。それゆえ、政府が発行した国債のうち、購入者が不足したおかげで余ってしまった分は、その国の中央銀行が購入した。この場合、政府は自分自身に対して負債を発行したことになる。このことは、負債の発行全体を覆う疑問を導き出す。

1970年代以降、経済学の支配的な学派は「マネタリズム」であった。彼らは、中央銀行による負債の購入はインフレをもたらす」という間違った主張をしていた。政府はこの論理の犠牲者となり、政府は、中央銀行が購入されていない負債を購入することをやめさせる政策決定をやり始めた。それゆえ政府は出来るだけ長くの満期を設定し、可能な限り多くの国債を売ることができたが、市場に合わせて継続的に利回りが上下した。そして、純支出の額(財政赤字の額)と国債によって手に入れた収入との間の不一致が存在しない状況が確立された。

「市場のより自由な活動のために」という声に再び答えるように、上記の制度は、政府が利回りを操作しているというあらゆる文句を避ける、より純粋なオークション制度への道筋を提供した。これらのオークション制度(あるいは入札制度)は国際的に支配的になった。大まかに言えば、財務省はオークションの条件を発表する。その国債をどれくらいの額を発行し、どれくらいの期間を満期とし、どれくらいの利札(定期的に支払われる、額面価格に対する金利の割合)を設定するのかというこうとを公表するのである。国債はオークションにかけられ、その時、第一次市場における国債の取り扱い業者は発行されたら国債の最終的な価格を決定する。それゆえ、政府が負債に払う金利について、政府が選択していたのだが、それから離れ、自由裁量的になった。

例えば、1,000ドルの額面価格で5%の利札がつく国債を想像して見てほしい。それは、毎年50ドルの利子が満期までもらえ、かつ満期になったら1,000ドルが帰ってくることを意味する。また、発行した時、国債の取り扱い業者は、彼ら自らの利益への期待を満たすために6%の利回りを望んでいる。この場合、最初の国債の内容については魅力がない。オークション制度の採用に先立って、民間の国債取扱業者はそのような状況で購入することを受け入れていた。しかし、オークション制度のもとでは、彼らは6%の利回りとなるような、彼らが望む1,000ドルより低い値段で国債を入札することができる。

値段が確定した国債の値段(確定利付き債)とその利回りの間には、逆の関係にあるということを理解することは重要である。なぜそうなるのか。確定利付き債のための一般的な規則は、第二次市場においてその国債の値段が上がった場合、その国債の利回りが下がり、逆に第二次市場においてその国債の値段が下がった場合、その国債の利回りは上がるというものだ。なぜこのような現象が発生するかというと、例えば、もしあなたがより高い値段で国債を購入した場合、国債の利札の支払いは国債の値段に対して小さくなるからだ。逆に、もしあなたがより安い値段で国債を購入した場合、国債の利札の支払いは国債の値段に対して大きくなるからでもある。さらに、国債の値段は市場において金利の変化に沿って変化し得る。その変化は、たとえ国債の保有者がいまだにただ満期に国債の額面価格を受け取るつもりだったとしても発生する。

金利が経済のどこか他の場所で上昇したとき、以前に発行された国債の金利は下落する。なぜなら、それらの発行済みは国債は新しく発行された(現在の国債の利率を反映して)利札が高く設定された国債よりも魅力を失うからだ。金利が下落したとき、古い国債の値段は上昇し、それは利札が(古い国債よりも)低く設定された新しい国債よりも魅力的になる。

第二次市場において国債市場トレーダーから入札を受けるオークションのような段取りを、政府機関は運営していた。国債は、ドル建てで、価格(そして要求される利回りも)について順序づけされ、要求される発行数が決定された。国債はそのとき、最も高い値段で入札された額で、政府が発行したいと望む発行数に限り、発行される。そして、最も高い値段で入札した(言い換えれば、「最も安い利回りを受け入れた」)最初の入札者が自らの望む数の国債を手に入れることができる(それは彼が入札する能力がある限り、一人で入札し続けることができる。まあ、ありえないことだろうが)。そして、二番目の入札者(最初の人よりも少し安い値段で買い、少し高い利回りを希望した人)が続いて国債を手に入れる。この方法では、入札しようとする人が少なければ、最終的に決定される利回りは安くなる。逆も然りである。

州およびその他の地方政府も国と同様に第一次市場において債権を発行したり売却したりする。また、多国籍企業、国内の企業、金融機関、その他の公共団体も同様である。企業は投資の資金を以下の方法で手に入れることができる。(1)新規の債権を発行する(2)利益剰余金(内部留保)を使用する(3)新規の株式を発行する。

財務省およびその他の組織は、それぞれ異なる満期を持った債権を発行することができる。例えば、アメリカ財務省は1ヶ月、3ヶ月、6ヶ月、1年、2年、3年、5年、7年、10年、20年、30年の満期を持った国債を発行している(例えば、10年もの国債は10年が経ったら元本が返済されるという意味だ)。

債権投資における「利回り」の概念

「利回り」とは投資から得られる見返りを表している。そして、通常、比率(%,パーセント)によって表現される。市場において、利回りの概念はいくつか存在する。・債権利回り・名目利回り

もし年に8%の金利(債権利率)が支払われる額面価格1,000ドルがあったとしたら、その債権の名目利回りは8%である。それゆえ購入者は満期まで毎年80ドルを手に入れることができる。債権利回りは、その債権が存在する限り、同じ比率で存在し続ける。

・直接利回り

例えば、あなたが第二次市場において年利8%の1,000ドルの債権を800ドルで購入するとしよう。そのときあなたが支払った金額にかかわらず、その債権はあなたが毎年80ドル受け取る権利を与える。しかし、その前の例とは違い、満期までの80ドルの支払いは、あなたが支払った金額に基づいた8%分の金額よりも、大きな額である。あなたが支払った金額は800ドルであるから、それに基づく8%は64ドルになってしまう。実際の支払った金額に対する利回りは、80 / 800 = 0.1 = 10% である。なので、直接利回りを計算するために、単純に利払いの金額をあなたが支払った金額で割るのである。一般的に、額面価格よりも安い値段で債権を買った場合、直接利回りは債権利回りよりも大きくなる。一方、高い値段で買った場合、直接利回りは債権利回りより小さくなる。

・満期利回り(Yield to Maturity,YTM)

直接利回りは、債権の購入価格と満期の元本の支払いとの間の違いを考慮していない。満期利回りは追加的な金利の獲得を考慮している。債権購入者は実際に実現した資本利得(実現資本利得,実現キャピタルゲイン)を獲得したり、もしくは満期まで債権を保有することをやめてその資本利得を放棄することもできる。満期利回りは、債権が消滅するまでの債権購入者の本当の利得を測定している。そして、これが満期と利札が異なる複数の債権を比較するときに、最も正確な方法である。

BOX 10.1 利回りに関する例題

1,000ドルの額面価格を持つ債権を800ドルで第二次市場から購入すると仮定してみよう。この200ドルの割り引かれた金額は、利得として計算することもできるし、利回りとして計算することもできる。そして、利回りの計算に含まなければならない。利札8%の1,000ドルの債権を、満期が5年残っているときに800ドルで購入したと仮定してみよう。

そのとき、債権を評価する概念が3つある。

・8%の債権利回り(80ドルの所得フローを1,000ドルの額面価格で割った計算したもの)

・10%の直接利回り(80ドルの所得フローを800ドルという割引価格で割ったもの)

・13.3%の満期利回り(この方法に関して、以下で詳しく説明する)

満期利回りの計算処理は複雑であるが、大まかな規則に従えば簡単に計算できる。

YTM(満期利回り) = (C + PD) / [0.5 x (FV + p)]

「C」は利札であり、PDは比例分配割引、FVは額面価格、Pは購入価格。PDは額面価格と購入価格との差を、満期までの年数で割ったものである。もし債権を額面価格よりも高いねん弾で買った場合、PDは負の値になる。それは満期利回りが債権利回りよりも小さくなっていることを表す。

この式に足して例えとして数字を割り当ててみよう。

YTM = [80 + (200/5)]/[0.5 x ($1,000 + $800)] = $120/$900 = 13.3%

債権トレーダーが利回りについて語るとき、彼らはたいてい、元本価格と債権利回りと実際の利回りのみを考慮した、満期利回りについて言及している。

経済の状況・段階について評価するための、そして将来において院レフになるのかどうかということを非政府部門が判断するための、満期の異なる複数の国債についてのデータを使用できるようにする方法が2つ存在する。論議されている、資産に対する民間の需要が低下したことによる価格の下落し、同様に利回りが上昇する兆候は、我々はすでに知っている。これは、よりリスクのある資産を獲得しようとしたり、よりリスクの少ない安全な資産を獲得しようと準備している投資家との経済の強化を反映している。これは、中央銀行がインターバンク金利と債権の利回りを上げたり下げたりするとき、普通である(これについてはチャプター20で詳述する)。さらに、非政府部門におけるインフレ予想に対して何が起きているのかということを判断するために、我々は利回りの変動を利用することができる。民間市場がインフレになることを予想した場合、長期満期債権の利回りは将来上昇する。すなわち、民間市場は債権の名目利回りが上昇することによって実際の利回りを防御することを望んでいる。

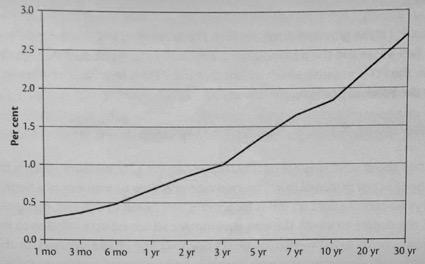

利回りを見る2つ目の方法は、「利回り曲線(イールド・カーブ)」を考慮するというものである。利回り曲線はグラフを安全な金利の期間構造である。また、縦軸で表されるそれぞれの国債の利回り(利益率)に対する、横軸で表される異なる債権の満期を示している。図10.1は、2016年2月3日のアメリカの利回り曲線を表している。

利回り曲線とその動きについての理論は様々なものが存在している。全てに共通しているいくつかの一般的な概念は、特に、人々がインフレを高く予想するほど、利回り曲線は険しくなる、つまり国債ごとの利回りの変化が激しくなる(またその他の要素の変化も激しくなる)。

経済の見通しに対する利回り曲線の形状に関係している基本の元本は、以下のように説明される。短期債の利回り曲線は中央銀行が設定した金利を反映している。中央銀行は、経済における(流動性の高い資産である)現金に対する競争率を設定する。短期金利が上昇(下降)すると、他のより流動性の低い資産も従うように上昇(下降)する。険しい曲線を描く利回り曲線は、そのとき、市場によって決定される長期債権の利回りに従って決まる。短期債の利回りは、利回り曲線の第一の決定因子である。言い換えれば、中央銀行が基準貸出金利を低くしている時は、利回り曲線は主に険しくなる。一方、中央銀行が基準貸出金利を上げている時は、利回り曲線は水平になる。

債権トレーダーは、将来の経済の予測が中央銀行の金利政策に影響を与えると予想している。債権トレーダーは、その将来の経済の予測に対する利回り曲線の動きに、関係している。もし金利を上げたならば、債権の価格が下落する傾向にあるということは、必ず記憶しなければならない。それは、資産売却損(キャピタル・ロス)と呼ばれている。最長の満期を持つ債権の価格は最も影響を受けやすいので、長期債権は一般的に最も資産売却損のリスクが高い主体である。この理由から、インフレ予想(中央銀行の政策に関する予想)と債権の価格と長期債権の利回りの、3つ要素の間には関係があると考えられる。

要約すると、利回り曲線が取りうる形状には、3つの種類がある。

・通常

通常の状況下では、短期債権の利回りは長期債権の利回りよりも低い。中央銀行ができるだけ低い水準に短期債権利回りを維持しようとする。さらに、債権投資家は資産売却損から債権を守るため長期債権における利得を欲しがる。それゆえ、右肩あがりの傾斜をする。先の図10.1がその例である。

・反転

時々、短期債権利回りが長期債権利回りを上回り、利回り曲線は右肩下がりに傾斜する。経済が加熱し始めた時、中央銀行が目標金利を上げたことが誘発するインフレ上昇の予想が、長期債権資産に対する需要を伴った、債権利回りを上昇を導く。中央銀行は、急激な短期金利の上昇によって発生したインフレ圧力の発生に、対応するだろう。債権利回りが上昇するかもしれないにもかかわらず、かなりの金融政策の締め付けが短期金利の急激な上昇を発生させる。それが結果的に、右肩下がりの利回り曲線を作り出す。その時、高い金利は経済成長を鈍化させる。

・水平

水平の利回り曲線は、通常の利回り曲線から反対の利回り曲線に移り変わる時の移行期、あるいは反対の曲線から通常の曲線への移行期に頻繁に見られる。利回り曲線が水平になれば、利回り格差(異なる債権の利回りの差のこと,イールド・スプレッド)は縮まることになる。利回り格差とは、例えば1年満期国債と10年満期国債のそれぞれの利回りの差のことを言う。この現象は、将来の経済が、どのような動きをすることを示しているのか。水平の利回り曲線は金融引き締め政策(短期金利の上昇)を反映するだろう。あるいは、それは景気後退の後の金融緩和(短期金利の緩和に伴う下降)を表しているのだろう。すなわち、通常とは反対の利回り曲線が水平になろうとしていることを表しているだろうということだ。

それゆえ、利回り曲線の動きは、経済学者が「経済の総合的な状況」「中央銀行による金利調節の可能性」「非政府部門のインフレ予想」を把握するために、彼らから注目を浴びている。

BOX 10.2 主流の「名目金利決定」対する分析手法:フィッシャー効果

確定償還価値を持つ確定利付き債を保有することのリスクのひとつは「購買力リスク」である。

貸出資金は金利に近づくと認識している主流派経済学者は、ほとんどの人は将来の消費よりも現在の消費を好んでいるだろうと、信じている。現在の消費を抑制させることを奨励するために、貯蓄の利回りは必ず市場によって提供されるだろうとしている。その間に、その利回りは人に、金利を上昇させることを認めている。その時、インフレは実質消費におけるあらゆる利得を消滅させる。そして、実質金利をゼロにする。

一回の利札の支払いが100ドルと予想される1,000ドルの1年満期を購入する人のことを想像してみて欲しい。個々人は、自らが1,100ドルを満期日に獲得すると予想するだろう。

保有期間を過ぎ、債券価格が10%上昇したと仮定して欲しい。年の最後には、以前の財のバスケットの費用1,000ドルは、現在は1,100ドルになっている。言い換えれば、投資の結果をより良くするためには、年の最後にその債権を手放す以外に方法はない。名目利回りはインフレの額によって相殺される。主流派経済学者は「実質の」収益に動機付けられて投資すると信じている(名目の収益ではない)。これは彼らが、消費者が財・サービスの実物の形態を購入する場合を想定しているからだ。彼らは、消費者が実物の財・サービスを購入する際の、「現在消費するか、将来消費するか」という選択をするように、投資の決断も同様に決断されるとしている。このように貯蓄をするものがインフレの計算をしないならば、将来における彼らの実質的な消費は、彼らが望む消費よりも少なくなる。

主流派経済学者は、名目金利は実質金利にインフレ予想を足したものであると提唱している。実質金利は、貯蓄の資金供給を資金のための投資需要を同額にするような、市場で決定される実質的な収益であるとされている。それゆえ、実質金利は均衡金利(均衡実質金利,均衡金利,均衡利子率とも呼ばれる)である。しかしながら、名目において書かれた契約のため、それゆえ、名目金利において、名目金利は予想されるインフレ率を埋め合わせる分を必ず含んでいるだろう。インフレ予想の上昇による実質金利へのこのような埋め合わせは、アメリカの経済学者のアービンク・フィッシャーにあやかって「フィッシャー効果」と呼ばれている。彼は、上記の関係を1930年代に確認した。多くの市場参加者はこの理論が債権市場に当てはまると信じている。そして、名目利回りが購買力を維持するために市場によって調整されるという、強い信条が存在している。

購買力リスクは満期が長くなるに従って増加する。このことは、より長い満期を持つ債権の金利は一般的により高いと、経済学者が信じている理由の1つである。市場利回りは、要求される利得の実際の比率に、予想インフレ率の埋め合わせを足し合わせたものである。もしインフレ率が高く予想された場合、市場金利はそれを埋め合わせるように上昇するだろう。このゴードン・…ハンナ・ア…ヴィルフレ…ヴィルフレ…ジョセフ・…ブランナ場合、我々は、フィッシャー効果が、短期債権におけるよりも長期債権における方が、より大きく影響を与えるだろうから、利回り曲線が険しくなると説明するだろう。

[改訳]

10.3 金融資産

もし家計が何ヶ月、何年にも渡る貯蓄(その行為は各期間のフローの計算に入る)をするならば、家計の資産ストックは蓄積される。家計は、現存する自分の銀行預金にさらに貯蓄するのか、それとも資産構成を考えなおし、異なるリスクの度合いを持つ資産(株や債券などの計算貨幣で計算される金融資産)に預金を変換するのかという決断に迫られる。

近代的な経済における財務省は、様々な償還期間を持つ債券を発行している。それは国債と呼ばれてもいる。それらの金融資産は、中央銀行、民間銀行、その他の民間組織と売買されている。金融市場への民間の参加者(例えば、企業など)も同様に債券を発行している。

一般的に、債券は、その保有者に対してその発行者が債務を負っているということを認めている。債券の発行者はその保有者に対して、定期的に金利を支払わなければならない。そして、債券が満期に達した場合、元本(債券の額面価格)を支払わなければならない。債券はその保有者にとっての資産である。

それゆえ債券は、一定期間中に金利とともに借金(負債)を返済することを約束した形式的な契約である。債券の保有者は貸し手(債権者)である。借り手(債務者)は、債券や、額面価格に基づいた金利(債券の表面に書いてある)が付いた利付債を発行する。この場合、定期的に発生する金利は、その発生した日に随時支払われる。

発行価格とは、その債券が発行された際に貸し手が払った金額である。その後、債券は、プレミアを付与(債券が債務不履行の可能性が低く、良質であった場合、額面価格以上で取引されること)されたり、逆に割引(額面以下で取引されること)されたりしながら、交換されるだろう。自国通貨を発行する政府によって発行された債券の債務不履行の可能性はゼロである。なぜなら政府は未払いの負債に対して、いつでも対応可能だからである。この理由によって、これらの政府が発行する債券は、不確実性が高い時であっても、購入者に強く需要される。

コンソル公債は「永久債」と呼ばれる特殊な種類の債券であり、満期が定められていない。その保有者に対して、金利が永久に支払われる。

国債市場について語る際は、第一次(債券)市場と第二次(債券)市場とを区別する必要がある。第一次市場とは、政府が非政府部門に対して負債を売るための制度機構である。「第一次市場における債券の発行は政府の支出を円滑にするために設計されている」と誤解する人が多い。実際には、(第1章で説明した通り、)自国通貨を発行する政府が財政的制約に直面することはない。それゆえ我々は、なぜ政府は非政府部門に対して負債を発行するのかということに関して、代わりの説明をしなければならない。これに関しては、本書の(開放経済における経済政策を扱う)パートEで詳述する。

第二次市場は、(すでに第一次市場を通して発行された)既存の国債を利害関係者が売買する場所である。これと同じ状況は、民間の(普通株・株式と呼ばれる)発行株式にも適用される。企業は、第一次市場において株式を発行したり、発行された株式を第二次市場において交換することによって、資金を調達する。

債券の所有者は第二次市場において他の人に譲渡(売却)することができるため、国債は譲渡可能なものである。しかし、国債が一度発行された後の取引は、資産保有者間でこの資産を移動させるだけの行為であるため、金融システム全体における金融資産の総額に全く影響を与えない。これを理解することは重要だ。

第一次市場における国債発行の過程は国ごと、そして時代ごとに異なる。かつての典型的な手法は、第一次市場において特定の(銀行などの)指定取扱業者へ国債を定期的に売るというものだった。そこでは、政府は発行したい(計算貨幣で表現された)負債の額と、購入者への利回り(金利)を設定できた。その条件は「申し入れを受け入れるか、それとも拒否するか」という交渉のもとで設定されたため、国債は非政府部門にとっては魅力的ではなかった。それゆえ、政府が発行した国債のうち、購入者が不足したせいで余ってしまった分は、その国の中央銀行が購入した。この場合、政府は自分自身に対して負債を発行したことになる。このことは、負債発行の論理全体を覆う疑問を導き出す。

1970年代後半、経済学の支配的な学派は「マネタリズム」であった。彼らは、中央銀行による負債の購入はインフレをもたらす」という間違った主張をしていた。政府はこの論理の犠牲者となり、余った負債を中央銀行に購入させない政策決定を取り始めた。それゆえ政府は利回りを設定し、可能な限り多くの国債を売ることができたが、継続的に、市場の要件を満たすために利回りを調整し、純支出(財政赤字)と国債発行による収入を一致させた。

この制度は、「市場のより自由な活動のために」という声に答えるように、政府が利回りを操作しているというあらゆる非難を避ける、より純粋なオークション制度に取って代わられた。これらのオークション制度(あるいは入札制度)は国際的に支配的になった。一般的に、どれくらいの額の国債を発行し、どれくらいの期間を満期とし、どれくらいの利札(額面価格に対して定期的に支払われる金利)を設定するのかなどといったオークションの条件を、財務省が公表する。国債はオークションにかけられ、第一次市場における国債の取扱業者がその最終的な価格を決定する。それゆえ、それゆえ、政府が払う利回りは、選挙で選ばれた政府の決定から解放されている。

例えば、額面価格が1,000ドルで5%の利札が付く国債があるとしよう。つまりそれを持っていれば、毎年50ドルの利子が満期までもらえ、満期になったら1,000ドルが帰ってくる。また、それを発行した際、国債の取扱業者は、自らの利益の期待を満たすために6%の利回りを望んでいるとしよう。この場合、最初の国債の条件は彼らにとって魅力がない。オークション制度が採用される以前では、そのような状況において民間の国債取扱業者がその国債を購入することはなかっただろう。しかしオークション制度の下では、彼らは自身が望む6%の利回りとなるように、1,000ドルより低い値段で国債を入札することができる。

確定利付債の交換価格とその利回りは逆相関の関係にあるということを理解することは重要だ。では、なぜそうなるのか。確定利付債の一般的な規則は、第二次市場で債券価格が上がれば利回りが下がり、逆に、債券価格が下がれば利回りは上がるというものだ。なぜこのような現象が発生するかというと、例えば、もしあなたがより高い値段で債券を購入した場合、利札の支払いは債券価格に対して小さくなるからだ。逆に、もしあなたがより安い値段で債券を購入した場合、利札の支払いは債券価格に対して大きくなる。さらに債券価格は市場において、金利の変動に沿って変化し得る。その変化は、たとえ国債の保有者がただ単に満期で国債の額面価格を受け取るつもりだったとしても発生する。

金利がどこかで上昇すれば、既に発行された債券の金利は下降する。なぜなら、それらの発行済み債券は、(現在の金利を反映して)利札が高く設定された新規債券よりも魅力が無いからだ。金利が下降すれば、発行済み債券の価格は上昇し、発行済み債券よりも利札が低く設定された新規債券よりも、発行済み債券が魅力的になる。

このようなオークションを運用する政府機関は、第二次市場において国債市場トレーダーから入札を受ける。国債は、計算貨幣による価格(そして要求される利回りも)に基づきランク付けされ、要求される発行数が決定された。その時国債は、政府が発行したいと望む発行数に限り、最も高い値段で入札された額で発行される。そして、最も高い値段で入札した(言い換えれば、最も安い利回りを受け入れた)入札者が、(ほとんどありえないことだが、入札にかけられた国債がなくなるまで、)希望する数の国債を手に入れることができる。そして、二番目の入札者(最初の人よりも高い利回りを希望した人)が続いて国債を手に入れる。この方法では、入札しようとする人が少なければ、最終的に決定される利回りは安くなる。逆も然りである。

州及びその他の地方政府も国と同様に第一次市場において債券を発行・売却する。また、多国籍企業、国内の企業、金融機関、その他の公共団体も同様である。企業は投資の資金を以下の方法で手に入れることができる。(1)新規債券の発行(2)利益剰余金(内部留保)の使用(3)新規株式の発行。

財務省及びその他の組織は、それぞれ異なる満期を持った債券を発行することができる。例えば、アメリカ財務省は1ヶ月、3ヶ月、6ヶ月、1年、2年、3年、5年、7年、10年、20年、30年の満期を持った国債を発行している(例えば、10年物国債は10年が経ったら元本が返済される)。

債券投資における「利回り」の概念

利回りは、投資から得られる見返りを表している。通常、比率(%,パーセント)によって表現される。市場における利回りの概念は、いくつか存在する。

・債券利回り・名目利回り - もし年に8%の金利(債券利率)が支払われる額面価格1,000ドルがあったとしたら、その債券の名目利回りは8%である。それゆえ購入者は満期まで毎年80ドルを手に入れることができる。債券利回りは、その債券が存在する限り、同じ比率で存在し続ける。

・直接利回り - 例えば、あなたが第二次市場において年利8%の1,000ドルの債券を800ドルで購入するとしよう。その債券はあなたに、そのときあなたが支払った金額にかかわらず、毎年80ドル受け取る権利を与える。しかし、先ほどとは違い、満期までの80ドルの支払いは、あなたが支払った金額の8%分の金額よりも、大きな額である。あなたが支払った金額は800ドルであるから、それに基づく8%は64ドルになってしまう。実際の支払った金額に対する利回りは、80 / 800 = 0.1 = 10% である。なので、直接利回りを計算するためには、単純に利払いの金額をあなたが支払った金額で割れば良い。一般的に、額面価格よりも安い値段で債券を買った場合、直接利回りは債券利回りよりも大きくなる。一方、額面価格より高い値段で買った場合、直接利回りは債券利回りより小さくなる。

・満期利回り(Yield to Maturity, YTM) - 直接利回りは、債券の購入価格と満期の元本の支払いとの差を考慮していない。満期利回りは、投資家が利息の獲得に加えて、満期まで債券を保有することで、実現したキャピタルゲイン(資本利得)を獲得したり、キャピタルロス(資本損失)を被ることを考慮している。満期利回りは、債券が消滅するまでの債券購入者の本当の利得を測定しており、満期と利札が異なる複数の債券を比較する際の、最も正確な方法である。

BOX 10.1 利回りに関する例題

1,000ドルの額面価格を持つ債券を800ドルで第二次市場から購入すると仮定してみよう。この200ドルという割り引かれた金額は、利得として計算することもできるし、利回りとして計算することもできるが、利回りの計算に含まなければならない。利札8%の1,000ドルの債券を、満期が5年残っているときに800ドルで購入したと仮定してみよう。

そのとき、債券を評価する概念が3つある。

• 8%の債券利回り(80ドルの所得フローを1,000ドルの額面価格で割った数値)

• 10%の直接利回り(80ドルの所得フローを800ドルという割引価格で割った数値)

• 13.3%の満期利回り(この方法に関しては以下で詳しく説明する)

満期利回りの計算処理は複雑であるが、大まかな規則に従えば簡単に計算できる。

YTM(満期利回り) = (C + PD) / [0.5 x (FV + p)]

C は利札、PD は比例分配割引、FV は額面価格、P は購入価格、PD は額面価格と購入価格との差を満期までの年数で割ったものである。もし債券を額面価格よりも高い値段で買った場合、PD は負の値になる。それは満期利回りが債券利回りよりも小さくなっていることを表す。

この式に例題の数字を割り当ててみよう。

YTM = [80 + (200/5)]/[0.5 x ($1,000 + $800)] = $120/$900 = 13.3%

債券トレーダーが利回りについて語るとき、彼らはたいてい、元本価格と債券利回りと実際の利回りのみを考慮した満期利回りについて言及している。

経済状況について評価し、将来においてインフレになるのかどうかということを非政府部門が判断するために、満期の異なる複数の国債に関するデータの利用方法が2つある。既に述べたように、利回りの上昇は、資産に対する民間需要の低下による価格の下落を表している。これは、リスクのある資産を獲得するよりリスクの少ない安全な資産を獲得しようとする傾向が、投資家たちの間で強くなったことを反映している。これは、中央銀行が銀行間取引金利と債券利回りを上下に調整する際、通常の出来事である(これについては第20章で詳述する)。さらに我々は、非政府部門におけるインフレ期待に対して何が起きているのかということを判断するために、利回りの変動を利用することができる。長期満期債券の利回りの上昇は、民間市場が将来のインフレを期待していること、つまり、債券の名目利回りを上昇させることで実際の利回りを防御することを望んでいることを表す。

利回りについての2つ目の見方は、利回り曲線(イールド・カーブ)を考慮するというものだ。利回り曲線とは、安全な金利の期間構造を表すグラフである。横軸は国債の満期を、縦軸は国債の利回り(利益率)を配置し、データをプロットしている。図10.1は、2016年2月3日における米国財務省証券の利回り曲線を表している。

利回り曲線とその動きについては、様々な理論が存在している。全てに共通しているいくつかの一般的な概念は、特に人々がインフレを高く期待するほど、他の要因が同じならば、利回り曲線は険しくなり、国債ごとの利回りの差が大きくなる。

経済の見通しに対する利回り曲線の形状に関係している基本原理は、以下のように説明される。短期債の利回り曲線は、中央銀行が設定した金利を反映している。中央銀行は(流動性の高い資産である)現金にとって競争的な金利を設定する。短期金利が上昇(下降)すると、その他のより流動性の低い資産の金利も、それに従い上昇(下降)する。その時、険しい利回り曲線は、市場によって決定される長期債券の利回りによって決まる。だが、短期債の利回りは、利回り曲線の第一の決定因子である。つまり、中央銀行が基準貸出金利を低くしている時は、利回り曲線は概して険しくなる。一方、中央銀行が基準貸出金利を上げている時は、利回り曲線は概して水平になる。

将来の経済に関する自分たちの期待を、利回り曲線の変動に結びつける債券トレーダーたちは、中央銀行の金利政策に影響を与えると予想している。もし金利が上がれば債券価格が下落する傾向にある。このことは重要だ。それは、資本損失(キャピタル・ロス)と呼ばれている。最長の満期を持つ債券価格は最も影響を受けやすいので、長期債券は一般的に最も資本損失のリスクが高い。したがって、インフレ期待(中央銀行の政策に関する期待)と債券価格と長期債券の利回り、これら3つ要素の間には関係があると考えられる。1

要約すると、利回り曲線が取りうる形状には、3つの種類がある。

・通常 - 通常の状況下では、短期債券の利回りは長期債券の利回りよりも低い。中央銀行は、できるだけ低い水準に短期債券利回りを維持しようとする。さらに、債券投資家は資本損失から債券を守るため、長期債券の利得を欲しがる。それゆえ、利回り曲線は右上がりになる。先の図10.1がその例である。

・反対 - 時々、短期債券利回りが長期債券利回りを上回り、利回り曲線は右下がりになる。経済が加熱し始めれば、中央銀行の目標金利引き上げがインフレ上昇の期待を誘発し、長期債券資産に対する需要増加を伴った、債券利回りを上昇を招く。中央銀行は、急激な短期金利の上昇によって発生したインフレ圧力の発生に、対応するだろう。債券利回りが上昇するかもしれないが、相当な金融政策の締め付けにより、さらに早く短期金利が上昇し、結果的に利回り曲線が右下がりになる。その時、高金利は経済成長を鈍化させるかもしれない。

・水平 - 水平の利回り曲線は、通常の利回り曲線から反対の利回り曲線に移り変わる時の移行期、あるいは反対の曲線から通常の曲線への移行期に最もよく見られる。利回り曲線が水平になれば、利回り格差(イールド・スプレッド)は縮まることになる。利回り格差とは、例えば1年満期国債と10年満期国債のそれぞれの利回りの差のことを言う。さてこの現象は、将来の経済がどのような動きをすることを示しているのだろうか。水平の利回り曲線は、金融引き締め政策(短期金利の上昇)を反映するだろう。あるいは、それは景気後退後の金融緩和(短期金利の下降)、すなわち、反対の利回り曲線が水平になるところを表すだろう。

それゆえ利回り曲線の動きは、経済学者が経済の総合的な状況、中央銀行による金利調節の可能性、そして非政府部門のインフレ期待を把握するために使用される。

BOX 10.2 主流の「名目金利決定」対する分析手法:フィッシャー効果

確定償還価値を持つ確定利付き債を保有することのリスクの一つは、購買力リスクである。

貸出資金説を金利の分析に使用している主流派経済学者は、ほとんどの人は将来の消費よりも現在の消費を好むだろうと信じている。彼らの考えによれば、現在の消費を抑制させることを奨励するために、貯蓄の利回りは必ず市場によって提供されるだろう。利回りは、今犠牲になっている消費よりも多くを将来において消費できるようにすることを目的としている。だが、その間に財・サービスの価格が上昇した場合、インフレが実質金利はゼロにし、実質消費の増加を完全に消滅させる可能性がある。

一回の利札の支払いが100ドルと期待される1,000ドルの1年満期を購入する個人を、想像してみて欲しい。その人は、自分が1,100ドルを満期日に獲得すると期待するだろう。

保有期間を過ぎ、債券価格が10%上昇したと仮定して欲しい。その年の最後には、以前の財のバスケットの費用1,000ドルは、現在は1,100ドルになっている。言い換えれば、投資の結果をより良くするためには、その年の最後にその債券を手放す以外に方法はない。名目利回りはインフレの額によって相殺される。主流派経済学者は、投資家が(名目ではない)「実質の」収益に動機付けられると信じている。これは彼らが、投資の決定を、現実の財・サービスを現在消費するのか将来消費するのかを選択する消費者からの投資であると見ていることに起因する。もし貯蓄者がインフレの計算をしないならば、将来における彼らの実質的な消費は希望よりも少なくなる。

主流派経済学者は名目金利を、実質金利にインフレ期待を足したものであると提唱している。実質金利は、貯蓄による資金供給と、投資のための資金需要とを同額にするような、市場で決定される実質的な利回りであるとされている。それゆえ、実質金利は均衡金利である。しかしながら、名目値で書かれた契約ならば、名目金利は期待されるインフレ率を埋め合わせる分を含まなければならない。このような、インフレ期待の上昇による実質金利への埋め合わせは、アメリカの経済学者のアービンク・フィッシャーにちなんで「フィッシャー効果」と呼ばれている。彼は、上記の関係を1930年代に確認した。多くの市場参加者はこの理論が債券市場に当てはまると信じている。そして、名目利回りが購買力を維持するために市場によって調整されるという、強い信条が存在している。

購買力リスクは満期が長くなるにつれて増加する。このことは、より長い満期を持つ債券の金利は一般的により高いと、経済学者が信じている理由の一つである。市場利回りは、要求される実際の収益率に、期待インフレ率を埋め合わせる分を足し合わせたものである。もしインフレ率が高く期待された場合、市場金利はそれを埋め合わせるように上昇する。この状況において、フィッシャー効果がより長い満期の債券に大きな影響を与えることを考えると、利回り曲線は急勾配になると予想される。

10.4 銀行は何をしているのか

新古典派経済学の視点:貨幣乗数

ほとんどの教科書において、銀行は、預金を受け入れ、部分的な準備を保有し、準備の残りを貸し出す、金融仲介機関として存在していると説明される。この因果関係は、「貸し出しに当てる準備としての預金」という概念からきている。もしそれぞれの銀行が貸し出しを行う際にこの原理に従うならば、貸し出しの総計は「預金・貨幣乗数」に従って拡大することになる。とりあえず今は、すべての銀行が預金に対して10%の準備を持つことを要求されているとしよう。これは銀行にすぐさま、預金者(の財・サービスの購入)による支出の結果としての準備の減少に対応させることを可能にする。商品の売り手が、それで手に入れた資金をどこの銀行に預けても、同様のことが起こる。また、預金者が現金を持つことを望んだ場合も、同様のことが起こる。

以下のものは、新古典派経済学派が貨幣乗数の運動を説明するときに使用する例である。

1)ある顧客がA銀行に100ドルを預金したと仮定する。

2)A銀行は10%の準備を用意しなければならないので、10ドルを準備として残す。そして、貸し出しの資産を増やし収益を増やすため、残り90ドルをある顧客に貸し出す。その時、その顧客の預金額は90ドル増える。

3)その顧客は預金を支出し、受取人である商品の売り手はその90ドルをB銀行に預ける。

4)B銀行は90ドルのうちの90% 、81ドル(90ドルのうちの10%、9ドルはA銀行と同様に準備に回す)を顧客に貸し出す。

それぞれのステージを経るごとに貸し出しと支出の金額は減少していく。これは、もしこれが銀行制度として運営された場合、900ドルの貸し出し資産が生まれるということを、容易に表現することができる。これは、最初の新しい預金が合計1,000ドルの預金に上昇し、その預金は準備100ドルによって「償還」されるということを意味する。それによって、10%の要求準備に従っている。

この例は主流の経済学の教科書が「部分準備銀行制度」と説明するものである。これは、現在の預金の上昇がM1の上昇を引き起しているという、貨幣の創造(信用創造)を説明しているのであると、それらの経済学の教科書は述べる。100ドルを最初に預金した時、乗数は10である。この乗数は要求準備律である10%の逆数である。与信を創造した時、もし非政府部門がより多くの現金を保有することを選択した場合、より小さい貨幣乗数が結果として生ずる。

この例において注意すべきは、個々の銀行が自発的に「貨幣創造(信用創造)」ができないということだ。この制度の全体として100ドルの預金が1,000ドルに増える。それぞれの段階において、それぞれの銀行は自らの保有する準備のうち単純に90%を貸し出し、10%を準備にとっておく。主流派の教科書に従うならば、部分準備銀行制度によって「魔法」が生まれるとしている。預金の余分な部分が出て保持される準備が増えれば増えるほど、乗数の影響は小さくなる。この論理に従えば、もし準備率が0ならば(預金に対して準備を持たなくて良いならば)、銀行は最初に1ドルさえ預けてもらえれば、無限に貨幣創造ができることになる。

この良くある教科書の例では典型的に10%の準備率が仮定されているため、学生は貨幣乗数が瞬時に「10」であることを計算できる。1992年4月12日、アメリカ連邦準備銀行は歴史上初めて「魔法」のような10%の要求準備率を設定した。教科書の理論が現実になったわけだ。しかし、理論と現実が一緒になったからといって、その理論が正しいことが証明されたわけではなかった。我々がこれ以降に見るように、近代銀行制度を説明している「と言われている」貨幣乗数なるものは、神話でった。現実における銀行の業務に全く関係がなかった。

支配的な新古典派経済学の視点を要約するならば、銀行は収益を最大化する金融仲介機関として考えられる。彼らは預金を受け取ることによって準備を用意し、そして彼らはより高い金利を設定して収益を得ることができる。しかし、分別のある規制の要求が彼らに最小限の預金に対する準備を維持させる。部分準備要求は、信用創造には限界があるということを表している。

それゆえ新古典派経済学の物語の中では、貨幣創造は「外生的」であると考えられている。そして、その外からの影響は「中央銀行によって」決定されているとしている。これは彼らの重要な主張だ。なぜならこの主張は、「中央銀行がマネーサプライを早急に増大させることを決定し、インフレを起こすことができる」という彼らの議論を支える根拠だからだ。以上の議論を踏まえると、貨幣数量説に則った、中央銀行がゆっくりと貨幣を増加させることによってインフレを操作しようという、政策が提案される。我々が今後チャプター20で見て、チャプター23で分析するように、貨幣数量説はインフレが発生する過程について概念的に欠点がある。我々はそこで、中央銀行は通常の貨幣制度のもとではマネーサプライを操作する能力がないことを説明する。

貨幣乗数が含んでいる意味とは、もし銀行が追加的な貨幣創造をするために十分な準備を保有していなければ、銀行は貸し出しを控えるだろう、ということだ。いくつかの選択については自由裁量的に行われている。貨幣乗数は、金利の機能と金利の差について、銀行はより多くの余分の準備を好むことについて、公共機関もどうように銀行が現金(準備)を保有することを好んでいるということについて、説明している。また上記に説明したように定期預金・当座預金の比率についても説明している。しかし、ブランナーが1968年に説明したように、これらの要素は些細な重要性しかない。

与信創造のMMT的な描写

部分準備要求によって運営されているとする与信創造の過程に関する新古典派経済学の説明は、不換貨幣と変動相場制を伴う近代的な貨幣経済における銀行の行動を現実にもとづいて描写したものではない。

現実の世界において、銀行の業務は複雑であるが、いくつかの点でその他の営利企業と似ている。その他の企業と同じように、銀行は利益を求め、それによって株主への配当を生み出している。銀行は、彼らが貸し出しをした顧客からの受け取りよりも、彼らが資金の調達のために支払わなければいけない金利が上回らない限り、銀行は貸し出しによって利益を生み出すことができる。

まず、与信創造のために必要な状況は、世の中にノンバンク(銀行ではない組織)あるいは家計が存在し、彼らが財・サービスまたは資産の購入のために借り入れを必要としているという状況だ。そして、彼ら市場参加者が銀行に対して返済能力がなければならない。すなわち借入金の全額を返済する能力がなければならない。返済能力を構成するものは業務を運営していくうちに変化する。また、貸し出し基準は銀行が市場のシェアを獲得しようとしているときは緩和される傾向にある。さらに、上記で説明した通り、銀行は貸し出しによって利益が発生することを期待する。

銀行は自らの準備額(それは彼らの抱える負債、銀行預金に対応するために彼らが保有しているものである)に影響されず独立して貸し出しを行う。貸し出しを行なった後、銀行は自らのが法律を遵守するべく、あるいは自らの目的を達成するべく、追加で準備を借り入れする。銀行の経営者は一般的に、銀行制度における準備の総計について、知らないし気にかけてもいない。確かに、銀行員は貸し出しをする前に自らの銀行の資金調達のことを考えていない。銀行の貸し出しは「準備の値段」と「予想される利得」を考慮して決定される。資金を調達することは一切考慮されない。もし「資産における金利の利得」と「準備を借り入れる費用」の差が十分に拡大するならば、すでに準備が不足している銀行でさえ、資産を購入、貸し出し、必要な準備の銀行間取引市場からの購入(借り入れ)をするだろう。銀行間取引市場は、準備の貸し出しおよび借り入れを行う銀行同士を結びつけている。

重要な点は、銀行が企業・家計に対して貸し出しをする際、貸出の準備、原資なるものは存在しないということだ。銀行の貸し出しは準備が余分にあるからといってより簡単になるわけではないし、準備が少ないからといってより難しくなるわけでもない。銀行準備は、貨幣乗数・部分準備預金の説明とは違い、貨幣創造の際のための原資となるわけではない。銀行は貸出の前に、銀行に現金が預けられるのを待ってはいない。

銀行とその他の企業との違いは、それらの抱える負債の性質に関係している。銀行は「借り手」の負債を購入することによって貸し出しをしている。発生した銀行の負債(銀行預金。たいていは要求払預金)は、少なくとも当初は、借り手にとって資産である。それゆえ、銀行から借り入れをしている銀行の顧客は、要求払預金を保有しているから、銀行への債権者でもあるし、同時に銀行への債務者でもある。彼らは大抵すぐに、その新しく作られた要求払預金を財・サービスあるいは資産を購入する手段として活用する。銀行の負債(銀行預金)は家計・企業に小切手や振込・振替によって使用される。また顧客は要求払預金を(政府に保証された)不換貨幣に1ドル単位で変換することができる。また預金を支払いに使うことができる。政府はいくつかの銀行の負債で税を支払うことを認めているだろう。

同様に、銀行の準備は他の銀行への支払い・契約に使用することができ、中央銀行に要求された支払いにも使用することができる。それゆえ、銀行に対する「債権者」が自らの保有する要求払預金を引き落として、支払いをしたり現金を引き出したりした時、結果としてここの銀行の準備の減少が発生する。その時、銀行は準備の減少を補うために、資産を売却したり、(追加の準備を借りて)負債を増やす。

銀行間取引市場(アメリカではフェデラル・ファンド市場と呼ばれている)は、民間銀行が自らの準備の目標を達成できるように、銀行の準備バランスを移し替える機能を持つ。単純に考えれば、一定の期間中には、ある銀行は全く準備がなくなるかもしれないということが想像できる。しかしながら、概して、そのような現象はある銀行から他の銀行に準備が移動するだけだ。もし本当に銀行が欲する準備が他の銀行から調達できなければ、銀行は中央銀行から準備を調達するだろう。

決して銀行は貸出の前に準備が預けられるのを待っているわけではなく、以下に説明するように、貸し出しによって貸借対照表を拡大させていっている。

貸出が預金を生む

貸出が預金を生んでいる。その事実の後に、準備が預金を支えているという構造が発生する。銀行の新たな負債を生む貸出の拡大の過程は、銀行の資金調達とは関係がない。利益の追求において、銀行は借り入れを望む顧客から申込書を受け取り、その申込書の内容を評価する。2008年の国際金融危機に至るまでの間ではあるが、その評価検証は非常にゆるいものだった。

銀行の貸出拡大の制約となるものは、返済能力のある借入希望者の不足である。それは、悲観的な時期に銀行が資格基準をあげることによって発生し得るし、将来の不確実性によって返済能力のある借入希望者が借り入れに消極的になることによっても発生する。主流の考え方は、「銀行の少量の要求準備を上回る貸借対照表の拡大は、銀行が予想できる貸出による利得に影響するだろう」というものだ。これは懲罰金利の結果である。懲罰金利とは、銀行が営業日の終わりまでに要求される準備を満たすことができなかった時に、中央銀行が割引窓口(準備を必要とする銀行に対して、それを貸し出すことを目的とした中央銀行の設備)を通して要求する金利のことである。しかし、懲罰金利はそもそも銀行の貸出能力を妨げることはない。それゆえ、「中央銀行は銀行の準備を追加することによって、彼らの貸出能力に影響を与えられる」と仮定することは明らかに間違っている。この問題については、チャプター23で詳しく述べることにしよう。

銀行は準備を貸し出していない

「貸し出しが預金を生む」という推論は「銀行は準備を貸し出していない」ということを表現し、さらに準備の実際の役割についての疑問を提示する。

銀行は、銀行間決済制度の一環として、中央銀行に準備を保有しなければならない。準備は銀行間の支払いに使われる。毎日、何百万という取引が銀行間で行われる。例えば、A銀行から振り出された小切手がB銀行に預けられた場合、A銀行の準備がB銀行に振り替えられる。

もし特定の銀行が1日ごとの要求準備に対する自らの準備量の不足を発見した場合、その時、銀行はまず最初に他の銀行から準備を借り入れることが可能である。そして、貸し出す側の銀行は、その特定の日において、準備を余分に持っているのであろう。しかし、今後チャプター20,23で見るように、銀行全体の準備の不足は、中央銀行による準備の提供によって解消される。また、銀行全体の準備が超過している場合は、中央銀行による準備の吸収によって解消される。この中央銀行による介入は、我々が「流動性管理任務」として言及するものだ。中央銀行の金利目標に一致させるために、銀行に準備全体を運営することを許可したものである。例えば、もしあらゆる日において超過準備(要求準備を超える準備)が存在し、なおかつ中央銀行が競争的な利得を準備に提供しなかった場合、超過準備を持つ銀行はその準備を翌日物(翌日には返済を要求する貸出)として貸し出そうとするだろう。その行為は、短期金利を下落させる影響力を持つ。中央銀行は、自らが望む政策(目標)金利に翌日物銀行間金利を合わせるために、その準備を吸収しなければいけない(銀行に国債を銀行に売却すれば、国債の支払いは準備によって支払われるため、銀行制度全体の準備を減らすことができる)。このことについてはチャプター23で見ることにしよう。

内生貨幣

我々は新古典派経済学の教科書とは違い、中央銀行はマネーサプライをコントロールできないという現実を踏まえた物語を示した。言い換えれば、マネーサプライは、「銀行に対する借入需要」と「銀行の貸出(貸出は預金を創造する)意欲」によって「内生的に(ものごとの結果として決まる、事前に決定できない、という意味)」決定するという意味で、「内生貨幣」である。新古典派の間違った理論は、マネーサプライは外生的に決まる、マネーサプライはマネタリーベースと貨幣乗数との計算によって決まると信じている。そして、新古典派経済学者は中央銀行がそれをコントロールできると信じている。

借入需要は、経済における民間部門の消費(および資産購入)決定によって決まる。それは借入金利からは二次的に影響を受けるのみである。銀行は、誰かが「銀行から借り入れたい」と思わない限り、貸し出しをすることができない。このことは、貸出の供給と借入の需要はそれぞれ独立していないために、金利は貸出の供給と借入の需要によって決定されないということを表している。むしろ、銀行は短期の貸付金・借入金を取引する市場において、それらの銀学を設定している。その時、銀行は借入需要に合わせて価格を設定し、いくらかの貸出をしている。言い換えれば、借入の意欲と返済能力がある借り手がいたとしても、銀行は貸出をしないことがあるということだ。

そのような人々の大部分の貸出の割り当てには、いくつかの理由が存在する。銀行は何人かの借り手の債務不履行のリスクについて心配するが、そのリスクを補うほどに金利を上昇させることができない。貸出量の割り当ては価格の割り当てよりも優れている。すなわち金利の上昇が何人かの借り手に課される。また、おそらく銀行は借り手の債務不履行のリスクについての情報よりも、より良い情報を手に入れるだろう。例えば、新しいレストランを開こうとしている借り手はその産業において破産する確率を政策に把握していないだろう。あるいは、単に過度に楽観的になる。一方、未来を知ることはできないので、大まかな規則に則って業務を行わざるを得ない(例えば、形式的ではないが、貸出の大きさの制限を設けるなど)。いくつかの貸出量の割り当ては不合理にすらなるし、差別的にもなる。なぜなら銀行は伝統的にある一定の種類の貸出に慎重になるし、ある一定の集団には貸出をしたがらない。銀行の貸出の供給は、いくつかの金利に基づく借入への需要にただ単に合わせているわけではないということは、重要な点である。

短期金利は、短期の卸売取引における金利における利幅であると捉えられる。利幅を正確に決定するもの(あるいは、利幅は変化するのかどうか)が何であるかは議論が続いている。しかし、ここでの我々の分析にとってあまり重要ではない(Moore,1998)。

結局、卸売市場金利は中央銀行の政策の影響下にある。個々の銀行は小売貸出(借入側は商業上使用する施設を担保とする)と預金の不一致を調整するために卸売市場を使用する。ほとんどの銀行は自らの小売貸出と預金を正確に一致させることはできない。いくつかの銀行は抱えることができる預金額よりも多くの小売貸出を行うことができるだろう。しかし、その他の銀行は預金者よりも少ない人数の借入顧客を獲得する。後者の彼らは超過準備を持つことにあるだろう。その時、前者の彼らは卸売負債を発行して準備を「購入」するために卸売市場を使用する。また、一方で、後者の超過準備を抱える彼らは準備を卸売市場でうるだろう。

以上で説明したように、中央銀行は翌日物銀行間金利を設定している。その時この比率は、裁定取引(現物と先物の価格を利用して利益を獲得する取引)を通して、その他の卸売市場金利を決定する。

要約

新古典派の立場は、銀行のレバレッジ(与信の創造、貸出の増加)は新たに預金がされた時に発生するとしている。そして、一方で部分準備要求によって制限されているとしている。中央銀行はおそらくマネタリーベースを操作できるので、中央銀行がマネーサプライを操作できると主張している。現実の世界で何が起きているかということを反映すると、MMTは中央銀行はマネタリーベースを操作できないとしている。なぜなら、金融政策は中央銀行が設定した「金利目標」と「適切な準備水準」に導かれるからだ。銀行はその金利目標に従って、貸し借りを行なっている(これについてはチャプター20,23で詳述する)。また、銀行は特定の顧客に対して貸出をする際に、自らの準備量にその貸出が制約されているわけではない。もし債務返済能力がある顧客が存在し、銀行にとって有益な貸出ができるならば、銀行は貸出を行い、その後、十分な準備を他の銀行・中央銀行から調達するだろう。それゆえ、新古典派の立場では「預金が貸出を生む」としているのに対し、MMTでは「貸出が預金を生む」としている。さらに、同様にMMTは、大幅なマネーサプライの増加は借入需要によって生み出されるとしている。また、マネタリーベースは、内生的な貨幣の上昇に後押しされて、特定の金利目標を達成しようとする中央銀行によって調整されるとしている。それゆえ貨幣の供給は、外生的に中央銀行によって貨幣の値段(短期金利。銀行が準備預金を借りる時にかかる金利。翌日物銀行間金利)を決定しているのにも関わらず、内生的に決定される。

貸出の例:貸借対照表を使った分析

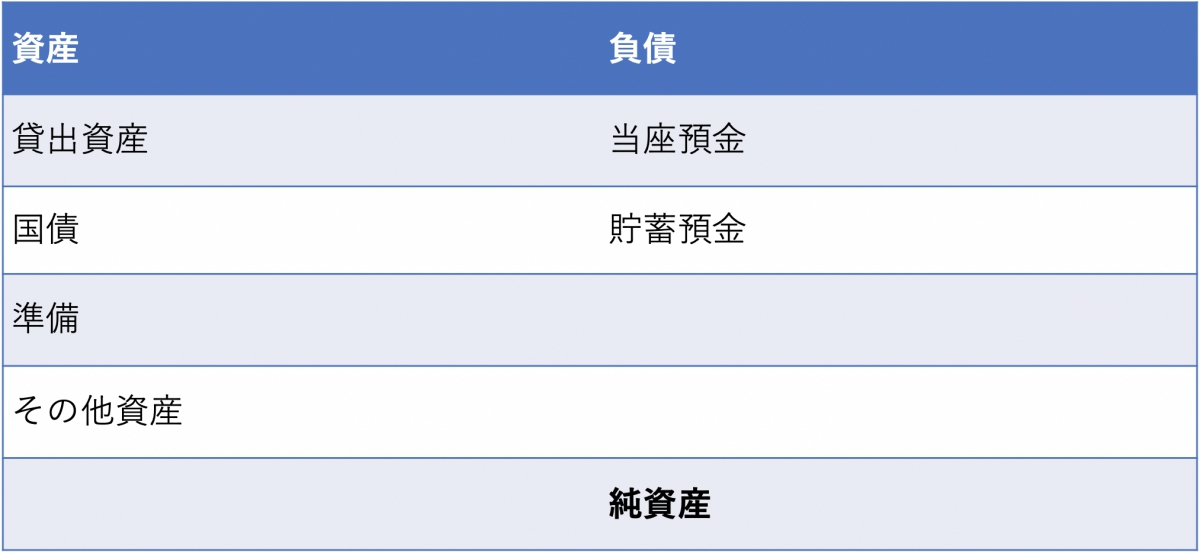

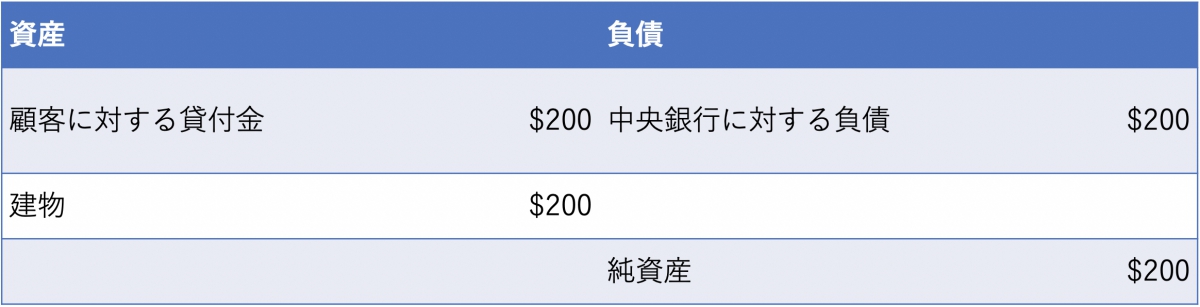

10.2は、典型的な銀行の貸借対照表である。

貸借対照表の会計科目のうちの、当座預金と普通預金が負債として計上されていることに注目してほしい。銀行は当座預金(たいていは普通預金)と現金を交換する約束をしているから、それらは負債として扱われている。そして、銀行は顧客への貸付金、債権(それらは財務省の負債やその他の金融資産である)を保有している。

たいていの企業と銀行は、総資産と総負債の差である、純資産を持っていることが当然だ。総資産は借方(左側)に計上され、総負債と純資産は貸方(右側)に計上される。

単純な貸借対照を例にとることは、A銀行による貸出の過程を把握することを簡単にする。では、図10.3のような単純な貸借対照表(それはA銀行のストックを表している)を持つA銀行を仮定してみよう。

A銀行のオーナーは資産を上昇させ、建物を買った。オーナーの総資産また純資産は購入した建物と同額である。A銀行はまだ銀行の業務には携わっていない。

すると、車を買うために借金をしたいと言う顧客が銀行にやってきた。銀行は彼が返済能力があるかどうかを、所得税申告書(所得を記したもの)、資産証明書、借入記録などを訪ねて判断する。もし顧客が認められたら、銀行の貸借対照表は図10.4のようになる。

銀行は200ドルの貨幣科目を想像する(この当座預金は顧客が負債を負った見返りに発行されたものである。そして、これは顧客が何らかの支払いをする時に使える)。銀行の「総資産」と、「負債と純資産の合計」は、現在ともに400ドルである。

顧客が預金を使用して支出をする前に、一旦、現在の貸借対照表を注意深く見てみよう。

銀行はどこに貨幣を創造したのか。

・当座預金は「無から」生み出された。すなわち、何もないところから借り手の口座に200ドルと打ち込んで生み出した。かつては、銀行が独自の紙幣を発行さえしていた。今では中央銀行のみが紙幣を発行することが一般的となっている。

・銀行は事前に預金されることを必要としない。金庫に現金がある必要がない。実際、この例では、銀行は金庫に多くの現金を持っているわけではないし、中央銀行に保有する口座にも多くの預金がされているわけではない。

・銀行は自分の持っている何かを貸しているわけではない。自分の意思で自ら貨幣科目(銀行預金)を作り出している。

・銀行預金という貨幣科目は銀行の負債である。

・銀行がそれらの負債を創造することによって、その銀行は以下のことを約束したことになる。

ー 顧客の要求に応じて預金と現金を交換するということ。

ー その預金を、銀行に対する負債の返済に使用することを受け入れるということ。

当座預金は現金との交換が約束され、さらに銀行の負債として支払いに使われることを単純に法的に約束されている。銀行は多くの現金を今現在において持っていなければならない、というわけではない。

銀行の業務(自らの負債を発行しての貸出。および、顧客への要求払預金の創造)の達成は以下の事柄によって左右される。

・顧客の支払い能力および返済能力。もし期限通りの支払いができない顧客がいたとすると、その影響は、銀行の保有する資産の価値、銀行への収入に影響する。最終的には銀行の純資産、自己資本比率、銀行の株主への配当にも影響する。

・もし以下の条件が揃っているならば、準備を要求する銀行の能力は低コストである。

ー 顧客が現金の引き出しを望んでいる

ー 銀行は、顧客の支払いに従って、他の銀行に対して銀行間取引を行う機関を通して支払いをしなければならない(以下に見る)。

ー 銀行は顧客が政府に負っている納税義務を清算しなければならない。

もし銀行が異常事態に陥り、これらの状況が満たされない場合、銀行預金は破綻し、非流動的になる。「破綻」とは、銀行の純資産が0以下に下落することである。「非流動的」とは、現金と交換ができないということである。それゆえ、銀行には預金貨幣を際限なく想像できる能力があったとしても、実際にそのようなことをする動機は銀行にはない。なぜなら、それは利益を生まないからだ。

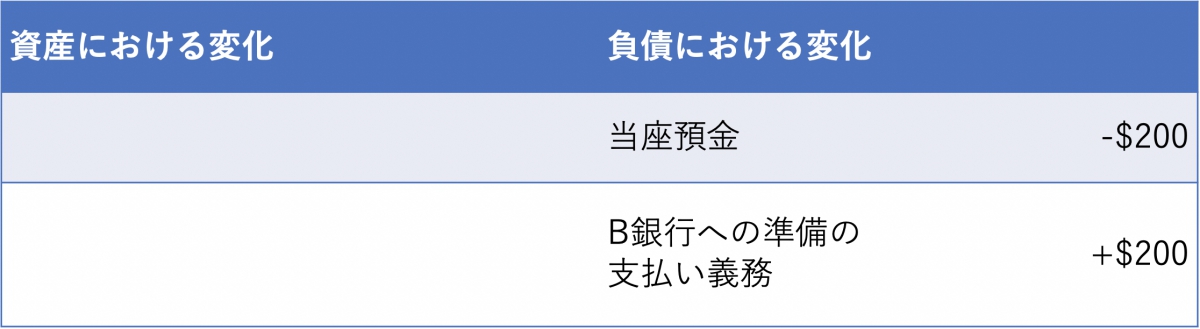

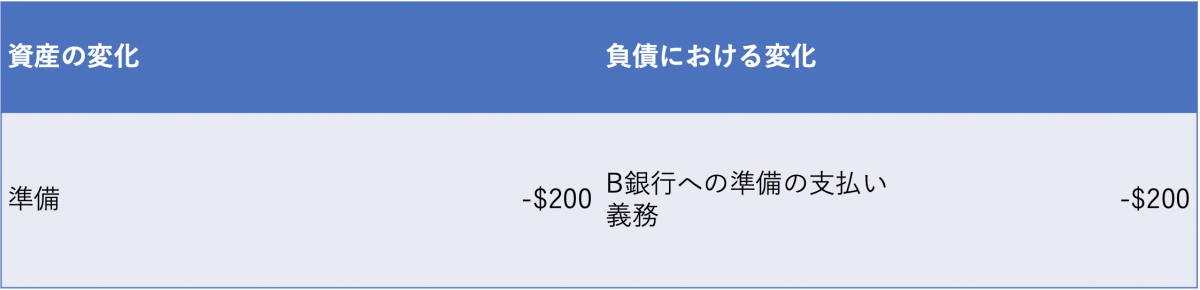

もし顧客が車を買うために200ドルを、B銀行に口座を所有する車販売店に支払った場合、何が起きるのであろうか。A銀行の貸借対照表はず10.5、B銀行のそれは図10.6のようになる(ここにおいて、それぞれの会計科目の金額ではなく、資産と負債の変化に注目してほしい)。

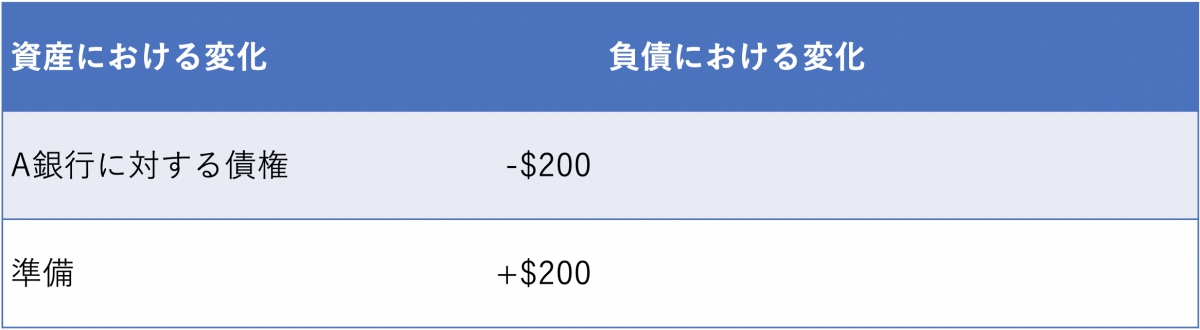

顧客の当座預金として計上されている銀行の負債は、車の購入によって引き落とされる。しかし、その取引はA銀行に口座を持つ顧客における貸借対照表の変化には止まらない。B銀行に口座を持つ車販売店の貸借対照表が変化する。今、A銀行はB銀行に対して200ドルの負債を負っている。自らが保有する準備をB銀行に移動させなければならない。しかし、準備を持っていない。では、A銀行はどこから準備を調達するのか。

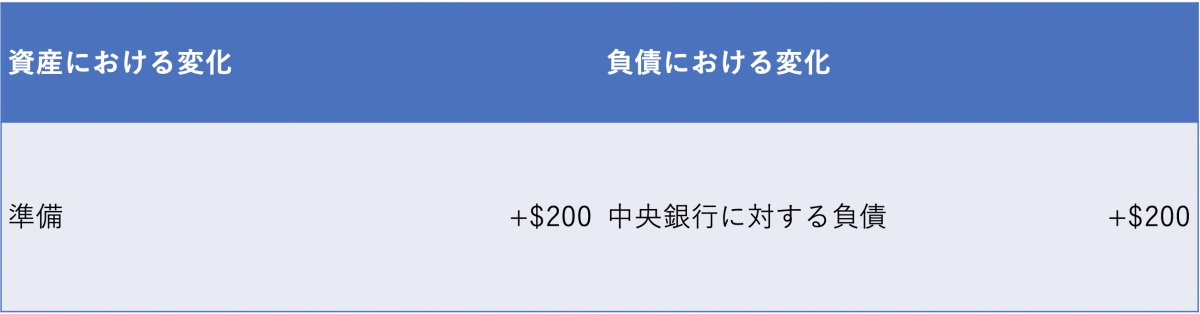

A銀行は中央銀行において準備を維持することを求められている。この準備は中央銀行にとっては負債であり、銀行にとっては資産である。そして、これは銀行間の支払いを円滑する機能を持っている。その制度は、人々、企業、その他の団体が小切手を振り出すことによって発生する、銀行間の何百万という取引をつないでいる。A銀行に口座を持つ顧客の口座を引き落とし、B銀行に口座を持つ車販売店の口座に新たに預金を生み出さなければならない。その時、B銀行には準備が必要となる。その時、準備の一貫した制度がなければ、B銀行に必要な準備を用意することは不可能だろう。

A銀行は準備を獲得するために、最も費用のかからない方法を選ぶであろう。例えば、資産を売って準備を手に入れようとした場合、現在銀行の保有する資産は「建物」のみであるから、それは非常に費用がかかる方法とわかる。なので、A銀行は債権を多く保有していればそれをうるだろう。あるいは、他の(国内外を含めた)銀行あるいは(自国の)中央銀行から準備を借りることを選択するだろう。一般的な準備を手に入れる方法は、準備を生み出せる唯一の存在である、中央銀行から準備を借りる方法である。図10.7は、中央銀行から準備を借りたA銀行の最終的な貸借対照表である。図10.8は中央銀行の貸借対照表である。

そして今、A銀行はB銀行に準備を送ることが可能になっている。その後、準備を送った後の2つの銀行の貸借対照表が図10.9と図10.10である。

その図では銀行間の送金はもうすでに済んでいる。そして、最終的なA銀行の資産と負債を記録した貸借対照表は図10.11である。

A銀行は、顧客への貸し出しによって得られる金利の収益が、中央銀行に対する(準備を用意するために借り入れた時に発生した)負債の金利の支払いを上回っている限り、貨幣を創造することができる。

B銀行の貸借対照表は図10.12である。我々は、B銀行が車販売店の当座預金を増やす前に、準備を手に入れたと言うことを想像することができる。

中央銀行の最終的な貸借対照表は図10.13の通りである。

ここで、これらの取引において物理的な現金が全く必要とされていないことに注目してほしい。これは、コンピューター網を通した電子的な操作が貢献している簿記の仕分けである。 また、我々が示す例に直接に関係している資産と負債のみを見せたことにも注目してほしい。もちろん、民間銀行と中央銀行は多くの資産と負債、そして純資産を保有している。 実際問題として、中央銀行は通常、無担保で銀行に対して直接に準備を貸し出すということはない。代わりに担保と交換する(たいてい「国債」と交換する)。あるいは、担保を割り引いて交換する。なので、もしA銀行が300ドルの債権を保有しているならば、それを銀行に安い値段で提供して交換に応じなければならない。もし銀行が5%の割引率を設定してならば、その300ドルの債権は285ドルの準備に交換される。割引率の設定は、中央銀行が経済における貸出の量を制限することを試みることができる、数ある方法の中の1つである。

[改訳]

要約

新古典派は、新たに預金がされた時に銀行のレバレッジ(信用創造)が発生し、一方でそれは部分準備要求によって制限されているとしている。中央銀行はおそらくマネタリーベースを操作できるので、中央銀行がマネーサプライを操作できると主張している。

MMTは、現実世界で何が起きているかということを反映し、中央銀行はマネタリーベースを操作できないとしている。なぜなら金融政策は、中央銀行が設定した金利目標と適切な準備水準に従うからだ。銀行はその金利目標に従って、貸し借りを行なっている(これについては第20, 23章で詳述する)。第二に、銀行は特定の顧客に対して貸出をする際、自らの準備量に制約されない。もし債務返済能力がある顧客が存在し、銀行にとって有益な借入顧客ならば、銀行は貸出を行い、その後、十分な準備を他の銀行・中央銀行から調達するだろう。すなわち、新古典派では「預金が貸出を生む」としているのに対し、MMTでは「貸出が預金を生む」としている。第三に、上記を総合してMMTは、大幅なマネーサプライの増加は借入需要によって生み出されるとしている。そして、マネタリーベースは内生的な貨幣の増加に後押しされて、特定の金利目標を達成しようとする中央銀行によって調整されるとしている。それゆえ、貨幣の供給は内生的に決定され、一方で、貨幣の値段(短期金利)は中央銀行によって外生的に決定している。

銀行による信用創造の例:バランスシートを使った分析

図10.2は、典型的な銀行のバランスシートである。

バランスシートの会計科目のうち、当座預金と普通預金が負債として計上されていることに注目してほしい。銀行は当座預金(たいていは普通預金)と現金を交換する約束をしているため、それらは負債として扱われている。そして銀行は、顧客に対する貸付金と(財務省の負債やその他の金融資産などの)債権を保有している。

たいていの企業と銀行は、総資産と総負債の差である、純資産を当然持っている。総資産は借方(左側)に計上され、総負債と純資産は貸方(右側)に計上される。

単純なバランスシートを例に取ることで、A銀行による信用創造の過程を容易に把握できるようになる。では、図10.3のような単純なバランスシートを持つA銀行を仮定してみよう。それはA銀行のストックを表している。

A銀行のオーナーは資産を上昇させ、建物を買った。オーナーの総資産及び純資産は、購入した建物の値段と同額である。A銀行はまだ銀行業務を行なっていない。

その後、「車を買うために借金をしたい」という顧客が銀行にやってきた。銀行は彼に返済能力があるかどうかを、所得税申告書、資産証明書、借入記録などを見て判断する。もし顧客が借入を認められれば、銀行のバランスシートは図10.4のようになる。

銀行は200ドルの貨幣科目(この当座預金は顧客が負債を負った見返りに発行されたものであり、顧客が何らかの支払いをする時に使える)を創造する。現時点では、銀行の総資産、及び負債と純資産の合計は、ともに400ドルである。

ここで一旦、顧客が預金を支出をする前に、現在のバランスシートを注意深く見てみよう。さて、銀行はどこに貨幣を創造したのだろうか。以下がその答えだ。

銀行はどこに貨幣を創造したのか。

• 当座預金は無から生み出された。すなわち銀行は、何もないところから、借り手の口座に「200ドル」とキーボードで打ち込んで預金を生み出したのだ。かつては銀行が独自の紙幣を発行さえしていたが、今日では中央銀行のみが紙幣を発行することが一般的となっている。

• 銀行は事前に預金されることを必要としない。金庫に現金がある必要がない。実際この例でも、銀行は金庫に多くの現金を持っていないし、中央銀行の口座に多くの預金があるわけでもない。

• 銀行は自分の持っている何かを貸しているわけではない。自分の意思で貨幣科目(銀行預金)を作り出している。

• 銀行預金という貨幣科目は銀行の負債である。

• 銀行がそれらの負債を創造することによって、その銀行は以下のことを約束したことになる。

- 顧客の要求に応じて預金と現金を交換すること。

- その預金を、銀行に対する負債の返済手段として認めること。

当座預金は、現金と交換されることや、銀行に対する負債の返済に使われることを法的に当然のように約束されている。銀行が今現在において多くの現金を持っている必要はない。

銀行業務(自らの負債を発行することによる貸出、及び顧客への要求払預金の創造)の達成は、以下の事柄によって左右される。

• 顧客の支払能力及び返済能力。もし期限通りの支払いができない顧客がいたとすれば、それは銀行の保有する資産価値と、銀行の収入に影響する。最終的には銀行の純資産、自己資本比率、銀行の株主への配当にも影響する。

• もし以下の条件が揃っているならば、準備を要求する銀行の能力は低コストである。

- 顧客が現金の引出を望んでいる。

- 顧客が支出するたび、銀行は、銀行間取引を行う機関を通して、他の銀行に支払いをしなければならない(後述)。

- 銀行は、顧客による政府への納税を処理しなければならない。

もし銀行が異常事態に陥り、これらの状況が満たされない場合、銀行預金は破綻し、非流動的になる。破綻とは、銀行の純資産が0以下になることである。非流動的とは、現金と交換ができないことである。それゆえ、銀行に預金貨幣を際限なく創造できる能力があったとしても、実際にそのようなことをする動機は銀行にはない。なぜなら、それは利益を生まないからだ。

もし顧客が、B銀行に口座を所有する車販売店に対して、車を買うために200ドルを支払った場合、何が起きるだろうか。A銀行のバランスシートは図10.5、B銀行のそれは図10.6のようになる(それぞれの会計科目の金額ではなく、資産と負債の変化に注目してほしい)。

顧客の当座預金として計上されている銀行の負債は、車の購入を通して引き落とされる。だがその取引は、A銀行に口座を持つ顧客におけるバランスシートの変化させるだけではない。B銀行に口座を持つ車販売店のバランスシートも変化させる。現段階で、A銀行はB銀行に対して200ドルの負債を負っている。自らが保有する準備をB銀行に移動させなければならない。しかし、準備を持っていない。では、A銀行はどこから準備を調達するのか。

A銀行は、中央銀行に準備預金口座を保有することを要求されている。この準備は中央銀行にとっては負債であり、銀行にとっては資産である。そして、これは銀行間の支払いを円滑する機能を持っている。そのシステムは、人々・企業・その他の組織が小切手を振り出すことによって発生する、銀行間の何百万という取引をつないでいる。この例では、A銀行に口座を持つ顧客の口座を引き落とし、B銀行に口座を持つ車販売店の口座に新たに預金を生み出さなければならない。その時、B銀行には準備が必要となる。その時、準備に関する一貫したシステムがなければ、B銀行に必要な準備を用意することは不可能だろう。

A銀行は準備を獲得するために、最も費用のかからない方法を選ぶだろう。例えば資産を売って準備を手に入れようとした場合、現在銀行の保有する資産は「建物」のみであるから、それは明らかに非常に費用がかかる方法だ。なのでA銀行は、債券を多く保有していればそれを売却するだろうし、あるいは、他の(国内外の)銀行・(自国の)中央銀行から準備を借りることを選択するだろう。一般的な準備を手に入れる方法は、準備を生み出せる唯一の存在である中央銀行から準備を借りることである。図10.7は、中央銀行から準備を借りた時の、A銀行の最終的なバランスシートだ。同様に、図10.8は中央銀行のそれだ。

現段階において、A銀行はB銀行に準備を送ることができる。そして、準備を送った後の2つの銀行のバランスシートが、図10.9と図10.10である。

その図では銀行間の送金がもうすでに済んでいる。そして、最終的なA銀行の資産と負債を記録したバランスシートが図10.11である。

A銀行は、顧客への貸出によって得られる金利収入が、中央銀行に対する負債の利払いを上回っている限り、貨幣を創造することができる。

B銀行のバランスシートは図10.12である。我々はB銀行が、車販売店の当座預金を増やす前に準備を手に入れたのだと、考えることができる。

中央銀行の最終的なバランスシートは図10.13の通りである。

ここで、これらの取引において物理的な現金が全く必要とされていないことに注目してほしい。それらは、コンピューターのネットワークを通した電子的な操作による、簿記の仕分けなのだ。

また、例に直接関係している資産と負債のみがバランスシートに表されていたことにも注意してほしい。もちろん現実には、民間銀行と中央銀行は多くの資産と負債、そして純資産を保有している。

実際、中央銀行は通常、銀行に対して無担保で直接に準備を貸し出さない。代わりに担保(多くの場合は国債)と交換するのだ。あるいは、担保を割り引いて交換する。なので、もしA銀行が300ドルの債券を保有しているならば、それを中央銀行に額面より安い値段で提供して交換しなければならない。そこで中央銀行が5%の割引率を設定したならば、その300ドルの債券は285ドルの準備に交換される。割引率の設定は、経済における信用創造を制限するための、中央銀行が持つ数ある方法の中の一つである。

結論

近代的な銀行を、「預金を取り込んだ後、そのほとんどを貸し出し、一部を準備金として保持する」といったことをする「仲介者」と考えるのは不十分であり、誤解を招く。そうではなく、「銀行は(借り手に負債を負わせつつ)貸出を行い、借り手が支出するために使用できる要求払預金を創造する」と考えるべきだ。銀行はほとんどの場合、決済のために準備を使用する。つまり彼らは、他の銀行・中央銀行・財務省に対する支払い、及びATMでの現金の引き出しに対応するために準備を使用する。銀行は、必要に応じて、他の銀行から借り入れるか、中央銀行による準備の創造を通じて準備を手に入れる。第20章では、中央銀行は準備の需要にどのように、そしてなぜ対応するかについて、さらに詳しく説明する。

出典

Brunner, K. (1968) “The Role of Money and Monetary Policy”, Federal Reserve Bank of St Louis Review, 50, 8–24.

Moore, B. (1988) Horizontalists and Verticalists: The Macroeconomics of Credit Money, Cambridge: Cambridge University Press.

後注

1. 正統派経済学者は、「名目金利は、実質金利と期待インフレ率の合計である」と主張している。実質金利は、貯蓄と投資需要を均衡させる、市場で決定された実質利回りであると想定されている。それゆえ、これは実質均衡金利なのだ。しかし、支払契約は名目値、つまり名目金利に基づいて結ばれるため、名目金利は期待インフレ率を補わなければならない。このような、インフレ期待の上昇に伴う実質金利への利率の追加は、フィッシャー効果と呼ばれている(Box 10.2を参照)。多くの市場参加者は、これが債券市場に当てはまると考えている。名目利回りは購買力を維持するために市場によって調整されるという、強い信条が存在している。

20.1 はじめに

この章では、我々は3つのことについて話す。

1.財政政策はどのように考え出されるのか

2.金融政策はどのように考え出されるのか

3.国家の支出を可能にするために、財政政策と金融政策はどのように調整されているのか

この章のはじめに、我々は少しだけ変動相場制を採用する貨幣経済における、中央銀行と財務省の役割について説明する。また我々は、財政・金融政策の妥当性は、「貨幣の使用者」としての家計・企業の観点から見た場合とは、根本的に異なるということを強調する。

この章では政策の実践について注目する。ここ数年、「教科書の財政政策の説明」と異なる国で起こった「制度的な取り決め」の間に不一致が起こっている。アメリカ、イギリス、オーストラリア。それらの国々は似ている部分もあるのだが、それぞれに異なる政策を実行している。我々は財政政策の総括的で簡単な説明を提供する。

そして、中央銀行が第一次市場において国債を買い取ること、俗に言う「中央銀行による政府の国債の直接引き受け」が政策の結果に対して「全く意味のある影響を与えていない」と言うことも説明する(これについてはLavoie,2013および、Tymoigne,Wray,2013の合計3氏から引用)。

その時、近代的な貨幣制度における税の役割を再考することになるだろう。この章ではさらに、ある国が他国から政策的に独立を果たすためには、変動相場制を採用する(ユーロのような共同管理する貨幣ではない)自国通貨が極めて重要であるということも説明している。補論では、開放経済を採用する国家における、中央銀行が取る政策について深く分析している。

20.2 中央銀行

近代的な政府は中央銀行を保有している。いくつかの国では、形式的に中央銀行は政府・財務省から独立している。しかし、通常いまだに選挙で選ばれた政権が中央銀行の政策の決定者の構成員を任命している。そして、政権はその集団を含めた中央銀行が決定した政策に対する拒否権を保持している。しかし、ほとんどの中央銀行の政策決定者(アメリカでは連邦準備制度理事会、イギリスでは金融政策委員会)はいくつかの点では政権・官僚組織から独立している。

中央銀行は翌日物あるいは銀行間取引の金利を設定する権利を与えられている。それは現代における、金融政策を実行する初歩的な道具である。中央銀行の存在は、「金融政策の体系化を担う独立し(聞くところによると)政府と無関係な組織は、より有益な決断を下すことができるだろう」という前提に立っている。

実際、中央銀行の独立性は、いろんな意味で、大きくはない。例えば、アメリカの(「Fed」として知られる)連邦準備銀行(以下「連銀」)は「議会の使い」である。それは法律で定められている。確かに、連邦準備銀行は議会法によって設置されている(1913年制定の議会法)。そして、議会は、中央銀行が決定する金融政策の変更に対して、定期的に権限を与えている。イギリスやオーストラリアも同様に、イングランド銀行・オーストラリア準備銀行は本国の代議員制議会によって定められた法律によって設立されている。オーストラリアでは、選挙で選ばれた政権がオーストラリア準備銀行の理事を選出している。また、財務大臣はオーストラリア銀行が決定した金利の変更する政策を拒否することができる。

「中央銀行の独立性」を疑うべき理由はさらに存在する。中央銀行の金利・流動性政策は大いに調整可能な余地が大きい。なぜなら、その政策は民間銀行の要望を反映するだけでなく、財務省の行動にも影響されるからだ。この節では、中央銀行の行動について大まかに説明しようと思う。第23章では、中央銀行による「民間銀行の管理」「金利の調整」「最後の貸し手機能を通した準備の提供」について言及する。

ほとんどの銀行は「インフレ目標」と呼ばれる政策を継続している。なぜなら、多くの経済学者がそれが「低く安定したインフレ率を提供し、民間部門に自らの支出計画ににつような確かな予想を立てさせることができる」と主張しているからだ。従って、1993年以来、イングランド銀行はCPIインフレを年間2%にすることを目標とし、オーストラリア準備銀行はCPIインフレを2から3%に収めることを目標としている。アメリカの連邦準備銀行は特にインフレ目標を設定していないが、連邦公開市場委員会は2016年に、2%のCPIインフレ目標が「法定準備に適応するものとして、長期的に安定している」と宣言している。

しかしながら、インフレ目標が経済の機能を改善させるという確かな証拠は存在しない。確かにインフレ目標を定めている国と定めていない国の経済の結果の違いを、識別することは困難である。特にそれらの国がアメリカのように広範な「インフレと即座に戦う」金融政策の立場をとっている場合、それはなおさら困難である(Ball and Sheridan,2003)。

中心の問題は、インフレ目標の設定とその達成が、マクロ経済政策の中で金融政策を優先させることになったということだ。結果として、現在の政府は受動的に財政政策を行うようになっている。そして政府は、金融政策に反しないように、在政策を不正に制限する傾向にある。これらの政策によって、各国では平均的に実質GDP成長率が低調に上昇するのみで、一方で高い失業率をもたらしている。

支払システム・準備・銀行間取引市場

ほとんどの銀行は翌日物(銀行間取引)金利の目標値を公表することによって金融政策を行なっている。実際中央銀行は、短い期間中の翌日物金利を目標値の範囲内に維持する戦略をよく取る。中央銀行はこの戦略を達成するために、以下のようないくつかの違った金利を設定する。

・銀行間取引金利(アメリカでフェデラル・ファンド金利と呼ばれるもの)。銀行が他の銀行が準備が足りなくなった時に、それを翌日物(翌日を返済する期日とする貸出)として貸し出す時に発生する金利。

・割引金利。中央銀行が民間銀行に準備を貸し出す時に、中央銀行が民間銀行に提示する金利。

・(中央銀行当座預金における)預金金利。中央銀行に保有する準備に対して支払われる金利。

一般的に、中央銀行の目標は銀行間取引金利である。中央銀行はその金利を直接設定することなく、割引金利を操作して目標金利に金利を押し上げたり、預金金利を操作して押し下げたりする。第23章で説明するように、預金金利は銀行間取引金利の下限を設定する。なぜなら、銀行は中央銀行に準備を保有することによって常に預金金利を得られるため、銀行はそれより低い金利で準備を貸し出そうとはしないからだ。一方、割引金利は銀行間取引金利の上限を設定する。なぜなら、銀行は中央銀行から準備を借りることが(いかなる時も「必ず」)できるので、銀行はそれより高い金利で他の銀行から準備を借り入れることをしないだろうからだ。それゆえ、銀行間取引はその下限(預金金利)と上限(割引金利)の間で変化する傾向にある。中央銀行は、それら2つの間を狭くすれば、銀行間取引金利の変動幅を縮小させることができる。

第10章で見たように、民間銀行は効率的な機能を果たす支払制度を実現するために、中央銀行に準備を保有している。例えば、ある顧客が自らが口座を所有する銀行とは違う銀行の口座を所有する小売業者から、財・サービスを購入したとする。この時発生した支払いによる調整は、顧客と小売業者の保有する銀行口座だけで行われる訳ではない。顧客・小売業者それぞれの使用する異なる2つの銀行の準備も調整される。支払制度におけるそのような動きは、一方の銀行の準備を減少させ、もう一方の準備を増加させる。準備が赤字の銀行は超過準備を抱える銀行から、銀行間取引市場を通して、準備を借りようとする。その後、普及している銀行間取引金利を支払う。

「銀行は顧客に準備を貸し付けていない」ということを理解することは重要である。それは主流派経済学の理論とは逆行することになる。彼ら銀行は、銀行と中央銀行との間の効率的な決済を確保することに、もっぱら慣れている。

もし(全ての銀行の保有する準備)全体で超過準備が存在する場合、その時、市場は銀行間取引金利をゼロに向かわせる。なぜなら銀行は貸し出そうとする準備の価格(すなわち金利)を下げようとするからだ。同様に、もし(全ての銀行の保有する準備)全体で不足が生じた場合、銀行間取引金利はそれの目標金利の上限に向かう。中央銀行はさらなる準備を供給すれば、その金利の上昇を抑えることができる。

準備は、中央銀行による「割引窓口貸出」、中央銀行が国債を購入することによる「公開市場操作」、中央銀行による「金・外国通貨・民間が所有する金融資産の購入」によって、増加する。言い換えれば、銀行は準備が不足しても、中央銀行の割引窓口から借り入れることができ、中央銀行に金融資産を売却することができるので、準備を安定させることができる。いずれの場合でも、中央銀行は準備が不足している銀行に中央銀行準備預金を追加する。

中央銀行は銀行制度において超過準備(すなわち「銀行が自らが望む以上の準備を抱えている状態」)が発生した時にこれらの行動を起こすことを準備している。超過準備を抱える銀行は、割引窓口から借りた準備をへんさいすることができ、中央銀行から資産(多くの場合は国債であり、たまに外国通貨や民間の資産)を購入する。その時中央銀行は彼らの中央銀行準備預金を引き落とす。

中央銀行は必ず毎日の準備の供給と需要を予測する。幸運にも、銀行制度において準備が不足するのか超過するのかを予測するのは容易である。翌日物金利は目標金利に近づいていくだろう。その目標金利は、中央銀行がほぼ自動で追加の準備を提供したり、余分な準備を吸収する現象を引き起こす。

平時において、中央銀行は民間銀行の準備の需要に対応できる。そのため、中央銀行は翌日物金利を操作できる。この準備の量は中央銀行によって自由裁量的に決定できるものではない。金利目標は中央銀行の自由裁量で決定できる。有事の際は、中央銀行の準備に対する銀行の需要は突然状する。なぜなら有事の際、銀行は自らの準備を他の銀行に貸し出そうとしないからだ。この状況では、中央銀行は追加の準備を提供しなければならない。

中央銀行は、財政黒字あるいは財政赤字の発生によって金融制度が崩壊しないように、財務省と良好な連携が取れている状況を望む。財政的な赤字・黒字はどちらも準備に対して影響を与える。その点については、この章の3・4節では財政政策とそれが与える影響について概要を述べる。

最後に、我々は中央銀行のその他の役割について述べる。それは「最後の貸手」としての役割も含む。例えば、金融危機に直面した銀行は、その他の銀行が超過準備を抱え制度全体で準備が十分であったとしても、銀行間取引市場で準備を調達することができない。なぜなら、個々の銀行は準備を貸し出しても返済されないことを恐れ、準備不足の銀行に貸し出しを渋るからだ。その時、中央銀行は準備不足の銀行に貸し出しを行い、解決に乗り出す。そして、解決のために必要とあらば、その銀行を閉鎖する。

また中央銀行は銀行その他の金融機関を規制・管理する。例えば、銀行は貸出を禁止したり(すなわち「与信管理」)、預金の発行を禁止したりする可能性がある。多くの国では、中央銀行は、個々の銀行及び金融制度全体の「安全性と安定性」を確保する役割を担っている。そのような役割は、中央政府の財務省、地方政府、独立した規制団体といった、その他の機関によっても担われている。加えて、多くの国は金融機関の行動規範を定めている。例えば、バーゼル規制は金融の安定性を高めるための基準を定めている。

銀行の規制と管理についての詳細な説明は、マクロ経済の本の範疇を超えた専門的な説明が必要となる。しかし、我々が金融不安定性と世界金融危機について説明する時、それらのことについて少しでも後々この本で説明したいと思う。

20.3 財務省

財務省は選挙で選ばれた政府で財政を担当する機関である。それは政府支出や徴税を通して財政を運営する。各国で財政に関する行為はその国の財務省で行われている。アングロ・サクソンの国家では「Treasury(国庫、財務省)」という言葉をよく使う。

遠い過去には政府は負債を発行することによって直接政府支出をしていた。その負債は、合札(あいふだ)、コイン、紙幣といった形で発行された。行政部門は好きな時に好きなものに、財務省が発行する貨幣を使用して、支出することができた。その貨幣は財政の赤字を埋めるために供給されたものだ。

財務省は、選挙で選ばれた代議員の認可を得ている形で、徴税の任務も負っている。普通に、徴税では財務省が過去に支出のために発行した負債が含まれている。しかし加えて、財務省はたまに他の負債(他国の貨幣、あるいは自国の貨幣であっても、その他の政府負債や民間の負債)も税として受け入れることを許可される。近代的な財務省は自らの政府の負債しか受け取らない。それは中央銀行が発行した準備(中央銀行当座預金)や貨幣、もしくは財務省が発行した硬貨や紙幣などだ。

政府と民間、それぞれの財務会計

たとえいくつかの会計の原理が世界標準だったとしても、中央政府の財務会計の基準は家計や企業で採用されているものを使用すべきではない。ここでは第2章の背後にあった主張とその要約、補足を説明したいと思う。

1つ目として、政府の目的は社会目標の達成であるべきだ。すなわち、公共の福祉の向上であるべきだ。「政府の本当の目的が達成されるか否か」と、「財政が黒字か否か、政府の借金が増えているか否か」は全く関係している必要性はない。

2つ目として、政府には主権がある。この事実は、家計や企業にはない権力を政府に与えている。政府は税を徴収でき、貨幣を発行できる。政府に徴税権力があるということは、政府は家計や企業とは違い商品を売ったりして、収入を得る必要がないということを意味する。政府に通貨発行権があるということは、政府は負債を発行して商品を購入できるということを意味する。短く言えば、イギリス、アメリカ、日本、オーストラリアなどの自国通貨を発行する国の政府は、資金不足になることがないということだ。これらの政府は貨幣を発行することによって、販売されているあらゆる財・サービスを購入することができる。彼らは経済における実際の資源をどのように配分するかということを考えなければいけない。だが、政府に「財政上の」制約というものは存在しない。

税収は広く人々に「収入」として理解されているが、その収入は家計や企業にとっての収入と同じものであると見てはいけない。政府は新しい税を課したり、増税することができる。

政府は支出をする際に、徴税や借入を行なっていない。もし家計が現金で納税する場合、政府はただその現金を受け取り、その現金をシュレッダーにかけるだけである。それゆえ、徴税の概念が家計や政府における収入と同じ概念であるとみなすことは間違いである。

また、今日の財政黒字(税収が支出を上回っている状態)は将来の政府の支出の余地を増やすわけではない。また、今日の財政赤字(税収が支出を下回っている状態)は将来の政府の支出の余地を減らすわけではない。

実際、短期間であれ長期間であれ、ある一定期間において政府の支出と税収は等しくなければいけないという主張の背後に、証拠や経済理論は存在しない。ある時期における財政赤字は、ある一定期間における税収と支出の差でしかない。それは政府が「資金不足になる」兆候でもないし、「自らの資金力を超えて支出してしまっている」わけでもない。財政赤字の大きさそれ自体は「政府が支出しすぎている」あるいは「税収が少なすぎる」という超過を下すための判断材料にはならない。大きな財政赤字は「政府の支出が少なすぎる」時と「税収が多すぎる」時に最適な政策である。

徴税と支出はそれぞれ手段として独立している。

一方で、家計や企業は収入の制約がある。なぜなら彼らは顧客に自らの商品や負債を購入するように強制することはできない。たとえ力のある大企業でさえ、商品の価格が上げれば顧客が代わりの企業の商品を買うことを理解し、負債を増やし続ければ貸し手がいなくなることも知っている。同様に、家計は自らに対してさらなる収入を与えるように誰かを強制することはできない。また、自分に対して貸出を強制することもできない。彼らの支出は収入・事前の貯蓄・借入に制約されている。

一方、政府は全く異なる状況にある。人々へ課税することによって、人々は納税への支払いのために貨幣が必要になる。そのため徴税は、貨幣を使用する公的な支出に対する需要を創出する。この方法で、非民間部門は自らの支出に対する需要を創出することができる。企業も家計も永久に負債を蓄積し続けながら存在することはできない。彼らは最終的には負債を返済するために支出を犠牲にしなければならない。それゆえ、企業、家計、地方政府(州など)は支出をするために収入や貯蓄、借入を必要とする。

論述は議論を呼ぶものではない。これは事実である。上記の事実を援用して、「政府は際限なく税を上げるべき」あるいは「政府は際限なく支出をすべきである」と考えるべきではない。しかし、政府の支出を賄う作業は、民間組織の予算を賄う作業とは違うということは示唆してくれる。

MMTは、家計での予算のやりくりの経験は、政府の予算のやりくりのために全く活かすことができないということを教えてくれる。しかしまだ日常的に、メディアや多くの政治家は、家計と政府の予算のやりくりを同じものと捉えている。

部門間バランス

マクロ経済とマクロ経済計算との間の違いも密接な関係にある。個々の家計や企業は資産部門と負債部門を計算する貸借対照表を持っている。家計や企業は、自らの支出を賄うために収入を得たり、資産を売ったり借入をしなければいけない。そのため彼らの支出は自らの収入と貸借対照表に制約されている。家計や企業は収入を超える支出をする際には(金融・実物資産を得る方法を取らない場合は)銀行の合意を得る必要がある。銀行の設ける基準に従って借入をしなければならない。

一方で、もし集団における家計・企業のこと考慮する場合、状況は違ってくる。国内の民間部門は、その他の経済部門(政府と海外部門)の「収入よりも少なく支出をしよう」という意思に依存して、赤字支出(収入より多く支出すること)をすることができる。ある経済部門の赤字は、他の経済部門の黒字である(これは第6章で強調したことだ)。この黒字は貯蓄され、その金額は赤字部門(赤字を計上した経済部門)の赤字額と等しい。原理上は、少なくともある部門が黒字になりたいと思っている間は、その他の部門で「永久に赤字にならない」ということにはならない。ある1つの部門が黒字になることを望めば、その他のある1つの部門は赤字にならざるを得ない。

現実世界では、アメリカ、イギリス、オーストラリアを含むほとんどの国の政府が満席的に赤字支出をしている状況を観察できる。この状況は、政府以外の経済部門(民間部門・海外部門)が収入よりも少なく支出しようとする傾向を反映している。非政府部門は政府からの支払いによって純資産を蓄積している。非政府部門は、多くの期間において、政府部門の赤字と同額の貯蓄をしている。

同時に、非政府部門が蓄積してきた純資産は、政府部門が発足当時より発行してきた純負債と同額である。非政府部門の純資産の計算において、非政府部門同士で発生している貸し借りは相殺する。しかし、政府部門と非政府部門との間で発生した貸し借りは相殺しない。よって、政府部門の純負債は非政府部門の純資産となる。

この恒等式(右辺と左辺が「=」で繋がっている数式)は、「海外部門」という「非政府部門」を考慮に入れても(我々は「非政府部門」を、さらに2つの「国内民間部門」と「海外部門」という構成要素に細分化している)。アメリカ、イギリス、オーストラリアといった国の政府がここ数十年に渡って赤字支出をしている場合、海外部門は赤字を計上しているそれぞれの国の貨幣単位で純資産を蓄積し続けている。これらの純資産は始めは現金やそれぞれの国の中央銀行の準備で保有されている。

しかしその時それらは、金利を得るために、赤字支出をする政府の負債と交換されるのが一般的である。

部門間のバランスは恒等式によって繋がっている。そのため、政府部門の赤字は非政府部門の黒字と等しくなると定義できる。また政府部門の負債は非政府部門の金融資産と等しくなるとも定義できる。第6章でも見たように、このマクロ経済の関係性は、個々の企業や家計を分析しているだけでは明らかにはならない。

20.4 金融政策と財政政策の調整

財務省と中央銀行で構成される統合政府は、ほとんどの近代的な国家に適用できる普遍的なモデルである。今日でさえ、多くの国は財務省と中央銀行の間の責任を明確にせずに政策を運営している。従って、統合政府の概念は理論上興味深いものである。

MMTの文献は「中央銀行と財務省を政府に統合する」という観点から議論を始める共通項があるが、我々は中央銀行と財務省の間にある責任の区分を維持しようと思う。

中央銀行の義務

・紙幣を発行する。珍しい例であるが、硬貨も発行することがある。

・準備を発行する(それは「割引窓口」あるいは「第二次市場における公開市場操作を通して行う、国債の購入」によって発行する)。

・翌日物金利の設定。銀行間の決済を簡略化する「手形交換所」の運営。銀行と財務省の間の決済手続き。

・外国通貨や金などに関わるその他の取引の管理。

中央銀行と財務省を比較した場合、中央銀行にある1つのと特別な機能が備わっていることがわかる。それは、銀行と財務省との間における支払いの仲介者としての役割である。この役割は、そもそも銀行が中央銀行に準備預金口座を持っており、財務省には何ら口座を持っていないという状況から発生している。それゆえ、「財務省と中央銀行の統合」という概念に関連した分析上の簡易化は、それほど議論に影響を与えない。

財務省の義務

・非政府部門に対する支払いの実行

・非政府部門からの納税の受領。

・新規国債の発行(通常、公的な負債を取り扱うことに特化した運営機関が発行する。例.財務省・大蔵省)。

・硬貨の発行(アメリカは日本はそうである)。

今日でも、財務省が中央銀行を通して支払いや受払いを行い、あなた(民間人)は民間銀行の口座を通して支払いや受払いを行なっている。

一般的に多くの国で、財務省には以下の2つのような、自発的に定めた運営上の規則がある。

1.財務省は、支出を行う時に、中央銀行宛の小切手を書く。財務省は中央銀行における口座残高を使用して支払いを行う。この規則に従うので、財務省は小切手を使って支払う前に、十分な預金を中央銀行に持っていなければならない。

2.財務省は第一次市場において中央銀行に対して新規国債を発行・販売してはならない。財務省は中央銀行に国債を直接買い取らせてはならない。財務省は国債を政府以外の民間銀行やその他の投資家に売らなければならない。しかし、中央銀行は第二次市場においてであれば、国債を買うことができる。中央銀行は政府以外の民間銀行やその他の投資家から国債を買うことができる。

それゆえ、財務省は法律やその他の規則で、「自分にとっての銀行」に国債を売ることを禁止されている(政府目線で見た「自分にとっての銀行」とは「中央銀行」のことである。民間人にとっての銀行は「口座を持っている」という点で民間銀行である。政府が口座を持っているのは「中央銀行」のみであるから、中央銀行は政府目線で見たら「自分にとっての銀行」である)。しかし、民間銀行に対しては直接国債を販売することができる。理解すべき重要な点は、この制約は本質的なものではなく、政府(財務省)が自発的に自らに課したものであるという点である。

この制約は、何か経済・金融上の必要性や確固たる財政理論から導き出されたものではない。むしろ、政府の支出を難しくしようとするイデオロギー的な思考・選好から生まれたものといったほうが良い。我々は緊急時において(例えば、世界金融危機)、危機に対抗できるよう政府に貨幣発行の能力が付与されるなど、しばしばそれらの制約が急速に緩和されるところを見ることができる。

財務省が支出をするとき、経済に貨幣(通常、「中央銀行の準備」という形の貨幣)が注入される。民間銀行は政府に対して財・サービスを販売した者(あるいは単に政府から給付金を支払われた者)の口座(もちろんその民間銀行に保有する口座)を増加させる。同時に中央銀行は、その民間銀行が中央銀行に保有する準備を増加させる。これらは、民間銀行が支払いを受けるためには、中央銀行に準備を保有している必要があるということだ。

財務省は通常、「中央銀行が発行する準備」という形の貨幣を使用した納税しか受け取らない。このことは、税が支払われる瞬間に「納税者が民間銀行に保有する預金が減少した」後、納税者が口座を保有する「民間銀行の準備が同額減少する」ということを表している。

赤字支出は純粋な貨幣の創造を意味している。それは逆に言えば、財政黒字は非政府部門がストックとして保有する貨幣(すなわち、銀行準備・紙幣・硬貨である)の純粋な減少を意味している。

「中央銀行は財政赤字を賄うために貨幣を印刷するだろう」という観点は欠陥がある。もし政府が財政を赤字で運営した場合、まず第一段階として、その赤字支出は必然的に銀行準備の増加をもたらす(銀行準備が減少したとしてもそれ以上の増加をもたらす)。他の事情が同じならば、財政赤字は銀行制度全体における準備の増加の超過を発生させる。この本で以前にも述べたように、その銀行準備の増加は翌日物金利の低下圧力を生み出す。

しかし、もし中央銀行が翌日物金利を高めようとしているならば、中央銀行は準備に対して金利を支払うだろう。または、債権の金利の支払いを行うだろう。それらの手段によって、赤字支出による超過準備の発生を原因とする翌日物金利の下落に対して、中央銀行はその金利の下限を設定できる。一般的に、政府支出が超過準備を生み出した時、中央銀行は債権(多くの場合、国債)を売却する。その債権は準備に対する金利の支払いより大きい利率を備えている。この「債権の売却」という手法は超過準備の解消を達成するために使うことができる。これは「公開市場操作(OMO)」として言及されるものだ。

国債の買い入れの対象となる銀行は、資産構成の形成における選択をしている。彼らは、中央銀行から要求される準備率と、決済業務を遂行する上での準備の必要性を考慮して、買い入れを受け入れる選択をしている。もし彼らが超過準備を抱えている場合、彼らは金利が得られる資産を購入することを望み、財務省から提供される高金利の債権に惹きつけられる。平時は、銀行は多くの超過準備を抱えようとはせず、公開市場操作における債権の買い取りが銀行に超過準備を抱えない状況を確保している。買取の決済を目的とするために、その操作における人々を惹きつける中央銀行の金利は、中央銀行が設定した翌日物金利の目標を達成することを確保している。

この活動は、財政赤字の額に合わせて新規国債を減らしたり増やしたりしようとする、財務省と歩調を合わせて行われる。なぜなら中央銀行が、財政赤字によって生み出された余剰準備を排出させるために債権を売却するからである。しかし重要な点は、そのような中央銀行の操作は赤字を「賄う」ために行われるわけではないという点である。むしろその操作は、中央銀行が自ら設定した目標金利を実現し続けるために行われている。一般的に、「流動性」の量(すなわち「準備の量」、現金に換金できる金融資産の量)は独立して自由裁量的に決定されることはない。なぜなら、目標金利と等しい金利が準備に対して中央銀行から支払われない限り、超過準備が目標金利(ゼロまでのあらゆる金利が設定される可能性がある)よりも低い金利を発生させようとするからである。すなわち平時では、中央銀行は、公開市場操作による債権の売却という手段を、超過準備を焼却するために使用する。

貸借対照表と具体的な数を使った例題

それでは、財務省が100ドルの支出をすることを例を利用して、簡単な分析をしてみよう。

中央銀行が民間銀行の保有する準備に支払う金利はゼロであると仮定する。ただし、銀行間取引金利の目標は正の数とする。財務省は中央銀行に口座を持っているとする。また財務省は支出を計画する際には、その支出を満たす口座残高を持っていなければならないとする。

簡略化をするため、また財務省と中央銀行が1つに統合されているという概念を反映するため、中央銀行は第一次市場で財務省が発行する負債を直接購入できると仮定する。

表20.1は、100ドルの政府支出が発生した後の、貸借対照表の変化を時系列的に表している。段階1では、財務省は自らの中央銀行の預金を中央銀行に国債を発行・売却することで増やしている。それゆえここでの仮定は、自発的に自らに規制をかけていない、本質的な近代的な貨幣制度であることに注目する必要がある(逆に、中央銀行の直接引き受けを仮定しなければ、近代的な貨幣制度の本質が見えづらくなる)。マルクス経済学派の専門用語で言えば、我々は「イデオロギーのベール」を取り払う必要がある。

財務省が純支出をした時、段階2では政府による財・サービスの購入と同額である、100ドル分の非政府部門全体の預金の増加が発生する(非政府部門同士の貸借を相殺して残る預金)。同時に民間銀行が中央銀行に保有する準備が同額(100ドル)増加する。それは民間銀行にとっては資産の増加であり、中央銀行にとっては負債の増加である。

非政府部門の預金の増加は、民間銀行の負債が増加したことを意味するが、同時に(財務省が保有する中央銀行預金が民間銀行の中央銀行の口座に移動するため)民間銀行の準備が増加している。それゆえ、中央銀行と民間銀行の純資産の額は変化していない。財務省の中央銀行預金の額は、国債発行前の水準(この例の最初、0ドル)に戻っている。

決済機能を担う、民間銀行が中央銀行に保有する準備は経済活動を通して100ドル増加した。おそらく銀行は100ドルの追加的な準備を嫌々保有しているだろう。

ここで要求準備率が(民間銀行にとっての負債である(非政府部門が保有する)「銀行預金」に対して)10%であるということを仮定しよう。これはこの状況では、銀行が10ドルの準備を保有しようと望むことを意味する。超過準備を保有するそれらの民間銀行は、その他の銀行に自らの超過準備である90ドルを貸し出そうとするだろう。制度全体の超過(すなわち「銀行全体の準備の超過」)が存在することを考慮すると、中央銀行の活動を除外した場合、民間銀行の準備の貸出という活動は銀行間取引金利を目標値よりも下落させる。

段階3のように、中央銀行は90ドルの額面価格の財務省の負債を民間銀行に売却しようとする。その行動は銀行間取引金利の目標値の範囲内に誘導するだろう。90ドルの超過準備を保有する民間銀行は、この財務省の負債を購入する意欲を持っているだろう。中央銀行によるこの活動は、銀行間取引金利の下方圧力を取り除くだろう。また、それゆえ中央銀行は、銀行間取引金利の目標を設定するという独自の金融政策を、一貫して達成することになるだろう。表の最後に表されている「ストック」という段階では、貸借対照表上のストックの最終的な変化を表している。

それゆえ、中央銀行と財務省の政策の調整は、財政赤字によって発生する結果に対応するために必要となる(上記の通り、財務省の赤字支出は超過準備を生み出し、中央銀行の操作が必要となる)。

一般的に「中央銀行が抱える準備」と「非政府部門(すなわち、銀行、非金融企業、家計)が保有する現金(紙幣・硬貨)」との合計を「マネタリーベース」と定義する。この例では、非政府部門の保有する紙幣・硬貨の量が不変であるのにも関わらず、マネタリーベースが10ドル増加する。

それゆえ、国内経済における財務省の純支出を伴う100ドルの垂直的な取引は、予想した通り、100ドルという同額の非政府部門の純資産を生み出す(ここで示すような「垂直」「水平」の取引の概念は第6章で説明したものだ)。

ここで、財務省が100ドルの純支出をした場合に発生する諸所の取引を、数字を使って分析してみよう。まず、下記の恒等式の左辺を見てみよう。Gは政府支出を表している。iは「名目金利率」を表し、Bは「非政府部門が保有する公的債務残高」を表すので、iBは「現在の財務省の負債に対する金利の支払い」を表している。Tは「税収」を表している。純支出が発生するときは支出が税収を上回ったとき、すなわち「G + iB > T」のときである。次は右辺を見てみよう。Mは「マネタリーベース残高」を表し、Bは上述と同じく「非政府部門が保有する公的債務の残高」を表す。そして、「∆」という記号は数値の変化を表す。よって「∆M」は「マネタリーベース残高の変化」を、「∆B」は「非政府部門が保有する公的債務の残高の変化」を表している。

(20.1) G + iB – T = ∆M + ∆B

財政赤字(左辺 > 0)は非政府部門の黒字を生み出す。すなわちそれは、非政府部門が保有する、マネタリーベース残高と財務省負債残高を増加という形を持って現れる。

次の章では、この恒等式が「政府の予算制約」としてどのように言及されるかということを示す。また、主流派経済学者が言うところの「事前の政府の予算制約」、つまり「赤字を賄う」という概念についても説明する。実際、この恒等式は、政府の自由裁量的な政策と経済状態の結果として発生する、「事後的な」統計を表している会計等式に過ぎない(つまり、主流派経済学者とは対立する概念である)。主流派経済学の教科書が示す教えとは反対に、自国通貨を発行する政府は財務上の予算制約に縛られていない。

財務省の負債に対する十分な需要は存在しているのか?

ほとんどの発展した経済では、政府自らが設定した規制と慣習の結果として、財務省が支出を賄う十分な中央銀行預金を保持していない場合、債権を売ってそれを調達しなければならない。重要な論点は、「民間銀行(加えて、その他の第一次市場に参加する資格を持った投資家)たちはその債権すべて買い取ることができるほどの、債権に対する需要を持っているのか」ということだ。

銀行が第一次市場のオークションで財務省から債権を購入したとき、銀行が中央銀行に保有する準備が減少する。もし債権を買う意欲がある銀行が超過準備を持っていなかった場合、銀行間取引市場で超過準備を抱えるほかの銀行から準備を借りてくるか、中央銀行から割引窓口を通して準備を借りてくる(このことについては第23章で詳しく述べる)。

我々はすでに次のことを知っている。もし銀行制度全体で準備が不足している場合、銀行が債権を購入するために準備の借入需要によって、翌日物金利に対して上昇圧力がかかるであろうということ。それに中央銀行が対応するであろうということ。中央銀行は、「割引窓口を通した準備の貸出」、「公開市場操作という国債の購入」、「非政府部門の債権の購入による準備の追加」をするであろうということ。

金利目標の存在があるので、中央銀行はいつも金利の調整業務に追われている。それゆえ、銀行は国債を購入したいと思う時には常に追加の準備を手に入れることができる。銀行は準備よりも債権を好む。なぜなら準備に付与される金利よりも、債権の金利の方が高いからだ。

ほとんどの国では、国内の債権(国債)を買う用意がある、特定の金融機関が存在する。例えばアメリカでは、アメリカ政府の負債のオークションにおいて入札する義務を負わされた21の取扱業者が存在する(アメリカでは彼らのことを「プライマリー・ディーラー」と呼ぶ)。同様にイギリスでは、財務省短期証券の第一次市場の参加者は、投資家に代わって債権を入札することを認可された金融機関のみである。これらの機関は第二次市場にも参加できる。特定の取扱業者は新規の国債を購入する準備が常にできている。そして国債を購入すれば第二次市場において売却する。また、その購入した国債は、銀行準備が不足している時に、金利に対する上方圧力を和らげる(原文では「relieve downward pressure」となっているが「upward」の間違いではないか。その可能性を考慮してここでは上方圧力と修正した)ための公開市場操作における債権の購入をする中央銀行に対して売却される。

第一次市場における国債の発行に対して、購入者の申し込みは定員以上になることが一般的である。この事実は明白である。言い換えれば、財務省の新規発行国債に対する需要を心配する必要はない。中央銀行の金利目標は、民間銀行が債権を買うために準備を手にいれることを確実にする。

20.5 税と主権国家の支出

政府が発行する貨幣を使用した課税は、その貨幣に対する需要を生み出すと言うことを我々は以前に説明した。また、主権国家の政府は支出をするために秋雨乳を必要としないと言うことも説明した。政府の予算における「収入」について言及するときでさえ、民間部門(家計や企業)におけるような「支出のための収入」と同じような概念で言及することは少し不適切である。しかし、次のことは明確である。政府が受け取る税収は、政府支出をやりくりするために本質的に必要であるというわけではない。

それはとても衝撃的である。なぜなら我々は、政府支出のために課税されていると言う考えることに慣れているからだ。このように考えることは、貨幣を発行できない州といった地方政府の財政に言及するときは適切である。また、外国通貨を自国通貨として採用する国や、外国通貨に対して固定相場制を採用する国の貨幣に言及するときも、おおむねこの考え方で正しい。

固定相場制を取っているとき、設定した相場で外国通貨や金と自国通貨を交換するために、それら外国通貨・金を保有していなければならない。貨幣が流通すると、金や外国通貨との交換の提供が誰に対しても難しくなるため、貨幣の流通の循環経路から徴税している。すなわち、固定相場制を採用する国の政府支出は、税収と同じ水準に制約される。

しかし自国通貨を外国通貨や金との固定相場で交換しない政府(変動相場制を採用する政府)の場合、我々は全く異なる税の捉え方をしなければならない。

さらに、論理を逆にして以下のように考えることもできる。納税者が貨幣によって納税が可能となる前に、政府は自らの発行する貨幣を使用した支出(あるいは貸出)を、経済の中で必ず行なっていると。

「支出が先で、課税が後」。これが適切な論理的順序である。

この論理的順序の提案を最初に聞く人の中の何人かは、ある論理的に考えた結果として疑問を抱くだろう。「では、税を完全になくしてしまえば良いのではないか?」と。しかし、それは不可能である。税が存在する理由は、「政府支出のため」に存在しているわけではないが、いくつかの理由が存在する。1つ目として、税は貨幣によって収められている。もし我々が税を廃止した場合、人々はおそらくただちに(納税に使用していた)貨幣を使わなくなると言うことはないだろうが、多くの人が使用することをやめるだろう。

2つ目として、(すでに広く受け入れられている貨幣で納税される)税は総需要を縮小する効果がある。

税は、政府が社会経済的な権限を活かすための支出ができる、「実物の資源の余地」を生み出す。税は非政府部門の購買力を奪うことができる。したがって、税は実物の資源を運営する能力を備えている。税の能力は、政府が自らの支出により実物の資源を運営できるように、実物の資源を焼却することである。

国のGDPの30%を政府支出が占め、税収がGDPの27%を占める事例を考えてみよう。それゆえ、政府支出の純粋な注入は3%である。もしここで税を廃止した場合(他の事情が同じならば)、支出の純粋な注入はGDPに対して30%になる。それによって大きく総需要は増加し、インフレを引き起こす。

したがって、税は実物の資源(労働力や設備)を解放する。それがなければ、非政府部門が自らの下心のために自由にそれらの実物の資源を利用する。全ての資源が活用された時にインフレが発生する。それゆえ税は政府に、インフレによる制約に直面することなく支出をすることを可能にする。

理想を言えば、反循環的な課税(景気が悪い時に課税を減らし、景気が良い時に課税を増やす)をするのが良い。その課税は政府が反循環的な経済(好景気も不景気もある経済)に実質的な貢献をすることを助け、総需要が安定することを助ける。この状況では、財政支出は自動安定化装置として働く。

これらの全てについて、1940年代に連邦準備銀行の理事長を務めたビアーズリー・ラムルによって勘案されている。彼は税の役割についての重要な論文を書いている(Taxes for Revenue are Obsolete and Tax Policies for Prosperity,Ruml,1946a 及び 1946B)。

まず、彼の「政府は税収を必要としない」という説得力のある主張を説明し、その後、彼の視点に立って税の役割について考えてみよう。彼は次のように強調した。「国家の財政政策の目的は何より貨幣と効率的な金融機構を維持することにある。しかし基礎的な本旨に沿って考えれば、高度に生産性な雇用と繁栄を獲得するための偉大な活動を可能にする」(1946b:82-3)。この視点は、この本の冒頭で提示したものと似ている。

またラルムは、アメリカは第二次世界大戦後の2つの変化によって上記の社会目標を達成するための能力を獲得したとも言っている。「最初の変化は、中央銀行の運営における膨大な新しい経験である。2つめの変化は、貨幣を金やその他の財と交換することを国家の目標として設定することをやめたことである」(1950:91)。この2つの状況は「当然の結果として、貨幣市場における金融上要求に対して、連邦政府は最後の砦となる」、「政府は自らの費用を賄うために税が足りないことを心配する必要はない」(Ruml,1946b:84)。この見解は自国通貨を発行する政府に適用できる。

ではなぜ政府は課税を必要とするのだろうか?ラルムは4つの理由を提示した(1946b:84)。

1.税はドルの購買力(アメリカの総需要)を調整する税制政策の手法として機能する。

2.税は、累進的な所得・資産税を採用した場合、富・所得の分配としての公共政策となる。

3.税は、ある特定の産業・集団に対して助成を与えたり、罰を与える公共政策となる。

4.高速道路や社会保障といった、直接的で明白な国家の利益があるとする。税は、その利益の費用(もちろん「金銭的な費用」ではない)を区分・評価することができる。

1はすでに先ほど述べたようなインフレに関連した話題である。2は、税を使用することによって人々の所得・富を変化させられることを言ったものだ。例えば、累進課税の場合、高所得者に高い税率がかかり、低所得者には低い税率がかかる。3は、税が望ましくないと思われる行動を抑制できることを言ったものだ。大気や水の汚染、タバコやアルコールの摂取に対して課税してそれを抑制することができる。また、関税によって輸入品購入の費用を上げ、国内品の購入を奨励することができる。4は、税が特定の社会計画の受益者に、その計画の費用を分配できることをいったものだ。例えば、高速道路を使う人にその使用料金を支払わせるために、ガソリンに税がかけられるのが普通である(高速道路の料金は、それと同じ機能を果たす、ある1つの方法である)。

多くの人々が政府の支出のために税が必要だと考えている一方で、彼は著作の主な主張の中でその考えに猛烈に反対していたということに注目すべきだ。収入として税は時代遅れであると思っていた。政府は高速道路を作る費用を賄うために税を必要としない。その税(ガソリン税・道路料金)は、道路を使う人々に「その道路の建設を自分たちが支援している」と思わせるために考案されたものだ。

政府はタバコ税からの収入を必要としているのではない。むしろ、その税は人々の健康を改善する。税は人々の行動を抑制するために、タバコを買う費用を税によってあげることができる。

これらの税の要点は、収入を生み出すということではない。政府は常に医療に関する設備建設や政策を実行するための貨幣を賄うことができる。税は、タバコを吸う人を健康にするために、実物の資源の無駄を減らす。タバコ税の根本概念は、喫煙を減らす手段として機能することである。政府の収入を最大化することではない。ラルムは次のように言った(1946b:84)。「提案される公共目的は、収入を上げることを目的とする税の仮面によって覆い隠されたことは一度もない」。

ラルムは1946年の2つの著作を次のように締めくくった。我々が税が何のために存在しているかを一度理解してしまえば、我々は全体的な税収の適切な水準を明らかにできる、と。彼は以下のように結論づけた(1946b:85)。

我々の課税政策の裏にある、簡単な発想は以下のようになるべきである。税は貨幣の安定を保つために、高さを調整されるべきである。現在、税は、我々が満足できる雇用状況を達成するためにはどのような連邦予算の構成が良いだろうか、という原理の元に運営されている。

この原理はこの本で採用されているものの1つである。しかし、1つ注意が必要である。ラルムは海外部門を無視できる状況にいた(海外部門を無視する考え方は、第二次世界大戦後直後の状況では不合理な考え方ではなかった)。今日の世界では、あるいくつかの国で大きな当座預金の黒字が発生しており、その他のいくつかの国では一方で大きな当座預金の赤字が発生している。我々はラウムの原理を修正して現在に適用しなければならない。

その原理は次のように言い換えられるだろう。完全雇用を達成・継続する政府支出ができるように、税率は設定されるべきである。

オーストラリア、アメリカ、イギリスといった慣例的に完全雇用を達成するために財政赤字を増やそうとする国の政府は、普通それを継続しようとする(ちなみに何度も言うようだが、財政赤字は同額の民間部門の黒字を生み出す)。

日本のような国は、少ない財政赤字で完全雇用を達成しようとしている(これはすなわち、民間部門の黒字を少なくしている)。ノルウェーのような財政黒字を生み出しながら完全雇用を達成している国は、インフレを抑制している。

20.6 貨幣の主権と政策の独立

アメリカ、イギリス、オーストラリア、トルコ、アルゼンチンといったカレンシー・ボード制を放棄した国(自国通貨に見合った外国通貨を保有する制度)は国内で使用する貨幣を創造している。政府は他の国に邪魔されることなく、財務省と中央銀行を利用して、貨幣を発行・支出・(マネタリーベースの)貸出を行っている。政府は貨幣としての機能を持った、硬貨・紙幣・銀行準備を発行している。

これらの国は、その貨幣と外国通貨や金を固定相場で交換することに約束していない。変動相場制は、ある国家が独立した財政・金融政策を行う上で重要な要素である。この政策の独立性は、他の領域での国家の独立性と区別する意味で、我々は「貨幣の独立性」と呼んでいる。

対照的に、以前にも見たような固定相場制を採用する国では、自国通貨に対して十分な外国通貨を保有しなければならない。よって、国内の最も最優先すべき政策はその外貨準備を蓄積することになってしまう。その国は貨幣の独立性を、海外とのバランスにおける国内政策の独立性を失うことになる。このことは、固定相場制は政策の独立性を構成する不可欠な要素であるということを表している。

しかし、その独立性を保つために必要な要素で、変動相場制以外のものはない。主権国家の政府は財務省の小切手発行、あるいは電子的な振込をして支出(財・サービス・資産の購入、給付金の支払い)を行う。しかしながら、どちらの方法であっても、中央銀行が民間銀行に政府の中央銀行預金を振り替えた時に、(発行された貨幣によって)預金が創造されている。

同じように、政府が納税をされた時、納税者の銀行預金が減少し、納税者が口座を保有する民間銀行の準備(中央銀行当座預金)が同額減少する。

もし政府が民間銀行経由で支出・徴税をした場合、政府は税収を支出する必要はない。変動相場制と自国通貨とともにあるならば、政府の支払い能力は収入に厳しく制約されることはない。なぜなら、その政府は負債の発行によって支出できるからだ。

政府による自ら負債の売却は、借入という行動として捉えるべきではないということに注意してほしい。しばしばそのように説明されても、その説明にながされてはいけない。前の節で説明したように、国債の売却という政策(財務省の新規国債の発行・売却、あるいは中央銀行が保有する国債の売却)の影響は、政府の赤字支出に伴って発生した(だいたい赤字支出に端を発する)、超過準備を排出させるために行われる。もし国債の売却が準備の排出のために政策として採用されないならば、翌日物金利はゼロへと下落していくだろう(国債の売却をせずにこの金利をゼロにしないためには、中央銀行が準備に対して金利を払うしかない)。

財務省と中央銀行は一致協力して翌日物金利が目標水準(金融政策の決定の1つ)で維持されるように行動している。彼らは国債を売却したり買い取ったりすることで、準備を減らしたり増やしたりしている。彼らは金融制度の信頼性を確保するために、「金融資産の流動性の確保(準備によって金融資産の換金性を高める)」、「マネーサプライの維持」、「準備に対する需要への対応」を行わなければならない。そして、これら全てを実現するために、目標金利を外れない程度に、準備を操作している。

家計などの非政府部門が借入をした時、彼らは負債を発行し、同時に支出のための銀行の負債を手に入れる。一方、政府は自国通貨建てで支出をする際には、銀行預金をその支出の前に獲得しておく必要はない。政府は貨幣を直接発行するか、支出先の銀行に預金を振り込むように要請すれば良い。政府は支出を賄うために国債を発行しているのではない。そうではなく、非政府部門の過剰な貨幣を吸収するために行っている。政府は、民間銀行が保有している金利が低い(あるいは「ゼロ金利」の)金融資産よりも高い金利がついた国債を売却する。それによって、国債はその金利の低い金融資産(準備など)と交換される。

これは実際に行われている金利政策である。これによって、(金利が手に入らない資産である)超過準備を消去する。これを行わない場合、翌日物金利は下落していく。それゆえ、国債の売却というものは本当は金融政策なのである。決して、財政政策(政府支出など)の必要性にかられて行われているものではない。

さらに、主権国家の政府の政策を考慮する上で、最後の重要な点がある。それは、政府の債権に対する金利の支払いは、通常の市場原理の支配下には存在しないということである。政府はいつでも超過準備を放置する政策を、自らの意思で選択することができる。もしその選択を取った場合、翌日物金利はゼロに向かって下落していく(あるいは、準備に対して付与される「支援金利」というものを支払って下落を防ぐ)。

翌日物金利がゼロの時には、財務省はいつも小数点以下の金利がついた短期国債を売却する。そして、それは購買意欲のある買い手を見つけるだろう。なぜなら、翌日物金利がゼロなのだから、少ない金利でも魅力的な代替物になる。

このことは、変動相場制を採用する政府は自分の望む金利で国債を発行できるということを我々に教えてくれる。通常、政府が設定した目標金利よりも高い金利での国債が発行される。

その上、第二次市場において、中央銀行が制限量を設けずに国債を購入することを申し出ることによって、中央銀行は発行された国債の利回りを好きなように設定することができる。このことについては第23章で再び扱う。

翌日物金利をゼロ以上(それは国債の金利もゼロ以上であるという意味)に保つべきだという、経済・政治的な理由が存在するかもしれない。しかし、「政府の財政赤字は、その政府の国債に対して支払われる金利に影響を与える」という主張は間違いである。

ときどき国債の金利は利回り曲線で描かれる。その曲線が緩やかな領域には長期国債が位置していて、曲線の傾斜が鋭い領域には短期国債が位置している。

満期が拡大していけば国債の利回りが需要と供給の市場原理に影響されることは真実である。しかし、財務省が「国債の売却の目的は超過準備の排出である」と理解した場合、中央銀行は目標金利が達成することができ、財務省はこれ以上長期債権を発行しようとは思わないだろう。実際、準備に対する金利は、財務省の負債の発行に代わる、適切な代替物である。準備に対する金利を支払うことにより、翌日物金利はその金利よりも低下することができなくなる。

21.1 はじめに

21.2 機能的財政論 vs 健全財政

財政制約と、それに関するハト派、タカ派、どっちでもないフクロウ派

機能的財政

21.3 財政政策に関する論争:クラウディング・アウトとインフレ

クラウディング・アウト?

多くの有識者は、政府が財務省の負債を発行した場合、それが民間の借入や支出を押し出してしまうと、誤って理解している。この考え方には、「政府の借入のために必要な、民間の貯蓄の供給には制限ある」「民間部門は政府と競うようにして借入を行う」という前提がある。彼らは、もし政府が追加的な国債の発行・売却を行う場合、その時におこる借入の競争が金利を引き上げるとしている。そして、何人かの民間企業は高い金利で借入をすることを避けるため、結果的に借入が減り、その資金を使った投資が減るとしている。また、借入によって消費をしている家計もいるだろうから、家計による頑丈な消費支出も衰えるとしている。

しかし、このモデルは間違っている。これまでに学んできたように、政府の財政赤字は非政府部門の(フローとしての)黒字を生み出す。それはすなわち、非政府部門の(ストックとしての)金融資産を蓄積する。貯蓄の拡大・金融資産の増大が発生しているので、「政府の債権の発行額は民間貯蓄の量によって制限されている」、「政府は民間部門と限られた貯蓄の供給を巡って借入競争をしている」前提は正しくない。民間の貯蓄・政府債権の保有額は、財政赤字とともに増加していくということが真実である。

それに加えて、第10章で学んだように、銀行の貸出は、その銀行が保有する準備に制約されていない。貸出が預金を創造するのである。あらゆる返済能力が高い借り手は、いつでも資金を借り入れて投資支出ができるのであり、それは決して政府の財政政策によって邪魔はされない。借り入れの競争をすることはない。

一般的に経済が低成長の時は投資支出は少なくなる。つまり、財政支出には景気後退を押しとどめ、減退した投資を補完する効果があるので、民間の投資は財政赤字の縮小によって「押し込まれる(「押し出される」ではなく)」傾向にある。むしろ、財政赤字の縮小は、民間の投資を解放するどころが、押し殺してしまう。

さらに、もうご存知のように、中央銀行は翌日物金利を設定する。それは政府の財政赤字が拡大すれば下落する。例えば、日本では1990年代初頭に経済が停滞に陥って以来、翌日物金利がゼロに非常に近い値で止まっている(そして、長期満期国債の利回りも非常に低い)。これは先進国における財政赤字がどのような結果をもたらすかの例だ(日本の財政赤字、政府負債、金利についての議論は第2章で説明した通りである)。同様に、世界金融危機後のアメリカでは、財政赤字のGDPに対する比率が10%ほどに達しているのにも関わらず、連邦準備銀行は政策金利を低い位置に保っている。なんと、アメリカでは第二次世界大戦時に財政赤字が対GDP比25%になった時も金利をゼロ付近で保っていたのだ。

これらすべてが意味することは、財政赤字が金利を上昇させると考える理由は、どこにも存在しないということだ。なぜなら金利は政策的に決定されるからだ(少なくとも短期の金利は政策的に決定できる)。

これらの理由によって、財政赤字に反対する「クラウディング・アウト理論」は、現実の政策に関する首尾一貫した理解や実証されたデータの上に成り立っていないということがわかる。政府の債権は固定された貯蓄の供給を求めて、民間の借り手と競争するという考え方は、捨て去らなければならない。政府の財政赤字が発生した時には、国債に対する需要は弾力性がある(変化の幅ある)、と仮定する方が真実に近い。

実際、金融市場においてさらなる預金が想像されるための担保として、新規債権が発行されるであろうときだったとしも、プライマリーディーラーは、先物取引市場のオークションで自らの債権の購入を賄っている。クラウディング・アウトとは違い、国債の発行は、それが発行されない場合と比べ、さらなる民間の債権の想像を可能にする。

自発的な制約

第20章において、我々は財務省が自らの支出を十分に満たす中央銀行の口座の残高を手に入れる状況を説明するために、「財務省が中央銀行に第一次市場において直接債権を売る」という、単純化した仮定を提示した。そこでは、我々は「イデオロギーのベール」を取りさらった。それによって、自発的に自らに制約をかけず、財政政策の目的に対して全力で取り組むことができる、財務省と中央銀行を統合した政府の能力を明らかにすることができた。

一方で、財政政策の手法の評価は、実際にイギリス、アメリカ、オーストラリアといった国で行われている。それらの国では、特定の制度的な実験による注意深い検証が行われている。その中の中心的な話題は、「完全雇用という問題を達成するために、自発的な制約が財務省と中央銀行に課されているか」ということである。

英・米・豪の3カ国では、中央銀行は第一次市場において公的負債を購入する中心的な役割を担っていない。言い換えれば、平時には中央銀行は財務省から直接国債を買い取ることができない。しかし、第二次市場においてなら、銀行その他の保有者から国債を買い取ることができる。

負債の運営は、非政府部門に対する定期的なオークションによって行われている。そこでは短期や長期など複数の債権が発行・売却されている。全体を通して、そこで発行される負債は、「G - T + iB」で表される、計画された財政赤字(「借り入れの必要性」ではない)に等しくなるように国債が発行される。

存在する自発的な手順のみによって「借り入れ」は必要である。しかし、ここでは、一般的な文献では「借り入れの必要性」という言葉が当てはまるところで、我々が「財政赤字」という言葉を使ったことに注目して欲しい。「政府は納税やその他の支払いを人々から受ける前に、自らが発行する貨幣を使用した支出や貸出をしておかなければならない」ということを覚えているだろうか。自国通貨である場合は、政府は借入を必要とせず、常に銀行の口座に振り込むことに支出することができる。さらに、上記で議論したように、我々は、ある会計年度において、政府が赤字支出をするかどうかということさえも知ることができない。しかし、多くの国における現行の手順では、政府は支出の前に借入をしなければいけない(もちろん、自発的な制約がなければ、そんなことをする必要はない)。

短期と長期の債権が事前に決定するため、また、市場がそれら債権の金利を決定するために、負債の売却は一般的にオークションの制度のもとで行われる。

重要な問題は、この市場の開放が支払われる金利の上昇を招いているのかどうかということである。また、あるいは極端な状況では、市場の開放が、政府債務を購入することを市場が完全に拒否していることが、自発的な制約のもとで、政府の利用可能な資金の不足を招いているか、ということが問題となる。

政府債権はリスクの小さい資産であるため、民間の資産を構成する要素として重宝されている。非政府部門は、資産構成の比較対象をする際、政府債権をリスクがない資産として見ている。その結果、公的負債の発行に対して一般的に購入の申し込みは定員以上となる。なので、複数の満期の債権であってもどれも低い金利である。しかし、少なくとも銀行間取引金利よりは高い。

中央銀行は、(翌日物)銀行間取引金利の目標を設定するだけでなく、長期の利回りも操作する能力を持っている。彼らは第二次市場において政府の債権を無制限に買い取ることができるので、利回り曲線をあげることもできるし、下げることもできる。この影響は次々に第一次市場におけるオークションにも影響を与えるようになる。