【銀行業界】 金融緩和で貸出競争続く 競争影響小さめのみずほ・SMTHに注目 ――メリルリンチ日本証券リサーチアナリスト・大槻奈那

事業環境:

金融緩和定着とデフレ脱却で期待される収益回復

このような資金余剰という現象は、中央銀行の緩和政策の初期段階では避けられない。金融緩和で金利が低下すれば、銀行の利鞘(ザヤ)が縮小し、ひいては最大の利益項目である資金利益が低下する。特に日本の場合、調達に占める預金の割合が圧倒的に大きいため、市場調達も行う海外の銀行のように、調達サイドの金利水準も低下するという恩恵は受けにくい(市場資金の金利の方が預金金利よりも早く上下するため)。

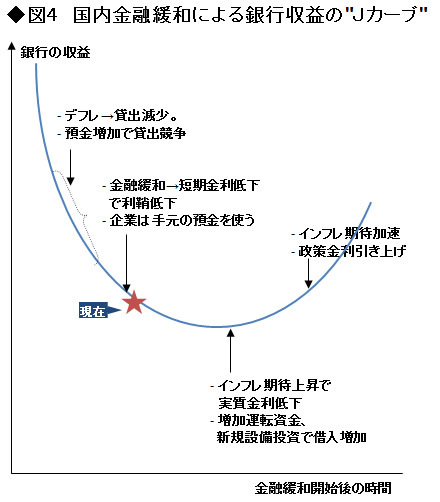

金融緩和が十分浸透してくると、実質金利の低下から企業や個人の借入意欲が旺盛となり、銀行は貸出量の拡大による増収で利鞘の低下による減収を相殺できるようになる。更に、景気回復が本格化して日銀が金利を引き上げれば、銀行収益は急速に回復する。このように資金利益は、金融緩和の時間軸とともに、一旦低下したのちに回復軌道に載るという「Jカーブ」を描く(図4:金融緩和期における銀行預貸収益の“Jカーブ効果”)。

出所:BofAメリルリンチ・グローバルリサーチ

出所:BofAメリルリンチ・グローバルリサーチ現在の邦銀は、まだ利鞘の低下が貸出のボリュームで相殺できていないため、カーブの「底」には達していない。弊社では、16年3月期第1四半期(2015年4~6月)頃に、貸出の増勢が強まるとともに利鞘低下がほぼ落ち着き、銀行の国内収益はようやく底打ちするとみている。

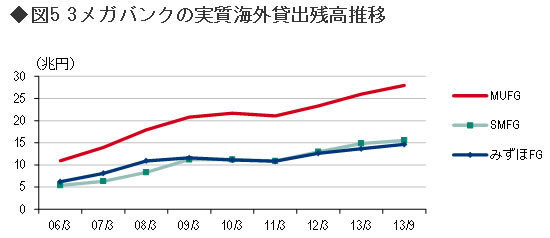

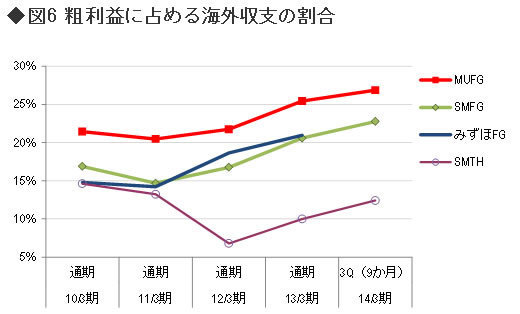

このような国内資金利益回復のスピードの遅さを補完する収益源は主に2種類ある。一つ目は海外業務である。大手行では、海外業務が貸出資産、収益ともに、順調に増加している(図5:3メガバンクの実質海外貸出残高推移、図6:粗利益に占める海外収支の割合)。特に14年3月期は、円安効果も手伝って海外貸出資産の拡大が加速した。

国際部門預貸率の高止まりで、成長鈍化も懸念されているが、海外の規制強化という“追い風”で、海外金融機関の買収により、貸出資産とともに外貨預金基盤も一気に獲得するといった戦術も可能になってきている。2013年末のMUFGによるタイ・アユタヤ銀行の買収に加え、2014年に入り、邦銀によるアジアや北米の銀行の買収のうわさもいくつかささやかれている。

注: 各グループ商業銀行連結貸出平残ベース。各期末の為替レートでドル換算した金額を、全期想定為替レート1ドル=90円で再換算。MUFGの06/3期はUFJ銀行分をBoAMLが推定し調整

注: 各グループ商業銀行連結貸出平残ベース。各期末の為替レートでドル換算した金額を、全期想定為替レート1ドル=90円で再換算。MUFGの06/3期はUFJ銀行分をBoAMLが推定し調整出所:各行資料よりBoAメリルリンチ・グローバルリサーチ試算

注:みずほFGはグループ内再編で、14/3期3Qは連続性のあるデータなし

注:みずほFGはグループ内再編で、14/3期3Qは連続性のあるデータなし 出所:会社資料

0 Comments:

コメントを投稿

<< Home