貨幣と銀行

10.1 はじめに

このチャプターでは、いくつかの説明すべき主題がある。1つ目として、一般的使われている「マネー・サプライ」の定義について我々は説明するつもりだ。以前のチャプターにおいても、財務省、中央銀行、民間銀行の金融資産の購入・売却について頻繁に言及されてきた。ここでは、金融資産に共通する特徴について明瞭な理解を提供したい。そこでここでは、近代的な貨幣経済のもとでは銀行はどのように行動するのかということを中心に説明したい。その説明の中で、金融制度の中における銀行の業務の役割についての、長年の「誤解」「神話」について暴露する。

10.2 いくつかの定義

貨幣の総計

経済学者やコメンテーターは、貨幣の総計が経済に与える影響について解説する。これまで貨幣の総計に関する統計はいくつか考案されている。しかし、それぞれ独自の統計を行う異なる国々にも、共通する統計区分が存在する。各国の中央銀行は、流動性(現金にどれほど容易に変換できるかという指標)の違いを反映するため、M0、M1、M2、M3、M4、といったように区分された統計を発表する。最も流動性の高いものは「狭義の貨幣」とみなされM0、M1として区分される。それ以外の「広義の貨幣」としてのM2からM3に区分される。

M0は「マネタリーベース」とも言い換えられる。オーストラリアやイギリスでは、銀行を含む非政府機関(要するに民間部門)が保有している紙幣や硬貨はM0に含まれる。また、銀行が中央銀行に保有している「準備預金」、その他の中央銀行が非政府機関に負っている負債もM0に含まれる。アメリカでも同じような区分をするが「M0」という言葉は使わない。マネタリーベースは最も流動的な貨幣の統計である。マネタリーベースは、銀行がどれくらいの準備を使ってどれくらいの銀行預金をレバレッジしているかということを言い表す際、「ハイパワードマネー」(HPM)という言葉で言及されることもある。

M1は流通している紙幣と硬貨に加え(M0も含んでいる)、銀行以外の組織が保有する銀行預金を含んだ統計である。いくつかの国では、トラベラーズチェック(外国旅行者向けの小切手)や、銀行口座宛てに書かれた小切手もM1に含んでいる。これも流動性の統計である。なぜならM1は財・サービスのすぐに購入に使うことが可能だからだ。

アメリカ連邦準備銀行は、M1に、ほとんどの貯蓄のための口座、貨幣市場における口座、小売業者間における資金の貸し借り、そして少額(10万ドル以下のもの)の短期定期預金を計算に加えた、M2を公表している。M2はマネーサプライ統計の中では比較的流動性が低い。典型的にそれらはインフレを予想するための指標となる。

M3はM2までの範囲を、長期定期預金といったようなより少ない流動性しか持たない狭義の統計まで、拡大したものである。M4まで行くと、流動性のない他の資産の総計まで足し合わせたものとなる。

以上の全ての統計は、別に世界各国の中央銀行が共通して公表しているわけではない。例えばアメリカの中央銀行は、マネタリーベース、M1、M2しか公表していない。イギリスの中央銀行はM0とM4という2つの統計しか公表していない。欧州中央銀行はM1、M2、M3まで公表し、オーストラリアの中央銀行はM0、M1、M2、M3そしてM4(広義の貨幣)までの統計を公表している。

10.3 金融資産

もし家計が何ヶ月あるいは年にも渡る貯蓄(その行為は、一定期間のフローの計算に入る)をするならば、家計の資産ストックは蓄積される。家計は、現存する自分の銀行預金額にさらに貯蓄するのか、それとも資産構成を考えなおし、違ったリスクの度合いを持つ資産(株、債権などの計算貨幣で計算される金融資産)に預金を変換するのかという、決断に迫られる。

近代的な経済における財務省は、様々な償還期間を持つ債権を発行している。それは国際と呼ばれてもいる。それらの金融資産は、中央銀行、民間銀行、その他の民間組織に買われたり、売られたりしている。金融市場への民間の参加者(例えば、企業など)も同様に債権を発行している。

一般的に、債権は、それの発行者が債権の保有者に対して債務を負っているということを認めている。債権の発行者は債権の保有者に対して、定期的に金利を支払わなければならない。そして、債権の満期に達した場合、元本(債権の額面価格)を支払わなければならない。債権は債権の保有者にとって資産である。

それゆえ、債権は一定期間中に、金利とともに借金(負債)を返済することを約束した「形式的な契約」である。債権者は貸し手(債権者)である。借り手(債務者)は、額面価格に基づく金利(それは普通、債権の表面に書いてある)を支払う必要がある、債権あるいは利付債権を発行する。この場合、定期的に発生する金利は、逐一、その発生した日に支払われる。

発行価格は、その債権が発行されたときに貸し手が払った金額である。その後、債権は、プレミア(債権が債務不履行の可能性が低く、良質であった場合、額面価格以上で取引されること)を付与されたり、逆に割引(額面以下で取引されること)されたりしながら、交換されるだろう。自国通貨を発行する政府によって発行された債権の債務不履行の可能性はゼロである。なぜなら政府は未払いの負債に対して、いつでも対応可能だからである。この理由によって、これらの政府が発行する債権は、不確実性が高い時であっても、購入者に高い需要がある。

コンソル公債は「永久債」と呼ばれる特殊な種類の債権である。コンソル公債は満期が定められていない。金利がこの資産に対して永久に支払われる。

我々が国債市場について語るとき、我々は第一次(債権)市場と第二次(債権)市場との間に区別を必要とする。第一次市場は政府が非政府部門に対して負債を売るための制度機構である。「第一次市場における債権の発行は、政府の支出を円滑にするめるために設計されている」と誤解している人が多い。現実では、自国通貨を発行する政府は財政的な制約直面することはない(チャプター1で説明した通りである)。しかしながら、その代わり我々は、なぜ政府は非政府部門に対して負債を発行するのかということに関して、違った説明をしなければならない。我々はこれに関して、本書のパートE(開放経済における経済政策を扱うパート)で詳述する。

第二次市場は、既存の(すでに第一次市場を通して発行されている)政府の債権を利害関係者が売買する場所である。これと同じ状況は、民間の発行株式にも適用される(普通株、株式と呼ばれるものに適応可能だ)。企業は第一次市場において株式を発行し、あるいは発行した株式を第二次市場において交換することによって、資金を調達する。

それゆえ国債は譲渡の余地がある。なぜなら、債権の所有者は第二次市場において他の人に譲渡(売却)することができるからだ。しかし、国債が一度発行されたら、その発行後の取引は、資産の保有者の間でこの資産がやりとりされて以来ずっと、金融資産額に全く影響を与えない。このことを理解することは重要だ。

第一次市場における国債発行の過程は国ごと、そして時代ごとに異なる。かつての典型的な手法は、特定の指定取扱業者(例えば銀行)が定期的に第一次市場において国債を売るというものだった。そこでは、政府は発行したい(計算貨幣で表現された)負債の額を決定することができた。また購入者に対して利回り(金利)も設定できた。その利回りは「申し入れを受け入れるか、それとも拒否するか」という交渉のもとで設定されたため、国債は非政府部門にとっては魅力的ではなかった。それゆえ、政府が発行した国債のうち、購入者が不足したおかげで余ってしまった分は、その国の中央銀行が購入した。この場合、政府は自分自身に対して負債を発行したことになる。このことは、負債の発行全体を覆う疑問を導き出す。

1970年代以降、経済学の支配的な学派は「マネタリズム」であった。彼らは、中央銀行による負債の購入はインフレをもたらす」という間違った主張をしていた。政府はこの論理の犠牲者となり、政府は、中央銀行が購入されていない負債を購入することをやめさせる政策決定をやり始めた。それゆえ政府は出来るだけ長くの満期を設定し、可能な限り多くの国債を売ることができたが、市場に合わせて継続的に利回りが上下した。そして、純支出の額(財政赤字の額)と国債によって手に入れた収入との間の不一致が存在しない状況が確立された。

「市場のより自由な活動のために」という声に再び答えるように、上記の制度は、政府が利回りを操作しているというあらゆる文句を避ける、より純粋なオークション制度への道筋を提供した。これらのオークション制度(あるいは入札制度)は国際的に支配的になった。大まかに言えば、財務省はオークションの条件を発表する。その国債をどれくらいの額を発行し、どれくらいの期間を満期とし、どれくらいの利札(定期的に支払われる、額面価格に対する金利の割合)を設定するのかというこうとを公表するのである。国債はオークションにかけられ、その時、第一次市場における国債の取り扱い業者は発行されたら国債の最終的な価格を決定する。それゆえ、政府が負債に払う金利について、政府が選択していたのだが、それから離れ、自由裁量的になった。

例えば、1,000ドルの額面価格で5%の利札がつく国債を想像して見てほしい。それは、毎年50ドルの利子が満期までもらえ、かつ満期になったら1,000ドルが帰ってくることを意味する。また、発行した時、国債の取り扱い業者は、彼ら自らの利益への期待を満たすために6%の利回りを望んでいる。この場合、最初の国債の内容については魅力がない。オークション制度の採用に先立って、民間の国債取扱業者はそのような状況で購入することを受け入れていた。しかし、オークション制度のもとでは、彼らは6%の利回りとなるような、彼らが望む1,000ドルより低い値段で国債を入札することができる。

値段が確定した国債の値段(確定利付き債)とその利回りの間には、逆の関係にあるということを理解することは重要である。なぜそうなるのか。確定利付き債のための一般的な規則は、第二次市場においてその国債の値段が上がった場合、その国債の利回りが下がり、逆に第二次市場においてその国債の値段が下がった場合、その国債の利回りは上がるというものだ。なぜこのような現象が発生するかというと、例えば、もしあなたがより高い値段で国債を購入した場合、国債の利札の支払いは国債の値段に対して小さくなるからだ。逆に、もしあなたがより安い値段で国債を購入した場合、国債の利札の支払いは国債の値段に対して大きくなるからでもある。さらに、国債の値段は市場において金利の変化に沿って変化し得る。その変化は、たとえ国債の保有者がいまだにただ満期に国債の額面価格を受け取るつもりだったとしても発生する。

金利が経済のどこか他の場所で上昇したとき、以前に発行された国債の金利は下落する。なぜなら、それらの発行済みは国債は新しく発行された(現在の国債の利率を反映して)利札が高く設定された国債よりも魅力を失うからだ。金利が下落したとき、古い国債の値段は上昇し、それは利札が(古い国債よりも)低く設定された新しい国債よりも魅力的になる。

第二次市場において国債市場トレーダーから入札を受けるオークションのような段取りを、政府機関は運営していた。国債は、ドル建てで、価格(そして要求される利回りも)について順序づけされ、要求される発行数が決定された。国債はそのとき、最も高い値段で入札された額で、政府が発行したいと望む発行数に限り、発行される。そして、最も高い値段で入札した(言い換えれば、「最も安い利回りを受け入れた」)最初の入札者が自らの望む数の国債を手に入れることができる(それは彼が入札する能力がある限り、一人で入札し続けることができる。まあ、ありえないことだろうが)。そして、二番目の入札者(最初の人よりも少し安い値段で買い、少し高い利回りを希望した人)が続いて国債を手に入れる。この方法では、入札しようとする人が少なければ、最終的に決定される利回りは安くなる。逆も然りである。

州およびその他の地方政府も国と同様に第一次市場において債権を発行したり売却したりする。また、多国籍企業、国内の企業、金融機関、その他の公共団体も同様である。企業は投資の資金を以下の方法で手に入れることができる。(1)新規の債権を発行する(2)利益剰余金(内部留保)を使用する(3)新規の株式を発行する。

財務省およびその他の組織は、それぞれ異なる満期を持った債権を発行することができる。例えば、アメリカ財務省は1ヶ月、3ヶ月、6ヶ月、1年、2年、3年、5年、7年、10年、20年、30年の満期を持った国債を発行している(例えば、10年もの国債は10年が経ったら元本が返済されるという意味だ)。

債権投資における「利回り」の概念

「利回り」とは投資から得られる見返りを表している。そして、通常、比率(%,パーセント)によって表現される。市場において、利回りの概念はいくつか存在する。

・債権利回り・名目利回り

もし年に8%の金利(債権利率)が支払われる額面価格1,000ドルがあったとしたら、その債権の名目利回りは8%である。それゆえ購入者は満期まで毎年80ドルを手に入れることができる。債権利回りは、その債権が存在する限り、同じ比率で存在し続ける。

・直接利回り

例えば、あなたが第二次市場において年利8%の1,000ドルの債権を800ドルで購入するとしよう。そのときあなたが支払った金額にかかわらず、その債権はあなたが毎年80ドル受け取る権利を与える。しかし、その前の例とは違い、満期までの80ドルの支払いは、あなたが支払った金額に基づいた8%分の金額よりも、大きな額である。あなたが支払った金額は800ドルであるから、それに基づく8%は64ドルになってしまう。実際の支払った金額に対する利回りは、80 / 800 = 0.1 = 10% である。なので、直接利回りを計算するために、単純に利払いの金額をあなたが支払った金額で割るのである。一般的に、額面価格よりも安い値段で債権を買った場合、直接利回りは債権利回りよりも大きくなる。一方、高い値段で買った場合、直接利回りは債権利回りより小さくなる。

・満期利回り(Yield to Maturity,YTM)

直接利回りは、債権の購入価格と満期の元本の支払いとの間の違いを考慮していない。満期利回りは追加的な金利の獲得を考慮している。債権購入者は実際に実現した資本利得(実現資本利得,実現キャピタルゲイン)を獲得したり、もしくは満期まで債権を保有することをやめてその資本利得を放棄することもできる。満期利回りは、債権が消滅するまでの債権購入者の本当の利得を測定している。そして、これが満期と利札が異なる複数の債権を比較するときに、最も正確な方法である。

BOX 10.1 利回りに関する例題

1,000ドルの額面価格を持つ債権を800ドルで第二次市場から購入すると仮定してみよう。この200ドルの割り引かれた金額は、利得として計算することもできるし、利回りとして計算することもできる。そして、利回りの計算に含まなければならない。利札8%の1,000ドルの債権を、満期が5年残っているときに800ドルで購入したと仮定してみよう。

そのとき、債権を評価する概念が3つある。

・8%の債権利回り(80ドルの所得フローを1,000ドルの額面価格で割った計算したもの)

・10%の直接利回り(80ドルの所得フローを800ドルという割引価格で割ったもの)

・13.3%の満期利回り(この方法に関して、以下で詳しく説明する)

満期利回りの計算処理は複雑であるが、大まかな規則に従えば簡単に計算できる。

YTM(満期利回り) = (C + PD) / [0.5 x (FV + p)]

「C」は利札であり、PDは比例分配割引、FVは額面価格、Pは購入価格。PDは額面価格と購入価格との差を、満期までの年数で割ったものである。もし債権を額面価格よりも高い値段で買った場合、PDは負の値になる。それは満期利回りが債権利回りよりも小さくなっていることを表す。

この式に足して例えとして数字を割り当ててみよう。

YTM = [80 + (200/5)]/[0.5 x ($1,000 + $800)] = $120/$900 = 13.3%

債権トレーダーが利回りについて語るとき、彼らはたいてい、元本価格と債権利回りと実際の利回りのみを考慮した、満期利回りについて言及している。

経済の状況・段階について評価するための、そして将来において院レフになるのかどうかということを非政府部門が判断するための、満期の異なる複数の国債についてのデータを使用できるようにする方法が2つ存在する。論議されている、資産に対する民間の需要が低下したことによる価格の下落し、同様に利回りが上昇する兆候は、我々はすでに知っている。これは、よりリスクのある資産を獲得しようとしたり、よりリスクの少ない安全な資産を獲得しようと準備している投資家との経済の強化を反映している。これは、中央銀行がインターバンク金利と債権の利回りを上げたり下げたりするとき、普通である(これについてはチャプター20で詳述する)。さらに、非政府部門におけるインフレ予想に対して何が起きているのかということを判断するために、我々は利回りの変動を利用することができる。民間市場がインフレになることを予想した場合、長期満期債権の利回りは将来上昇する。すなわち、民間市場は債権の名目利回りが上昇することによって実際の利回りを防御することを望んでいる。

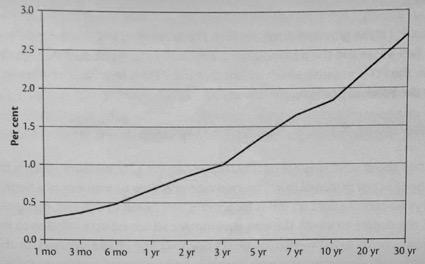

利回りを見る2つ目の方法は、「利回り曲線(イールド・カーブ)」を考慮するというものである。利回り曲線はグラフを安全な金利の期間構造である。また、縦軸で表されるそれぞれの国債の利回り(利益率)に対する、横軸で表される異なる債権の満期を示している。図10.1は、2016年2月3日のアメリカの利回り曲線を表している。

図10.1 アメリカ財務省債権の利回り曲線(2016年2月3日時点)

利回り曲線とその動きについての理論は様々なものが存在している。全てに共通しているいくつかの一般的な概念は、特に、人々がインフレを高く予想するほど、利回り曲線は険しくなる、つまり国債ごとの利回りの変化が激しくなる(またその他の要素の変化も激しくなる)。

経済の見通しに対する利回り曲線の形状に関係している基本の元本は、以下のように説明される。短期債の利回り曲線は中央銀行が設定した金利を反映している。中央銀行は、経済における(流動性の高い資産である)現金に対する競争率を設定する。短期金利が上昇(下降)すると、他のより流動性の低い資産も従うように上昇(下降)する。険しい曲線を描く利回り曲線は、そのとき、市場によって決定される長期債権の利回りに従って決まる。短期債の利回りは、利回り曲線の第一の決定因子である。言い換えれば、中央銀行が基準貸出金利を低くしている時は、利回り曲線は主に険しくなる。一方、中央銀行が基準貸出金利を上げている時は、利回り曲線は水平になる。

債権トレーダーは、将来の経済の予測が中央銀行の金利政策に影響を与えると予想している。債権トレーダーは、その将来の経済の予測に対する利回り曲線の動きに、関係している。もし金利を上げたならば、債権の価格が下落する傾向にあるということは、必ず記憶しなければならない。それは、資産売却損(キャピタル・ロス)と呼ばれている。最長の満期を持つ債権の価格は最も影響を受けやすいので、長期債権は一般的に最も資産売却損のリスクが高い主体である。この理由から、インフレ予想(中央銀行の政策に関する予想)と債権の価格と長期債権の利回りの、3つ要素の間には関係があると考えられる。

要約すると、利回り曲線が取りうる形状には、3つの種類がある。

・通常

通常の状況下では、短期債権の利回りは長期債権の利回りよりも低い。中央銀行ができるだけ低い水準に短期債権利回りを維持しようとする。さらに、債権投資家は資産売却損から債権を守るため長期債権における利得を欲しがる。それゆえ、右肩あがりの傾斜をする。先の図10.1がその例である。

・反対

時々、短期債権利回りが長期債権利回りを上回り、利回り曲線は右肩下がりに傾斜する。経済が加熱し始めた時、中央銀行が目標金利を上げたことが誘発するインフレ上昇の予想が、長期債権資産に対する需要を伴った、債権利回りを上昇を導く。中央銀行は、急激な短期金利の上昇によって発生したインフレ圧力の発生に、対応するだろう。債権利回りが上昇するかもしれないにもかかわらず、かなりの金融政策の締め付けが短期金利の急激な上昇を発生させる。それが結果的に、右肩下がりの利回り曲線を作り出す。その時、高い金利は経済成長を鈍化させる。

・水平

水平の利回り曲線は、通常の利回り曲線から反対の利回り曲線に移り変わる時の移行期、あるいは反対の曲線から通常の曲線への移行期に頻繁に見られる。利回り曲線が水平になれば、利回り格差(異なる債権の利回りの差のこと,イールド・スプレッド)は縮まることになる。利回り格差とは、例えば1年満期国債と10年満期国債のそれぞれの利回りの差のことを言う。この現象は、将来の経済が、どのような動きをすることを示しているのか。水平の利回り曲線は金融引き締め政策(短期金利の上昇)を反映するだろう。あるいは、それは景気後退の後の金融緩和(短期金利の緩和に伴う下降)を表しているのだろう。すなわち、通常とは反対の利回り曲線が水平になろうとしていることを表しているだろうということだ。

それゆえ、利回り曲線の動きは、経済学者が「経済の総合的な状況」「中央銀行による金利調節の可能性」「非政府部門のインフレ予想」を把握するために、彼らから注目を浴びている。

>

BOX 10.2 主流の「名目金利決定」対する分析手法:フィッシャー効果

確定償還価値を持つ確定利付き債を保有することのリスクのひとつは「購買力リスク」である。

貸出資金は金利に近づくと認識している主流派経済学者は、ほとんどの人は将来の消費よりも現在の消費を好んでいるだろうと、信じている。現在の消費を抑制させることを奨励するために、貯蓄の利回りは必ず市場によって提供されるだろうとしている。その間に、その利回りは人に、金利を上昇させることを認めている。その時、インフレは実質消費におけるあらゆる利得を消滅させる。そして、実質金利をゼロにする。

一回の利札の支払いが100ドルと予想される1,000ドルの1年満期を購入する人のことを想像してみて欲しい。個々人は、自らが1,100ドルを満期日に獲得すると予想するだろう。

保有期間を過ぎ、債券価格が10%上昇したと仮定して欲しい。年の最後には、以前の財のバスケットの費用1,000ドルは、現在は1,100ドルになっている。言い換えれば、投資の結果をより良くするためには、年の最後にその債権を手放す以外に方法はない。名目利回りはインフレの額によって相殺される。主流派経済学者は「実質の」収益に動機付けられて投資すると信じている(名目の収益ではない)。これは彼らが、消費者が財・サービスの実物の形態を購入する場合を想定しているからだ。彼らは、消費者が実物の財・サービスを購入する際の、「現在消費するか、将来消費するか」という選択をするように、投資の決断も同様に決断されるとしている。このように貯蓄をするものがインフレの計算をしないならば、将来における彼らの実質的な消費は、彼らが望む消費よりも少なくなる。

主流派経済学者は、名目金利は実質金利にインフレ予想を足したものであると提唱している。実質金利は、貯蓄の資金供給を資金のための投資需要を同額にするような、市場で決定される実質的な収益であるとされている。それゆえ、実質金利は均衡金利(均衡実質金利,均衡金利,均衡利子率とも呼ばれる)である。しかしながら、名目において書かれた契約のため、それゆえ、名目金利において、名目金利は予想されるインフレ率を埋め合わせる分を必ず含んでいるだろう。インフレ予想の上昇による実質金利へのこのような埋め合わせは、アメリカの経済学者のアービンク・フィッシャーにあやかって「フィッシャー効果」と呼ばれている。彼は、上記の関係を1930年代に確認した。多くの市場参加者はこの理論が債権市場に当てはまると信じている。そして、名目利回りが購買力を維持するために市場によって調整されるという、強い信条が存在している。

購買力リスクは満期が長くなるに従って増加する。このことは、より長い満期を持つ債権の金利は一般的により高いと、経済学者が信じている理由の1つである。市場利回りは、要求される利得の実際の比率に、予想インフレ率の埋め合わせを足し合わせたものである。もしインフレ率が高く予想された場合、市場金利はそれを埋め合わせるように上昇するだろう。このゴードン・…ハンナ・ア…ヴィルフレ…ヴィルフレ…ジョセフ・…ブランナ場合、我々は、フィッシャー効果が、短期債権におけるよりも長期債権における方が、より大きく影響を与えるだろうから、利回り曲線が険しくなると説明するだろう。

10.4 銀行は何をしているのか

新古典派経済学の視点:貨幣乗数

ほとんどの教科書において、銀行は、預金を受け入れ、部分的な準備を保有し、準備の残りを貸し出す、金融仲介機関として存在していると説明される。この因果関係は、「貸し出しに当てる準備としての預金」という概念からきている。もしそれぞれの銀行が貸し出しを行う際にこの原理に従うならば、貸し出しの総計は「預金・貨幣乗数」に従って拡大することになる。とりあえず今は、すべての銀行が預金に対して10%の準備を持つことを要求されているとしよう。これは銀行にすぐさま、預金者(の財・サービスの購入)による支出の結果としての準備の減少に対応させることを可能にする。商品の売り手が、それで手に入れた資金をどこの銀行に預けても、同様のことが起こる。また、預金者が現金を持つことを望んだ場合も、同様のことが起こる。

以下のものは、新古典派経済学派が貨幣乗数の運動を説明するときに使用する例である。

1)ある顧客がA銀行に100ドルを預金したと仮定する。

2)A銀行は10%の準備を用意しなければならないので、10ドルを準備として残す。そして、貸し出しの資産を増やし収益を増やすため、残り90ドルをある顧客に貸し出す。その時、その顧客の預金額は90ドル増える。

3)その顧客は預金を支出し、受取人である商品の売り手はその90ドルをB銀行に預ける。

4)B銀行は90ドルのうちの90% 、81ドル(90ドルのうちの10%、9ドルはA銀行と同様に準備に回す)を顧客に貸し出す。

それぞれのステージを経るごとに貸し出しと支出の金額は減少していく。これは、もしこれが銀行制度として運営された場合、900ドルの貸し出し資産が生まれるということを、容易に表現することができる。これは、最初の新しい預金が合計1,000ドルの預金に上昇し、その預金は準備100ドルによって「償還」されるということを意味する。それによって、10%の要求準備に従っている。

この例は主流の経済学の教科書が「部分準備銀行制度」と説明するものである。これは、現在の預金の上昇がM1の上昇を引き起しているという、貨幣の創造(信用創造)を説明しているのであると、それらの経済学の教科書は述べる。100ドルを最初に預金した時、乗数は10である。この乗数は要求準備律である10%の逆数である。与信を創造した時、もし非政府部門がより多くの現金を保有することを選択した場合、より小さい貨幣乗数が結果として生ずる。

この例において注意すべきは、個々の銀行が自発的に「貨幣創造(信用創造)」ができないということだ。この制度の全体として100ドルの預金が1,000ドルに増える。それぞれの段階において、それぞれの銀行は自らの保有する準備のうち単純に90%を貸し出し、10%を準備にとっておく。主流派の教科書に従うならば、部分準備銀行制度によって「魔法」が生まれるとしている。預金の余分な部分が出て保持される準備が増えれば増えるほど、乗数の影響は小さくなる。この論理に従えば、もし準備率が0ならば(預金に対して準備を持たなくて良いならば)、銀行は最初に1ドルさえ預けてもらえれば、無限に貨幣創造ができることになる。

この良くある教科書の例では典型的に10%の準備率が仮定されているため、学生は貨幣乗数が瞬時に「10」であることを計算できる。1992年4月12日、アメリカ連邦準備銀行は歴史上初めて「魔法」のような10%の要求準備率を設定した。教科書の理論が現実になったわけだ。しかし、理論と現実が一緒になったからといって、その理論が正しいことが証明されたわけではなかった。我々がこれ以降に見るように、近代銀行制度を説明している「と言われている」貨幣乗数なるものは、神話でった。現実における銀行の業務に全く関係がなかった。

支配的な新古典派経済学の視点を要約するならば、銀行は収益を最大化する金融仲介機関として考えられる。彼らは預金を受け取ることによって準備を用意し、そして彼らはより高い金利を設定して収益を得ることができる。しかし、分別のある規制の要求が彼らに最小限の預金に対する準備を維持させる。部分準備要求は、信用創造には限界があるということを表している。

それゆえ新古典派経済学の物語の中では、貨幣創造は「外生的」であると考えられている。そして、その外からの影響は「中央銀行によって」決定されているとしている。これは彼らの重要な主張だ。なぜならこの主張は、「中央銀行がマネーサプライを早急に増大させることを決定し、インフレを起こすことができる」という彼らの議論を支える根拠だからだ。以上の議論を踏まえると、貨幣数量説に則った、中央銀行がゆっくりと貨幣を増加させることによってインフレを操作しようという、政策が提案される。我々が今後チャプター20で見て、チャプター23で分析するように、貨幣数量説はインフレが発生する過程について概念的に欠点がある。我々はそこで、中央銀行は通常の貨幣制度のもとではマネーサプライを操作する能力がないことを説明する。

貨幣乗数が含んでいる意味とは、もし銀行が追加的な貨幣創造をするために十分な準備を保有していなければ、銀行は貸し出しを控えるだろう、ということだ。いくつかの選択については自由裁量的に行われている。貨幣乗数は、金利の機能と金利の差について、銀行はより多くの余分の準備を好むことについて、公共機関もどうように銀行が現金(準備)を保有することを好んでいるということについて、説明している。また上記に説明したように定期預金・当座預金の比率についても説明している。しかし、ブランナーが1968年に説明したように、これらの要素は些細な重要性しかない。

与信創造のMMT的な描写

部分準備要求によって運営されているとする与信創造の過程に関する新古典派経済学の説明は、不換貨幣と変動相場制を伴う近代的な貨幣経済における銀行の行動を現実にもとづいて描写したものではない。

現実の世界において、銀行の業務は複雑であるが、いくつかの点でその他の営利企業と似ている。その他の企業と同じように、銀行は利益を求め、それによって株主への配当を生み出している。銀行は、彼らが貸し出しをした顧客からの受け取りよりも、彼らが資金の調達のために支払わなければいけない金利が上回らない限り、銀行は貸し出しによって利益を生み出すことができる。

まず、与信創造のために必要な状況は、世の中にノンバンク(銀行ではない組織)あるいは家計が存在し、彼らが財・サービスまたは資産の購入のために借り入れを必要としているという状況だ。そして、彼ら市場参加者が銀行に対して返済能力がなければならない。すなわち借入金の全額を返済する能力がなければならない。返済能力を構成するものは業務を運営していくうちに変化する。また、貸し出し基準は銀行が市場のシェアを獲得しようとしているときは緩和される傾向にある。さらに、上記で説明した通り、銀行は貸し出しによって利益が発生することを期待する。

銀行は自らの準備額(それは彼らの抱える負債、銀行預金に対応するために彼らが保有しているものである)に影響されず独立して貸し出しを行う。貸し出しを行なった後、銀行は自らのが法律を遵守するべく、あるいは自らの目的を達成するべく、追加で準備を借り入れする。銀行の経営者は一般的に、銀行制度における準備の総計について、知らないし気にかけてもいない。確かに、銀行員は貸し出しをする前に自らの銀行の資金調達のことを考えていない。銀行の貸し出しは「準備の値段」と「予想される利得」を考慮して決定される。資金を調達することは一切考慮されない。もし「資産における金利の利得」と「準備を借り入れる費用」の差が十分に拡大するならば、すでに準備が不足している銀行でさえ、資産を購入、貸し出し、必要な準備の銀行間取引市場からの購入(借り入れ)をするだろう。銀行間取引市場は、準備の貸し出しおよび借り入れを行う銀行同士を結びつけている。

重要な点は、銀行が企業・家計に対して貸し出しをする際、貸出の準備、原資なるものは存在しないということだ。銀行の貸し出しは準備が余分にあるからといってより簡単になるわけではないし、準備が少ないからといってより難しくなるわけでもない。銀行準備は、貨幣乗数・部分準備預金の説明とは違い、貨幣創造の際のための原資となるわけではない。銀行は貸出の前に、銀行に現金が預けられるのを待ってはいない。

銀行とその他の企業との違いは、それらの抱える負債の性質に関係している。銀行は「借り手」の負債を購入することによって貸し出しをしている。発生した銀行の負債(銀行預金。たいていは要求払預金)は、少なくとも当初は、借り手にとって資産である。それゆえ、銀行から借り入れをしている銀行の顧客は、要求払預金を保有しているから、銀行への債権者でもあるし、同時に銀行への債務者でもある。彼らは大抵すぐに、その新しく作られた要求払預金を財・サービスあるいは資産を購入する手段として活用する。銀行の負債(銀行預金)は家計・企業に小切手や振込・振替によって使用される。また顧客は要求払預金を(政府に保証された)不換貨幣に1ドル単位で変換することができる。また預金を支払いに使うことができる。政府はいくつかの銀行の負債で税を支払うことを認めているだろう。

同様に、銀行の準備は他の銀行への支払い・契約に使用することができ、中央銀行に要求された支払いにも使用することができる。それゆえ、銀行に対する「債権者」が自らの保有する要求払預金を引き落として、支払いをしたり現金を引き出したりした時、結果としてここの銀行の準備の減少が発生する。その時、銀行は準備の減少を補うために、資産を売却したり、(追加の準備を借りて)負債を増やす。

銀行間取引市場(アメリカではフェデラル・ファンド市場と呼ばれている)は、民間銀行が自らの準備の目標を達成できるように、銀行の準備バランスを移し替える機能を持つ。単純に考えれば、一定の期間中には、ある銀行は全く準備がなくなるかもしれないということが想像できる。しかしながら、概して、そのような現象はある銀行から他の銀行に準備が移動するだけだ。もし本当に銀行が欲する準備が他の銀行から調達できなければ、銀行は中央銀行から準備を調達するだろう。

決して銀行は貸出の前に準備が預けられるのを待っているわけではなく、以下に説明するように、貸し出しによって貸借対照表を拡大させていっている。

貸出が預金を生む

貸出が預金を生んでいる。その事実の後に、準備が預金を支えているという構造が発生する。銀行の新たな負債を生む貸出の拡大の過程は、銀行の資金調達とは関係がない。利益の追求において、銀行は借り入れを望む顧客から申込書を受け取り、その申込書の内容を評価する。2008年の国際金融危機に至るまでの間ではあるが、その評価検証は非常にゆるいものだった。

銀行の貸出拡大の制約となるものは、返済能力のある借入希望者の不足である。それは、悲観的な時期に銀行が資格基準をあげることによって発生し得るし、将来の不確実性によって返済能力のある借入希望者が借り入れに消極的になることによっても発生する。主流の考え方は、「銀行の少量の要求準備を上回る貸借対照表の拡大は、銀行が予想できる貸出による利得に影響するだろう」というものだ。これは懲罰金利の結果である。懲罰金利とは、銀行が営業日の終わりまでに要求される準備を満たすことができなかった時に、中央銀行が割引窓口(準備を必要とする銀行に対して、それを貸し出すことを目的とした中央銀行の設備)を通して要求する金利のことである。しかし、懲罰金利はそもそも銀行の貸出能力を妨げることはない。それゆえ、「中央銀行は銀行の準備を追加することによって、彼らの貸出能力に影響を与えられる」と仮定することは明らかに間違っている。この問題については、チャプター23で詳しく述べることにしよう。

銀行は準備を貸し出していない

「貸し出しが預金を生む」という推論は「銀行は準備を貸し出していない」ということを表現し、さらに準備の実際の役割についての疑問を提示する。

銀行は、銀行間決済制度の一環として、中央銀行に準備を保有しなければならない。準備は銀行間の支払いに使われる。毎日、何百万という取引が銀行間で行われる。例えば、A銀行から振り出された小切手がB銀行に預けられた場合、A銀行の準備がB銀行に振り替えられる。

もし特定の銀行が1日ごとの要求準備に対する自らの準備量の不足を発見した場合、その時、銀行はまず最初に他の銀行から準備を借り入れることが可能である。そして、貸し出す側の銀行は、その特定の日において、準備を余分に持っているのであろう。しかし、今後チャプター20,23で見るように、銀行全体の準備の不足は、中央銀行による準備の提供によって解消される。また、銀行全体の準備が超過している場合は、中央銀行による準備の吸収によって解消される。この中央銀行による介入は、我々が「流動性管理任務」として言及するものだ。中央銀行の金利目標に一致させるために、銀行に準備全体を運営することを許可したものである。例えば、もしあらゆる日において超過準備(要求準備を超える準備)が存在し、なおかつ中央銀行が競争的な利得を準備に提供しなかった場合、超過準備を持つ銀行はその準備を翌日物(翌日には返済を要求する貸出)として貸し出そうとするだろう。その行為は、短期金利を下落させる影響力を持つ。中央銀行は、自らが望む政策(目標)金利に翌日物銀行間金利を合わせるために、その準備を吸収しなければいけない(銀行に国債を銀行に売却すれば、国債の支払いは準備によって支払われるため、銀行制度全体の準備を減らすことができる)。このことについてはチャプター23で見ることにしよう。

内生貨幣

我々は新古典派経済学の教科書とは違い、中央銀行はマネーサプライをコントロールできないという現実を踏まえた物語を示した。言い換えれば、マネーサプライは、「銀行に対する借入需要」と「銀行の貸出(貸出は預金を創造する)意欲」によって「内生的に(ものごとの結果として決まる、事前に決定できない、という意味)」決定するという意味で、「内生貨幣」である。新古典派の間違った理論は、マネーサプライは外生的に決まる、マネーサプライはマネタリーベースと貨幣乗数との計算によって決まると信じている。そして、新古典派経済学者は中央銀行がそれをコントロールできると信じている。

借入需要は、経済における民間部門の消費(および資産購入)決定によって決まる。それは借入金利からは二次的に影響を受けるのみである。銀行は、誰かが「銀行から借り入れたい」と思わない限り、貸し出しをすることができない。このことは、貸出の供給と借入の需要はそれぞれ独立していないために、金利は貸出の供給と借入の需要によって決定されないということを表している。むしろ、銀行は短期の貸付金・借入金を取引する市場において、それらの銀学を設定している。その時、銀行は借入需要に合わせて価格を設定し、いくらかの貸出をしている。言い換えれば、借入の意欲と返済能力がある借り手がいたとしても、銀行は貸出をしないことがあるということだ。

そのような人々の大部分の貸出の割り当てには、いくつかの理由が存在する。銀行は何人かの借り手の債務不履行のリスクについて心配するが、そのリスクを補うほどに金利を上昇させることができない。貸出量の割り当ては価格の割り当てよりも優れている。すなわち金利の上昇が何人かの借り手に課される。また、おそらく銀行は借り手の債務不履行のリスクについての情報よりも、より良い情報を手に入れるだろう。例えば、新しいレストランを開こうとしている借り手はその産業において破産する確率を政策に把握していないだろう。あるいは、単に過度に楽観的になる。一方、未来を知ることはできないので、大まかな規則に則って業務を行わざるを得ない(例えば、形式的ではないが、貸出の大きさの制限を設けるなど)。いくつかの貸出量の割り当ては不合理にすらなるし、差別的にもなる。なぜなら銀行は伝統的にある一定の種類の貸出に慎重になるし、ある一定の集団には貸出をしたがらない。銀行の貸出の供給は、いくつかの金利に基づく借入への需要にただ単に合わせているわけではないということは、重要な点である。

短期金利は、短期の卸売取引における金利における利幅であると捉えられる。利幅を正確に決定するもの(あるいは、利幅は変化するのかどうか)が何であるかは議論が続いている。しかし、ここでの我々の分析にとってあまり重要ではない(Moore,1998)。

結局、卸売市場金利は中央銀行の政策の影響下にある。個々の銀行は小売貸出(借入側は商業上使用する施設を担保とする)と預金の不一致を調整するために卸売市場を使用する。ほとんどの銀行は自らの小売貸出と預金を正確に一致させることはできない。いくつかの銀行は抱えることができる預金額よりも多くの小売貸出を行うことができるだろう。しかし、その他の銀行は預金者よりも少ない人数の借入顧客を獲得する。後者の彼らは超過準備を持つことにあるだろう。その時、前者の彼らは卸売負債を発行して準備を「購入」するために卸売市場を使用する。また、一方で、後者の超過準備を抱える彼らは準備を卸売市場でうるだろう。

以上で説明したように、中央銀行は翌日物銀行間金利を設定している。その時この比率は、裁定取引(現物と先物の価格を利用して利益を獲得する取引)を通して、その他の卸売市場金利を決定する。

要約

新古典派の立場は、銀行のレバレッジ(与信の創造、貸出の増加)は新たに預金がされた時に発生するとしている。そして、一方で部分準備要求によって制限されているとしている。中央銀行はおそらくマネタリーベースを操作できるので、中央銀行がマネーサプライを操作できると主張している。

現実の世界で何が起きているかということを反映すると、MMTは中央銀行はマネタリーベースを操作できないとしている。なぜなら、金融政策は中央銀行が設定した「金利目標」と「適切な準備水準」に導かれるからだ。銀行はその金利目標に従って、貸し借りを行なっている(これについてはチャプター20,23で詳述する)。また、銀行は特定の顧客に対して貸出をする際に、自らの準備量にその貸出が制約されているわけではない。もし債務返済能力がある顧客が存在し、銀行にとって有益な貸出ができるならば、銀行は貸出を行い、その後、十分な準備を他の銀行・中央銀行から調達するだろう。それゆえ、新古典派の立場では「預金が貸出を生む」としているのに対し、MMTでは「貸出が預金を生む」としている。さらに、同様にMMTは、大幅なマネーサプライの増加は借入需要によって生み出されるとしている。また、マネタリーベースは、内生的な貨幣の上昇に後押しされて、特定の金利目標を達成しようとする中央銀行によって調整されるとしている。それゆえ貨幣の供給は、外生的に中央銀行によって貨幣の値段(短期金利。銀行が準備預金を借りる時にかかる金利。翌日物銀行間金利)を決定しているのにも関わらず、内生的に決定される。

貸出の例:貸借対照表を使った分析

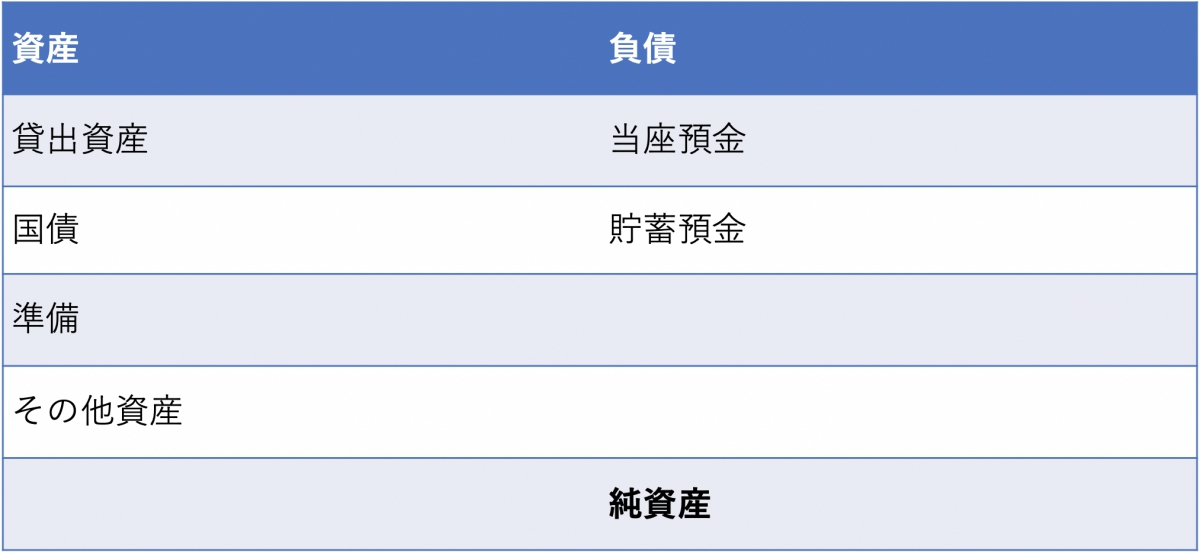

10.2は、典型的な銀行の貸借対照表である。

貸借対照表の会計科目のうちの、当座預金と普通預金が負債として計上されていることに注目してほしい。銀行は当座預金(たいていは普通預金)と現金を交換する約束をしているから、それらは負債として扱われている。そして、銀行は顧客への貸付金、債権(それらは財務省の負債やその他の金融資産である)を保有している。

たいていの企業と銀行は、総資産と総負債の差である、純資産を持っていることが当然だ。総資産は借方(左側)に計上され、総負債と純資産は貸方(右側)に計上される。

図10.2 典型的な銀行の貸借対照表

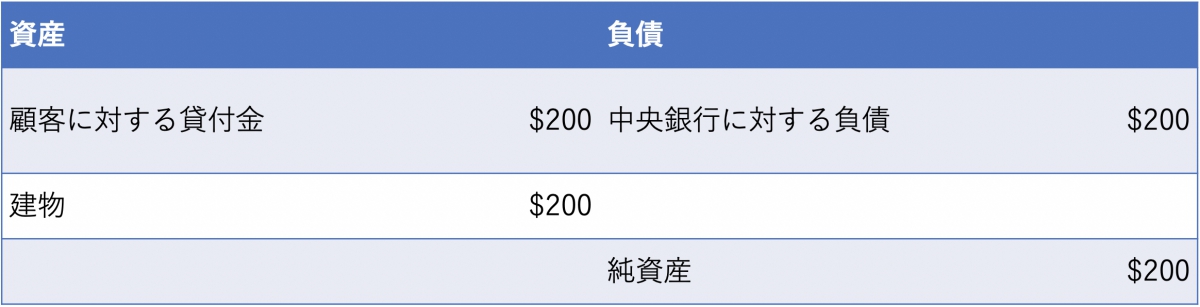

単純な貸借対照を例にとることは、A銀行による貸出の過程を把握することを簡単にする。では、図10.3のような単純な貸借対照表(それはA銀行のストックを表している)を持つA銀行を仮定してみよう。

図10.3 A銀行の最初の貸借対照表

A銀行のオーナーは資産を上昇させ、建物を買った。オーナーの総資産また純資産は購入した建物と同額である。A銀行はまだ銀行の業務には携わっていない。

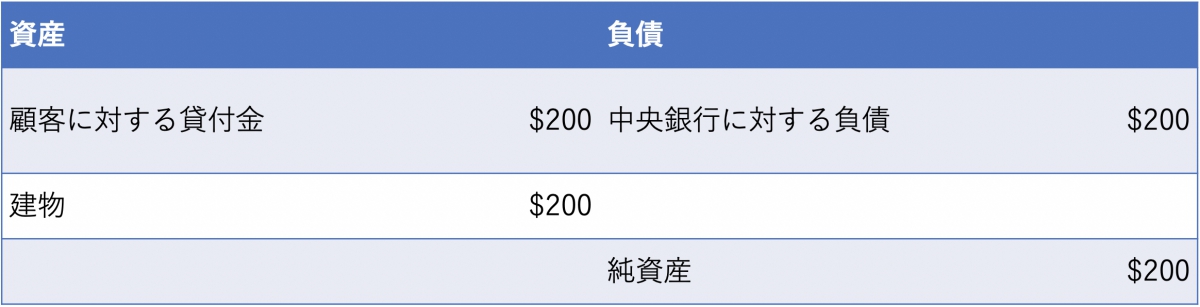

すると、車を買うために借金をしたいと言う顧客が銀行にやってきた。銀行は彼に返済能力があるかどうかを、所得税申告書(所得を記したもの)、資産証明書、借入記録などを訪ねて判断する。もし顧客が認められたら、銀行の貸借対照表は図10.4のようになる。

図10.4 貸出をした後のA銀行の貸借対照表

銀行は200ドルの貨幣科目を創造する(この当座預金は顧客が負債を負った見返りに発行されたものである。そして、これは顧客が何らかの支払いをする時に使える)。銀行の「総資産」と、「負債と純資産の合計」は、現在ともに400ドルである。

顧客が預金を使用して支出をする前に、一旦、現在の貸借対照表を注意深く見てみよう。さて、銀行はどこに貨幣を創造したのか。

銀行はどこに貨幣を創造したのか。

・当座預金は「無から」生み出された。すなわち、何もないところから借り手の口座に200ドルと打ち込んで生み出した。かつては、銀行が独自の紙幣を発行さえしていた。今では中央銀行のみが紙幣を発行することが一般的となっている。

・銀行は事前に預金されることを必要としない。金庫に現金がある必要がない。実際、この例では、銀行は金庫に多くの現金を持っているわけではないし、中央銀行に保有する口座にも多くの預金がされているわけではない。

・銀行は自分の持っている何かを貸しているわけではない。自分の意思で自ら貨幣科目(銀行預金)を作り出している。

・銀行預金という貨幣科目は銀行の負債である。

・銀行がそれらの負債を創造することによって、その銀行は以下のことを約束したことになる。

ー 顧客の要求に応じて預金と現金を交換するということ。

ー その預金を、銀行に対する負債の返済に使用することを受け入れるということ。

当座預金は現金との交換が約束され、さらに銀行の負債として支払いに使われることを単純に法的に約束されている。銀行は多くの現金を今現在において持っていなければならない、というわけではない。

銀行の業務(自らの負債を発行しての貸出。および、顧客への要求払預金の創造)の達成は以下の事柄によって左右される。

・顧客の支払い能力および返済能力。もし期限通りの支払いができない顧客がいたとすると、その影響は、銀行の保有する資産の価値、銀行への収入に影響する。最終的には銀行の純資産、自己資本比率、銀行の株主への配当にも影響する。

・もし以下の条件が揃っているならば、準備を要求する銀行の能力は低コストである。

ー 顧客が現金の引き出しを望んでいる

ー 銀行は、顧客の支払いに従って、他の銀行に対して銀行間取引を行う機関を通して支払いをしなければならない(以下に見る)。

ー 銀行は顧客が政府に負っている納税義務を清算しなければならない。

もし銀行が異常事態に陥り、これらの状況が満たされない場合、銀行預金は破綻し、非流動的になる。「破綻」とは、銀行の純資産が0以下に下落することである。「非流動的」とは、現金と交換ができないということである。それゆえ、銀行には預金貨幣を際限なく想像できる能力があったとしても、実際にそのようなことをする動機は銀行にはない。なぜなら、それは利益を生まないからだ。

もし顧客が車を買うために200ドルを、B銀行に口座を所有する車販売店に支払った場合、何が起きるのであろうか。A銀行の貸借対照表は図10.5、B銀行のそれは図10.6のようになる(ここにおいて、それぞれの会計科目の金額ではなく、資産と負債の変化に注目してほしい)。

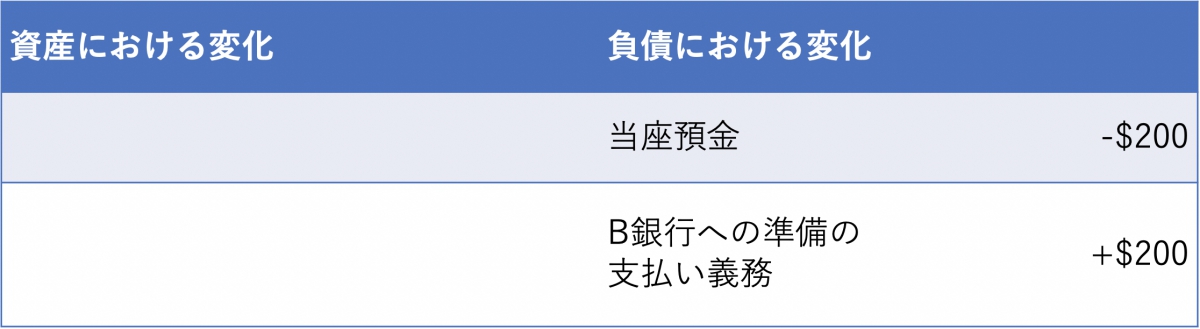

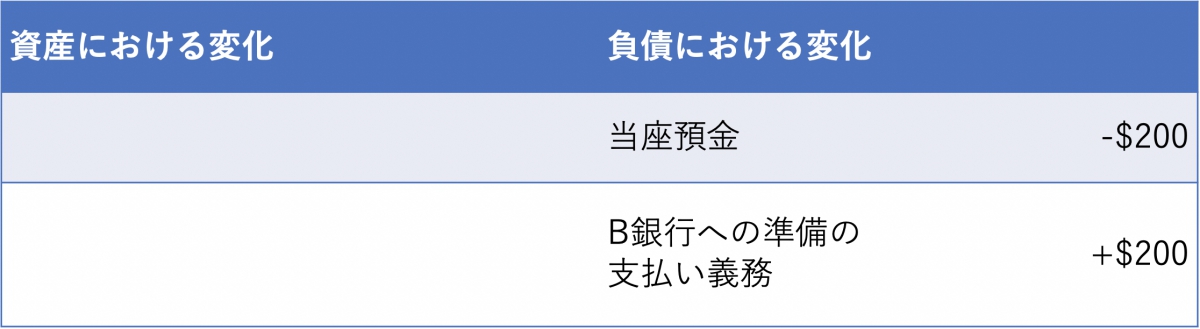

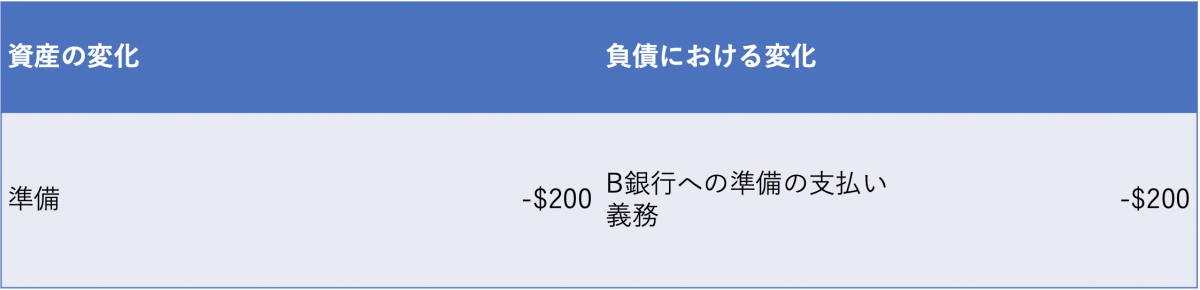

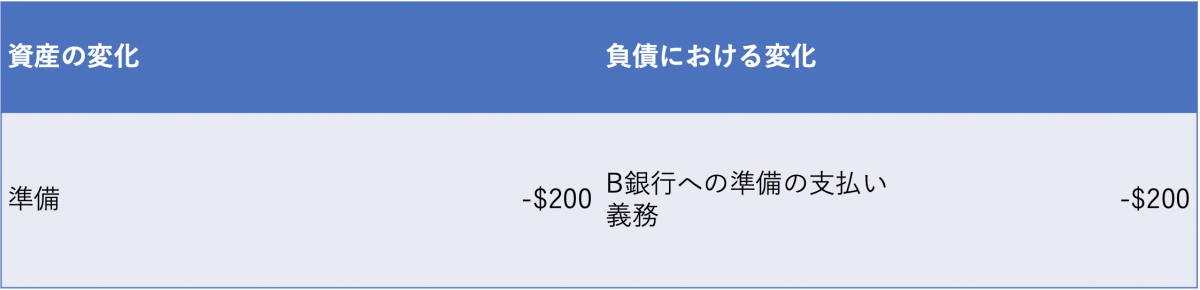

図10.5 顧客が車を購入した時の、銀行の貸借対照表における変化

図10.6 車が購入された時の、B銀行における貸借対照表の変化

顧客の当座預金として計上されている銀行の負債は、車の購入によって引き落とされる。しかし、その取引はA銀行に口座を持つ顧客における貸借対照表の変化には止まらない。B銀行に口座を持つ車販売店の貸借対照表が変化する。今、A銀行はB銀行に対して200ドルの負債を負っている。自らが保有する準備をB銀行に移動させなければならない。しかし、準備を持っていない。では、A銀行はどこから準備を調達するのか。

A銀行は中央銀行において準備を維持することを求められている。この準備は中央銀行にとっては負債であり、銀行にとっては資産である。そして、これは銀行間の支払いを円滑する機能を持っている。その制度は、人々、企業、その他の団体が小切手を振り出すことによって発生する、銀行間の何百万という取引をつないでいる。A銀行に口座を持つ顧客の口座を引き落とし、B銀行に口座を持つ車販売店の口座に新たに預金を生み出さなければならない。その時、B銀行には準備が必要となる。その時、準備の一貫した制度がなければ、B銀行に必要な準備を用意することは不可能だろう。

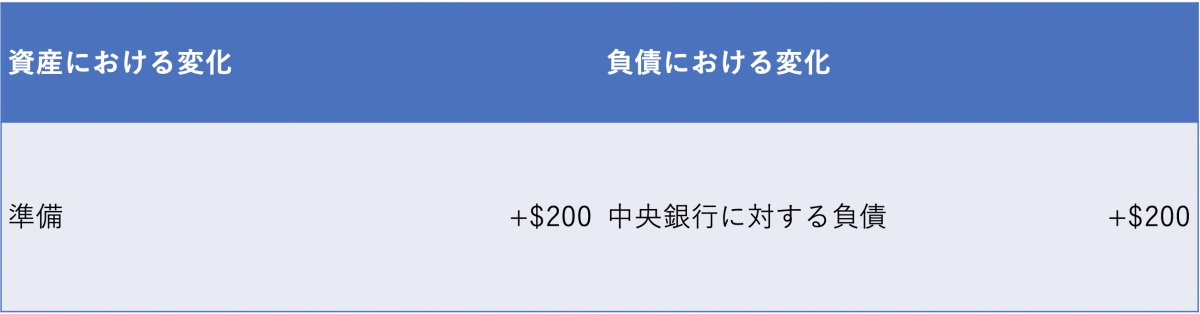

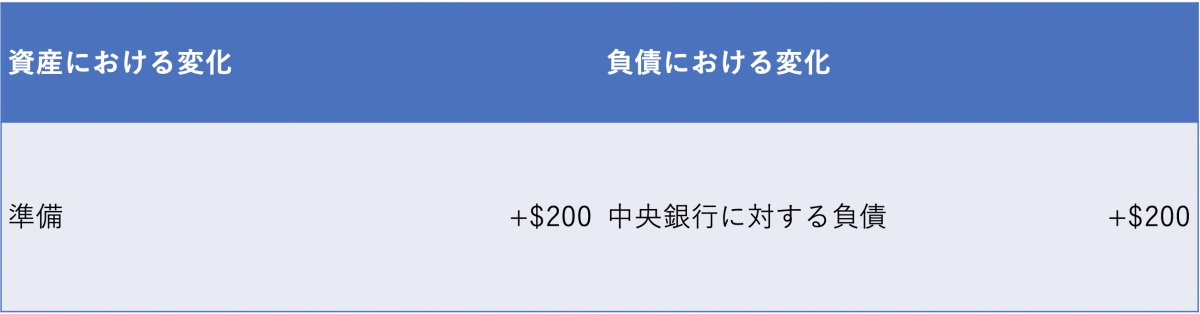

A銀行は準備を獲得するために、最も費用のかからない方法を選ぶであろう。例えば、資産を売って準備を手に入れようとした場合、現在銀行の保有する資産は「建物」のみであるから、それは非常に費用がかかる方法とわかる。なので、A銀行は債権を多く保有していればそれをうるだろう。あるいは、他の(国内外を含めた)銀行あるいは(自国の)中央銀行から準備を借りることを選択するだろう。一般的な準備を手に入れる方法は、準備を生み出せる唯一の存在である、中央銀行から準備を借りる方法である。図10.7は、中央銀行から準備を借りたA銀行の最終的な貸借対照表である。図10.8は中央銀行の貸借対照表である。

図10.7 中央銀行から準備を借り入れた時の、A銀行の貸借対照表における変化

図10.8 準備を貸し出した後の中央銀行の貸借対照表の変化

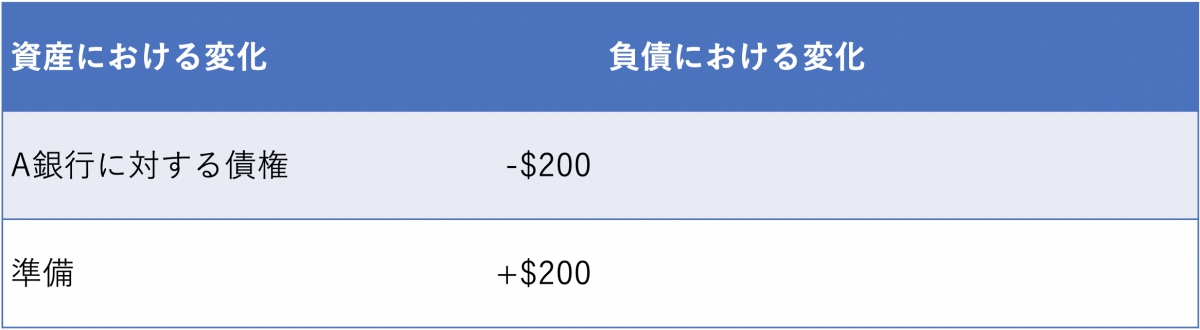

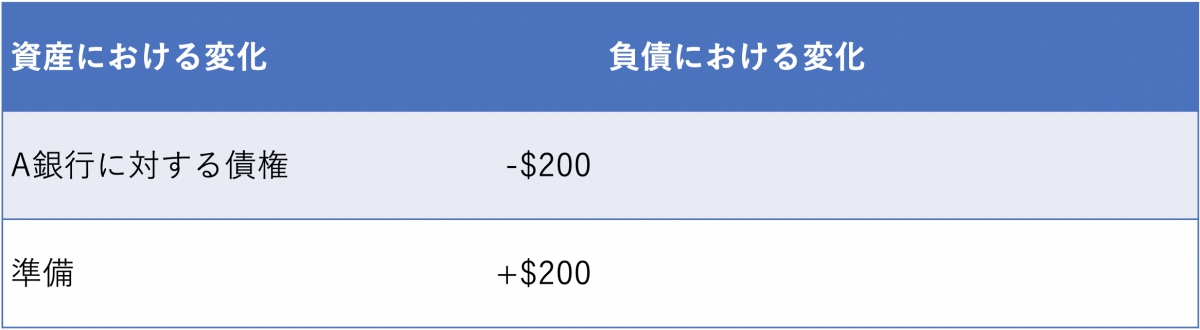

そして今、A銀行はB銀行に準備を送ることが可能になっている。その後、準備を送った後の2つの銀行の貸借対照表が図10.9と図10.10である。

図10.9 B銀行に準備を支払った時の、A銀行の貸借対照表における変化

図10.10 A銀行からの準備の支払いを受けた時の、B銀行の貸借対照表における変化

その図では銀行間の送金はもうすでに済んでいる。そして、最終的なA銀行の資産と負債を記録した貸借対照表は図10.11である。

図10.11 最終的なA銀行の貸借対照表

A銀行は、顧客への貸し出しによって得られる金利の収益が、中央銀行に対する(準備を用意するために借り入れた時に発生した)負債の金利の支払いを上回っている限り、貨幣を創造することができる。

B銀行の貸借対照表は図10.12である。我々は、B銀行が車販売店の当座預金を増やす前に、準備を手に入れたと言うことを想像することができる。

図10.12 B銀行の最終的な貸借対照表

中央銀行の最終的な貸借対照表は図10.13の通りである。

図10.13 中央銀行の最終的な貸借対照表

ここで、これらの取引において物理的な現金が全く必要とされていないことに注目してほしい。これは、コンピューター網を通した電子的な操作が貢献している簿記の仕分けである。

また、我々が示す例に直接に関係している資産と負債のみを見せたことにも注目してほしい。もちろん、民間銀行と中央銀行は多くの資産と負債、そして純資産を保有している。

実際問題として、中央銀行は通常、無担保で銀行に対して直接に準備を貸し出すということはない。代わりに担保と交換する(たいてい「国債」と交換する)。あるいは、担保を割り引いて交換する。なので、もしA銀行が300ドルの債権を保有しているならば、それを銀行に安い値段で提供して交換に応じなければならない。もし銀行が5%の割引率を設定してならば、その300ドルの債権は285ドルの準備に交換される。割引率の設定は、中央銀行が経済における貸出の量を制限することを試みることができる、数ある方法の中の1つである。

0 Comments:

コメントを投稿

<< Home