Modern Monetary Theoryの概説(note版)

2019/08/05 16:45

今回は、立命館大学経済学会セミナーにて、望月夜名義で研究報告させていただいた、『Modern Monetary Theoryの概説 』について、noteの形で紹介・解説させていただきたいと思います。

この報告は、後に論文(というより研究ノート)という形で、「

望月慎 」名義で

立命館経済学 にて掲載いただく予定となっており、その事前紹介ということになります。

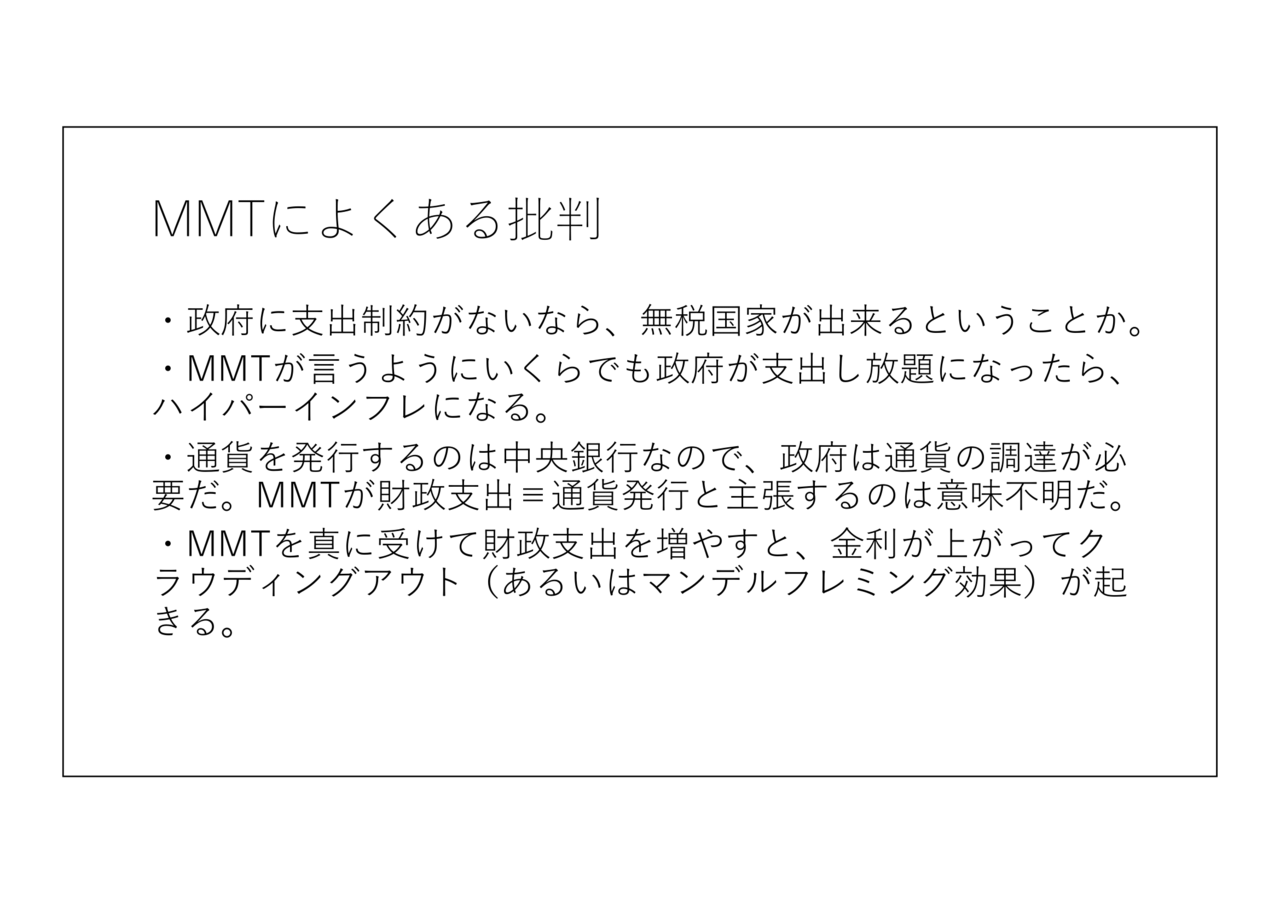

さらに、研究発表及び投稿論文の方で追加で扱った二つの議題、『MMTによくある批判とその反論 』、並びに『MMTによって防がれる様々な誤謬 』についても、このnoteで論じていこうと思います。

MMTによくある批判とその反論 の議題は以下の通りです。

『政府に支出制約がないなら、無税国家が出来るということか』

MMTによって防がれる様々な誤謬 の議題は以下の通りです。

×『財政赤字は維持不可能であり、財政黒字を目指すべき。』

以下目次です。

はじめに

Modern Monetary Theoryは経済界で最近急速に注目を集めています。しかしながら、その批判も、その以前のその紹介ですら、残念ながらあまりレベルが高いとは言えないものが多く、曲解や藁人形論法的批判も少なからず跋扈しているように見受けられます。今回は、そうした状況を受け、概説という形でModern Monetary Theoryを整理・紹介していきます。

まず、MMTで重要なコンセプトとしては、以下の6つが挙げられます。

1. 租税貨幣論(Tax-Driven Monetary View)

上記6つのコンセプトについて、直接的ないし間接的に言及されているような紹介であれば、MMT紹介としては及第点ということになりますが、もし踏まえられていないのだとすれば、その紹介ないし批判は、少なからず誤謬を含むであろうと見做さなくてはなりません。

それでは、上記コンセプトに沿いつつ、概論を進めていこうと思います。

1. 租税貨幣論(Tax-Driven Monetary View)

それでは第一のコンセプト、租税貨幣論から論じていきます。主だった主張は以下の通りです。

①政府は、通貨を徴税してから支出しているのではなく、支出を通じて通貨を発行し、それを後に徴税している。

世間一般の通俗的な財政観を持っていると、こうした主張は極めて奇妙に思われるかもしれません。しかしながら、『そもそも政府が徴税をして通貨を回収するには、あらかじめ支出によって通貨が民間経済に供給されていなければならない』ということを鑑みれば、実はむしろ極々自然な見解なのです。通俗的な財政観、つまり『政府が通貨を調達してから支出する』という認識(誤解)だと、「どこから通貨がやってきたのか」という肝心要の部分が曖昧になってしまいます。

②の部分について掘り下げてみましょう。そもそも、政府・中央銀行が発行したただの紙切れが、何故これほどまでに流通性を持っているのでしょうか? 特に、時代を遡って明治時代、いわば“ぽっと出”の新政府が刷り出した紙幣が、なぜ流通性を持ったのでしょうか。もちろん当時は金との兌換性を約束されていたわけですが、仮に金との交換性というだけなら、金準備を超える紙幣発行があった時点で、紙幣の流通はストップしていたはずです。 また、後に金本位制から離脱した時点で、日銀券は完全な紙切れになったはずでしょう。しかし実際にはそうはなりませんでした。金本位制はあくまで、ドルペッグや、あるいは債務上限法のような、ある種の発行高の自縄自縛のようなものに過ぎません。通貨の流通性を本質的に担保していたものでは決してなかったのです。(余談になりますが、ドルペッグのような固定相場制と金本位制の類似性については、ランダル・レイの教科書 "

Moden Money Theory "でも指摘されています。 )

租税が通貨の流通性を創出したという事例は、例えば南アフリカ植民地における小屋税・人頭税による経済の貨幣化の事例があります。 (

参考リンク )逆に上手く租税などによる需要を定着させることが出来ず、流通が限定的に止まってしまったものとして、富本銭などの事例もあります。(参考:飯田泰之氏著『

日本史に学ぶマネーの論理 』) 何にせよ、租税(あるいは、何かしらの形での政府への支払い手段としての需要)が通貨を駆動するという動きは、貨幣史的にはごく一般的なものです。

さて、既に論じたように、金属の塊(硬貨)であれ、紙切れ(紙幣)であれ、現代のいかなる通貨も、政府(統合政府)が発行して、それを租税で回収するという順序になっています。MMTが "Spending First" と述べるのはまさにこの点があるからです。世間一般の「税で資金を集めてから政府支出を行う」という思い込みは現実とは全く掛け離れています。事実として、政府支出を通じて通貨発行が為され、後に租税で回収するという順序になっているのです。

ところで、『不況であればたとえどれだけ政府債務残高GDP比が高くても基本的に財政支出は拡張すべきだ』という主張や、『インフレが亢進しない限りはどれだけ累積財政赤字が拡大しても問題ない』という主張に対して、よく『それなら無税国家が成立するとでも言うのか』という批判が浴びせられることがあります。こうした批判に対して、MMT的には明瞭な反論があります。というのも、税は通貨を流通させるための措置であるため、無税国家は(少なくとも租税貨幣を導入している現代国家においては)端的に言って有り得ないからです。(

AWニュース で井上智洋先生からご指摘いただいた、『「貨幣の循環的論理」に基づく無税国家の成立可能性』についての検討は、後の

4. 債務ピラミッド(債務ヒラルキー) の項で行います。)

……国債は何のためにあるのか

先ほど確認した通り、租税は政府(統合政府)にとって資金調達手段ではなく、通貨を流通させるための措置に過ぎません。だとすると、国債とは何なのでしょうか。何のために存在するのでしょうか。端的に言えば、国債というのはほとんど時代の遺物でしかありません。国債は、通貨発行が金属貨幣で行われたり、金本位制などを通じて、金属資源に制約されていた時に、通貨の追加発行をせずに財政支出を行うため、事実上の苦肉の策として機能していたと言えます。現在は通貨発行にそのような自縄自縛の制約はありませんから、本来は全く存在する必然性はありません。(少なくとも、資金調達手段として存在する必要性はありません) そうした中で国債は、短期金利操作の手段として(のみ)利用されています。短期金利操作はそもそもどのように行われているのかということを整理しましょう。まず中央銀行が誘導する政策金利を決めます……例えば2%としましょう。短期金利はコールレートともいって、コール市場、つまり金融機関の間でベースマネーを融通する市場の金利のことです。その金利を2%に誘導する方法、即ち銀行が2%以下でコール市場への資金融通を行わなくなるようにする方法は、端的に言えば、銀行に2%の有利子資産を適宜供給するというものになります。要するに、中央銀行は利回り2%の短期国債を売り出すことによって、コール市場金利が2%を下回らないようにしています。これは逆も然りで、中央銀行は短期国債利回りが2%より高くならないように買いオペすることで、ベースマネーが国債市場に逃げてコールレートが上昇してしまうのを防いでいます。まとめれば、中央銀行は、短期国債利回り、すなわち短期国債価格の操作による裁定取引を通じてコールレートをコントロールしている、と整理できます。 (参考:『

ビル・ミッチェル「準備預金の積み上げはインフレ促進的ではない」(2009年12月14日) 』、『

ビル・ミッチェル「中央銀行のオペレーションを理解する」(2010年4月27日) 』)(推奨拙note:『

中央銀行の存在意義と機能限界 』)

このメカニズムが頭に入っていれば、ある日突然国債が暴落するというストーリーが全く可笑しいということがすぐさま分かるでしょう。以上は短期国債に限った話ですが、長期国債にしても、当然のことながら現在の長期国債は将来の短期国債なのですから、現在の長期国債金利は将来の短期国債金利の予想に依存して決定してくることになります。実際、アメリカにおけるQEにおいて、オペーレーション・ツイスト、即ち短期国債売却と長期国債購入の組み合わせを行なっていたにも関わらず、長期金利がむしろ上昇していくという現象が生じたことがありました。(参考:澤田吉孝氏著『

米国における非伝統的金融政策の有効性 』) 既に説明した金融調節メカニズムが頭に入っていれば、この現象も全く不思議ではありません。長期国債金利は、単に将来の政策金利の予想に依存してくるため、例えば将来に景況が上向き、それに対して中央銀行が将来的に利上げするだろうと予想されれば、オペーレーション・ツイストが施行されていても長期金利は上がります。同様にして、国債残高がどれだけの水準であろうが、将来の国債金利は、将来の政策金利で決定してくるため、暴落を予想すること自体が極めてナンセンスとなります。予想すべきは、将来の中央銀行の政策スタンスです。

……中央銀行の金利政策に意義はあるのか

さて、余談にはなっていまいますが、中央銀行による短期金利誘導政策のメカニズムから発展して、そもそも政策金利誘導が経済調節において有効かどうか、ということについても論じておこうと思います。

簡潔にいえば、MMTerは一般的に金利政策の有効性に懐疑的です。 (参考:『

ビル・ミッチェル「自然利子率は「ゼロ」だ!」(2009年8月30日) 』)確かにコールレートの引き上げは、銀行の取引コストを増やし、その結果として銀行融資を引き締める働きをし得ますが、一方で、既に論じたように、その手段である国債利回りの引き上げは、銀行および民間部門にとって収益増加でもあります。例えば、国債利回り上昇の分だけ財政支出も増加する場合、利上げによる経済引き締め効果はほとんど無くなるかもしれませんし、利上げしてもそれ以上に財政支出を増やす場合は、利上げに全く意味がなくなってしまうかもしれません。仮に均衡財政を行うという前提を置いた場合は、非政府部門の収益増加を打ち消すことが前提となるため、金融政策の引き締め効果は発生するかもしれないが、それは先ほどの議論を踏まえると、国債利払いが増加する分を緊縮なり増税なりで相殺するという前提の話になります。したがって、これを金融政策単体の効果だと主張するのはかなりミスリーディングで、財政的調整との複合的効果を表現するべきではないでしょうか。利下げについても同様のことが言えます。利下げは本質的に金融機関からの有利子資産の剥奪にあたるため、金融機関の収益は基本的に圧縮されることになります。このことは、金融機関の投融資を却って萎縮させる可能性があります。(参考: Brunnermeier, Markus K., 2018, “

The Reversal Interest Rate ”, NBER Working Paper No. 25406 ) 実際マイナス金利導入時には、前述の予想に基づいて、円高株安のような緊縮効果が観測されました。 (参考:木村俊夫, 2016, 『

マイナス金利導入後の円高の背景と展望 』, 三井住友信託銀行 調査月報 2016 年 5 月号)(逆方向に極端に振れて、金融機関がリスキーすぎる投融資に打って出てしまうという可能性もあります。参考:木内登英, 2018,『

スルガ銀行問題と金融政策・行政の責任 』, NRI Financial Solution ナレッジ&インサイト) 利下げに際して、財政が補填的に支出拡張ないし減税をするなら、まだ狙った拡張効果を多少期待し得ますが、金融政策をメインツールにしようとする国、制度において、補完的な財政制度が整備される可能性は低いでしょう。さらに上記に加えて、

AWニュース での井上智洋先生との議論では、金利上昇に対する消費の代替効果と所得効果についても論じました。代替効果とは、金利上昇に対し、「消費よりも貯蓄した方が利子収入分だけ得をするので、貯蓄を増やす」という効果であり、所得効果は、金利上昇に対し、「利子収入が増加したので、所得上昇予想をもとに消費を増やす」という効果です。金利上昇においてどちらの効果が強く出るか、そして総需要がどのように変動するかは、不確実ということになります。(関連する拙togetterまとめ:

金利政策の具体的効果の考察 / 自然金利に関する考察 )

また、MMTerのビル・ミッチェルは、過去の実証研究を引用し、短期金利誘導政策はインフレ率ないしインフレ加速度を効果的に操作できたとは言えないということを指摘しています。(参考:『

ビル・ミッチェル「自然利子率は「ゼロ」だ!」(2009年8月30日) 』)そうなってしまう理由は色々と考えられますが、既に論じたような財政スタンスとのバランスの問題の他、民間の収益予想というのが本質的に不安定で、そのために自然金利は、(仮にあるとしても)物凄く不安定なものであり、ある自然金利を狙って短期金利を誘導するという営為自体が多かれ少なかれ徒労なのではないか?という問題があるわけです。

さらに言うと、政策金利誘導というのは、地域や階層に対してのきめ細やかさに欠きます。例えば、東京では2%という金利は低すぎるが、大阪では逆に高すぎる、といったことだって有り得ますが、そうしたニーズにあった経済調節が本質的に不能な構造になっているのです。

まとめれば、MMTerからして金利政策というのは、

①そもそも有効かどうかからして不透明で、

ということになります。おまけに、一定以上の深刻な不況になると、すぐに不能になってしまうほど弱々しいものでもあります。 そのような政策は放棄して、財政政策、特に裁量的でない、システマティックな財政的調整機構を経済調節の主軸に置くべき ではないかとMMTerは主張しています。(その一つとして、後に説明するJob Guarantee Programがある、という文脈になります。)

2. 機能的財政論(Functional Finance)

次に、機能的財政論の方に移ります。機能的財政論とは、端的に言えば、支出や租税を、その効果でのみ評価する枠組みのことです。例えば、機能的財政論の枠組みでは、租税や財政支出は『公共目的を追求する国家政府が政策パラメータを操ることによって、購買力が失われたり獲得されたりする事象』である過ぎないということになります。 (参考:『

ビル・ミッチェル「納税は資金供給ではない」(2010年4月19日) 』)

一応留保しておきたいのは、「税が通貨流通の根拠になる」という話と、「税に総需要調節の効果がある」という話は別次元だということです。例えば、10%、20%のインフレが発生している国でも、税による通貨の最終需要の確保がきちんと機能している状況なら、その状況が厚生的に好ましいかどうかはともかくとして、その通貨経済は一応持続可能であるでしょう。必ずしも、きちんとした通貨価値調節がなければ通貨流通が途絶するというわけではありません。制御不能なインフレというのは、何らかの原因、戦争や致命的な政策失敗によって、まず生産体制が崩壊して、その結果として当該通貨経済が崩壊した結果として起きてくるものであり、インフレそれ自体によって通貨からの離脱が生じる、というわけではないからです。(ベネズエラやジンバブエで起きたような所謂ハイパーインフレが、MMT的に見てどういうメカニズムで起こったのかについては後々解説を試みます)

さて、機能的財政論に関連して、政府債務の将来負担問題についてまとめてみましょう。機能的財政論に則れば、将来の生産物を現在にタイムスリップさせるなどということはあり得ません。現在の生産と分配、そして将来の生産と分配は、それぞれ別個に考えるべきものです。このことをMMTerはいつも強調しています。『将来につけを回さない』などという美辞麗句に踊らされて現在の投資を減らしたら、むしろ将来の生産が減ってしまうことすら有り得ます。その方が却って将来へのツケ回しではないか、というのがMMTerの決まり文句です。(参考:

MMT(現代金融理論)のエッセンス! ウオーレン・モズラー「命取りに無邪気な嘘 2/7」 )

……OLGを加味した将来負担論の検討

しかしながら、MMTerの議論は基本的にOver Lapping Generation Model、いわゆる世代重複モデルを考慮に入れていません。このため、OLGで議論したい主流派とはそもそも話が噛み合わないことが多いです。『Modern Monetary Theoryの概説』という本題からはやや逸れることになりますが、OLGに基づいた将来負担論の概説および批判というのもこの場で行っておこうと思います。

大雑把な説明になりますが、OLGにおいて、現在の現役世代から通貨発行支出によって財を購入し、引退世代に財を給付したとすると、現役世代から引退世代に財が移動して、代わりに現役世代が通貨貯蓄を得ることになります。そのまま現役世代がその通貨貯蓄を将来の消費支出に使えればそれで良いのですが、仮に将来で徴税によって発行通貨を回収してしまうと、現役世代は現在の消費を失う上に、将来の引退後のための貯蓄も失うというダブルパンチを被ることになります。主流派経済学者が「将来にツケを残す」と表現するのはこういう事態のことです。(参考:Rowe, Nick, 2011, “

Debt is too a burden on our children (unless you believe in Ricardian Equivalence) ”, Worthwhile Canadian Initiative) この議論の最大の問題は、「そもそもなぜ将来で増税によって通貨貯蓄を取り上げなければならないのか」が明らかでないということです。なぜ主流派経済学者が将来の徴税を必要と考えるのでしょうか? 端的に言えば、主流派経済学者は政府負債の残高、裏を返せば民間部門の純資産の残高があまりにも大きく、将来的に必ず高インフレになってしまうと考えているからです。彼らは横断性条件、あるいはその十分条件であるBohn条件からその結論を導き出しています。(例えば、土居丈朗, 2004, 『

政府債務の持続可能性の考え方 』, PRI Discussion Paper Series (No.04A-02)) しかしながら、そのような彼らの診断が全くの的外れであったということを示したのが現代日本の数十年間だったと言わざるを得ません。主流派経済学者は実質的に、「国民が保有する金融資産、純金融資産があまりにも多すぎるのでこのままではインフレが亢進してしまう」と予言し続けてきたわけですが、私はその診断自体が(現代日本の経済史を踏まえた上で)極めてナンセンスだと考えています。なぜ現代日本において横断性条件の“破れ”があるのか? という興味深いトピックがここにあるわけですが、このままだとMMTから完全に離れていってしまうので、本題に戻るとしましょう。(手前味噌になりますが、上記トピックについては拙note『

経済学的財政破綻論の批判的検討 』、及び『

政府債務は「将来世代の負担」なのか? 』で取り扱っております) 何にせよ、MMTはこうした議論には有用ではない、無関係な理論であるということは留保しておく必要があります。

3. 信用貨幣論、及びMonetary Circuit Theory(貨幣循環理論)

次に、信用貨幣論について論じることにしましょう。この世の経済学関連の教科書がそう書いてしまっているから仕方がないのですが、「銀行預金が現金の又貸しによって発生する」という丸っきり間違った説がここまで蔓延しているのは本当に頭が痛い限りです。そういった間違った貨幣観が、政策論議にまで悪影響を及ぼしている可能性までありうると考えています。銀行預金は、預金という名前が付いているものの、どちらかといえば”手形”に近い代物です。手形を発行するのにわざわざ同額の現金を用意することはないのと同様、銀行預金の発行において同額の現金の用意は必要になりません。銀行預金はあくまで必要に応じて現金引出や代行決済をするということを約束してくれる銀行負債であるにすぎないため、銀行は手元の現金資産よりはるかに多い銀行預金を創造することが可能です。(参考:McLeay, Michael and Radia, Amar and Thomas, Ryland, 2014, “

Money Creation in the Modern Economy ”, Bank of England Quarterly Bulletin 2014 Q1)( また、又貸しモデルとそれに基づいた貨幣乗数理論の批判記事として、

『ビル・ミッチェル「貨幣乗数、及びその他の神話」(2009年4月21日)』 )( 又貸しモデル批判・貨幣乗数理論批判の総まとめとしては、手前味噌になりますが拙note『「

信用創造」(銀行融資による貨幣創造)に関する誤解とその修正 』も勧めます。 )

通貨が支出によって創造され、徴税によって回収・破壊されるというサイクルを持っていたのと同様に、銀行貨幣は銀行の投融資によって創造され、その返済によって回収・破壊されるというサイクルを持っています。通貨が、政府への支払手段という意味で政府負債、統合政府負債であるのと同様に、銀行預金も、現金引き出しや代行決済もあると同時に、銀行への支払手段(主に銀行への返済)という意味でも銀行負債であり、通貨と銀行貨幣は別の、しかし極めて類似したサイクルを有していることになります。 通貨は通貨で、銀行貨幣は銀行貨幣で独立したサイクルを持っており、それを中央銀行制度が橋渡ししているという構図になるわけです。(このことについて解説したものとしては、拙note『

「お金」「通貨」はどこからやってくるのか? 』があります。)

……ベースマネーの役割

銀行システムの中で中央銀行貨幣、いわゆるベースマネーは、三種類の用途で用いられています。一つは現金引出需要、一つは財政需要、もう一つは銀行間決済です。中央銀行は、この三つの需要に応じてベースマネーを調節しているわけです。(参考:『

日本銀行の金融調節の枠組み: 3.金融調節の実務的枠組み 』, 日本銀行ワーキングペーパーシリーズ 2000年)

例えば、決算期が近づくと、財政需要と銀行間決済需要が増加するため、政策金利目標を指標として、需要増加分だけ中央銀行はベースマネーを増やしますし、決算期が終われば、ベースマネー需要がまた減少するため、それに応じてベースマネーを減らします。仮にこの前後でマネーサプライ、銀行貨幣の量が変化していなくても、ベースマネーはその時期的な需要変化に応じて増減することになります。教科書のあの又貸しモデルによるマネーサプライ創造の神話を盲信していると、先ほど論じたようなベースマネー調節の話を理解するのは物凄く難しくなってしまいます。現実には、銀行融資によるマネーサプライの創造、マネーサプライの移動に伴うベースマネー需要の発生、ベースマネー需要に応じた金融調節、という順序で金融実務が動いているのですが、教科書の説明はそうした実務とは丸っきり反対の、現実とは無関係なお伽話になってしまっているからです。

……Monetary Circuit Theory

さて、話を戻して、銀行貨幣の運動、融資によって創造され、返済によって破壊されるという金融活動について改めて整理していきましょう。生産活動と信用創造の関係を整理したのが、MMTの一部を形成するMonetary Circuit Theoryです。(MCT、ないしCTと呼称されます)

この理論について順を追って解説しましょう。

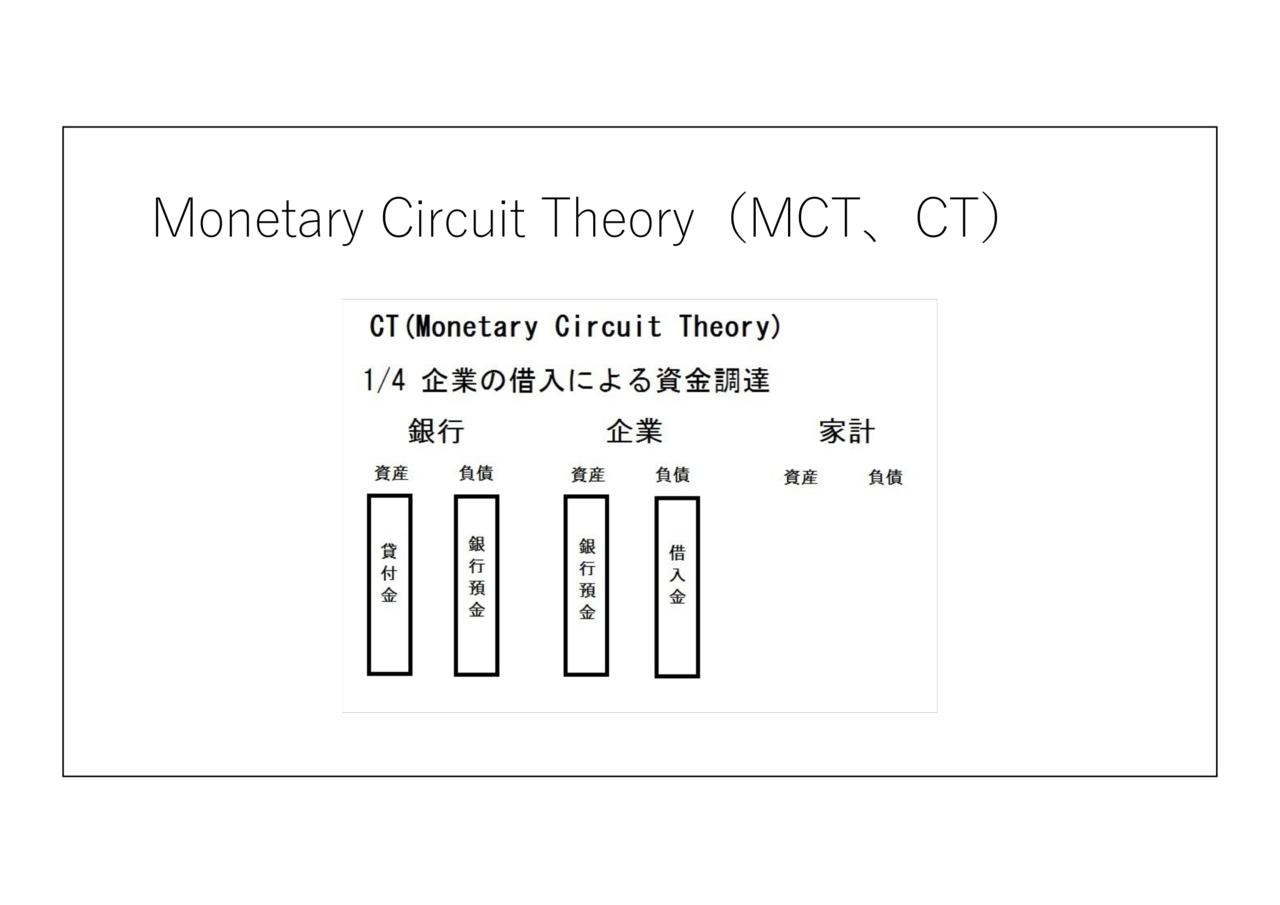

まず企業は生産するにあたって、銀行から資金を借入します。既に説明した通り、この際銀行は、現金をそのまま交付するのではなく、銀行預金を(銀行負債として)新規に発行し、交付します。銀行の資産として貸付金、銀行の負債として銀行預金が計上され、その逆に、企業の資産として銀行預金、企業の負債として借入金が計上されます。

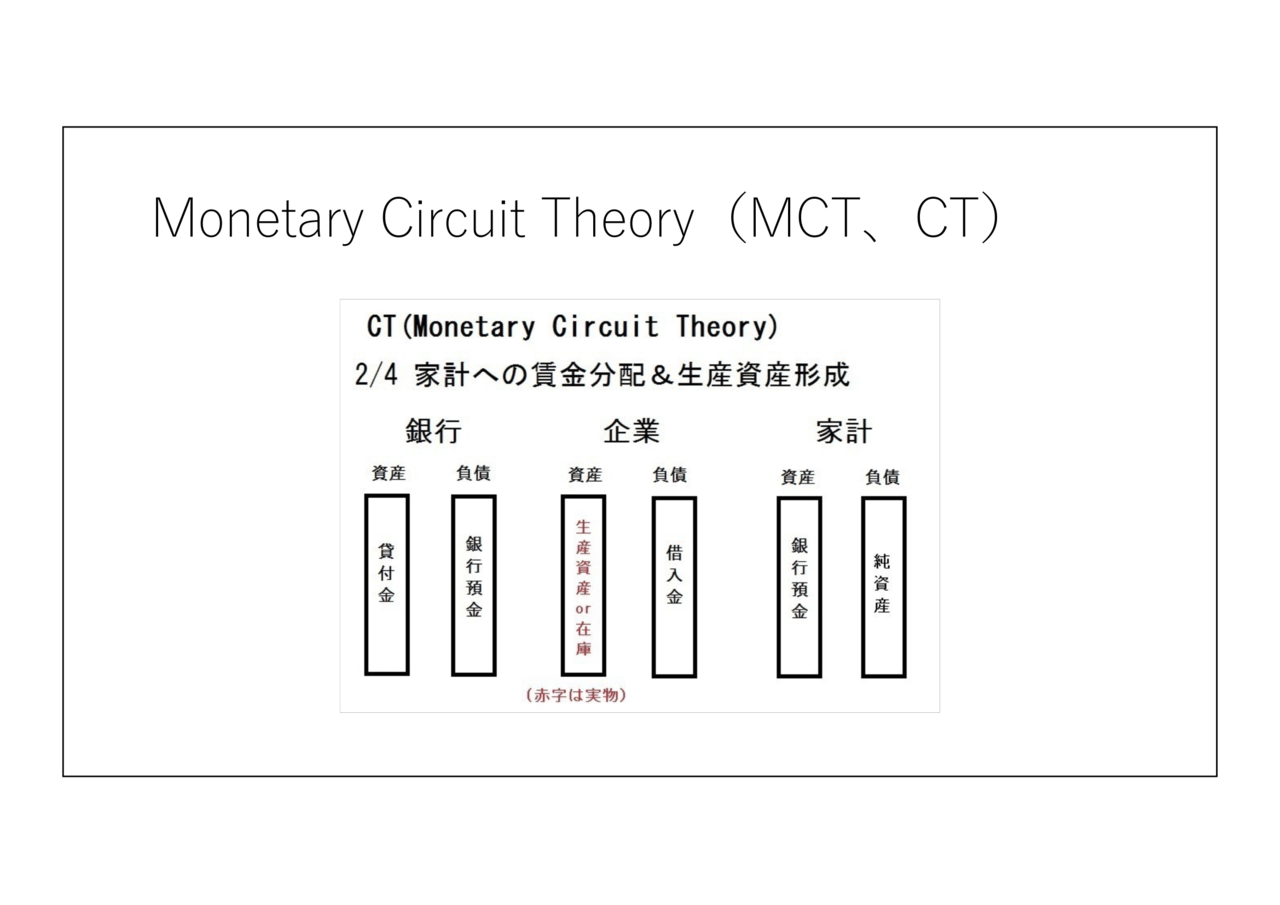

ここで企業は機材購入なり、労働者雇用なりを行って、借入した銀行預金を家計へと支出します。企業に実物資産としての生産資産や在庫が積み上がり、その分だけ家計に金融純資産が積み上げられます。

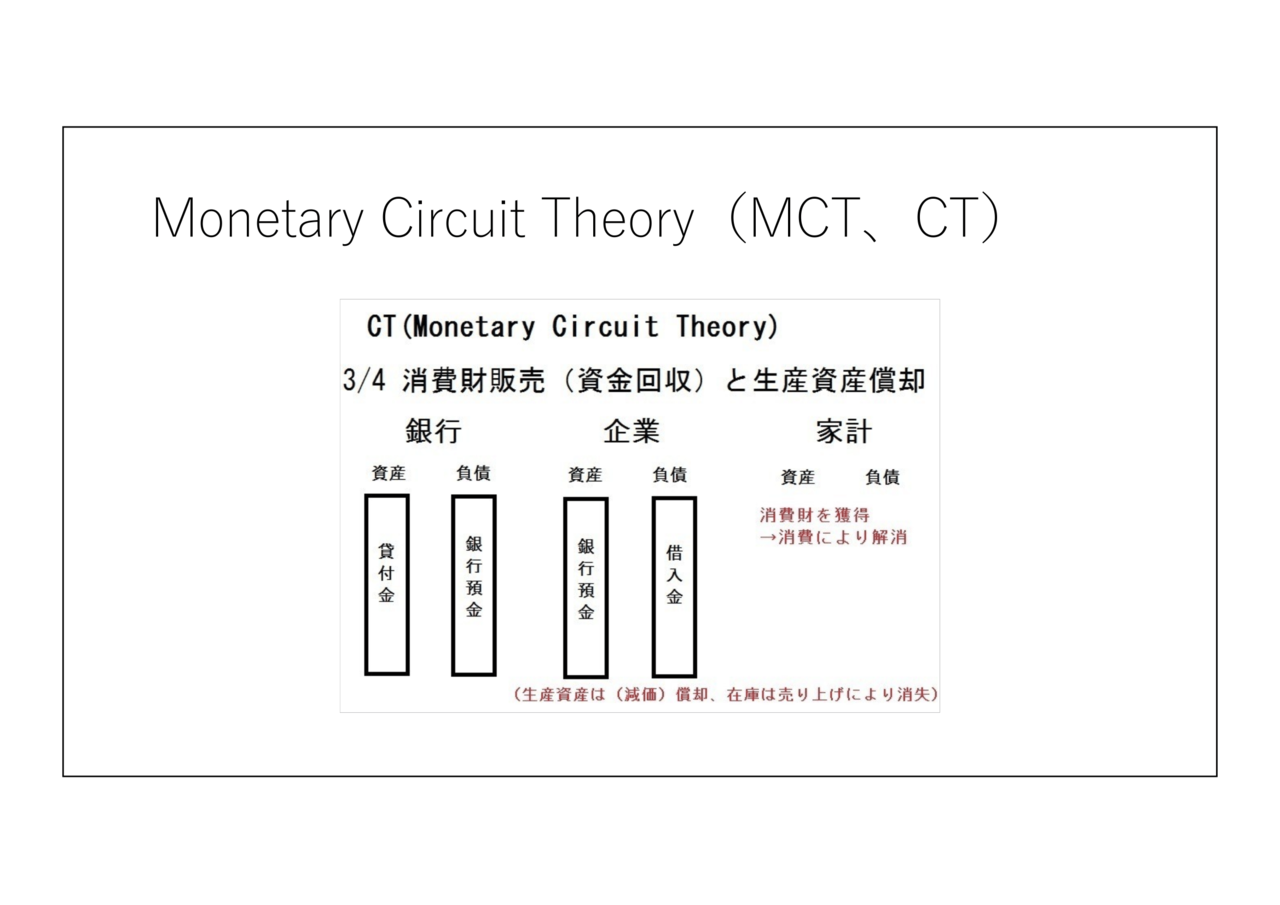

次に家計がいよいよ企業から財やサービスを購入します。これによって銀行負債、銀行預金が企業へと還流します。

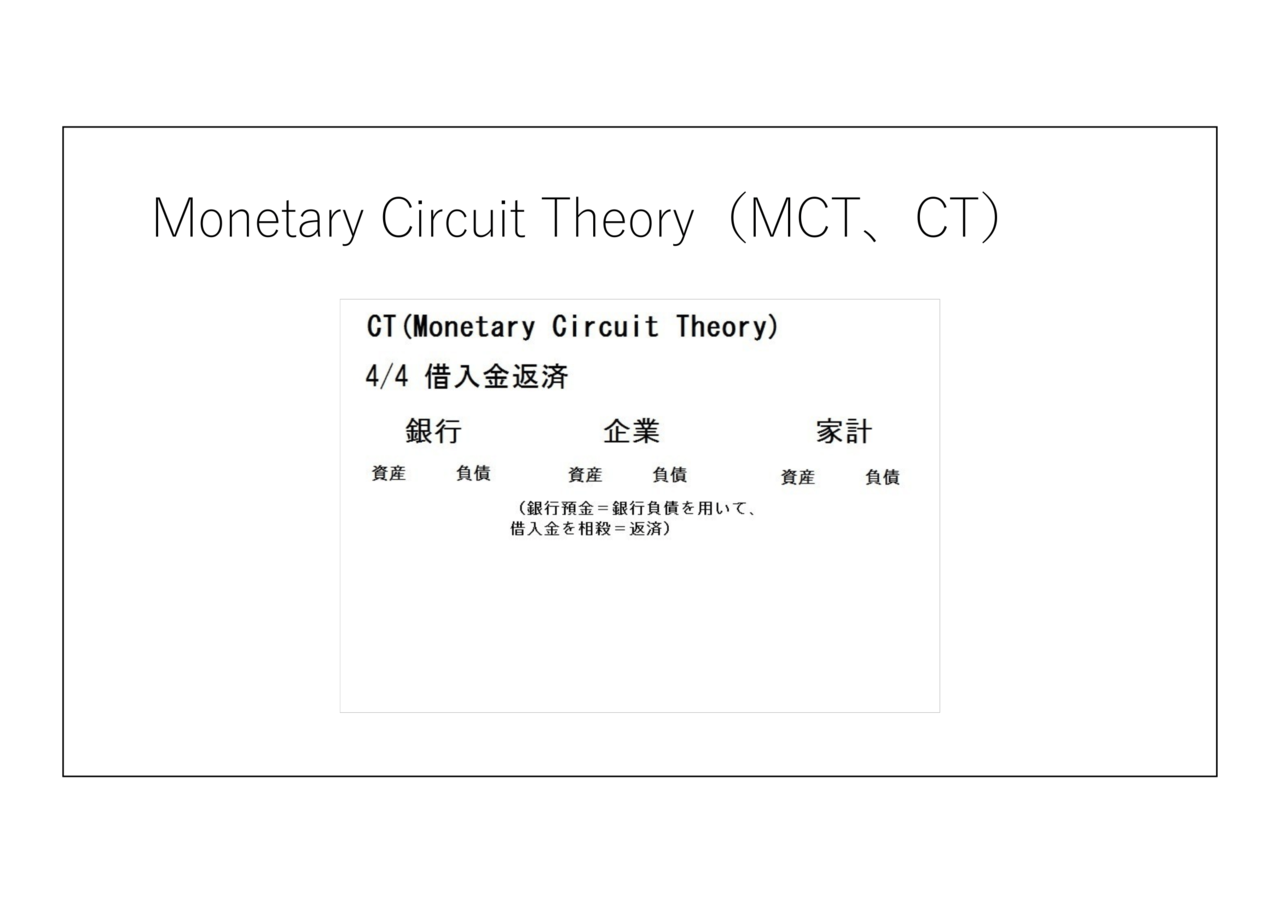

最後に企業は還流した銀行預金を銀行に返済します。返済において、銀行の貸付金債権と銀行負債、銀行預金が相殺され、全体のバランスシートはクリアになります。これが一連の信用貨幣サイクル、貨幣性生産サイクルということになります。(参考:Parguez, Alain and Seccareccia, Mario, 2000, “The Credit Theory of Money: The Monetary Circuit Approach”,

What is money? , - London [u.a.] : Routledge, ISBN 978-0-415-20690-7. - 2000, p. 101-123)(拙noteでは、『

「お金」「通貨」の実態・正体 』にて取り扱っております。)

「マネーサプライはベースマネーの乗数倍増える」「貨幣を財の一種として考える」といった主流派の作法では、このような信用経済の基本的な動きすら理解するのが難しくなるでしょう。

ところで、この貨幣性生産サイクルにおいて問題になるのは、利潤、利潤による貯蓄はどのように生まれてくるのかというところです。利潤発生には主に二つのパターンがあります。一つは、単純ですが、どこかのセクターの赤字、例えば海外部門の赤字や、政府部門の赤字によるものです。もう一つは、経済全体の信用創造の相対的な加速です。例えば、「これから大人になる」「これから収入が伸びる」という層が多ければ、そうした層は様々なローンを組み、経済全体で見れば信用創造が加速して、一巡して終了する信用貨幣サイクルよりも、新しく創出される信用貨幣サイクルの方が多くなるでしょう。その場合は、新しいサイクルの超過分だけ、経済全体で貯蓄を増加させることが出来ます。しかし裏を返せば、今の日本のように、新しい信用サイクルを創出する主体が減って、逆に老後のために貯蓄しようとする世代が増えるような経済の場合は、経済全体で生み出される利潤が小さくなり、経済が停滞しやすくなると考えられます。そうした潜在的貯蓄需要過剰に対しては、政府部門か海外部門の赤字で補填するくらいしか方法がありません。 (ここではあえて”潜在的”と表現しました。というのは、先ほど示した信用貨幣サイクルを見ても分かるように、家計が貯蓄するには、そもそも企業が借入していなくてはならないからです。貯蓄によって投融資が生じるのではなく、投融資によって貯蓄が可能になるという順序なのです。経済で投資需要よりも貯蓄需要の方が超過している場合、貯蓄需要超過の分は、そもそも実際の貯蓄として実現せず、結果としては消費の減少という形で現れてくるのであり、貯蓄の指標上の増加は生じないということに注意が必要です。)(人口動態変化→利潤圧迫→不況というサイクルは、実はニューケインジアン型不況理論でも議論されるところです。この点については、拙noteマガジン『

望月慎の不況論まとめ 』の収録記事を是非ご覧下さい。)

……CTを元にしてハイパーインフレを考察する

上述で解説したCTを用いることによって、先程触れたジンバブエ・ベネズエラのハイパーインフレの議論が可能となります。ジンバブエの場合は白人差別主義的な政策、ベネズエラの場合は原油暴落の影響や社会主義的政策、放漫財政などがハイパーインフレの要因として語られることが多いですが、実はどちらの国でも、もっとクリティカルな、ハイパーインフレの引き金となるような政策がありました。それが価格管理政策です。(参考:

政府開発援助(ODA)国別データブック 2008: V アフリカ地域: [21] ジンバブエ 、及び、Ibañez, Esteban, 2017, 『

ベネズエラ危機の概説 』, Global News View )

何らかの政策や経済環境の変化に伴い、いわゆるコストプッシュインフレが起きたとしましょう。先ほどのMCTの信用貨幣サイクルを思い起こして下さい。企業が貨幣性生産サイクルを完結させるためには、銀行へ返済するための十分な収益が必要です。コストプッシュインフレが発生した場合、コスト上昇を十分に転嫁できないと、貨幣性生産サイクルが破綻し、それに伴って生産体制自体が破壊されていくことになります。ところが、価格管理政策は生産者によるコスト転嫁を妨害し、生産体制を自ら破壊してしまうという構造を持っています。ジンバブエにせよ、ベネズエラにせよ、ベースに何かしらのインフレはあったとして、それをブーストしてハイパーインフレまで炎上させてしまったのは、こうした価格管理政策による生産体制破壊だと考えられます。(留保しておきますが、これは飽くまでMCTに基づいて考え得る仮説であって、本場のMMTerが同様のことを論じているわけではないことには注意して下さい)(関連推奨記事:拙note『

日本は本当に財政危機? ―世界各国の財政破綻例を見てみよう 』)

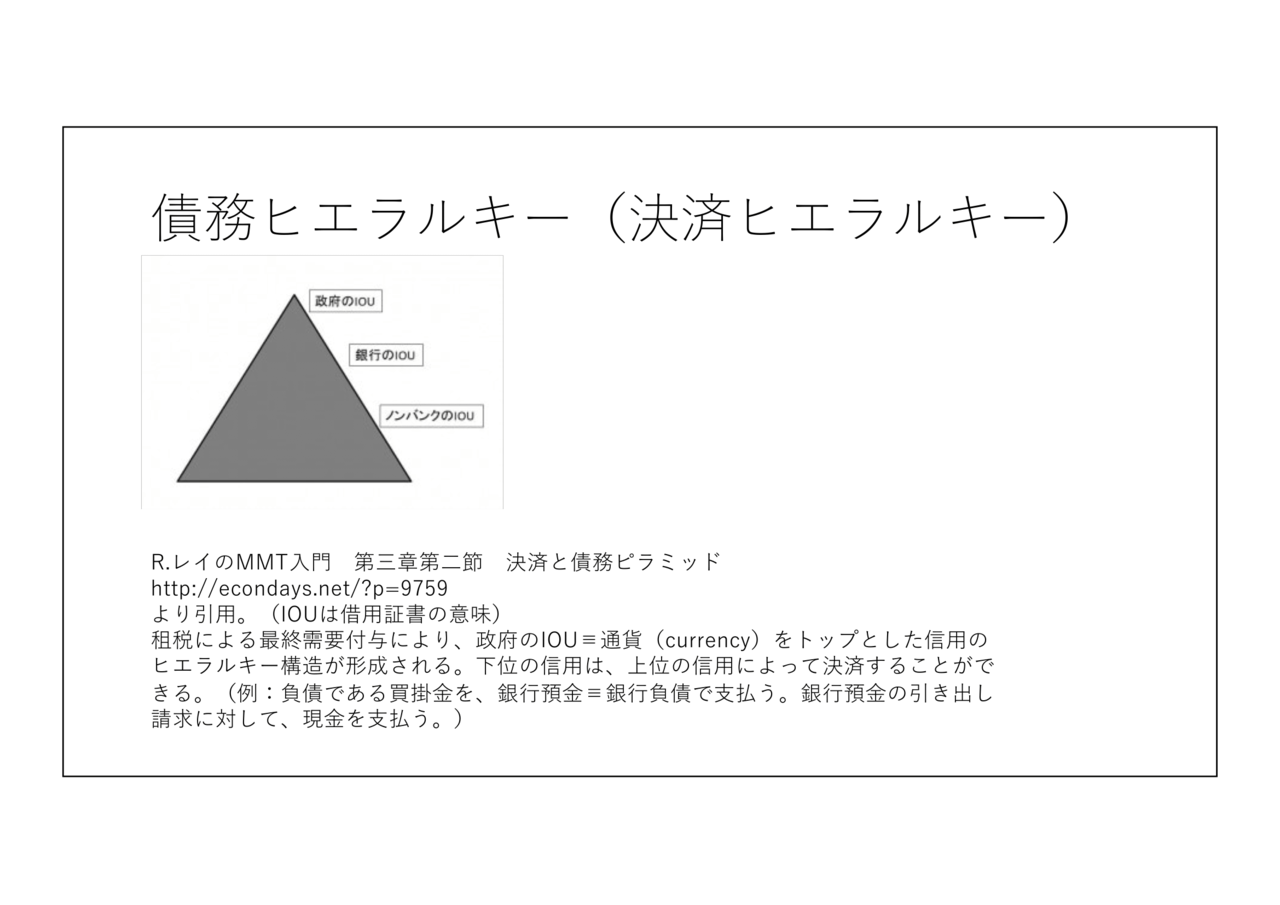

4. 債務ピラミッド(債務ヒエラルキー)

次に、債務ヒエラルキー、債務ピラミッドの話に移りましょう。(参考:Wray, L.R. 2015, “

Modern Money Theory – A Primer on Macroeconomics for Sovereign Monetary System 2nd Edition : 3 The Domestic Monetary System: Banking and Central Banking: 3.2 Clearing and the pyramid of liabilities”, PALGRAVE MACMILLAN ※邦訳:『

R.レイのMMT入門 第三章第二節 決済と債務ピラミッド 』)(あるいは、Bell, Stephanie, ”

The Role of the State and the Hierarchy of Money ”, Cambridge Journal of Economics, 2001, vol. 25, issue 2, 149-63 )

実は先ほどのCTの説明はもう一つの謎を残して終わっていました。銀行貨幣が、銀行負債、銀行の手形のようなものとして創造され、それ単体で一連の生成・流通・破壊のサイクルを持っているということは明らかですが、それでは何故銀行貨幣は、日本円のような特定の貨幣(政府通貨)を単位として借用し、かつ現金引出という形で適宜払い戻されなくてならないという制約のもとで創造されているのでしょうか。CT(MCT)ではこの点についての説明がなされていません。

それを説明するのが債務ヒエラルキー(債務ピラミッド)です。債務ヒエラルキーを追加することで、CTはMMTへ昇華するとも言えます。

債務ピラミッドについて簡潔に説明していきましょう。現代金融システムは、統合政府貨幣、いわゆる通貨、currencyを最上位としたピラミッド型ヒエラルキーを形成しており、中位に銀行の債務証書、つまり銀行預金があり、下位にノンバンクの債務証書があるという構造になっています。 (もちろん、ノンバンクの債務にもヒエラルキーがあり、例えば大企業の手形が、いわゆる手形裏書(手形譲渡)を通じて、子会社とその取引先の間でまるで貨幣のように決済手段として利用されることもあります。子会社が親会社から資金を借り入れる場合、直接銀行預金を受け取るのではなく、手形を受け取るという形もあり得ます。このような『子会社が親会社から親会社の手形を借り入れ、その手形を支払手段として用いる』という取引は、銀行とノンバンクの間の融資、信用創造、及び銀行預金決済と非常に似通った構造になります。 この辺りの話は、wankonyankoricky, 2015, 『

貨幣が負債だとしたら、ではそもそも負債とは何か、というお話。 』, 断章、特に経済的なテーマ が大変参考になります。解説拙記事(ブログ)は『

貨幣はいかなる意味で負債なのか そもそも負債とは何なのか 』)

債務ヒエラルキーについて理解すると、最上位の決済手段である通貨が、下位の負債・債務の共通単位となり、同時に下位の負債・債務を全て決済可能となるオールマイティになるということが分かります。もちろん、そのようなヒエラルキーは、租税貨幣制度などの基礎があって初めて成立するわけであり、例えば租税などの経済政策が維持不能になるような政府の混乱や経済崩壊があれば、このピラミッドは崩落し、場合によっては輸入需要を基礎にもつ米ドルが最上位の経済に移行し得ます。(これはドル化、Dollarizationといい、ハイパーインフレをきたした国でよく見られる現象です。参考:大和総研グループ, 『

カンボジアのドル化 』, アジアレポート: アジアインサイト)

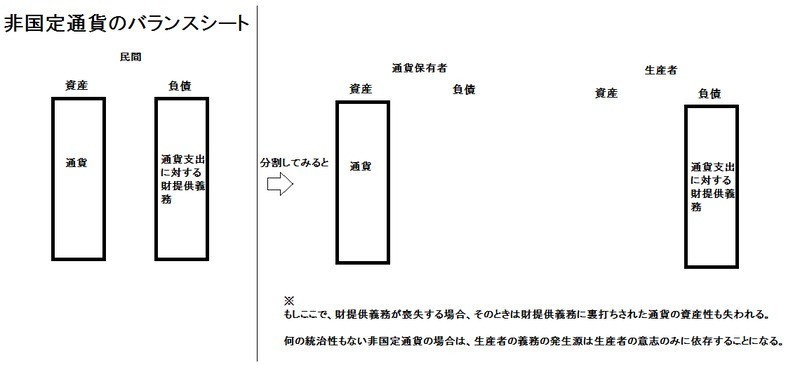

……『「貨幣の循環的論理」に基づく無税国家の成立可能性』についての検討

さて、上記を踏まえることで、

AWニュース で井上智洋先生からご指摘いただいた、『「貨幣の循環的論理」に基づく無税国家の成立可能性』についての検討にようやく取り掛かることができます。(議論部分は

1:12:50〜 )

井上智洋氏の主張は、「最初は租税による最終需要の確保という”神の一撃”が必要なのかもしれないが、そこから岩井克人氏が

貨幣論 で述べた貨幣の循環的論理に移行すれば、無税国家の成立可能性はあるのではないか」というものです。

これは岩井氏型の循環論法的貨幣を、信用貨幣論ベースで捉え直した図になります。税廃止・無税国家化によって、租税手段としての裏付けを失い、それ自体の物質的消費価値もない紙切れ或いは電子データとなった発行通貨が流通するには、その通貨が通貨保有者にとっての生産者に対する債権として、即ち生産者にとっての通貨保有者に対する負債として機能しなくてはなりません。こうして循環的論理は、信用貨幣論とは一応は矛盾せず成り立ち得るものではあります。

ただ、このような不安定な需要に支えられた貨幣が、先述したような債務ピラミッド(債務ヒエラルキー)のトップで共通単位として機能するとは考えにくいでしょう。そもそも政府は、本来実物徴税で資源調達が可能であるところ、わざわざ通貨発行とその回収というワンクッションを挟んで金融財政制度を構築しているわけです。その目的の一つは、最上位の決済手段を安定供給することによる決済の安定化であり、この決済安定化という本来的目的と、無税国家志向は、必然的に矛盾をきたしてしまうことになります。結論をまとめると、「無税国家は、一時的には可能だとしても不安定であり、決済安定化という通貨発行の目的と矛盾をきたしてしまう」ということになるでしょう。

5. Stock-Flow Consistent Model (SFC)

Stock-Flow Consistent Modelは、既に論じたMonetary Circuit Theory、いわゆるCTで整理した経済原則に基づき、会計的整合性の成立を重視した構造軽量マクロモデルです。本質的に会計的不整合性がない(例えば、財政が赤字を減らしつつ民間貯蓄増加も起きる、というような会計的に起こり得ない事態がモデル内で発生しない)というのが最大の利点だが、ルーカス批判は回避できていないということには注意が必要です。(参考:Nikoforos, Michalis and Zezza, Gennaro, ”

Stock-flow Consistent Macroeconomic Models: A Survey ”, Levy Economics Institute of Bard College Working Paper No. 891 )

……財政黒字の"危険性"

ともあれ、SFCでは、財政黒字の発生・拡大や、財政赤字の縮小は、基本的に民間の発生・増大に依存しているということが示唆されます。多くの人々に広く誤解されているポイントですが、MMTは、累積財政赤字の『安全性』を提唱する学派として生まれてきたわけではありません。むしろ文脈的には、財政黒字発生を危機的だ と警鐘を鳴らす形で勃興してきた学派です。

MMTはハイマン・ミンスキーの流れを一部汲み、財政黒字の発生を、民間債務膨張の顕れと捉え、危機の前触れであると喧伝し、特にクリントン政権の財政黒字に対しては強い警告を発し続けてきました。(参考:

MMT(現代金融理論)のエッセンス! ウオーレン・モズラー「命取りに無邪気な嘘 3/7」 ) 同政権における財政黒字は、当時はGoldilocks Economy、要するに、財政は黒字で、インフレでも不況でもない理想的な経済として持て囃されていましたが、それでもMMTerは危機的状況だと批判し続けたのです。 そしてMMTerらが警告した通り、ITバブル崩壊という形でのクラッシュを経験し、アメリカは再び双子の赤字を甘んじざるを得なくなりました。(参考:wankonyankoricky, 2014, 『

MMTについて⑥ストック・フロー・アプローチまたはGoldilocksの経済学 』, 断章、特に経済的なテーマ) 当時のMMTerに予見できていなかったことがあるとすれば、それは『バブルが「付け替え」によって延命し得るという事実』でしょう。ITバブルは程なくしてサブプライムローンバブルに置き換わり、本当の意味での“クラッシュ”が2007年に先延ばしされました。彼らがクリントン政権当時本当に懸念した形でのクラッシュは、やや遅れて世界同時金融危機という形で帰結したと言えるでしょう。

世界同時金融危機は、良識ある人々の目から見れば、明らかに民間債務による危機でした。であるにも関わらず、一部の人々によって、ギリシャなどの一部の国の財政問題をテコに、政府債務の問題へとすり替えられてしまいました。 しかしながら、ギリシャなどで生じているのは、財政それ自体の問題というより、むしろユーロという通貨制度の問題なのであって、そこを見誤って(あるいは意図的に)財政問題と取り違えるのは問題があります。MMTerのビル・ミッチェルはこの類のすり替えを事あるごとに舌鋒鋭く批判しており(参考:

『ビル・ミッチェル「MMT(現代金融理論)の論じ方」(2013年11月5日)』 )、ユーロの問題をMMTer側から整理するにあたって、

Eurozone Dystopia という本をわざわざ書いている程です。

簡潔にまとめると、MMTerの枠組みにおいて、財政黒字は民間純債務膨張を示唆する危険兆候であると考えられています。『財政赤字であれば経済が安定する』

というわけではない ものの、少なくとも安定的な経済状況においては、財政赤字となることを受け入れなければならないということは言えるでしょう。(参考:Tymoigne, Éric and Wray, L.R., 2013, “

Modern Money Theory 101: A Reply to Critics ”, Levy Economics Institute of Bard College: Working Paper No. 778, pp.19-20)(また、これに関連して、「バブル回避」、「不況回避」、「財政出動回避」の間にトリレンマがあるとする ”長期停滞経済のトリレンマ” を提唱した拙note『

バブルと長期停滞の関係と対策 / "北欧モデル"の落とし穴 』をお勧めします)

6. Job Guarantee Program (JGP, JG)

JGPにおいて提供される賃金および待遇は、必然的に、経済全体の賃金・待遇の“底”になります。少なくとも低所得層の労働者に関しては、政府が民間企業を監視・監督し、労働待遇を保護するよりも、より強力かつ確実な労働者保護政策という性格を持ちます。加えて、一定賃金雇用の“無制限”供給であることから、非自発的失業は定義上消滅し、いわゆる完全雇用の状態がキープされます。また、JGPは、社会主義的政策として言及されることがしばしばありますが、むしろ極めて民間自由経済に親和的ないし補完的なものです。というのは、経済が不況になれば、民間から解雇される労働者を包摂し、労働者としての習慣や能力を保全する一方、経済が好況になり、民間側からJGPを超える待遇を提示可能となれば、民間へとスムーズに人材が移動するという構造になっているからです。いわば労働力のバッファーストックプールとなって、民間の経済活動を阻害するどころか、むしろ促進する機能を有していることになります。

……JGPの問題点

しかしながら、問題点として、JGP労働者にどのような職務を与えるか、というのがあります。というのも、本当に重要な公共プログラムなら、案件に応じた人材を求人した上で、通常の終身雇用を用意するのが筋です。いつでもやめて良い公共プログラムに従事させるのも、非効率の謗りを免れ得ません。以上を考慮すると、潰しが効く職業訓練、OJTや、小さい単位での環境保全活動・社会福祉活動といった、小規模な公共活動にターゲットを絞る必要があります。

余談になりますが、以下に私見として、JGPと従来のマクロ経済政策ないしフィリップス曲線との関係を整理しておくことにします。従来の経済調節政策のスキームにおいては、インフレ率や名目所得などをコントロールすることを通じて、失業率や実質成長率を調整するということが志されてきました。MMTerに言わせれば、これは失業率を上げ下げして経済調節しているのと同じことだということであり、非常に非道徳的で、かつ非効率なものだとされています。MMTerはフィリップス曲線を否認するのですが、その意味は、フィリップス曲線は何の政府介入もないプレーンな民間経済におけるインフレ率と失業率のトレードオフを示唆するものではあるものの、政府がJGPを施行し、国民の雇用に責任を持つのであれば、決して受容せねばならないトレードオフではないという趣旨です。もちろん、JGPで保障される一定賃金が高すぎる場合においては、JGP雇用の平均生産性を大幅に超過し、インフレ亢進を惹起する恐れがあります。裏を返せば、JGP賃金が高すぎない場合は、JGPそれ自体がインフレ亢進をもたらすということはありません。JGPが施行される国では、インフレ率と失業率のトレードオフとしてのフィリップス曲線は過去のものとなり、完全雇用、非自発的失業がないという意味での完全雇用を前提とした上で、インフレ率とJGP待遇の関係に置換されることになります。(推奨:拙togetterまとめ『

MMTerとリフレ派の相違点 』)

終わりに

以上、Modern Monetary Theoryの主要な主張や論点について、いくつかオリジナルな要素も交えつつ論じました。実のところ私は、生粋のMMTerではなく、むしろ立ち位置としてはMMTに「同情的」な“修正”ニューケインジアンといったところです。以上論考にも陰に陽に論じたように、MMTを理解した上でのMMTへの不満はあり、その部分には距離感はあります。しかしながら、だからこそ、荒唐無稽なMMT批判は許容できない とも考えているのです。この論考が、MMTの正当な理解の一助になれば幸いです。

Appendix 1. MMTによくある批判とその反論

概説を一通り踏まえた上で、一般メディアなどでよく見られるMMT批判について一つ一つコメントしていこうと思います。

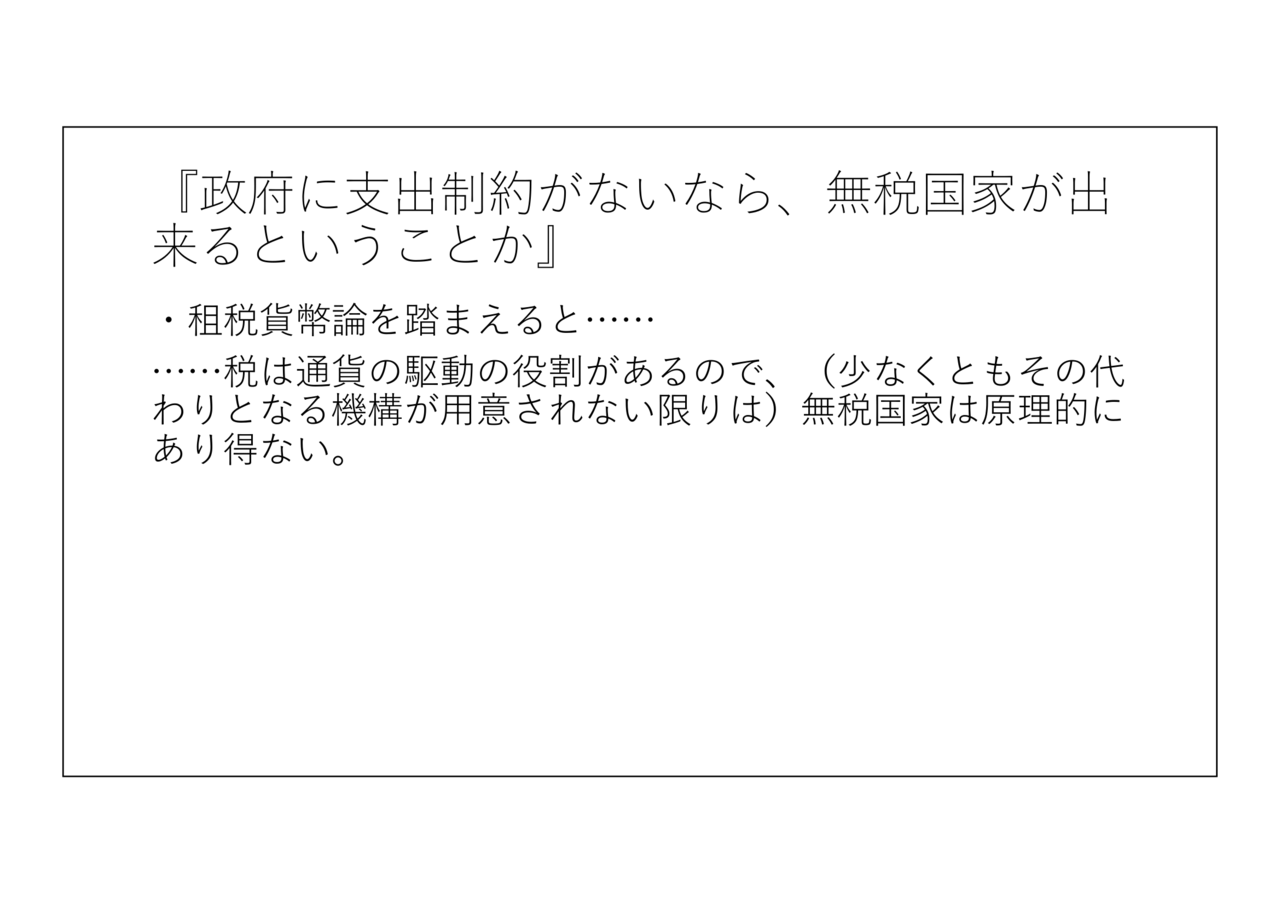

・『政府に支出制約がないなら、無税国家が出来るということか』

これはMMTに限らず大体の財政出動派に向けられがちな批判でしょう。MMTに言わせれば、この質問は実にナンセンス極まりないものです。というのは、既に確認した通り、一般的な通貨制度において、税は通貨を駆動する役割を担っているからです。納税手段であるからこそ、紙切れや電子データが流通価値を持つのであり、したがって無税国家は端的にあり得ないことになります。問題はその発行量、そして支出先なのであって、無税国家がどうこうという話が出てくること自体、通貨制度、Tax-Driven Moneyへの無理解の産物に他ならないということになります。

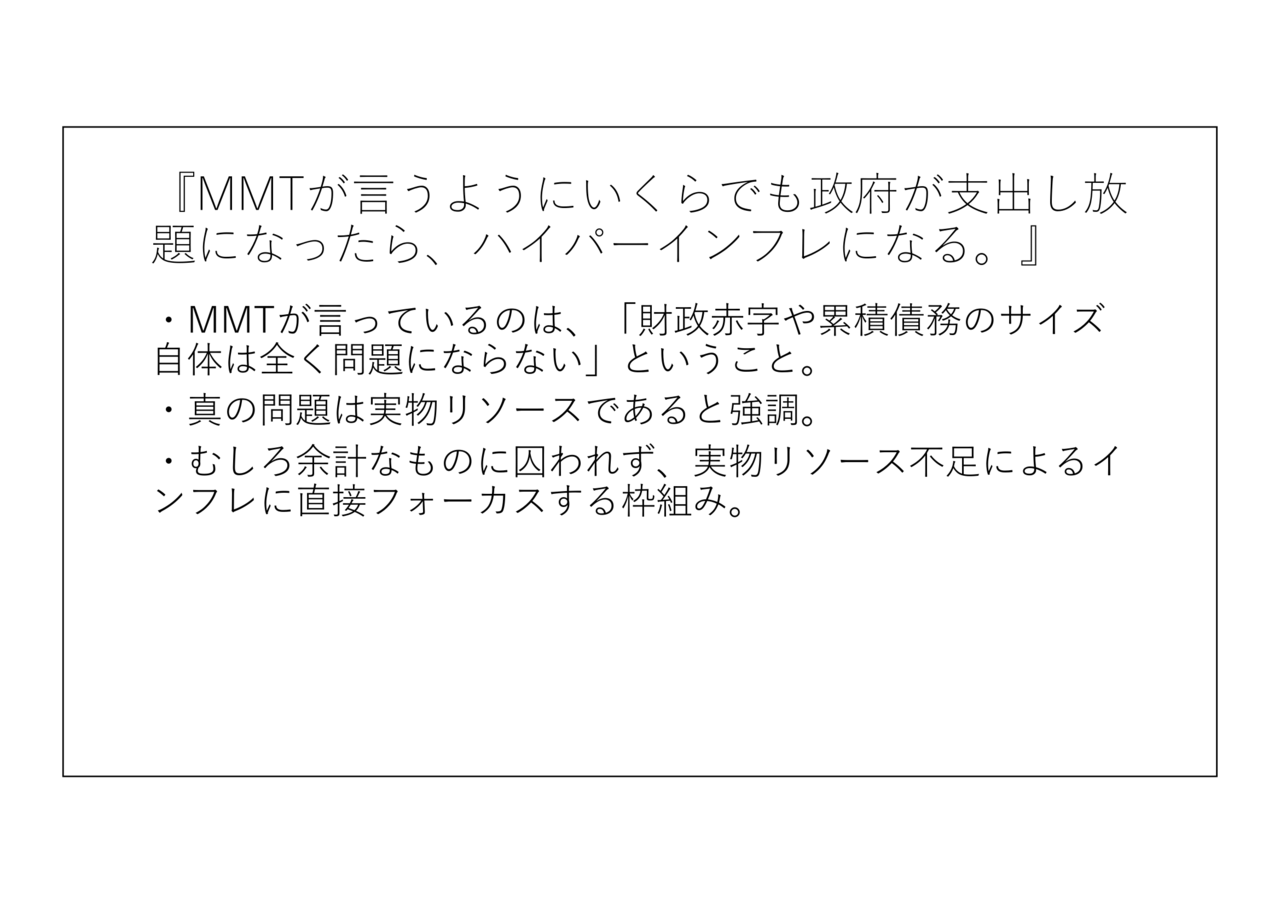

・『MMTが言うようにいくらでも政府が支出し放題になったら、ハイパーインフレになる。』

この「ハイパーインフレ」批判も、財政出動派に対するよくある批判です。これまで整理してきた通り、MMTの議論に基づけば、政府には本質的に決済・履行のリスク、いわゆるソルベンシーリスクが全くないため、財政赤字や累積債務のサイズそれ自体による財政破綻ではなく、財政支出による実物リソースの逼迫こそが主眼とすべき問題だということになります。実物リソースを主座に据えることで、例えば将来世代の負担論争の愚かしさが浮き彫りなります。もし将来的な人手不足が問題になるのだとすれば、その直接的解決は省力化投資推進等になるべきであるはずです。しかし、実物リソースとは無関係な債務残高などの指標に囚われていると、増税、ないし緊縮財政といったある種見当外れなソリューションに陥ってしまうことになります。

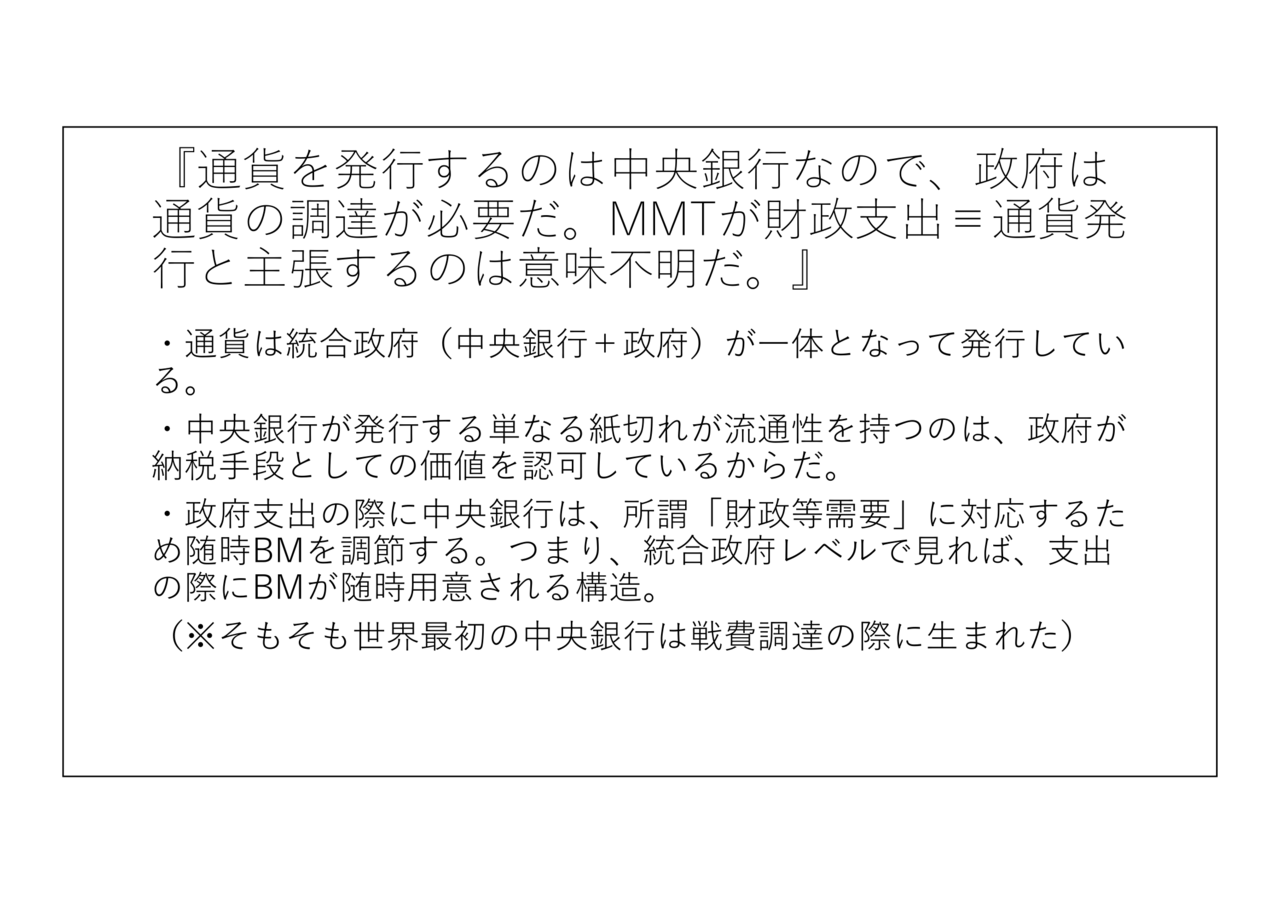

・『通貨を発行するのは中央銀行なので、政府は通貨の調達が必要だ。MMTが財政支出≡通貨発行と主張するのは誤りだ。』

中央銀行の独立という“建前”は世間一般に広く受け入れられています。しかし、既に確認した通り、中央銀行が完全に財政から独立して機能するということはあり得ません。中央銀行が発行する紙切れor電子データは、税による駆動という形で財政的に流通価値を付与されています。そして中央銀行は、支出や徴税といった財政措置に際して、その取引を円滑にするように適宜ベースマネーを調節しています。もし財政が決済上の破綻をきたすとすれば、それは中央銀行がわざと財政の履行を妨害する場合に限り、そのことを本気で懸念することの意義は乏しいと言わざるを得ません。

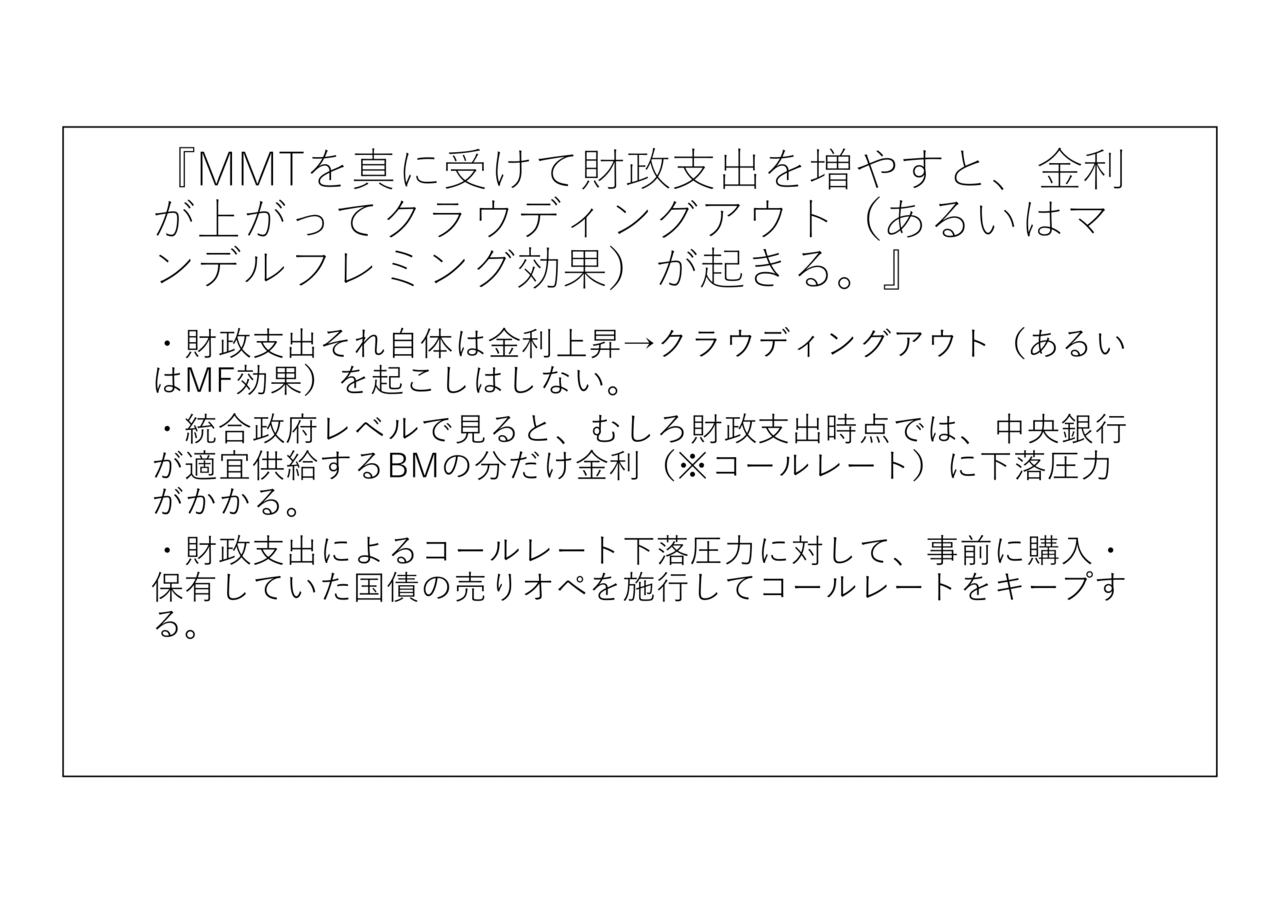

・『MMTを真に受けて財政支出を増やすと、金利が上がってクラウディングアウト(あるいはマンデルフレミング効果)が起きる。』

財政出動派批判の典型パターンにあたるクラウディングアウト、およびマンデルフレミング効果ですが、中央銀行が通常のオペレーション、つまりコールレートが一定に保たれるようなベースマネー調節を行っている限りは、財政支出それ自体が金利上昇と通貨高を起こすということはあり得ません。財政支出増加に対し、中央銀行が対抗的に利上げを行うというような政策をとる場合は、その限りではありませんが、それは財政出動によるクラウディングアウトというより、単に金融引き締めによる効果と見るべきでしょう。(また、既に論じたように、そもそも利上げが緊縮的に/利下げが拡張的に働くかどうかもいささか不明瞭な問題ではあります)(関連拙note:

ケインズ経済学モデル概説…IS-LM、マンデルフレミングモデル、AS-AD )

Appendix 2.MMTによって防がれる様々な誤謬

MMTの知見を踏まえていると、経済論議上の様々な誤謬を未然に防ぐことができます。以下に具体的に挙げていきましょう。

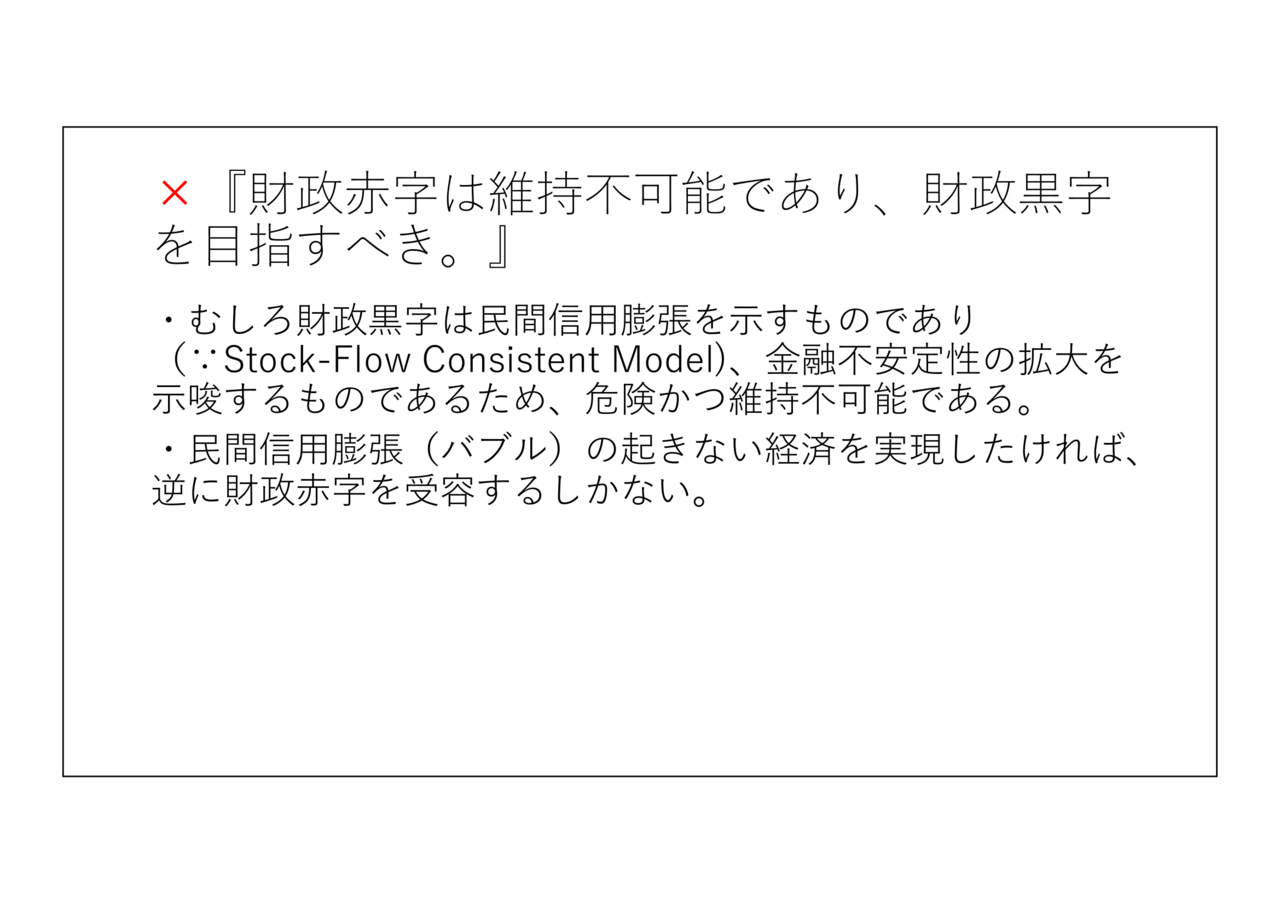

×『財政赤字は維持不可能であり、財政黒字を目指すべき。』

多くの人々は家計と同じ感覚で、ただ何となく財政黒字を”良いもの”、財政赤字を”悪いもの”と捉えています。これは全く逆で、既に論じた通り、財政黒字こそ警戒すべき危険兆候に他なりません。財政赤字にさえなればバブルが起きないというわけでは決してありませんが、バブルのない経済、あるいはバブルが過剰に膨れ上がらない経済を望むなら、そのときは必ず財政赤字を受け入れなくてはならないということは言えるでしょう。

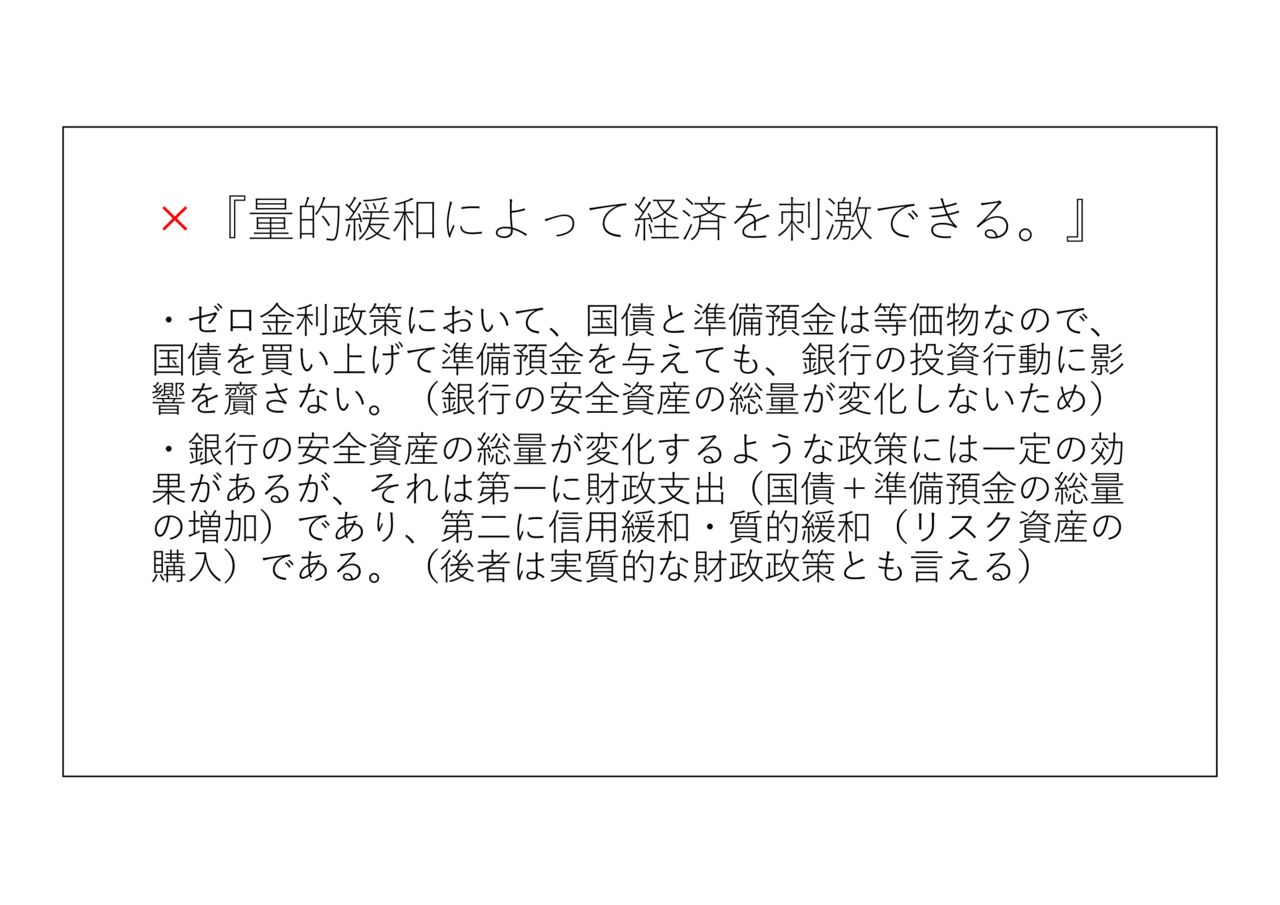

×『量的緩和によって経済を刺激できる。』

量的緩和に謎の期待をしている方々は本当に多いのですが、既に論じた通り、中央銀行の金融オペレーションというものは、本質的に国債価格誘導となるものであり、これを敷衍すると、ゼロ金利政策では国債と準備預金は完全な等価物ということになります。これをどう入れ替えたとしても経済的には全くの無意味なのです。銀行の安全資産の総量を増やすような政策(リスク資産の購入や、リスク資産を担保とした中央銀行貸付など)には一定の効果が見込めますが、そのメカニズムは量的緩和とは根本的に異なるものになります。

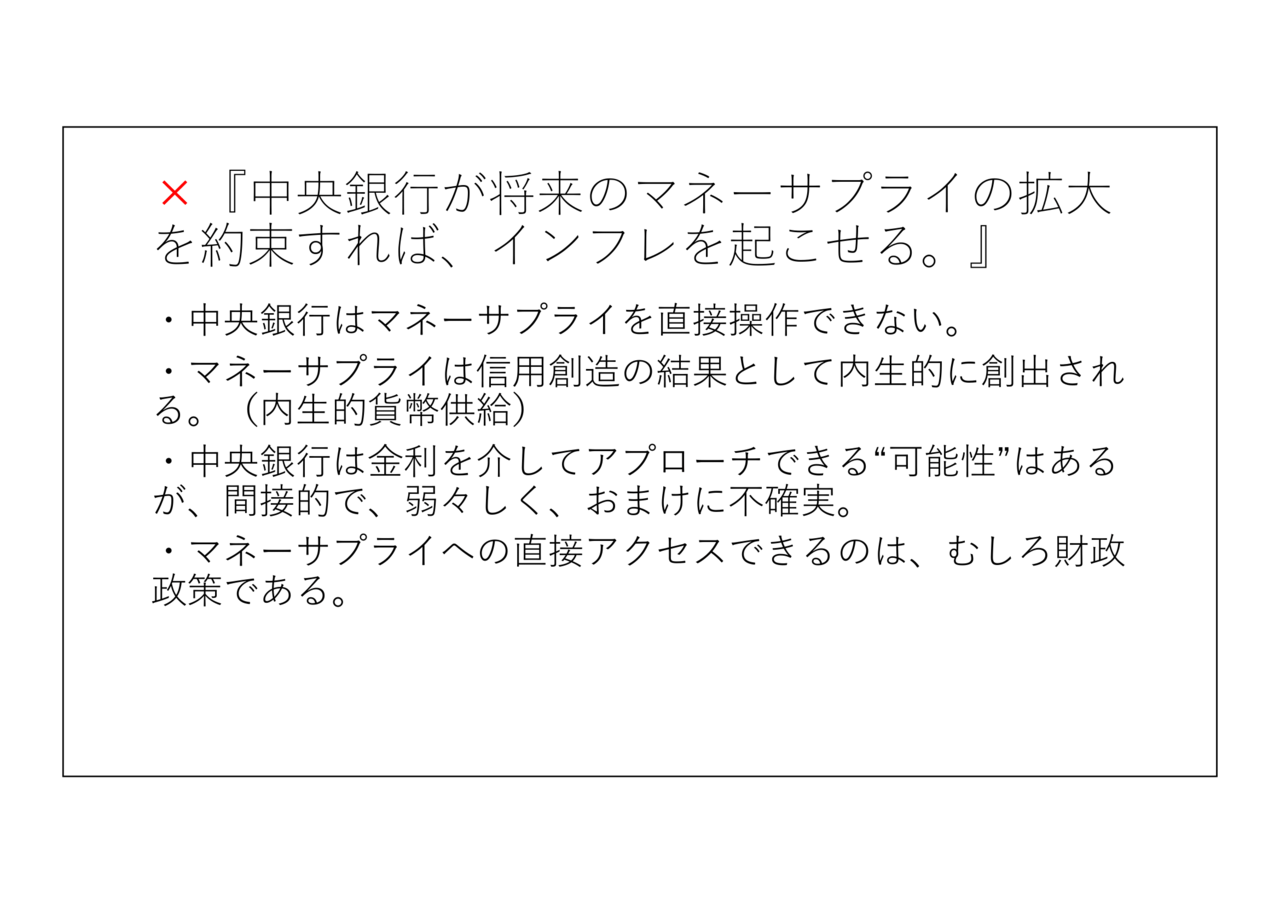

×『中央銀行が将来のマネーサプライの拡大を約束すれば、インフレを起こせる。』

クルーグマンの

It's Baaack論文 を端緒として持て囃されたこの論調ですが、内生的貨幣供給メカニズムを考慮すれば、中央銀行によるマネーサプライの操作はそもそもあり得ません。もし仮にマネーサプライ経由でアプローチしたいなら、その手段は財政政策に他ならないということになります。

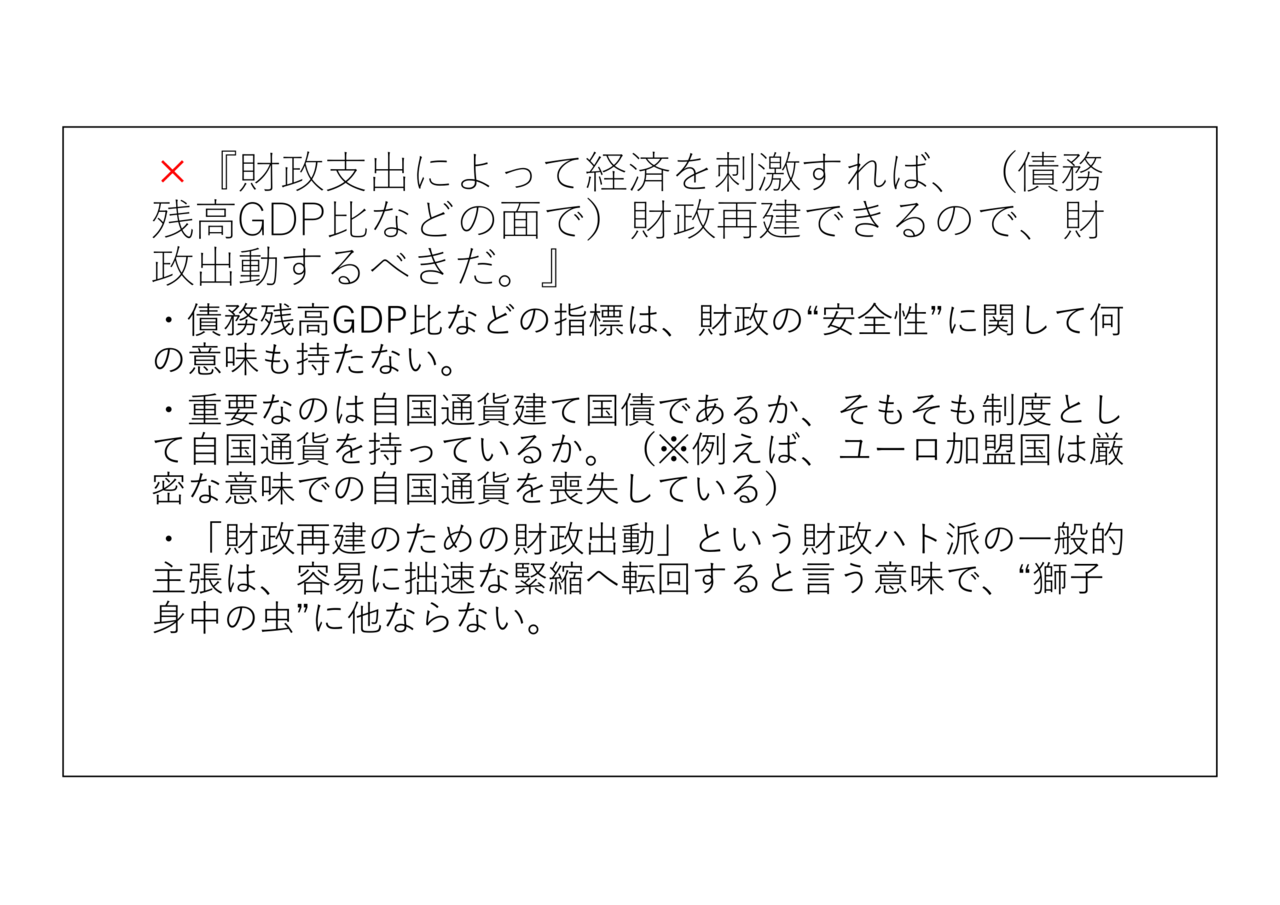

×『財政支出によって経済を刺激すれば、(債務残高GDP比などの面で)財政再建できるので、財政出動するべきだ。』

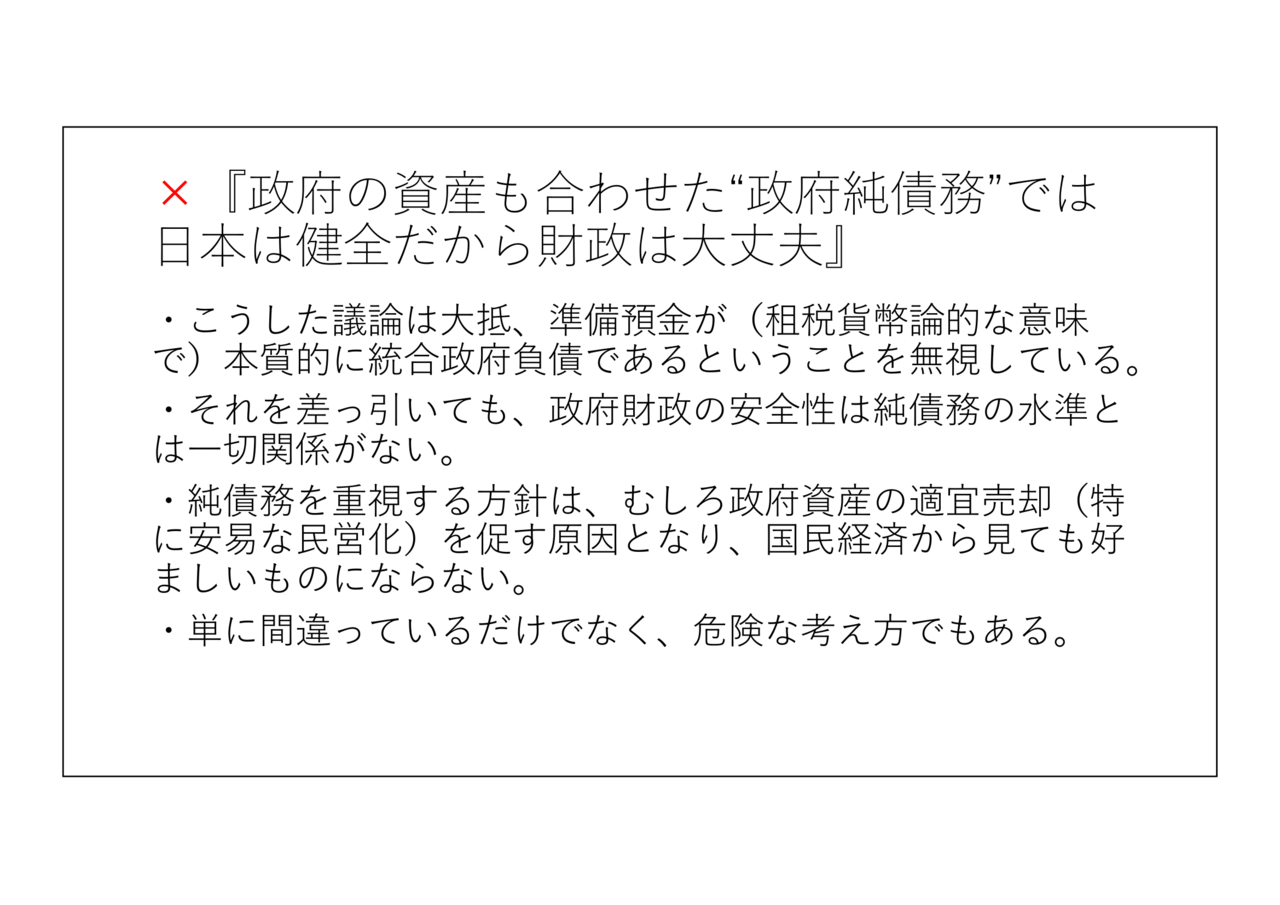

×『政府の資産も合わせた“政府純債務”では日本は健全だから財政は大丈夫』

※ここまで通読いただきありがとうございました。ご質問、ご指摘、いつでも募集しております。適宜対応させていただきます。

経済学・経済論 …財政破綻論批判、自由貿易批判、アベノミクス批判などを易しく解説!

望月慎の経済学・経済論 第一巻 …2017年6月~2017年9月の11記事のまとめ。財政破綻論批判、自由貿易批判、アベノミクス批判から通貨論(金融システム論)、ケインジアンモデル概説など、様々な経済トピックを論じました。

マニアック経済学論 …各種経済トピックをテクニカルに解説。

①MMTとは

②租税貨幣論

③機能的財政論

④信用貨幣論/内生的貨幣供給理論

⑤債務ヒエラルキー/債務ピラミッド

⑥ストック・フロー一貫モデル

⑦ジョブ・ギャランティ

⑧MMTの開放経済国際経済分析

⑨MMTによって防ぐことができる様々な誤り

⑩MMTに関連する発展的な議論

Tax-driven monetary view(租税貨幣論)

~通貨は本質的に負債であり、国家貨幣が(徴税前借)政府負債として機能する~

改訂版:

《政府部門》[*OMF明示的財政ファイナンス]

③財務省と中央銀行④

[物やサービスを販売、▲ ┃[中央銀行業務(OMO,決済)、⑤

金を販売] ┃ ┃ 外貨、金、 ┏━┓

┃ ┃ 政府支出]┏━┛ ┗━┓

┃ ▼ ┳┻━━━━━┻┳(海外バランスシートを加えて)

《民間の信用市場》 《非政府部門》⑦ ┃通貨のストック┃[*SFCストックフロー一貫モデル⑥

レバレッジ活動←→ 銀行、家計、━━ ┃準備預金、国債┃ Stock-Flow consistent model、

全取引の合計はゼロ 民間企業 貯蔵 ┻━━━━━━━┻ Three balance approach] 海外⑧

貸出が預金を創造 ┃ 《非政府のブリキ小屋》

[銀行信用、 ▼ 累積財政赤字を貯蔵

社債、 《税》②

未公開株] 純金融資産を除去[*租税貨幣論(Tax-driven monetary view)]

┃

▼

《ゴミ箱》へ

ミッチェル、政府-非政府部門間垂直取引の図(後述):

https://econ101.jp/ビル・ミッチェル「赤字財政支出-101-part-3」(2009年3月2日/…

https://nam-students.blogspot.com/2019/05/101-part-3200932-101-httpsecon101.html

https://econ101.jp/wp-content/uploads/2018/02/Deficit-spending-101.png

《政府部門》[*OMF明示的財政ファイナンス]

財務省と中央銀行

[物やサービスを販売、▲ ┃[中央銀行業務(OMO,決済)、

金を販売] ┃ ┃ 外貨、金、 ┏━┓

┃ ┃ 政府支出]┏━┛ ┗━┓

┃ ▼ ┳┻━━━━━┻┳(海外バランスシートを加えて)

《民間の信用市場》 《非政府部門》 ┃通貨のストック┃[*SFCストックフロー一貫モデル

レバレッジ活動←→ 銀行、家計、━━ ┃準備預金、国債┃ Stock-Flow consistent model、

全取引の合計はゼロ 民間企業 貯蔵 ┻━━━━━━━┻ Three balance approach]

貸出が預金を創造 ┃ 《非政府のブリキ小屋》

[銀行信用、 ▼ 累積財政赤字を貯蔵

社債、 《税》

未公開株] 純金融資産を除去[*租税貨幣論(Tax-driven monetary view)]