参考:

THE TALE OF100 DOGS AND 95 BONES

https://nam-students.blogspot.com/2019/11/the-tale-of100-dogs-and-95-bones.html

| 望月慎(望月夜) (@motidukinoyoru) |

|

@awtjvyjz 「税は財源ではない」というのは、モズラーが強調 econdays.net/?p=9414 しているように、通貨発行者に決済不履行リスクはないという(だけ)の話なんです。

財政水準や財政内容が物価や厚生から見て適切かどうかという次元の議論ではありません。 | |

e3%82%a7%e3%83%ab%e3%80%8c%e3%82%b7%e3%83%b3%e3%83%97%e3%83%ab%e3%81%

aa%e5%90%8d%e5%88%ba%e7%b5%8c%e6%b8%88%e3%80%8d%ef%bc%8820/

| Warren B. Mosler #MMT (@wbmosler) |

|

This is the short video of Mario Draghi's mention of MMT:

youtube.com/watch?reload=9… (hat tip to Professor Andrea Terzi) | |

Draghi Says ECB Should Examine New Ideas Like MMT

| 望月夜 → 望月慎 (@motidukinoyoru) |

|

これは余談になるのですが、中央銀行による国債と準備預金の両替について。

これについて、MMTerのウォーレン・モズラーは、統合政府を銀行に例えると、国債は貯蓄性預金、準備預金は決済性預金にあたるという旨を指摘 ameblo.jp/nakedcds/entry… ★しています。 twitter.com/motidukinoyoru… | |

ウェイン・ゴドリー

http://nam-students.blogspot.com/2019/04/embracing-wynne-godley-economist-who.html

1900年 世界恐慌 2000年 世界金融危機

人類学 ┏イネス ポランニー グレーバー

┃グリアソン インガム

社会学 ┃ジンメル

┃ ウェーバー

リスト ⬇︎ ⬆︎

ドイツ ┃ ┃

┏歴史学派┃クナップ(→ケインズ、ラーナー、コモンズ) [☆=MMT]

⬇︎ ┗━━┓

┃シュンペーター┃シュンペーター━━━━┓

┃ ┃ ⬇︎ ゴドリー

┃ケインズ ┗━━━➡︎ケインズ ➡︎ ミンスキー ➡︎ レイ☆、ケルトン☆

┃ポスト・ケインズ派┏━━┛┗➡︎ラーナー ⬆︎ ミッチェル☆、キーン

┃ ⬆︎ ┃ カルドア ムーア

┃マルクス ┃ カレツキ━━━━┛ ラヴォア

┃ ┃ (ケインズ➡︎┓)

┃ コモンズ (ジョン・ガルブレイス)➡︎ ジェームス・ガルブレイス☆

┗(旧)制度学派 ┏┛

⬆︎ エクルズ グッドハート

実務家 ホートリー モズラー☆

(ケインズ)

日本 西田昌司☆、藤井聡☆

三橋貴明☆、中野剛志☆

(リスト➡︎┛)

Fiat money is a tax credit not backed by any tangible asset.

MMT(現代金融理論)のエッセンス! ウオーレン・モズラー「命取りに無邪気な嘘 1/7」

MMT(現代金融理論)のエッセンス! ウオーレン・モズラー「命取りに無邪気な嘘 3/7」

- 嘘1:政府は支出するために、まず税金や借入によって資金を調達しなければならない。 あるいは、政府支出は、徴税能力と借入能力に制限されている。

- 嘘2:政府赤字は、子供たちの世代に債務という負担を残す

- 嘘3:政府赤字が貯蓄を奪う。 ←いまここ

- 嘘4:社会保障制度は崩壊している

- 嘘5:貿易赤字は、職業や産出を奪う

- 嘘6:投資には、先立つ貯蓄が必要だ

命取りに無邪気な嘘 その3:“

政府赤字が貯蓄を奪う

事実:“

財政赤字が貯蓄を増やす

ジェイムズ・K・ガルブレイス「命取りに無邪気な七つの嘘(ウォーレン・モズラー)」 への序文

OF ECONOMIC POLICY、https://moslereconomics.com/wp-content/powerpoints/7DIF.pdf」

命取りに無邪気な嘘 その1:“

政府は支出するために、まず税金や借入によって資金を調達しなければならない。 あるいは、政府支出は、徴税能力と借入能力に制限されている。

事実:

政府の支出は、収入には全く制約されない、つまり「ソルベンシー・リスク」というものは存在しない。言い換えれば、連邦政府は赤字の大きさとは無関係に、また税収がいかに少ないとしても、自国通貨を用いた支払いをすることができる。

命取りに無邪気な嘘 その2:“

政府赤字は、子供たちの世代に債務という負担を残すことになる

事実:“

そのような、ある世代全体に及ぶ負担は存在しえない。子供たちは、債務があろうがなかろうが彼らが生産できるものなら何でも消費することができる。

命取りに無邪気な嘘 その3:“

政府赤字が貯蓄を奪う

事実:“

財政赤字が貯蓄を増やす

:

命取りに無邪気な嘘 その4:“

社会保障制度は崩壊している事実:

政府の小切手は不渡りにならない

“

5:“

貿易赤字は維持することのできない不均衡で、職業や産出を奪うものである

事実:

輸入とは実質的に利益で輸出は費用だ。貿易赤字は私たちの生活水準を直接的に改善する。職は輸入が原因で失われるのではなく、政府支出の水準に対して税が高すぎるゆえに失われる。

命取りに無邪気な嘘 その6:“

投資には、先立つ貯蓄が必要だ

事実:“

投資が貯蓄を増やすのだ

私の見立てでは、この嘘のために有用な産出と雇用の20%以上が毎年毎年捨てられている。これは人類史上、比類のない規模だ。

(中略)

実際、議会が作り出す、支出(「需要漏出」と言われる)を減らそう減らそうとする税のインセンティブ構造こそが、私たちの購買力の多くを奪うものなのであり、結局はそれこそが、完全雇用を維持するために多額の財政赤字が必要になる事態を引き起こしている、当のものだったのだ。皮肉なもので、議会が貯蓄奨励税制を推し進めるのは、投資のためのお金と貯蓄しようと考えてのことのはずだった。財政赤字とは真逆のことをしたかったのに。

もちろん、もっと悪いことが起こる! 巨大な資金プール(この致命的に無邪気な嘘6で誕生したプールだ。貯蓄は投資されなければならない)は、将来の受益者のために管理され複利運用されなければならない。

問題は、連邦政府の赤字が必要になることに留まらない。これら、複利運用される何十億ドルもの資金が、あの恐ろしい金融セクターの基盤になることが問題だ。

金融セクターは何千人ものファンドマネジャーを雇っている。大部分は政府の規制対象になってはいる。ほとんどの資金は上場株式、格付き債券に投資されるが、一部は多角投資として他の戦略、たとえばヘッジファンドや商品パッシブ運用戦略に向かう。

そして、これら「肥大化したクジラ」を飼っていれば、必ずサメが現れる – 何千もの仲介や金融管理産業のプロフェッショナルというサメを生きながらえさせるのが、この第6の命取りに無邪気な嘘だったのだ。

ジェイムズ・K・ガルブレイス「命取りに無邪気な七つの嘘(ウォーレン・モズラー)」 への序文

OF ECONOMIC POLICY、https://moslereconomics.com/wp-content/powerpoints/7DIF.pdf」。

MMT(現代金融理論)のエッセンス! ウオーレン・モズラー「命取りに無邪気な嘘 1/7」

命取りに無邪気な嘘 その1:“

政府は支出するために、まず税金や借入によって資金を調達しなければならない。 あるいは、政府支出は、徴税能力と借入能力に制限されている。

事実:“

政府の支出は、収入には全く制約されない、つまり「ソルベンシー・リスク」というものは存在しない。言い換えれば、連邦政府は赤字の大きさとは無関係に、また税収がいかに少ないとしても、自国通貨を用いた支払いをすることができる。

スコット・ペリー: それはFEDが税金を使っているということでは?“

バーナンキ議長:それは税金なのではありません。民間銀行は、あなたが市中銀行に口座を持つのとほぼ同じように、Fedに口座を持っています。なので、市中銀行に貸し付けを行うには、我々はFedにある市中銀行の口座残高を、簡単なコンピュータ操作で増やすだけなんですよ。

- いま心の中で疑問がわいたと思う。それにはこの本でもすぐ後でも答えるが、ここに簡単に書いておく。疑問:政府が支出のための税を必要としないなら、いったいどうして税を取るのか?答え:政府が税金を取るのは、経済学者が「総需要」(「購買力」をカッコよさそうに表す言葉)と呼ぶものを調整するためだ。簡単に言えば経済が「加熱しすぎている」時には税を増やすことで冷やし、「低迷しすぎている」時には税を減らして温める。税は支出のためのお金を得るためのものではなく、購買力が強すぎてインフレになったり、弱すぎて失業や不況を招いたりすることがないように調節するためのものだ。[↩]

- 準備預金の会計を理解している人のために。FEDは準備預金を加えずしてそれを除去することはできない。それでは決済日に国債残高が増えていた時にFEDがやることは何か?レポ取引を行う。金融システムに資金を提供し、国債を買わなければならない。そうでなければ国債を買う資金がないので、銀行は資金不足に陥ってしまう。ここでFEDにおける資金不足とは何だろう?機能の面では、それは政府からの借り入れだ。それゆえ、いずれにしても国債を買うために使うお金はいずれにしても政府自身に由来するということになる。税を支払うにせよ国債を買うにせよ、その資金は政府の支出に由来しており、政府の支出がまずあって、次に徴税や借り入れができるようになるという順番だ。 [↩]

- 金融システム内部ではどうなっているかについてのメモ:

小切手を切ることで政府に納税をするとき、政府はあなたの銀行がFEDに持っている準備預金口座から引き落とす。準備預金は民間部門では生み出せず、FEDに由来するしかない。もしあなたの銀行が準備預金を持っていなかったら、あなたの小切手はその銀行の準備預金不足となる。準備預金不足はFEDからの借り入れに他ならない。したがって、いずれにしても政府に支払うための資金は政府にのみ由来している。 [↩] - ここで思い出してほしいのが、州政府や地方政府は、連邦政府のようなドルの発行者ではなく、ドルのユーザーだということだ。地方政府は私たちと同じ位置にいる。いずれも小切手を切る前には銀行口座に資金を用意しておかないと破産してしまう。親と子の比喩で言えば、地方政府は与える前に獲得しておく必要がある子供と同じ位置にある。 [↩]

- バラク・オバマ大統領から引用 [↩]

命取りに無邪気な嘘 その2:“

政府赤字は、子供たちの世代に債務という負担を残すことになる

事実:“

そのような、ある世代全体に及ぶ負担は存在しえない。子供たちは、債務があろうがなかろうが彼らが生産できるものなら何でも消費することができる。

- 1971年、米国は金本位制から完全に離脱し、ドルと金との交換は政府に保証されなくなった。 [↩]

命取りに無邪気な嘘 その3:“

政府赤字が貯蓄を奪う

事実:“

財政赤字が貯蓄を増やす

MMT(現代金融理論)のエッセンス! ウオーレン・モズラー「命取りに無邪気な嘘 4/7」

命取りに無邪気な嘘 その4:“

社会保障制度は崩壊している

事実:“

政府の小切手は不渡りにならない

MMT(現代金融理論)のエッセンス! ウオーレン・モズラー「命取りに無邪気な嘘 5/7」

- 嘘1:政府は支出するために、まず税金や借入によって資金を調達しなければならない。 あるいは、政府支出は、徴税能力と借入能力に制限されている。

- 嘘2:政府赤字は、子供たちの世代に債務という負担を残すことになる

- 嘘3:政府赤字が貯蓄を奪う

- 嘘4:社会保障制度は崩壊している

命取りに無邪気な嘘 その5:“

貿易赤字は維持することのできない不均衡で、職業や産出を奪うものである

事実:“

輸入とは実質的に利益で輸出は費用だ。貿易赤字は私たちの生活水準を直接的に改善する。職は輸入が原因で失われるのではなく、政府支出の水準に対して税が高すぎるゆえに失われる。

これまで紹介してきたビル・ミッチェルは、歴とした経済学の教授だったわけだが、このモズラー氏はやや毛色が違う。彼はアカデミシャンではなく、ファンドマネジャーとしてキャリアを積んでおり、あくまで”独学”のエコノミストだ。

とはいえ、その経緯もあって、彼はMMTの研究以上に、啓蒙に熱心である。今回から紹介していく彼の記事も、MMTをまだ知らない人々にわかりやすいように苦心して書かれている。私がこれまで翻訳し紹介してきたビル・ミッチェルの記事よりも、こちらの方がわかりやすく役に立つ、といったことも十分考えられるはずだ。

早速、以下に紹介していこう。

MMT(現代金融理論)のエッセンス! ウオーレン・モズラー「命取りに無邪気な嘘 1/7」

『命取りに無邪気な嘘 その1:

政府は支出するために、まず税金や借入によって資金を調達しなければならない。 あるいは、政府支出は、徴税能力と借入能力に制限されている。』

『事実:

政府の支出は、収入には全く制約されない、つまり「ソルベンシー・リスク」というものは存在しない。言い換えれば、連邦政府は赤字の大きさとは無関係に、また税収がいかに少ないとしても、自国通貨を用いた支払いをすることができる。』

冒頭ではまず、「政府は支出するために、あらかじめ税をとることによってお金を確保しておく必要があると考えるのはナンセンスだ」ということが強調されている。

納税に際して、小切手で振り出すなら、あなたの銀行預金口座の数字が減るだけだし、現金で納税するとしても、それは税務署でシュレッダーされる。「そう、それは捨てられる。破壊される!なぜ?もう使い道がないのだ。ちょうどスーパーボウルのチケットと同じだ。スタジアムに入って窓口にチケットを出すときには1000ドルの価値だったかもしれない。担当者はそれを切り刻んで捨てる。ワシントンに行けば裁断された紙幣を本当に買うことができる。」

次に、「政府はどのように支出しているのか」という疑問に対して、端的に「お金は、銀行口座の数字を変えるだけの操作によって払い出されている(支出にしても貸出にしても)」という現実を指摘している。

「支出する前に、あらかじめ税(または借入金)を「獲得」することなどまるでなくて、ただスプレッドシートに数値を入力することが、私たちが「政府支出」と呼ぶものなのだ。そのデータはどこからか「やってくる」ものではない。それなら誰でも知っている!」

「大統領がいつもいつも間違えるように「連邦政府の金が尽きる」ということはない。それはありえない。それから、中国だかどこかからドルを「獲得」しなければならないということもない。政府が支出の時にしなければならない事といえば、連邦準備銀行のある口座の数字を変えることだけ。政府が支出を望むなら、その金額に上限はない(社会保障でも利払いでもそう)。誰に対して払う場合であれ、政府によるドル払いは全部これなのだ。」

その上で、モズラーは以下のように釘を刺す。

「ただし、これは政府がいくら支出しても物価が上がる(つまりインフレ)可能性がないということではない。」

「そうではなく政府は破産のしようがないということだ。それは単純にあり得ない。」

こうして、真の問題と偽の問題が切り分けられた。政府支出が起こし得る問題はインフレである。政府それ自体が、民間部門のような”破産”を起こす恐れは全くなく、それへの警戒は杞憂、ないし欺瞞である。

こうした政府の通貨・会計システムを説明する例として、モズラーは「親が子供にクーポンを発行・支出して家事を課すケース」を用いている。

「まず親がクーポンを作ることで話が始まる。次に、子供たちに家事を頼む時にこのクーポンを与えると決める。その次は「モデルを動かす」ために、毎週10枚のクーポンを税として子供たちから集めることにする。税を支払わない子供には罰を与える。これは、私たちも税を払わないとペナルティがあるという現実の税をコピーしている。クーポンは新通貨だ。親は「支出」することによって子供たちから「サービス」(家事)を購入する。この新しい家庭内通貨における両親は、通貨の発行者として連邦政府に相当する。この「独自通貨を持つ家計」は独自通貨を持つ政府と非常に似ているとわかるだろう。」

「では、この通貨がどのように機能するかの質問だ。親は子供の雑用への対価としてクーポンを支払うことになるが、そのためにあらかじめ子供たちからクーポンを徴収しておかなければならないのだろうか?もちろんそんなことはない。むしろ逆に、週10クーポンを徴収できるようにするためには、先に子供に家事をしてもらってクーポンを支払っておく必要がある。そうでなければ子供たちは親に支払うクーポンを得ることができない。」

「親子クーポンの話では、親がどれだけクーポンを持っているかはどうでもいいことになる。親は、子供たちがどれだけ稼いだか、と、彼らが毎月の10クーポンを支払ったかどうかだけを紙一枚にメモしておくだけでいい。」

この例示は、通貨システムの本質をほぼ過不足なく説明していると言って良い。政府(統合政府、財務省+中央銀行)が、支出に際して通貨をあらかじめ税によって徴収する必要などないどころか、むしろ国民が納税を行うためには、政府があらかじめ支出を行って、国民に通貨を事前に供給しておかなくてはならない。

「ドルの支出できるようになるためには、まずどうにかしてドルを用意できる状態になっていなければならない。稼いだり、借りたり、何かを売ることで初めてドルを使えるようになる。つまり私たちが納税しなければならないドルが直接的または間接的に由来しているのは、通貨の始まるところ、つまり政府の支出からなのだ。」

「私たちが税金を払えるようにするためにはまず政府の支出が必要だ」

これは完全なる事実であるにも関わらず、全く逆の認識が世間には浸透してしまっている。

ここで、モズラーの興味深い小噺を、少々長くなるが引用したい。

「数年前、オーストラリアの経済学カンファレンスで「政府の小切手は不渡りにならない」と題した講演をした時のことだ。聴衆の中にオーストラリア連銀で首席研究員を務めるデイビッド・グルーエン氏がいた。あれは最高のドラマだった。」

「私は米国政府の小切手は不渡りにならないという話を始めたのだが、数分話したところで、デイビッドの手が上がり、中級の経済学部の学生がよくやるようなお馴染みの台詞を言った。「もし債務の金利がGDPの成長率を超えたら、政府債務は維持不能だ。」質問ですらなく、あたかも事実だとして述べたのだ。」

「対して私はこう答えた。「さあ私は連銀の端末入力担当者だ。デイビッド、教えてくれないか、”維持不能”っていうのはどういう意味だい?金利がとても高くて、過去20年間で政府債務が大きくなりすぎたから政府は金利を払えないと言うのかい?自分はちょうどいま年金受給者への小切手を切るところだけれど、この小切手が不渡りになるよと言っているのかい?」」

「デイビッドは黙り、深い思考に沈み、このことを考え続け、ついにこう言った。「ああ、自分は今日ここに来た時まで、準備銀行の小切手清算がどのように機能しているのかちゃんと考えたことがなかった。」」

「ついにデイビッドは言った。「いや、その小切手は普通に処理する。でもそれはインフレを引き起こし通貨価値を下げる。人々が”持続不可能”という言葉で意味しているのはそれなんだ。」」

「私はデイビッドに話し続けた。「ええと、ほとんどの年金支払者が関心を持っているのは、引退したときに基金が存続しているだろうか、とか、オーストラリア政府はもう基金に支払うことができなくなるのでは、ということじゃなかったのかな。」対してデイビッドはこう答えた。「いや、彼らが心配しているのはインフレーション、オーストラリアドルの水準だと思う。」」

「あの日、シドニーの学会で参加者が確認したこととは何だっただろう? 独自通貨を持つ政府は、政府が望みさえすれば、常にフットボールスタジアムと同じように、ボードに好きなポイントを入れることができる。過剰な支出の帰結はインフレーションかもしれないが、決して破産ではない。」

最終的には、以下のようにまとめられる。

「事実はこうだ。:政府債務が支払い不能を引き起こすことはあり得ない。ソルベンシーの問題は存在しない。支出とは政府自身の準備銀行に持つ口座の数字を増やすだけの行為なのだから、「お金を使い果たす」ということはない。」

さて、ここからモズラーは「は政府は支出のために何かを得ているわけではなく、そうしておく必要もないのなら、政府はどうして私たちに税を課しているのだろうか?」という問いへと向かっていく。

「政府が私たちから税金を取ることには、大事な理由がある。税は、経済の中に「ドルを獲得するニーズ」を生み出すのだ。このことゆえに、人々はドルを得るためにモノやサービスや労働を売らなければということになる。納税の義務があるからこそ、政府はもともと何の価値もない紙切れでモノを買うことができる。そのドルを納税のために必要とする人がいるからだ。」

またモズラーは、既に用いた親・子ども・家事・クーポンの例を意識しつつ以下のように述べている。

「親自身はクーポンを必要としないのに子供から週10のクーポンを取る需要がある。それと同じ理由だ」

「子供たちに課するクーポン税が、家事をすることで親から稼ぐクーポンのニーズを生み出している。」

モズラーは、わかりやすい史実の例として、英国の植民地運営を引用している。

「1800年代のアフリカで、英国が作物を作るために植民地を作ったときの話だ。最初英国は現地の人々から職を募ったが、英国のコインを稼ぐことに興味を示さす者は誰もいなかった。そこで英国はすべての住居に「小屋税」を課し、それは英国の硬貨だけでしか納められないものとした。すると地域はたちまち「マネタイズ」され、人々は英国の硬貨を必要とすることになり、それを得るためにモノや労働力を売りに出し始めた。こうして英国は彼らを英国硬貨で雇い、作物を育てることができるようになったのだ。」

モズラーは、税のもう一つの機能として、総需要抑制効果を挙げる。政府が十分に支出しつつ、インフレを発生させないための適切な徴税の基準がある、というわけだ。その裏では、政府支出が要求する「本当のコスト」が、実物資源の接収(による機会費用)であることが根本にある。

ここではモズラーは、不況に際して政府を拡大することも、財政黒字に乗じて政府を拡大することにも反対している。尤もそれは、「あらかじめ適正な大きさの政府にしてあるのなら」という極めて強力な留保の上での話であるし、私見を述べれば、不況においては、実物資源が余剰となり、政府支出による機会コストは低下しているので、基本的には政府拡大が望ましくなる可能性が高いのではあるが。

さて、モズラーのこの見解をまとめれば、「税の機能は経済を統制するためであって、議会の支出のためのお金を得るためではない。」となる。

「政府がこの「命取りに幼稚な嘘」の第一番、「政府が支出をするためには、まず税金や借入によって資金を調達しなければならない」を信じ続ける限り、産出と雇用を制約する政策が支持され続けていくだろう。そうやらなければ素晴らしい経済的結果など、容易に達成できるのだが。」

590:「財政赤字を拡大せよ!」という奇特な米ヘッジファンド・マネージャーの物語:NYタイムズ記事より

ヘッジファンド、国の借金、と来れば、「日本の国の借金は大きすぎるのでもうすぐ破綻!」

と言って、日本国債が暴落するほうに賭けまくっているカイル・バス氏を思い出してしまいます。

一方で、「国の借金はもっと増やせ!」と主張し、「アメリカの連邦債務は増え続けているが、まったく問題なし」というほうに賭けまくってひと財産もふた財産も築き上げたヘッジファンド・マネジャーの物語をNYタイムズが記事にしています。

(この記事については、日本経済復活の会の小野誠司会長から教えて頂きました)

ということで、そのNYタイムズの記事を全訳してみました(8時間くらいかけてかなり丁寧に翻訳しました^^)ので、以下、掲載しておきます。

Warren Mosler, a Deficit Lover With a Following

ウォーレン・モスラー ―― 一定の支持層を持つ、財政赤字愛好家

By ANNIE LOWREY, New York Times

Published: July 4, 2013

ニューヨークタイムズ 2013年7月4日

〔日本語訳:廣宮孝信 ひろみや よしのぶ (経済評論家) 2013年7月18日〕

CHRISTIANSTED, V.I. — Warren Mosler is a card-carrying member of the 1 percent. A deeply tanned, tennis-lean hedge fund executive, Mr. Mosler lives on this run-down but jewel-toned Caribbean island for tax reasons. Transitioning into an active retirement, he recently designed and had built an $850,000 catamaran called Knot My Problem. He whizzes around St. Croix in a white, low-slung sports car he created himself, too.

ヴァージン諸島、クリスチャンステッド ― ウォーレン・モスラー(注1) は「1%」に属する一人だ。よく日焼けした、テニス好きのヘッジファンドの重役であるモスラー氏は、税務上の理由からこのひなびた、しかし美しいカリブ海に浮かぶ島に暮らしている。活動的な引退生活への移行のため、彼は最近、Knot My Problem と名付けた85万ドルの双胴船を設計し、建造した。彼はまた、セント・クロイ島(アメリカ領ヴァージン諸島)で自身が創り出した車高の低いスポーツカーをびゅんびゅん飛ばし回ってもいる。

“There would have been no recession,” Mr. Mosler, 63, said over a salad at a hole-in-the-wall seaside cafe called Rum Runners.

「景気後退など、なかった」。63歳のモスラー氏は、Rum Runnersという海辺のみすぼらしいカフェで、サラダの向こうからそう語った。

Washington’s debts would have soared, of course. But Mr. Mosler sees no problem with that. A failed Senate candidate in Connecticut with unorthodox but attention-grabbing economic theories, he says he believes the United States should be running much bigger deficits and that the last thing the government needs to worry about is balancing its budget.

ワシントンの負債(連邦政府の負債)はこれまで、急激に増加してきた。しかし、モスラー氏はそれには何の問題もないと見ている。異端ながら人の注意を引く経済理論をひっさげたコネティカット州上院議員選の落選候補である彼(注2) は、合衆国はもっと赤字を拡大すべきであると信じており、政府が最も心配しなくてよいことがその予算の均衡であると信じている。

Mr. Mosler’s ideas, which go under the label of “modern monetary theory,” or M.M.T., are clearly on the fringe, drawing skeptical reactions even from many liberal Keynesian economists who agree with some of his arguments. But they have attracted a growing following, flourishing on the Internet and in a handful of academic outposts, as he and others who share his thinking have made the case that austerity budgeting in the United States and in Europe is doing irreparable harm.

「現代的金融理論(MMT)」と名付けられたモスラー氏の理論は明らかに非主流派であり、彼の議論に部分的に賛成する多くのリベラルなケインズ派経済学者からですら、懐疑的な反応を引き出している。

Like many Keynesian economists, Mr. Mosler and other modern monetary theorists are particularly disturbed by the longstanding campaign articulated and financed by Peter G. Peterson, a former commerce secretary who co-founded the Blackstone Group private equity fund, to reduce the deficit or else.

特に元商務長官にしてブラックストーン・グループのプライベート・エクイティ・ファンドの共同設立者であるピーター・ピーターターソンによって推進され、かつ、資金提供されている赤字削減等を目的とする政治運動によって、多くのケインズ派経済学者と同様、モスラー氏ら「現代的金融理論(MMT)」論者は、かく乱されている。

“There’s a whole deficit lobby of Peterson-funded groups arguing we’re turning into Greece,” said James K. Galbraith, an economist at the University of Texas at Austin. “They’re blowing smoke and the M.M.T. group has patiently explained why.”

「我々(合衆国)がギリシャになろうとしていると主張するピーターソンに資金提供されているグループの“財政赤字”ロビー活動が存在している」。オースティン(テキサス州都)のテキサス大学の経済学者、ジェームズ・ガルブレイスは語った。「彼ら(ピーターソンのグループ)は嘘八百をまき散らしているが、MMTグループはこれまで辛抱強くその理由を説明してきた」

Still, even for those with some knowledge of economics, the tenets of the modern monetary theory can make your head spin. The government does not tax its citizens to pay for federal spending. It taxes them to ensure they use the dollar and to help to regulate demand. Since the government prints the dollar, it can never run out of money and it need never balance its budget, not even to prevent the crowding out of private investment when the economy is humming along.

しかし、多少の経済学の知識を持つ人々にとってすら、MMTの理論には目まいがするかもしれない。政府は連邦支出をまかなうために市民に税を課すのではない。政府は、市民がドルを使うことを保証し、需要を抑制するために課税するのである(訳者注:政府はいくらでもおカネを刷れるからカネに困らない、というのに税金が存在する意義は、インフレを抑制するということにある、という意味と思われる)。政府はドルを印刷するのであるから、カネが尽きることは決してありえず、政府は予算を均衡させる必要は決してないし、経済がうまくいっているときに民間投資を締め出すこと(クラウディング・アウト)を防ぐ必要すらないのである。

What about inflation? “What about it?” Mr. Mosler replied. “How can the United States have $16 trillion in debt and still be on the verge of deflation, even when Chairman Bernanke’s using every alphabet-soup trick in his book?”

インフレーションについてはどうか?「インフレについてかい?」モスラー氏は答えた。「どうして合衆国は16兆ドルの負債を抱えることができているのか、どうしていまだにデフレの瀬戸際に立っているんだというんだい?しかも、バーナンキ議長が彼の知り得るあらゆる芸当を繰り出しているというのにだ(訳者注:巨額の財政赤字拡大とかつてない大規模な金融緩和をやっているのにいまだデフレの危機にある。そんな時にインフレの心配をしてどうするんだ、ということ)」

To mainstream economists, Mr. Mosler and his adherents represent something of a counterpoint to the handful of academics on the right who believe the United States should return to the gold standard because the government is supposedly going bankrupt and the Federal Reserve under Ben S. Bernanke is debasing the currency.

主流派の経済学者にとって、モスラー氏とその支持者らは、「政府は恐らく破産し、ベン・バーナンキは通貨価値を下落させることとなるので、金本位制に回帰すべき」と主張する一握りの右派の学者らとの興味深い比較対象(counterpoint)となっている。

“They deny the fact that the government use of real resources can drive the real interest rate up,” said Mark Thoma, an economics professor and widely followed blogger who teaches at the University of Oregon. After delving into the technical details of modern monetary theory for a few minutes, he paused, then added, “I think it’s just nuts.”

「彼らは、政府の実物資源の使用が、実質金利の上昇につながる事実を否定している」と、多数の読者を抱えるブロガーであり、オレゴン大学の経済学部教授でもあるマーク・ソーマは語った(訳者注:このオレゴン大学の教授の発言の趣旨は「政府が供給力を使用することが民間が利用できる供給力を制限することになること=クラウディングアウトを無視しているから、MMTはダメだ」ということ)。2、3分ほどMMTの専門的な詳細に立ち入ったあと、すこし間を置いて彼はこう付け加えた。「思うに、MMTは頭がいかれているね」

But just as a return to the gold standard has attracted a popular following — including many supporters of Ron Paul, the charismatic former Texas congressman — so has modern monetary theory, which has been spread on the great stage of the Web. A thriving academic blogosphere brings ideas up and knocks them down, and popular sites like Business Insider and Naked Capitalism have given modern monetary theorists a platform to join in.

しかし、金本位制への回帰が多くの人々――カリスマ的な元下院議員、ロン・ポールの支持者を含む――を惹きつけるなか、MMTもまた、ネット上で大いに広まった。にぎわっている学者らのブログ界において、さまざまな考えが取り上げられ、また打ちのめされもする。そして、ビジネス・インサイダーやネイキッド・キャピタリズムといった人気サイトがMMT論者らに、議論に参入する場を提供している。

“These ideas definitely aren’t disseminated through published academic journals,” said Stephanie Kelton, an economist at University of Missouri-Kansas City, who coined the term “deficit owls” to distinguish modern monetary theorists from “deficit hawks.” “It’s all on the Internet.”

「これらの考え方は、出版された学術論文誌によって広まったものでは、明らかに、ない」と、カンザス・シティーのミズーリ大学の経済学者、ステファニー・ケルトンは言う。彼女は、「財政タカ派」と区別するため、MMT論者を「財政フクロウ派」と呼ぶ新語を作った。「全部、ネット上のものだから」。(訳者注:ケルトン女史が「タカ派(hawks)」に対して「ハト派(doves)」と言わずに「フクロウ派owls」としているのは、フクロウ→夜更かしの象徴→ネット民ということを言いたいのではないかと推測される)[???]

(Page 2 of 2)

Mr. Mosler has played a pivotal role in promoting the theory, and unlike many economists he has the resources to do so. He runs a popular blog called the Center of the Universe, a sly joke, perhaps, given that tiny, tropical St. Croix, which is about 1,200 miles from Miami, is the easternmost point in the United States. He eagerly appears on radio programs and on television. Recently, he went on a tour of Italy to promote his anti-austerity ideas.

モスラー氏はMMTの普及拡大に重要な役割を果たしてきた。彼は多くの他の経済学者らと違い、そのための手段を持っている。彼はthe Center of the Universe(世界の中心)――マイアミからおよそ1200マイル離れたアメリカの最東端、熱帯のセント・クロイという小島を、恐らくは茶目っ気のあるジョークとしてそう呼んでいる――と名付けた人気ブログを運営している。彼は意欲的にラジオやテレビに出演している。最近、彼は彼の反緊縮財政論の普及のため、イタリアにまで出かけて行った。

There were also a few self-financed political campaigns, including some fruitless races in the Virgin Islands. In his 2012 run, Mr. Mosler said he believed the voting was rigged. He made a vanity run for Senate in Connecticut in 2010 as an independent, making waves by offering to use $100 million of his own money to pay down the deficit if any member of Congress could prove that government spending was actually constrained by tax revenue. He came in third, with about 1 percent of the vote. “It was a mistake,” Mr. Mosler said of running in Connecticut. “It did get the ideas out there, though.”

(モスラー氏が)自己資金で行っている政治運動はほかにも2、3ある。例えば、ヴァージン諸島におけるいくつかの成果の出なかった選挙だ。2012年の選挙についてモスラー氏が言うには、準備不足であったとのこと。2010年のコネティカット州上院議員選はむなしい結果に終わったが、彼は、もしも連邦議員の誰かが、政府の支出が実際に税収に制限されているということを証明できたなら、彼の持ち金から1億ドル、財政赤字を埋めるために即金で支払うと申し出たことで、物議をかもした。彼はおよそ1%の得票率を得て、第三位となった。「あれは間違いだった」とモスラー氏はコネティカットでの出馬について語った。「でも、あそこでアイデアを得た」。

Mr. Mosler started his career at a small bank in Connecticut, and eventually became a Wall Street trader. It was there, he said, that he developed an intuitive understanding of how the economy works — one very different from that of policy makers in Washington and the vast bulk of academics.

モスラー氏はコネティカットの小さな銀行で彼のキャリアを開始した。そして遂にはウォール街のトレーダーの一人となった。彼が言うには、彼はそこで経済がいかに動いているか、直感的な理解――ワシントンの政策立案者や大勢の学者らとかなり違う理解――を構築することとなった。

“All debt management is, is debiting and crediting different accounts,” Mr. Mosler said, recalling seeing numbers appear and disappear from his computer at Bankers Trust in New York in the 1970s. “Can the federal government run out of dollars? No, because the Fed could pipe in a bigger number. That number doesn’t come from anywhere. It’s like when a player scores a field goal at a stadium. Three points just appear. The government is just the scorekeeper for the dollar.”

1970年代、ニューヨークのバンカーズ・トラスト(訳者注:アメリカの投資銀行)で、彼のコンピューター画面に現れては消える数字たちを見ていたことを思い出しながら、「すべての負債管理では、借り方と貸し方の異なる帳簿に記入してる 」(注3)と、モスラー氏は語った。「連邦政府がドルを使い果たすことなんてあり得るか?あり得ない。なぜなら、FRBがより多くのドルを送り込むことができるからだ。そのドルは他のどこかから来たものではない。まるでスタジアムで(アメフトの)選手がフィールドゴールを決めたときのようなものだ。それで3点が入る(訳者注:フィールドゴールとはアメフトでキックにより得られる3点ゴールのこと)。政府はドルの得点記録係ってわけだ。」

なお、企業が借りて来たカネを何に使ったとしても、そのカネは必ず他の誰かの資産項目(借り方項目)として存在することになる。

国全体を連結決算、あるいは世界全体を連結決算してやれば、誰かの負債(貸し方に記載)は必ずそれと同じ金額だけ他の誰かの資産(借り方に記載)となるため、金融資産から負債を差し引いて相殺すれば必ずゼロになる。

だから借金とは、マクロでみれば必ず負債と資産の両面を併せ持つ両性具有体である。

よって、マクロ経済の管理運営者である政府は、外国から多額の外貨建て借金でもしていない限り、基本的に借金を気にする必要がない、ということとなる(気にすべきはインフレ率のみ)。モスラー氏はこのような簿記の発想を基礎としてマクロ経済を考えているように思われる。

In the early 1980s, he left Wall Street and along with a partner, Clifford Viner, who is now the owner of the Florida Panthers hockey team, founded a hedge fund in Boca Raton, Fla. The fund made relatively few, relatively complicated financial bets, said Michael Reger, a partner of Mr. Mosler’s for the last 20 years. “He’s an urban myth,” Mr. Reger said of the affable, talkative and bookish Mr. Mosler.

1980年代前半、彼はパートナーであるクリフォード・バイナー ――現在、フロリダ・パンサーズというホッケーチームのオーナー ――とともにウォール街を去り、ボカ・ラタン(フロリダ州パームビーチ郡の都市)でヘッジファンドを設立した。そのファンドはどちらかというと珍しい、どちらかというと複雑な、金融上の賭けをしてきた、とモスラー氏の20年来のパートナー、マイケル・レーガーは言う。「彼は、一つの都市伝説だ」と、レーガー氏は、親しみやすく、おしゃべり好きであり、かつ、堅苦しいモスラー氏について語った。

Mr. Mosler’s fund has made a number of bets informed by his theory. For instance, Mr. Reger said, when the Treasury was paying down the United States debt during the Clinton years, many bond traders thought that prices would spike because of increasing scarcity. But Mr. Mosler predicted that no such scarcity would ever materialize, and shorted the bonds.

モスラー氏のファンドは、彼の理論に励まされる形で数々の賭けを行ってきた。レーガー氏が言うには、例えば、クリントン政権で財務省が連邦債務を減らそうとしていたとき、多くの債券トレーダーは国債の不足が進むことで価格が急上昇すると考えた。しかし、モスラー氏はそのような不足が実現することはないと予見し、債券をショートした(値下がりすれば儲かるほうに賭けた)。

That trade panned out, though others have not. The business lost hundreds of millions of dollars betting that Russia would not default on its debts. That country’s fixed exchange rate spurred it to go belly up, Mr. Mosler said.

そのトレードはうまく行ったが、ほかはダメだった。(モスラー氏は)ロシアが債務不履行しないほうに賭け、何億ドルという損失を出した。ロシアの固定為替レートが、ロシアの破綻に拍車をかけた(注4) 、とモスラー氏は語った。

端的に言えば、当時のロシアはドルを借りて来てそれを売り、ルーブルを買うことで固定相場を維持(ルーブルの価値を維持)していたが、それはドルによる短期債務を急増させた。モスラー氏はこのことがロシアの破綻を決定的にしたと言っているのであろう。

なお、上記IMF資料によれば98年の破綻直前のロシアの連邦債務は外貨建て債務が大半であった。また、ルーブル建ての国内向け国債の約3割は外国人投資家が保有していたが、外国人投資家はロシア国内の銀行で為替予約をしてルーブルとドルのレートを固定していたため、外国人保有のルーブル建て国債も、ロシア国家にとって実質的には外貨建て債務であったと言える。

なお、このIMF資料についての解説は訳者のブログ(「自国通貨建て国債で破綻?~ロシア危機の場合(2010/09/26)」)参照。

On the side, he ran Mosler Automotive, which created several dozen low-slung, lightweight, superfast sports cars over its nearly 30 years in business. That passion project never quite worked out, he said, and he is now in the process of selling it off. “The Consulier got named one of the 50 worst cars ever made by Time magazine,” he said with a laugh. “Look it up!”

副業として、彼はモスラー・オートモーティブという、いくつかの低車高、軽量、超高速のスポーツカーを世に送り出した自動車会社を、30年近く経営していた。彼曰くは、その情熱的なプロジェクトも決してうまくいったわけではなく、彼はいまその会社を売りに出している。「Consulier(という車種)はタイム誌で史上最低の車50選に選ばれてしまったよ。」

But entering retirement, Mr. Mosler has more than enough work to do promoting his monetary theories, he said.

しかし、引退生活に入るとなると、モスラー氏は、彼の金融理論を普及拡大するためにやるべき仕事がまだまだある、と語った。

“Economics is about the allocation of scarce resources,” Mr. Mosler said. “If there’s a food shortage, you have a real problem in divvying up the food. Right now, we have a dollar shortage because of mistaken notions about how the monetary system works. How does that make any sense?”

「経済学というものは、不足した資源の配分に関するものなんだ。もし、食糧の不足があれば、君は食い物の山分けをするにあたって実際上の問題に直面することとなる。現在我々は、金融システムがどう動いているかということについての間違った考えによって、ドル不足の問題を抱えている。ね、そうだろ? (注5)」

モスラー氏のMMTのような、「国の借金大丈夫だ」論は、米国において、ネットでは支持を拡大しつつあるようです。しかし、彼のこれまでの選挙戦の結果をみるにつけ、リアルではあまり支持が広がっていないように思われます。この点、アメリカは日本とかなり似た状況であるようです。

最近、NHKで参院選に向けた各党の参議院代表者の討論会を見ましたが、すべての党の代表者が「国の借金大変だ!」という前提で、どうやって借金を減らすか――やれ、増税だ、やれ、歳出削減だ――ということばかり語っていました。

リアル世界では、まだまだ「国の借金大変だ」教の勢力が極めて強大であるということの反映なのでしょう。

このような各党代表者の発言は、こう言わないと票が取れないという大前提に基づいているのでしょう。

そんな中、モスラー氏のような1%側に属する大金持ちである「国の借金大丈夫だ」教の指導者に関するNYタイムズの今回の記事は、この史上空前の猛暑の真っただ中で、私には清涼飲料水のようなさわやかさを与えてくれました。

まあ、私も私なりに、地道に布教活動を続けて行きたいと思う、今日この頃であります。

というわけで、

「

アメリカよりもインフレ率が圧倒的に低い

というか、正真正銘のデフレ日本は、

アメリカよりももっと大丈夫。

財政赤字愛好家(Deficit Lover)、万歳!!!

」

「国の借金」に対するネガティブな見方など、世の中全体のネガティブな思考を、ポジティブな思考で塗りつぶすことを早める、という趣旨での寄付金の募集をさせて頂いております。

詳細は↓こちらのPDFファイルをご覧ください http://www12.plala.or.jp/YNHiromiya/donation.pdf

※お問い合わせ用メール フォーム:

http://form1.fc2.com/form/?id=784087

- 関連記事

- 「国の借金1000兆円」(笑) (2013/08/10)

- 「財政赤字を拡大せよ!」という奇特な米ヘッジファンド・マネージャーの物語:NYタイムズ記事より (2013/07/18)

- ロゴフ教授が謝罪!ユーロ債務危機の緊縮政策の参考となった「国の借金が大きいと成長しない」という結論はエクセルの操作ミスだった、と。 (2013/04/19)

https://himaginary.hatenablog.com/entry/20090721/business_card_economy

経済を名刺交換してみると。

そこでさらに、民間の資金需要がマネーサプライを決めるのだ、中央銀行はそれに対し受動的にハイパワードマネーを供給するだけなのだ、と言ってしまうと、昔懐かし翁−岩田論争における日銀理論ということになるが、彼らの考えはその斜め上を行っている。というのは、彼らはハイパワードマネーをコントロールするのは政府の財政である、と主張しているからである。もちろん、中央銀行の準備預金操作といった金融政策もハイパワードマネーを増減させるが、彼らの中では、それはどちらかというと脇役扱いである。基本的に、彼らにとってハイパワードマネーとは、財政支出によってもたらされ、納税によって減少するものなのである。

- 登場人物

- 親と子供

- 設定

- 子供が庭の手入れをする代わりに、親は週100枚の名刺を子供に渡す。子供にとって名刺自体の使用価値は無いが、家賃代わりの税金として、週100枚の名刺を親に納付しなくてはならない。

ここで、子供が税金を払うためには、最初に親は名刺100枚を支出しなくてはならない。つまり、親への税金が収入としてまずあって、そこから支出を賄う、というわけではない。その逆である。

親は名刺を独占的に好きなだけ発行できる。これは不換紙幣の特徴である。実は名刺を物理的に発行する必要もない。PCの表計算ソフトのスプレッドシートに支出と収入を記入すれば、それで話は済んでしまう。

- 均衡財政の放棄

- 賃金を週120枚に増やす。ただし税金は100枚のままで変更しない。

- 国債の発行

- 親が子供に、貯蓄を預けてくれたら、将来、利子(もちろん名刺の形で)を付けて返すという証書を手渡す。

これは、金利の付かない貯蓄(現実の銀行システムで言えば準備預金)を、有利子資産(国債)に交換したことに相当する。

- 黒字財政の実現

- 税金は100枚のままで、庭の手入れへの支出を週90枚に減らす。

この場合、子供には3つの選択肢がある。

- 不足分を補うだけの労働を要求する。それが満たされなければ、不完全雇用(子供が複数いれば一部の失業)が発生する。

- 持ち物を売って名刺に代える。たとえば国債を売った場合、子供の資産が減少する一方、親の負債も減少する。ネオリベラル派の立場から言えば政府負債の減少は喜ぶべきことかもしれないが、子供の立場から見ると資産の減少は憂うべきことである。

- 国債以外の貯蓄を食い潰し始める。これも子供にとっては資産減少になる。

新・貨幣国定主義

CURRENCY IS RELATIVELY UNIMPORTANT AND, AGAIN, SUPPLIED AT THE REQUEST OF THE NON-GOVT SECTOR VIA DEBITS TO RESERVE ACCOUNTS.

(拙訳)

紙幣*2というのは相対的には重要なものではなく、民間部門からの要求に応じて、準備預金からの引き落としという形で供給されるものに過ぎない。

I would cease all issuance of Treasury securities. Instead any deficit spending would

accumulate as excess reserve balances at the Fed. No public purpose is served by the

issuance of Treasury securities with a non convertible currency and floating exchange rate

policy. Issuing Treasury securities only serves to support the term structure of interest rates at higher levels than would be the case. And, as longer term rates are the realm of investment, higher term rates only serve to adversely distort the price structure of all goods and services.

(拙訳)

私はすべての国債の発行を停止したい。その代わり、財政赤字による支出は、すべてFRBの超過準備残高として蓄積されるものとする。不換紙幣と変動為替制のもとでは、国債の発行によって得るところは無い。国債の発行は、金利の期間構造を高止まりさせるのに役立つに過ぎない。そして、長期のターム物金利は投資に関係するので、より高いターム物金利は、すべての財やサービスの価格構造を歪める方向に働いてしまう。

フルワイラーは次のように述べている。

THE GOVT IS THE BY ACCOUNTING DEFINITION THE MONOPOLY SUPPLIER OF NET FINANCIAL ASSETS FOR THE NON-GOVT SECTOR. THESE NET FINANCIAL ASSETS ARE EQUAL TO THE SUM OF CURRENCY, RESERVE BALANCES, AND TREASURIES LESS CENTRAL BANK LOANS.

(拙訳)

政府は、会計の定義によって、民間部門に対する金融純資産の独占的供給者である。その金融純資産は、紙幣、準備預金、国債の合計から、中央銀行貸出を差し引いたものに等しい。

UNDER A NON-GOLD STANDARD-TYPE OF MONETARY SYSTEM, THERE IS NO OPERATIONAL, FINANCIAL, OR NOMINAL LIMIT TO THE GOVT’S ABILITY TO DO THIS. THERE ARE USUALLY POLITICAL LIMITS THAT ARE SELF-IMPOSED. AND THERE IS A “REAL” LIMIT IN THE SENSE OF ECONOMIC CAPACITY.

(拙訳)

非金本位制の金融システムにおいては、政府のこうした能力に、オペレーション面、金融面、もしくは名目面での制約は存在しない。ただ、通常、自ら課した政治的な制約は存在する。また、経済のキャパシティという意味での「実物的」制約は存在する。

AS SUCH, SEIGNIORAGE “PROFITS” ARE ECONOMICALLY UNIMPORTANT IN THAT THEY DO NOT ENABLE MORE SPENDING AND LESS OF THEM DOES NOT CONSTRAIN SPENDING. INSTEAD, SEIGNIORAGE IS SIMPLY THE ACCOUNTING RECORD OF REDUCED INTEREST ON THE NATIONAL DEBT AS CURRENCY IN CIRCULATION OR RESERVE BALANCES RISE RELATIVE TO INTEREST-BEARING TREASURIES HELD BY THE NON-GOVT SECTOR.

(拙訳)

ということで、シニョリッジによる利益というのは、経済的に重要ではない。というのは、それが支出の制約を押し広げたり、その減少が支出の制約を押し下げたりするわけではないからである。そうではなく、シニョリッジというのは、(民間が資産として保有している)政府負債に対する金利の減少の会計記録に過ぎない。それは、金利の付く国債の民間保有分に比べ、流通紙幣もしくは準備預金の額が相対的に大きくなったことにより生じる。

A KEY POINT IS THAT A DEFICIT “FINANCED” BY BOND SALES IS NOT LESS INFLATIONARY THAN ONE UNACCOMPANIED BY BOND SALES. IN FACT, THE BOND SALES ARE MORE INFLATIONARY GIVEN THE ADDITIONAL INTEREST PAYMENT TO THE NON-GOVT SECTOR.

(拙訳)

重要なポイントは、財政赤字を債券発行で「ファイナンスした」場合でも、債券発行を伴わない財政赤字に比べて、インフレ度が劣るわけではないことだ。実際のところ、民間部門に追加的に供与される利払いの存在を考えると、債券発行はむしろよりインフレ的と言える。

ウォーレン・モズラー「命取りに無邪気な七つの嘘」紹介①、②(政府支出と徴税/政府債務の将来負担)

noteにて、「経済学・経済論」執筆中!また、「望月夜の経済学・経済論 第一巻」、「望月夜の経済学・経済論 第二巻」も発売中!

その他、

「貨幣論まとめ」

「不況論まとめ」

「財政論まとめ」

などなど……

――――――――――――――――――――

ウォーレン・モズラー「命取りに無邪気な七つの嘘」紹介①(政府支出と徴税能力について)

投稿先はこちら

今回は、MMTerの一人であるウォーレン・モズラーの翻訳記事「命取りに無邪気な七つの嘘」を紹介していきたい。

これまで紹介してきたビル・ミッチェルは、歴とした経済学の教授だったわけだが、このモズラー氏はやや毛色が違う。彼はアカデミシャンではなく、ファンドマネジャーとしてキャリアを積んでおり、あくまで”独学”のエコノミストだ。

とはいえ、その経緯もあって、彼はMMTの研究以上に、啓蒙に熱心である。今回から紹介していく彼の記事も、MMTをまだ知らない人々にわかりやすいように苦心して書かれている。私がこれまで翻訳し紹介してきたビル・ミッチェルの記事よりも、こちらの方がわかりやすく役に立つ、といったことも十分考えられるはずだ。

早速、以下に紹介していこう。

MMT(現代金融理論)のエッセンス! ウオーレン・モズラー「命取りに無邪気な嘘 1/7」

『命取りに無邪気な嘘 その1:

政府は支出するために、まず税金や借入によって資金を調達しなければならない。 あるいは、政府支出は、徴税能力と借入能力に制限されている。』

『事実:

政府の支出は、収入には全く制約されない、つまり「ソルベンシー・リスク」というものは存在しない。言い換えれば、連邦政府は赤字の大きさとは無関係に、また税収がいかに少ないとしても、自国通貨を用いた支払いをすることができる。』

冒頭ではまず、「政府は支出するために、あらかじめ税をとることによってお金を確保しておく必要があると考えるのはナンセンスだ」ということが強調されている。

納税に際して、小切手で振り出すなら、あなたの銀行預金口座の数字が減るだけだし、現金で納税するとしても、それは税務署でシュレッダーされる。「そう、それは捨てられる。破壊される!なぜ?もう使い道がないのだ。ちょうどスーパーボウルのチケットと同じだ。スタジアムに入って窓口にチケットを出すときには1000ドルの価値だったかもしれない。担当者はそれを切り刻んで捨てる。ワシントンに行けば裁断された紙幣を本当に買うことができる。」

次に、「政府はどのように支出しているのか」という疑問に対して、端的に「お金は、銀行口座の数字を変えるだけの操作によって払い出されている(支出にしても貸出にしても)」という現実を指摘している。

「支出する前に、あらかじめ税(または借入金)を「獲得」することなどまるでなくて、ただスプレッドシートに数値を入力することが、私たちが「政府支出」と呼ぶものなのだ。そのデータはどこからか「やってくる」ものではない。それなら誰でも知っている!」

「大統領がいつもいつも間違えるように「連邦政府の金が尽きる」ということはない。それはありえない。それから、中国だかどこかからドルを「獲得」しなければならないということもない。政府が支出の時にしなければならない事といえば、連邦準備銀行のある口座の数字を変えることだけ。政府が支出を望むなら、その金額に上限はない(社会保障でも利払いでもそう)。誰に対して払う場合であれ、政府によるドル払いは全部これなのだ。」

その上で、モズラーは以下のように釘を刺す。

「ただし、これは政府がいくら支出しても物価が上がる(つまりインフレ)可能性がないということではない。」

「そうではなく政府は破産のしようがないということだ。それは単純にあり得ない。」

こうして、真の問題と偽の問題が切り分けられた。政府支出が起こし得る問題はインフレである。政府それ自体が、民間部門のような”破産”を起こす恐れは全くなく、それへの警戒は杞憂、ないし欺瞞である。

こうした政府の通貨・会計システムを説明する例として、モズラーは「親が子供にクーポンを発行・支出して家事を課すケース」を用いている。

「まず親がクーポンを作ることで話が始まる。次に、子供たちに家事を頼む時にこのクーポンを与えると決める。その次は「モデルを動かす」ために、毎週10枚のクーポンを税として子供たちから集めることにする。税を支払わない子供には罰を与える。これは、私たちも税を払わないとペナルティがあるという現実の税をコピーしている。クーポンは新通貨だ。親は「支出」することによって子供たちから「サービス」(家事)を購入する。この新しい家庭内通貨における両親は、通貨の発行者として連邦政府に相当する。この「独自通貨を持つ家計」は独自通貨を持つ政府と非常に似ているとわかるだろう。」

「では、この通貨がどのように機能するかの質問だ。親は子供の雑用への対価としてクーポンを支払うことになるが、そのためにあらかじめ子供たちからクーポンを徴収しておかなければならないのだろうか?もちろんそんなことはない。むしろ逆に、週10クーポンを徴収できるようにするためには、先に子供に家事をしてもらってクーポンを支払っておく必要がある。そうでなければ子供たちは親に支払うクーポンを得ることができない。」

「親子クーポンの話では、親がどれだけクーポンを持っているかはどうでもいいことになる。親は、子供たちがどれだけ稼いだか、と、彼らが毎月の10クーポンを支払ったかどうかだけを紙一枚にメモしておくだけでいい。」

この例示は、通貨システムの本質をほぼ過不足なく説明していると言って良い。政府(統合政府、財務省+中央銀行)が、支出に際して通貨をあらかじめ税によって徴収する必要などないどころか、むしろ国民が納税を行うためには、政府があらかじめ支出を行って、国民に通貨を事前に供給しておかなくてはならない。

「ドルの支出できるようになるためには、まずどうにかしてドルを用意できる状態になっていなければならない。稼いだり、借りたり、何かを売ることで初めてドルを使えるようになる。つまり私たちが納税しなければならないドルが直接的または間接的に由来しているのは、通貨の始まるところ、つまり政府の支出からなのだ。」

「私たちが税金を払えるようにするためにはまず政府の支出が必要だ」

これは完全なる事実であるにも関わらず、全く逆の認識が世間には浸透してしまっている。

ここで、モズラーの興味深い小噺を、少々長くなるが引用したい。

「数年前、オーストラリアの経済学カンファレンスで「政府の小切手は不渡りにならない」と題した講演をした時のことだ。聴衆の中にオーストラリア連銀で首席研究員を務めるデイビッド・グルーエン氏がいた。あれは最高のドラマだった。」

「私は米国政府の小切手は不渡りにならないという話を始めたのだが、数分話したところで、デイビッドの手が上がり、中級の経済学部の学生がよくやるようなお馴染みの台詞を言った。「もし債務の金利がGDPの成長率を超えたら、政府債務は維持不能だ。」質問ですらなく、あたかも事実だとして述べたのだ。」

「対して私はこう答えた。「さあ私は連銀の端末入力担当者だ。デイビッド、教えてくれないか、”維持不能”っていうのはどういう意味だい?金利がとても高くて、過去20年間で政府債務が大きくなりすぎたから政府は金利を払えないと言うのかい?自分はちょうどいま年金受給者への小切手を切るところだけれど、この小切手が不渡りになるよと言っているのかい?」」

「デイビッドは黙り、深い思考に沈み、このことを考え続け、ついにこう言った。「ああ、自分は今日ここに来た時まで、準備銀行の小切手清算がどのように機能しているのかちゃんと考えたことがなかった。」」

「ついにデイビッドは言った。「いや、その小切手は普通に処理する。でもそれはインフレを引き起こし通貨価値を下げる。人々が”持続不可能”という言葉で意味しているのはそれなんだ。」」

「私はデイビッドに話し続けた。「ええと、ほとんどの年金支払者が関心を持っているのは、引退したときに基金が存続しているだろうか、とか、オーストラリア政府はもう基金に支払うことができなくなるのでは、ということじゃなかったのかな。」対してデイビッドはこう答えた。「いや、彼らが心配しているのはインフレーション、オーストラリアドルの水準だと思う。」」

「あの日、シドニーの学会で参加者が確認したこととは何だっただろう? 独自通貨を持つ政府は、政府が望みさえすれば、常にフットボールスタジアムと同じように、ボードに好きなポイントを入れることができる。過剰な支出の帰結はインフレーションかもしれないが、決して破産ではない。」

最終的には、以下のようにまとめられる。

「事実はこうだ。:政府債務が支払い不能を引き起こすことはあり得ない。ソルベンシーの問題は存在しない。支出とは政府自身の準備銀行に持つ口座の数字を増やすだけの行為なのだから、「お金を使い果たす」ということはない。」

さて、ここからモズラーは「政府は支出のために何かを得ているわけではなく、そうしておく必要もないのなら、政府はどうして私たちに税を課しているのだろうか?」という問いへと向かっていく。

「政府が私たちから税金を取ることには、大事な理由がある。税は、経済の中に「ドルを獲得するニーズ」を生み出すのだ。このことゆえに、人々はドルを得るためにモノやサービスや労働を売らなければということになる。納税の義務があるからこそ、政府はもともと何の価値もない紙切れでモノを買うことができる。そのドルを納税のために必要とする人がいるからだ。」

またモズラーは、既に用いた親・子ども・家事・クーポンの例を意識しつつ以下のように述べている。

「親自身はクーポンを必要としないのに子供から週10のクーポンを取る需要がある。それと同じ理由だ」

「子供たちに課するクーポン税が、家事をすることで親から稼ぐクーポンのニーズを生み出している。」

モズラーは、わかりやすい史実の例として、英国の植民地運営を引用している。

「1800年代のアフリカで、英国が作物を作るために植民地を作ったときの話だ。最初英国は現地の人々から職を募ったが、英国のコインを稼ぐことに興味を示さす者は誰もいなかった。そこで英国はすべての住居に「小屋税」を課し、それは英国の硬貨だけでしか納められないものとした。すると地域はたちまち「マネタイズ」され、人々は英国の硬貨を必要とすることになり、それを得るためにモノや労働力を売りに出し始めた。こうして英国は彼らを英国硬貨で雇い、作物を育てることができるようになったのだ。」

モズラーは、税のもう一つの機能として、総需要抑制効果を挙げる。政府が十分に支出しつつ、インフレを発生させないための適切な徴税の基準がある、というわけだ。その裏では、政府支出が要求する「本当のコスト」が、実物資源の接収(による機会費用)であることが根本にある。

ここではモズラーは、不況に際して政府を拡大することも、財政黒字に乗じて政府を拡大することにも反対している。尤もそれは、「あらかじめ適正な大きさの政府にしてあるのなら」という極めて強力な留保の上での話であるし、私見を述べれば、不況においては、実物資源が余剰となり、政府支出による機会コストは低下しているので、基本的には政府拡大が望ましくなる可能性が高いのではあるが。

さて、モズラーのこの見解をまとめれば、「税の機能は経済を統制するためであって、議会の支出のためのお金を得るためではない。」となる。

「政府がこの「命取りに幼稚な嘘」の第一番、「政府が支出をするためには、まず税金や借入によって資金を調達しなければならない」を信じ続ける限り、産出と雇用を制約する政策が支持され続けていくだろう。そうやらなければ素晴らしい経済的結果など、容易に達成できるのだが。」

――――――――――――――――――

ウォーレン・モズラー「命取りに無邪気な七つの嘘」紹介②(政府債務の将来負担について)

投稿先はこちら

前回のモズラー紹介記事、「ウォーレン・モズラー「命取りに無邪気な七つの嘘」紹介①(政府支出と徴税能力について)」では、

・政府支出が税収に制約されることは無いし、税で集めた通貨を政府支出に回しているのでもない。政府支出によって市中に供給された通貨の一部を税で回収するのであって順序が逆。

・税は、通貨を市中に流通させるための措置として存在するに過ぎない。

・税の経済的機能は総需要の抑制に過ぎないのであり、支出の元手を確保するためにあるのではない。

といったモズラーの主張を紹介・解説した。

今回は、「二番目の嘘」に関するモズラーの記事を紹介していこう。

MMT(現代金融理論)のエッセンス! ウオーレン・モズラー「命取りに無邪気な嘘 2/7」

『命取りに無邪気な嘘 その2:

政府赤字は、子供たちの世代に債務という負担を残すことになる』

『事実:

そのような、ある世代全体に及ぶ負担は存在しえない。子供たちは、債務があろうがなかろうが彼らが生産できるものなら何でも消費することができる。』

昨今流行り(?)の、「政府債務の将来負担」についての通説批判である。

このワードは、「“財政赤字の増加は将来の増税を意味する”」、「政府が赤字財政支出をすると、その支出の支払い負担が将来世代に残る」というような意味で使われるわけだが、経済(経済学)的な意味での『負担』なのであれば、政府債務の過剰がどのようにして『実物』的負担(モノ・サービスの面での負担)になるのかを考察せねばならない。

そこでモズラーは以下のように諭して見せる。

「子供たちがこれから向こう20年間で毎年15万台の自動車を製造するとして、そこで彼らは、さあ負債を返済しようと考えて2008年の今にその自動車を送ったりするでしょうか。我々だって、第二次大戦以来の債務を返済するためにモノやサービスを1945年に送ったりしているでしょうか?」

「もちろん、もうお判りのように、私たちは政府債務を支払うために時をさかのぼりモノやサービスを過去に送り返したりしていないし、子供たちもそんなことはする必要がない。」

「将来、子供たちが仕事に行ったり、モノやサービスを生産する時に、過去の政府支出がその妨げになる理由もない。......「過去のために」と今年の生産を諦め、諦めた分をご先祖世代に送り返すなどということはない。」

したがって、政府がどのような徴税、支出を試みる場合であっても、そこで発生するのはそれぞれの年代における「分配」の問題だけである。世代間で生産物がタイムトラベルすることはないわけだ。

むしろ、現実にはありもしない”財政問題”という虚妄に囚われて、各種投資を出し渋ることこそ、将来への取り返しのつかないツケを生むことに繋がるのである。

「私たちが潜在力を発揮していないということは – 完全雇用に達していないということは – 子孫の利益のために生産できる物やサービスを子孫からも奪っていることになる。同じように、高等教育への助成の削減は、子供が将来彼らにできる最高のことをするのに必要な知識を彼らから奪っている。また、基礎研究や宇宙開発への支出削減は、そこからの果実を子供たちから奪い、その代わりに今この失業を維持しているということになる。」

さて、ここから話は、政府支出の実務、国債とその返済の実務へと移っていく。

政府支出の際、金融上何が起こるか。これはモズラーの言う通り、「政府があなたに2000ドルの社会保険の支払いをするときは、あなたの口座を置いている銀行がFEDに持っている当座預金口座の数字を2000ドル増やす。さらに自動的に、あなたの口座の数字が2000ドル増えることになる」。

次に国債とは何か? モズラーは、国債のことを、中央銀行当座預金と対比して、銀行にとっての「普通預金」(saving account)なのだと言う。

ここは日本人にはピンとこないところだと思う。アメリカでは、個人でも普通預金(saving account)と当座預金(checking account)をそれぞれ持つのが普通で、さらに決済には基本的に当座預金を用い、普通預金は当座預金へ「補填」するために存在する貯蓄用口座に過ぎない、という慣行が通例なのである。

普通預金で貯蓄も決済も兼ねる日本の慣行とはかなり異なっており、それを知らないとモズラーのこの記述も理解しがたいだろう。

この”ギャップ”を意識して、拙記事「国債≒統合政府の定期預金or金融債というアナロジー」では、タイトルの通り、定期預金、ないし金融債という例えを使わせていただいた。こちらの方が、日本人のイメージに合うはずだ。

こうした慣行の違いを意識して、モズラーの記述を追っていただきたい。

「銀行が2000ドル分の価値を持つ国債を購入するとしよう。FEDはこの国債の支払いを受けつけるため、銀行がFEDに持っている当座預金の口座の数字を2000ドル分減らし、普通預金口座の数字を2000ドル増やす。(ここで私は国債のことを「普通預金口座」と言っている。そうなのだから。)」

「言い換えれば、政府が「借金する」と言われているものをするときに政府がすることとは、FEDにある当座預金から普通預金(国債)に残高を移すことなのだ。FEDは全部で13兆の債務を持っているが、これは「経済が全体としてFEDに持っている普通預金がその額である」という以上の意味はない。」

「さて国債が満期を迎え、その「債務」を返済しなければならない時には何が起こるだろうか? そう、もうおわかりの通り、FEDにある普通預金口座(国債)からFEDにある適正な当座預金口座(準備預金)にドル収支がシフトするだけだ。」

統合政府(中央銀行+財務省)レベルで考えれば、国債の発行、及び国債の償還というのは、単にsaving accountとchecking accountの間の資金移動に過ぎない。(私が用いた例えで言えば、定期預金(or金融債)と当座預金の間の資金移動に過ぎない、となる。) 統合政府の負債”内訳”の変化に過ぎないというわけだ。(裏を返せば、中央銀行が国債オペで行っているのは、統合政府負債の内訳変更だけだとも言える)

国債発行は、単にchecking accountからsaving account(ここではsaving account=国債)への数字の切り替えに過ぎないし、国債償還はその逆に、saving accountからchecking accountへの数字の移動に過ぎない。

統合政府は、この各種口座の数字を打ち込むにあたって、何の実物的準備も必要でない(不換紙幣制度なので)。したがって、「国債返済のための資金が不足する」などということはそもそも起こり得ないというわけだ。saving accountからchecking accountへの数字の移行、あるいは定期預金口座から当座預金口座への数字の移行に際して、一体どこから「資金調達」する必要があるというのか? そんな必要、あるわけがない。

モズラーは、アメリカである意味ホットな「中国の米国債保有」の具体的な話に移る。中国が米国債返済を要求したとして、その際行われるのは、saving accountからchecking accountへの振替に過ぎない。中国は当座預金を得るし、中国が欲しがる分だけ、Fedは当座預金を追加発行可能である。

米国債の金利が低すぎて、中国が買いたがらないからといって、そこに何の問題も生じない。単に中国は当座預金をそのまま持っておけば良いだけだし、Fedは増加した当座預金需要の分だけ当座預金残高を追加・維持しておくだけだ。

もし中国が当座預金すら要らないとすれば? それは当座預金で何か他の物を買うということに他ならないのであるが、基本的にドル預金で購入できるのはドルで売られている商品、つまりアメリカの生産物なわけで、それが起こす問題はせいぜいインフレである。

中国がドルを他の通貨に変換する場合ですらも、そこで問題になり得るのは、為替安によるインフレだけだ。

前のモズラーの紹介記事でも明らかにされた通り、問題は常にインフレが起こるか否かに集約されてくるのである。財政問題という虚偽の問題意識から脱し、インフレ問題という正しい問題意識に辿りつくわけだ。(もののついでに、アメリカを含む先進諸国がどちらかというとディスインフレーションに困っているということも思い出しておくと良い。)

余談になるが、この「政府債務の将来負担」の問題は、私も特別に取り上げたことがある。詳しくは拙note「政府債務は「将来世代の負担」なのか?」★★にて網羅的にまとめたのだが、端的に説明すると、いわゆる将来世代負担論は

①仮に財政赤字(≡通貨発行)が過剰に大きく、将来的にも「返済」(≡「徴税による発行通貨回収」)を行わないと予想された場合→現時点にてインフレが発生する。

②仮に財政赤字が過剰に大きく、将来の増税で「返済」を行う場合→通貨を貯蓄していた特定の世代が損をする(単純に将来世代全体が損をするのではなく、現在から将来にかけて貯蓄を行っていた特定の世代が損をする、という構図であることに注意。)

という立て付けになっている。構造的には、将来世代負担論というより、世代間格差論と呼ぶべきものなのだが、この議論では、「現在の財政赤字が過剰に大きく、将来的な課税で回収しなければ必ずインフレになる」という前提が置かれている。裏を返せば、この前提が誤りであれば、つまり「現在の財政赤字は過剰ではなく、インフレが起きそうな規模ではない」という状況であれば、上記の世代間格差論は全く成り立たないことになるのである。

さて、最後はモズラー自身の一節で締めさせていただこう。

「今は「子供たちに政府債務を残している」などという命取りに無邪気な嘘が政策を動かし、最適な生産や雇用ができないようにさせられている」

「失われた産出や人的資本の棄損は、私たちにも子供たちにも現実の代償となっていて、現役世代と将来世代の両方を痛めつける。私たちが生産できるはずのものを制限し、高失業(犯罪や家族問題や医療問題を伴う)を維持するとそうなることになる。私たちが完全雇用と産出を維持する方法を知ってさえいれば現実として投資できるものを、子供たち世代は奪われていることになるのだ。」

国債≒統合政府の定期預金or金融債というアナロジー / 累進課税の意義

noteにて、「経済学・経済論」執筆中!また、「望月夜の経済学・経済論 第一巻」、「望月夜の経済学・経済論 第二巻」も発売中!

その他、

「貨幣論まとめ」

「不況論まとめ」

「財政論まとめ」

などなど……

――――――――――――――――――――

投稿先はこちら

国債≒統合政府の定期預金or金融債というアナロジー

現実の運用を鑑みると、統合政府(財政+中央銀行)から見て、国債は類比的に言えば『定期預金』ないし『金融債』に近い構造を持っている。

国債それ自体は、将来的に通貨currencyに(利子付きで)交換するという約束をされた債権・債務に過ぎない、というのが実態だからである。

そうした財政金融政策上の実態を知っていると、「通貨発行支出currency-issuing spendingは回収しなくても良いが、国債は租税によって返済する必要がある」とでも言いたげな経済学界隈の馬鹿げた言論には閉口するしかない。

むしろ、直接的に租税と紐づけられているのは発行通貨の方だからだ。

(「貨幣はいかなる意味で負債なのか」で論じたように、統合政府の発行する通貨は、徴税債権(国民側から見れば納税負債)を ”相殺” する意味において、政府負債に他ならず、この意味で通貨は、租税との直接的な関係を通じてその機能を持つからである。)

もし国債が租税と関係するとしても、それは国債の償還形態=通貨currenxyを通じた間接的な関係に過ぎないのである。

したがって、「国債を通貨に変換しておけば、租税による償還義務がなくなる」みたいな言論は完全に馬鹿げている。

国債はそもそも、通貨(通貨発行)による償還しか約束していないからだ(その意味で国債は、定期預金や金融債に近似的である)。

裏を返せば、財政出動の結果として銀行に(銀行負債である銀行預金の増加を伴って)引き渡される資産が、準備預金であろうが国債(≒定期預金・金融債)であろうが、総需要効果に違いが発生したりしない。

唯一違うのは銀行間市場金利の変化だが、特定の政策金利を設定し、それに対して適宜誘導(金融調節)を行っているなら、まったくの別問題となってくる。

(ここらへんの金融調節周りの詳しい話は、『ビル・ミッチェル「準備預金の積み上げはインフレ促進的ではない」』★★★が参考になるかもしれない)

―――――――――――――――――――

累進課税の意義

最近は、累進課税にはあまり格差是正効果を期待していないというか、格差是正のためだけに累進課税を設定する必要はないかもしれないと考えている。

仮に完全にフラットな税であっても、きちんと支出が必要な人々(例:失業者や、悪い労働条件を強いられている労働者)に配られれば、庶民の生活は改善し、かつ安定することになる。

庶民に必要十分な所得が行き渡ることは、相対的に富裕層の消費水準を低下させるかもしれないが、それは富裕層が甘受すべきだし、逆にきちんと庶民への分配が行き渡る限りにおいて、富裕層に特別に懲罰的な重税を課す、という必要性は必ずしもない。

また、そもそも、累進課税をきっちりやっていても、その分だけ高所得者優位な支出ばかり組まれるようでは意味がない。

例えば、育児費用や学業費用の安易な無差別援助は、結婚・育児が可能な一定以上の所得・地位の層を却って有利にするばかり……という逆進的構造があったりしており、こうした支出システムと組み合わされると、いくら高所得者から徴税するとしても、それ以前に高所得者向けに支出=財・サービス提供が行われてしまうようでは、庶民全体の厚生改善が限定的になってしまったりする。

この意味でも、あくまで最重要なのは「支出」だと考えなくてはならない。

『であるにも関わらず』、それでも尚、累進課税それ自体は必要だとも思っている。

累進課税に格差是正効果を特別に期待しないなら、一体何を累進課税に求めるのか?

それはなぜかというと、それが反循環的な効果を持つからである。

要するに、総需要亢進時の物価高騰を自然に抑制し、総需要低下時には低下スピードを自然に緩める効果があるのである。(余談だが、法人税にも似た効果がある。)

もしそうした自動安定化装置が取り外されれば、総需要の変動は今よりさらにひどくなってしまうかもしれない。そうした総需要の自動調節機能として、累進課税etcは意味を持ってくるのはないかと考えるのである。

(以上)

ビル・ミッチェル「準備預金の積み上げはインフレ促進的ではない」(2009年12月14日)

…金利が有効なものになるのを手助けするために: 中央銀行は、市場の”参照金利”、典型的にはオーバーナイト金利が、望ましい金利水準の近傍を確実に至るようにする。そのために、流動性管理オペレーションは、純粋に技術的で支持的な役割を果たすことになる

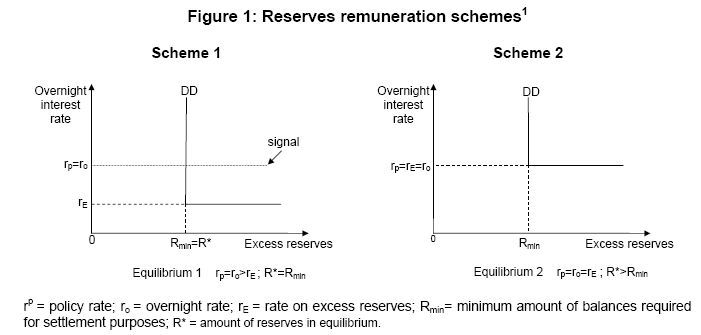

準備預金を通じて金利政策を実行する際の支点は市場だ。しかも特定の市場である。準備預金に対する支配力を通じて、中央銀行は準備預金の量とその(マージナルな)供給期間を設定できる。そうして、中央銀行は準備預金の機会費用(”価格”)であるオーバーナイト金利を自由な水準で設定できる。その唯一の理由は、中央銀行は自ら望めば、選択した価格で無制限に売買する用意があるからである。この事実は、中央銀行の出すシグナルの信頼性の源となっている。重要なことだが、このシステムの中では金利は準備預金量から完全に独立して設定することができる。同じ準備預金量であっても、全く違う金利水準との共存があり得る。裏を返せば、同じ金利であっても、全く違う準備預金量との共存があり得るのである。重要なのは、政策金利に応じて準備預金に報酬を発生させる手法である。我々はこの手法を”分離主義”と呼称している。これは残りの分析において広範に渡る含意を持つものである。

…銀行がオーバーナイトで保有する必要のある準備預金量、すなわちRminは、完全に銀行の決済ニーズで決まる。決済ニーズには、予備的なものも含む。こうした決済需要は実施された全ての決済取り決めに依存し、事実上金利からは独立である

あらゆる超過準備は、オーバーナイト金利を、超過準備付利(ゼロ、あるいはスタンディング・ファシリティの金利)(訳注:スタンディング・ファシリティについて)が設定する底辺にまで導くだろう。というのは、銀行は不必要な準備預金をオーバーナイト・インターバンク市場に貸し出して処分しようとするからである。あらゆる準備預金不足は潜在的な決済困難につながり、オーバーナイト金利は許容不能なレベルまで上昇するか、一日貸出ファシリティが設定する天井にまで到達するだろう。ひとたび準備預金需要が満たされれば、中央銀行は、望む金利水準を示すことによってあらゆる水準のオーバーナイト金利を設定することができる。

準備預金保持による機会費用(ro– rE)の存在は、Rminを越える超過準備が存在するとき、銀行がこの超過分を貸し出そうとするだろうという事を含意する。そうすると、銀行はオーバーナイト金利をrEまで押し下げてしまうだろう。そうして機会費用は除去される。

…超過準備保持による機会費用は存在せず、決済用の最小量が満たされている限り、銀行は準備預金量を気にしなくなるだろう

準備預金を通じたファイナンスによるインフレ促進を強調する主張は、最初の疑問に極めて密接に関係している。もし準備預金が融資追加に貢献せず、短期政府債務の近似代替物であるなら、インフレ加速効果の発端を見ることは困難だ。総需要、およびそれによるインフレに対する効果は、中央銀行がどのようなバランスシート政策を選択するかに関わらず、極めて似通っている。例えば、銀行システムにおいて、銀行が一週間満期の中央銀行債あるいは財務省証券を保有する場合に比して、オーバーナイト準備預金という形で中央銀行に流動性資産を保持することがどのようにしてより一層インフレ圧力を高めるかは明らかではないのである。同じ議論が政府債務の”マネタイゼーション”に関しても適用できる。マネタイゼーションというのは、中央銀行が政府債券をプライマリーマーケットあるいはセカンダリーマーケットで購入することだ。ここでの問題は、準備預金創造を通じた政府支出のファイナンスが、(財政拡張による総需要のブーストはさておいて)インフレーションを齎すか否か、というところである。

超過準備付利が政策金利を下回っているケースでは、準備預金注入は預金ファシリティ付利によって出来た底辺にまでオーバーナイト金利を引き下げるだろう。ゼロにもなり得る(Scheme1)。これは金利政策の緩和と同等だ。結果として、発生するあらゆるインフレ圧力は、金利変動に伴う通常の総需要拡張におおよそ起因するだろう。

超過準備が政策金利分の付利を受けているか、あるいは金利が既にゼロ制約に嵌っている場合は、超過準備の機会費用がゼロなので、超過準備の拡張はオーバーナイト金利に何の影響も与えない(scheme2)。インフレに対する何かしらの追加的な影響が存在した場合は、それは主に、擬制債務管理オペレーションが誘発するであろうイールドカーブ平坦化による総需要への影響に起因するだろう。例えば、もし仮に中央銀行が長期国債購入によって準備預金を注入したとすると、イールドとインフレに与える全体の影響は政府の資金調達を長期から超短期にリバランスしたのと全く同じになるだろう。実際、そうした”オペレーション・ツイスト”は財政当局それ自体で達成可能である。

より一般的に言って、マネタイゼーションによるインフレの可能性は、大部分は、金融当局によって対応される財政政策(=利上げの手控えを伴う財政政策)を通じた総需要的影響に起因する。中央銀行の対応というのは、インフレ促進的な政府支出の資金調達(準備預金という形であれ、短期政府証券という形であれ)それ自体ではなく、長期にわたる不適切に低い金利設定である。批判的に言えば、これらの二つの側面は政策論議において一般的に区別されていない。なぜなら、一般のパラダイムは金利とバランスシート政策の区別に失敗しているからだ。通常の準備預金需要に関して普及している想定では、一方が見られたらその片割れも見られる:より多い準備預金はより低い金利を含意する。しかし、我々がずっと強調してきたように、これは事実とは異なる。そして今回の危機における金利とバランスシート政策の分離は、そのことを再び分かりやすく裏付けた。

資金(銀行が保有する準備預金)がインフレ促進的になるためには、それが借り入れられ、支出されなくてはならない。

これは、私がオーストリア学派、財政ハト派、それ以外の人々に対して明らかにしようとしてきたポイントである。財やサービスがマネーストックの変動によって価格改定される、という風ないかなる魔術的メカニズムも存在しない。貨幣(money)は財に追随するものではない。それはごまかしだ――貨幣はそれ自体で機能する代物ではない。そこには(訳注:貨幣の)”市場”は存在しない――そこにいるのは市場メカニズムの制約の中でふるまい、活動する人々だ。貨幣を借り入れ支出する人々は、財やサービス(及び金融資産や有形資産)に代価を支払う。もし(準備預金としての)貨幣が借入・支出されるのではなく、創造されるのであれば、そこにはすべての価格を自動的かつ神秘的に変化させる市場メカニズムなど明らかに存在しない。貨幣の相対供給量変化はあるかもしれないが、それが生産市場自体と無関係に自動的に相対価格の変動を起こすような市場は存在しない。市場では、売り手が財やサービスの価格を提示し、買い手が入札するのである。BISは、金融バランスおよび金融安定性について明確に思索し、著述し、提案を行おうとしている数少ない公式組織の一つであり続けている。このことは、私の同僚であるカナダ人William Whiteの遺産であり、Claudio Bolioその他によって運営されていることと大いに関係がある。この文書を見ての通り、BISは現在主流派マクロの幻想を公然と粉砕している。とても大きな一歩だ…しかし、クルーグマンの「不発」を止めることは出来ないだろうし、BISがMMTに既に賛同しているというわけでもない…しかしBISは真実にかなり近づいてきている。

Seven Deadly Innocent Frauds of Economic Policy

作成者: Warren Mosler · 2010

4/7

https://web.archive.org/web/20180625003033/http://econdays.net/?p=9619

スティーブ・ムーア

さて、これでCATO研究所の経済学部長のスティーブ・ムーアと私との数年前の会話について話す準備が整った。彼は現在CNBCのレギュラー出演者で、長年社会保障の民営化を推進しようとしてきた人物だ。スティーブは私が主催したある会議で、社会保障についてスピーチするためフロリダにやって来たことがある。彼は、国民に社会保障の支払いをさせるのではなく、その資金を株式市場に投入するに任せたほうが、退職して時間が経ったときには彼らにとって良くなるのだとする講演を行った。また彼は、政府の財政赤字の一時的な増加もそれには十分な価値があり、株式への資金が景気の拡大と繁栄を助け、それ続く景気拡大により長期的にはおそらく”払い戻されているだろう”と主張した。

その時点で私は質疑応答のセッションに持って行った。

ウォーレン:「スティーブ、あなたの言う、お金を政府に社会保障税の形で与え、後でそれを取り戻すというのは、機能として見れば国債を買うのと同じです。つまり、いま政府にお金を渡し、後であなたに返ってくるという機能という面においてです。唯一の違いは、高齢者がどのくらいのリターンを得るかですね。」

スティーブ:「そうだが国債の方が利回りが大きい。社会保障は2%の利子が付くだけだ。社会保障は個人にとって悪い投資だ。」

ウォーレン:「オーケー、投資面についてはあとで触れるつもりですが、あなたの民営化案では、政府が支給する社会保障の額を減らし、社会保障制度に参加していた被雇用者はその分のお金を株式市場に投入するということになりますね。」

スティーブ:「そうだ。1ヵ月あたり約100ドル、承認された優良銘柄のみに対してだ。」

ウォーレン:「なるほど。そして財務省は、徴収が減る分を埋め合わせるために追加の国債を発行し、それを売却する必要があるのですね。」

スティーブ:「そう、それは将来の社会保障支給という財政負担を減らすことにもなる。」

ウォーレン:「そうですね。私の論点を続けますが、株式を買うことになる被雇用者はその株式を別の誰かから買うわけで、株式の所有者は変わりますが経済に新しい資金が投入されるわけではありませんね。」

スティーブ:「そうだ。」

ウォーレン:「株式を売った人たちはそれによってお金を得ますが、それが追加国債を買うお金になると見ることができますね。」

スティーブ:「そうだ。そのように考えることはできる。」

ウォーレン:「するとどうなるでしょう。我々がすでに同意したように、被雇用者は国債を購入することと機能的に同義である社会保障への支払いをやめて、株を買うと。そしてその株を売った方人の方は、その代わりに新しく発行された国債を買うと。これをマクロのレベルから見てみると、いくつかの株式の所有者が変わり、またいくつかの国債の所有者が変わっているというだけです。社会保障を債券として捉えれば、株式総数も発行済国債も総数はほぼ変わりありません。ですのでこのことが経済や総貯蓄、その他のことに影響を与えることはありません。せいぜい取引手数料が発生するくらいでしょう。」

スティーブ:「そうだ、そのように見ることもできる。しかし私はそれを民営化だと捉えている。政府よりも人々の方が上手な投資ができると確信している。」

ウォーレン:「オーケー。しかし人々が持つ株式の量に変化はないとあなた同意しましたよね。するとこの提案では経済全体に変化はありません。」

スティーブ:「しかし、社会保障制度の参加者にとって変化は確かにある。」

ウォーレン:「そうです。そしてそれ以外の人にまさしくちょうど逆の変化が起こるということです。そしてこの点に関しては議会も主流の経済学者もまったく議論してきていないのではないでしょうか?あなたがたは提案の実態よりも、民営化という言葉に対してイデオロギー的なバイアスを持っているように見えます。」

スティーブ:「私はこの案がいいと思っているのだ。民営化を信じている。民間は政府よりも上手な投資ができると信じる。」

私はスティーブとの話をここで打ち切った。彼の提案は決して株式の数を変えないし、アメリカ人一般が投資のためにもつ株式の数も変えない。ゆえにマクロレベルでは、国民が「政府ができるよりも優れた投資」をできるようにはならない。そして、スティーブはそれを知っているが、彼にとって重要なことではない – 彼はこの話が非論理的だと知りながら、ただ話を続けるのだった。

Steve: 「でも、国債なら、2%の利子しかつかない社会保障制度より高いリターンが得られますよ。社会保障制度は個人にとっては悪い投資です。" ウォーレン:「OK、投資の話は後でするとして、話を続けましょう。あなたの民営化案では、政府は社会保障費の支払いを減らし、従業員はそのお金を株式市場に投入することになりますね。" スティーブ:"はい、毎月100ドル程度、しかも承認された優良銘柄にのみです。" Warren: "OK、そして米国財務省は減収分を補うために追加の証券を発行して売らなければならない。" Steve: "Yes, and it would also reduce Social Security payments down the road." (そうすれば、この先社会保障費を減らすことになる。Warren: "そうですね。つまり、私が言いたいのは、株を買う従業員は他の誰かから株を買うので、株が動くのは手を変えるだけです。新しいお金が経済に入ることはないのです。Steve: "Right." Warren: "そして、株を売った人は、その売ったお金で国債を買います。" Steve: "そう、そのように考えることができます。" ウォーレン:「つまり、何が起こったかというと、従業員が社会保障を買うのをやめ、それは機能的には国債を買うのと同じだと私たちは同意しますが、その代わりに株を買いました。そして、他の人々は株を売って、新しく発行された国債を買いました。つまり、マクロ的に見れば、株式が入れ替わり、債券が入れ替わっただけなのです。株式発行残高と国債発行残高は、社会保障費を国債としてカウントすれば、ほぼ同じです。これは経済にも貯蓄にも、取引コストを発生させる以外には何の影響も与えないということですね?Steve: "そう、そのように見ることもできるだろう。しかし、私はこれを民営化と見ている。そして、人々は政府よりもうまく資金を運用できると信じている。" Warren: "わかりました、でも、国民が保有する株式の量は変わらないので、この提案では、経済全体としては何も変わらないということに同意してください。"

経済政策の7つの致命的な無実の詐欺 作成者: ウォーレン・モスラー - 2010年

| ||||||||||||||||||||||||

https://twitter.com/carlitosmmt/status/1604182798025334784?s=61&t=3SP6kU7BMTWIy4rSiPWc-g

Interest-Rate Policy Is Backward, Modern Monetary Theory Pioneer Mosler Says

https://www.bloomberg.com/news/videos/2019-05-28/interest-rate-policy-is-backward-modern-monetary-theory-pioneer-mosler-says-video

2019/05/28

9分49秒 Modern monetary theory pioneer Warren Mosler, author of "The Seven Deadly Innocent Frauds of Economic Policy ... May 28th, 2019, 2:39 PM PDT. Bloomberg.com-Bloomberg 2019/05/28

#88

https://love-and-theft-2014.blogspot.com/2021/02/89-warren-mosler-phil-armstrong-weimar.html?m=1

#89

https://love-and-theft-2014.blogspot.com/2021/02/the-mmt-podcast-with-patricia-pino_24.html?m=1

Spending Necessary for Economic Recovery - Fox Business video.foxbusiness.com › ... · このページを訳す warren mosley Varney CAN MORE GOVERNMENT SPENDING GET US OUT OF THE ECONOMIC SLUMP? FOXBUSINESS.COM の動画検索結果 Center for Economic and Public Policy's Warren Mosler argues further government spending is necessary ... 2011/05/06

https://video.foxbusiness.com/v/4250679/#sp=show-clips x

Spending Necessary for Economic Recovery

May. 07, 2011 - 6:16 - Center for Economic and Public Policy’s Warren Mosler argues further government spending is necessary to improve the economy.

https://video.foxbusiness.com/v/934577691001?playlist_id=937116503001#sp=show-clips

要登録

Mosler: "When you have a non-convertible currency and a floating exchange rate, all government spending is merely changing numbers in banking accounts" ... Varney: "I gotta go cause I'm out of time, and my head's spinning!" 🙃Just found this old beauty of @wbmosler on Fox 🔥

— Paul Sliker (@psliker) August 2, 2018

Mosler: "When you have a non-convertible currency and a floating exchange rate, all government spending is merely changing numbers in banking accounts"

...

Varney: "I gotta go cause I'm out of time, and my head's spinning!" 🙃 pic.twitter.com/Wc5mvFWmI3

KUREALCR

CAN MORE GOVERNMENT SPENDING GET US OUT OF THE ECONOMIC SLUMP?

FOXBUSINESS.COM/CHANNELFINDER BUSINESS

influential nobel laureate paul krugman says and we've been reporting this all week he says we need to keep on spending a lot more money to get this economy working well our next guest agrees with paul krugman he is warren mosler he's associate fellow with the center for economic and public policy he joins the company now so we've got a series of people on this program who support more spending now more stimulus okay and you do too i believe my lead proposal was a full payroll tax holiday for the government to stop taking fica taxes out of everyone's paycheck but let me start with um hold on hold on okay you want more spending in whatever form it comes that's spending net new spending and you want a payroll holiday yes that will be the social security taxes yes you want a holiday for everybody yes okay so pumps money into the economy it's the federal government stops taking it out of people's paychecks people working for a living but that is different from a whole new stimulus plan where we extend unemployment benefits or where we bail out the states that's different the difference is largely political now let me lead with one statement okay i'm going to appeal back to your llc days oh you googled me haven't you okay go ahead i'll do that with professor goodheart yeah yeah were you that i met i sat in on one of your classes ladies and gentlemen um our guest is warren mosler and he's referring to the london school of economics where i did attend along with mick jagger by the way ladies and gentlemen sir make your point sir for the u.s government government spending is not operationally constrained by revenues and therefore taxes function to regulate aggregate demand and not to collect revenue per se well you totally lost us all now oh i didn't always use that okay now just put put put the fica thing on one side put that on one side do you support the current spending plans which are before congress namely an extension of unemployment benefits and a bailout of the state to tens of billions of dollars now that's flat out spending yes you support that i i support the short answer is yes but i support 150 billion dollars of revenue distributions to the states on a per capita basis okay okay so wait let's get this straight that is federal money 150 billion dollars distributed around to all of the states on a per capita basis helicopter money throw it out the door okay so let me get back that's what you want that's your stimulus there's only one kind of money as chairman bernanke told us a year ago when he was asked where the hundreds of billions came for from the banks and he said quote we use the computer to mark up the numbers in their accounts that's where all government spending comes from right now to the last social security check i got to nail this one okay before you go on yes look we've already spent a trillion dollars and i don't care how you define money in all the rest we spent a trillion bucks on the sim plan one yes it didn't work as advertised you can tell you say all day long that it helped preserve two million jobs i don't care it didn't create net new jobs now you're proposing another big spending plan more of the same how can you guarantee that this will create net new jobs it can't be guaranteed okay but why would you assume that it would when the first plan didn't okay the first we're suffering from a massive lack shortfall of aggregate demand due to a failure of the credit system which is fine any shortfall of aggregate demand for any reason can always be handled by an adjustment in either taxes or spending now my politics caused me to want to adjust the tax side down and yours you probably would agree with that okay but yeah but i'm looking at the spending side yeah the numbers the numbers will work let's let charleston yeah i mean because you know you said money all money is money but there is a distinct difference between spending and investment if you go back to eisenhower what they did was something tangible they built 46 000 miles of highway that people could use and they created commerce you know giving someone unemployment 40 million people on food stamps that doesn't really generate the kind of aggregate demand that we need to get us out of this slump okay look if we generate the aggregate demand with the payroll tax holiday i agree with the payroll tax holiday but i think we're talking about just the kind of spending we've seen so far on sperm research and puberty research i don't support any of those okay and and the um revenue distribution to the states then the transfer payments fall off as these people get employed in a private sector

V:

wait a minute in the meantime huge assumption that he said you distribute 150 billion dollars to all the states on a per capita basis you are assuming that that increase in demand that you stimulate with that money.

M:

with the payroll private sector jobs with the apparel the reason we lost private sector jobs is one reason because sales fell off.

V:

okay but you've got to admit that the deficit simply explodes at that point the deficit gets larger yes it explodes and

M:

you understand what the deficit is from your school days right well look that's all theoretical this is operational fact i'm not talking any theory or philosophy here

V:

go on.

M:

okay when the government spends it adds balances to reserve accounts at the fed these are checking accounts at the fed okay.

and when the government taxes it subtracts money from checking accounts at the fed net spending deficit spending is a net ad of uh dollar net financial assets to the system.

it's an accounting identity that the government deficit equals so with private sector savings that we print non-government safety

V:

we print it.

M

printing is a word that goes back to the gold standard it's the ratio between printed money and the gold supply it's not an applicable term the applicable term is weak.

V:

smart and internal and theoretical.

M:

this is a fundamental error that's been made and why we're in the situation we're in now okay when you have a non-convertible currency and a floating exchange rate.

all government spending is merely changing numbers and bank accounts the person at the treasury who changes numbers up.

and he's the spending is operationally independent from the taxing there's no operation.

V:

i've got to go because i'm out of time and my head's spinning.

M:

i've been under roads by the way oh really yes but not on this program in this program

V:

that was interesting .

and we appreciate you being with us Warren thank you very much.

影響力のあるノーベル賞受賞者の ポール・クルーグマン氏が 今週もお伝えしています 彼は経済をうまく機能させるためには もっと多くのお金を使い続ける必要があると言っています 次のゲストはポール・クルーグマン氏に 同意するウォーレン・モズラー氏 経済公共政策センターのアソシエイトフェローです 彼は会社に入社しました この番組ではもっと多くの人に支持されています 私の提案は、政府がみんなの給料からFIFAの税金を取るのを止めるために、完全な給与所得税の休暇を取るというものだったと思いますが、まず、ちょっと待ってください、あなたはどんな形であれ、もっと支出を増やしたいと思っています。みんなのための休暇ですね。連邦政府は生活のために働く人々の給料から お金を吸い上げるのを止めます。 しかし、それは全く新しい刺激策とは違います。失業給付を拡大したり、州を救済するのとは違います。LC時代を思い出してください ググったんですね? グッドハート教授に聞いてみます あなたの授業を聞いたことがあります 皆さん ゲストは ウォーレン・モスラーさんです ロンドンの経済学部のことを話してくれました ミック・ジャガーと一緒に通っていた ロンドンの経済学部のことです 政府の支出は収入によって運営上の制約を受けることはありません。したがって、税金は総需要を調整するために機能し、収入を集めるために機能するのではありません。何百億ドルもの州を救済することになりましたが、それは全くの出費です あなたは支持しています 私は支持しています 簡潔な答えはイエスですが、私は支持しています 1500億ドルの収入を州に分配することを支持しています 一人当たりの州への分配額ですが、これは連邦政府のお金です 1500億ドルを州全体に分配しています 一人当たりの州へのヘリコプターマネーです これが刺激策です。バーナンキ議長が1年前に言ったように、お金の種類は一つしかありません。バーナンキ議長は何千億ものお金が銀行からどこから来たのかと聞かれた時に 1兆ドルを使ったが、それ以外のすべてのお金の定義はどうでもいい。SIMプラン1に1兆ドルを使ったが、広告通りにはいかなかった。それが200万人の雇用を維持するのに役立ったと一日中言っていてもいい。最初の計画では大丈夫だったのに、なぜそうなると思うのですか?最初の計画では大丈夫だったのに、最初の計画では、信用システムの破綻による総需要の大規模な不足に悩まされていました。私は支出面を見ています 数字はうまくいくでしょう チャールストンに行かせてみましょう お金はすべてお金と言いましたが 支出と投資には明確な違いがあります アイゼンハワーに戻ると 彼らがしたことは具体的なものでした 46,000マイルの高速道路を建設し 商業を創出しました 誰かの失業者を4,000万人にしたのです 給料減税には賛成ですが、これまで見てきたような精子の研究や思春期の研究への支出のことを言っているのだと思いますが、私はそれらを支持していません。この人たちが民間企業に就職すると 振り込まれた資金が減ります 州への歳入分配は、民間企業に雇用されている人が増えれば、移転の支払いは減ります。

4:28

V:

ちょっと待ってください 彼が言っていた大前提ですが、一人当たり1500億ドルを 全州に分配すると言っていました そのお金で刺激を与え、需要が増加することを前提にしています

M:

給料の民間部門の仕事とアパレル部門の仕事です 民間部門の仕事を失った理由の一つは、売上が落ちたからです

V:

しかし、赤字はその時点で単純に爆発的に拡大していることを認めなければなりません。

M:

お前は学生時代から 赤字の意味を理解しているだろうが それは理論的なことであって 運用上の事実であり 理論や哲学の話をしているのではない

V:

進んでください。

M:

政府が支出する時には、連邦政府の準備口座に残高を追加しますこれは連邦政府の当座預金です

政府が税金を課す時には、連邦政府の当座預金からお金を引きます。支出純額の赤字支出は、システムへの金融資産の純額です。

政府の赤字は、民間部門の貯蓄と等しく、政府以外の安全性を印刷しています。

V:

私たちはそれを印刷します。

M

印刷という言葉は、金本位制に遡る言葉です。印刷されたお金と金供給量の比率です。

V:

賢くて、内部的で、理論的な言葉です。

M:

これは、今までの根本的な誤りであり、なぜ今の状況になっているのかということです。

すべての政府支出は、単に数字と銀行口座を変えているだけなのです 国庫の人が、数字を変えているのです。

政府の支出は、ただ単に数字を変えているだけで、その人は数字を変えているだけなのです。

V:

時間がないし、頭がクラクラするから 行かないと。

M:

仝仝そうなんだけど、このプログラムの中では、このプログラムではないんだよね。

V:

面白かったわ

ウォーレン、ありがとうございました。

www.DeepL.com/Translator(無料版)で翻訳しました。

https://nam-students.blogspot.com/2019/11/the-tale-of100-dogs-and-95-bones.html

100匹の犬と95匹の骨の物語

November 13, 2019

モズレーもミッチェルも95本の骨を職に喩えている

原案:Philip Harvey

参考:

Warren Mosler MMT: Unemployment, dogs and bones.https://t.co/0mhaccq0UT pic.twitter.com/X4KWGXJfop

ミッチェル#17より

https://nam-students.blogspot.com/2019/11/mitchell2019260.html

https://translate.google.com/translate?sl=en&tl=ja&u=https%3A%2F%2Fnam-students.blogspot.com%2F2019%2F11%2Fmitchell2019260.html

サッチャー時代はこう見えた by ウォーレン・モズラー(2013年4月10日)

ケルトン祭りで一部で盛り上がったKestrelさんのネタ。

“

盲人が盲人を率いていた時代の話だし、それは現状も同じ。

以上が私が記憶していることだ。

気になっているのはこれから起こることであって、当時起こったことじゃあないし。

原油価格の下落は、インフレが収まったいくつかの要因の一つで、でかいのは緊縮財政だったとのこと。

勉強になりましたー

https://twitter.com/wbmosler/status/1151825190076190720

- http://econdays.net/?p=9406

ジェイムズ・K・ガルブレイス「命取りに無邪気な七つの嘘(ウォーレン・モズラー)」 への序文

MMT(Modern Monetary Therory)創始者のひとり、ウォーレン・モズラーがサイトで配布している

SEVEN DEADLY INNOCENT FRAUDS

OF ECONOMIC POLICY、https://moslereconomics.com/wp-content/powerpoints/7DIF.pdf 2010

原文は平易な英語で書かれており、超おススメなのですが、前半(七つの嘘のパート)だけ日本語化してみたく。

嘘その1~6

http://econdays.net/?p=9414 リンク切れ★

http://econdays.net/?p=9488

http://econdays.net/?p=9522

http://econdays.net/?p=9619

http://econdays.net/?p=9668

ジェイムズ・K・ガルブレイス「命取りに無邪気な七つの嘘(ウォーレン・モズラー)」 への序文

MMT(Modern Monetary Therory)創始者のひとり、ウォーレン・モズラーがサイトで配布している「SEVEN DEADLY INNOCENT FRAUDS

OF ECONOMIC POLICY、ttps://moslereconomics.com/wp-content/powerpoints/7DIF.pdf」。

原文は平易な英語で書かれており、超おススメなのですが、前半(七つの嘘のパート)だけ日本語化してみたく。

嘘その1

嘘その2

嘘その3以降(coming soon)

まず、ガルブレイス教授による序文です。

ウォーレン・モズラーは珍鳥だ。独学のエコノミストでありながら変人ではない。投資の成功者でありながら高慢ではない。教育の才をもつビジネスマン。公共の善に真にコミットする資本家。

彼とは議会証言や時事に関する記事を一緒に書いたこともあるが、それらへの努力は自分を超えている。私が保証する。

多くの経済学者は、複雑性というものをそのまま評価する。現代の経済学ジャーナルを見れば一目で確認できる。本当に、不可解な議論が威光をもたらしているのだ!議論が明らかに不可解に見える時は、論者自身もそれをわかっていない場合が多い(フィンランドのヘルシンキで中央銀行家と国際金融経済学者の会議に出たときのことだ。ある発表の後、スウェーデンの傑出した経済学者に尋ねてみた。「あなたが教えてきた学生のうちどのくらいがその数式を追えましたか?」彼は言った。「ゼロ」)。ウォーレンの才能は簡潔にして明晰であることだ。彼は物事をできるだけ単純に考える(そのために多大な労力を払っている。真の単純化は難しいのだ)。彼は馴染みやすい比喩や、素朴な喩え話を好んでする。彼の話を使えば誰でも、ほとんどの子供(少なくとも私の子供)や同級生、金融市場のプレーヤーにその説明をすることができる。難しいのは、固定観念への強い忠誠を持つ経済学者たちだけだ。政治家はもちろん理解するのだが、自分自身の考えを口にできることが滅多にない。

ウォーレン・モズラーのこの小本は、キーとなる7つの問題についての議論が提示されている。それらは、政府の赤字や債務、財政赤字と民間貯蓄の関係、貯蓄と投資の関係、社会保障や貿易赤字に関する論点だ。ウォーレンはこれらを「無邪気な嘘」と呼ぶ – 私の父が最後の本で作ったフレーズを使ってくれた。父も喜んだことだろう。

各々の論点を結びつける糸は単純そのものだ。現代金融はスプレッドシートだ!コンピューター上で動いている!政府の支出や貸出は、民間銀行の口座の数字を増やすことでなされる。税金を集めるときは数字を減らす。借りるときは当座預金(準備預金勘定と呼ばれる)から貯蓄(有価証券勘定と呼ばれる)に残高を移す。実務的な操作はこれがすべてだ。政府が支出する貨幣はどこかから来るものはなく、貨幣を作る費用すらない。ゆえに、政府は破産のしようがない。

貨幣は政府の支出で創造される(あるいは信用を創出する銀行貸出によって)。税は私たちが貨幣を欲しがるようにするためだ – 税金を納めるために貨幣が要る。そして税は支出を制限する役割を持つ。税は私たちの支出の合計が、今の値段で入手できるモノを超えないように、つまり、物価を押し上げたりインフレーションにならないようにしている。但し、支出に先んじた税金は必要ない。必要ない言うより、できない。なぜなら政府が支出するまでは納める貨幣が存在しないから。

政府の自国通貨での借金は、デフォルトする必要が全くない。利払いとは、債券の保有者の銀行口座に金利を加えるだけなのだから。あり得るとすれば、政府が自分からデフォルト – 金的な自殺行動 – を決断するか、中央銀行に強制されるかだ。しかし米国の中央銀行は何が起こっても米国政府の小切手を決済するだろう。

政府債務が将来の重荷になるということもない。なりようがない。未来に生産されるものは未来に消費される。どのくらい生産できるかは、その時の経済の生産性に依存する。それは今日の公的債務とは何の関係もない。今日の公的債務は未来の生産性を下げたりしない。むしろ、債務こそが今日の資源の賢い活用に直結し、未来の経済の生産性を高めるだろう。

公的債務は民間金融貯蓄を増やす。会計の事実として、ぴったり同額増やす。輸入は利益で、輸出は費用だ。私たちは消費の資金調達のために中国から借りているのではない(訳注:対中国の貿易赤字の話が出ます)。その借入の資金とは、米国の消費者が米国の銀行で借りているものだ。社会保障の民営化は、単に経済に存在する株式と債券の所有者を、リスク資産はシニア層に、安全資産は金持ちに入れ替えるだけになるだろう。連邦準備制度は好きなように金利を決めている。

この小本ではこれらは全部、単純な原則として提示される。

ここにはまた、一人の金融専門家の教育についての魅力的な記述、また、米国の経済を高失業の危機から救うためのアクションプログラムが書かれている。ウォーレンの方法は、給与支払税を停止することによって勤労者の所得を8%以上増やし、州や地方政府に人口に比例した補助を出すことによって財政の危機を癒し、職を望む人ならだれでもある程度の報酬で雇う公的な雇用プログラムを提示するというものだ。これによって失業の危機を消滅させ、特に若い人々に有益な仕事を与えることになる。

ウォーレンのヒーローは、経済学者では父を別とすれば、ウェイン・ゴドリーとアバ・ラーナーだ。ゴドリーは最近亡くなった驚くべき人物で、そのストックーフロー一貫マクロ経済モデルによってこの本の内容の多くの部分の見取り図を描いた。このモデルは最も優れた景気予測ツールの一つだ。ラーナーは「機能財政論」を提示した。これは公共政策の評価は債務や赤字がどれだけになろうと、雇用、生産性、物価の安定といった現実世界の結果で判断されるべきという論だ。ウォーレンもまたラーナーの基準に忠実だ。その原則とは、経済学においては他人に理解してもらうのがどれほど困難であっても原理において妥協をしてはいけない、というものだ。願わくば自分も彼のようにこの原則を貫くものでありたい。

とにかく、この本は魅力的で、非常に有益な読み物だ。大いに推薦する。

James K. Galbraith The University of Texas at Austin June 12, 2010

MMT(現代金融理論)のエッセンス! ウオーレン・モズラー「命取りに無邪気な嘘 1/7」

この文書の原文の説明および、ガルブレイス教授による序言はこちら

嘘2はこちら

命取りに無邪気な嘘 その1:

“

政府は支出するために、まず税金や借入によって資金を調達しなければならない。 あるいは、政府支出は、徴税能力と借入能力に制限されている。

事実:

“

政府の支出は、収入には全く制約されない、つまり「ソルベンシー・リスク」というものは存在しない。言い換えれば、連邦政府は赤字の大きさとは無関係に、また税収がいかに少ないとしても、自国通貨を用いた支払いをすることができる。

上のことを国会議員(私は何度も聞いた)や普通の市民に話すと、彼らは強い調子でこう言うだろう: 「…政府は、資金を調達するために徴税や借金をしなければならない。家計と同じで、使うお金は用意しておく必要がある。」そして、医療、防衛、社会保障などなどすべての政府支出についてこんな質問をしてくるだろう。

「どうやってそれを払うのだ?」

これはキラー質問だ。誰も正しくわかっていない。本書の底流である「公共の目的」の核心はこの質問に正しく答えるところにある。この本をほんのしばらく読み進めれば、それは理論でも哲学でもなく、単なる冷徹な事実なのだと明瞭に分かって行くだろう。ではこの質問に答えるべく、まずは政府がどのように税を取っているかを正確に観察し、その次にどのように支出してるかを検討しよう。

政府はどのように税を取っているのか?

スタートとして、あなたが小切手を切ることで税金を払うときに起こっていることを見てみよう。政府は小切手を受け取り、これが引き落とされて「精算」となる。政府がすることと言えば、あなたの当座預金口座の数字を減らす方向に変える。あなたの銀行の残高から小切手の金額分を差し引くことによって。この時政府は何かの実物を手に入れているとか、誰かにあげたりなどしているだろうか?違う。これは「金貨を使う」ようなものではない。この時起こっていることはオンライン銀行で実際に見ることができる。スクリーン上に表示されているあなたの口座の残高をじっと見てみよう。もとの残高が5000ドルだったとして、政府に送った小切手は2000ドルだ。小切手が精算されるとき何が起こるだろうか。数字の5が3に変わり、新しい残高は3000ドルに減った。あなたの目の前で!政府は本当に何も「得て」ないし、誰かにあげたりしていない。FEDのバケツに金貨が落とされたりしていない。彼らは銀行口座の数字を変えただけ。どこかに「行った」ものなど何もない。

それでは地元の税務署で現金によって納税する場合はどうなっているだろうか。あなたはまず窓口の人に札束を手渡すだろう。担当者はそれを数えて領収書をくれる。社会保障や国の借金への金利やイラク戦争に手を貸してくれてありがとうございますと言ってくれるといいのだが。次にあなた、つまり納税者が部屋を出る。担当者は、あなたがやっと手に入れ今手渡したばかりの現金をシュレッダーに投げ込む。

そう、それは捨てられる。破壊される!なぜ?もう使い道がないのだ。ちょうどスーパーボウルのチケットと同じだ。スタジアムに入って窓口にチケットを出すときには1000ドルの価値だったかもしれない。担当者はそれを切り刻んで捨てる。ワシントンに行けば裁断された紙幣を本当に買うことができる。

あれれ、政府は集めた現金を捨てているならば、いったい政府はどうやって支払いをしているのだろうか。社会保障やいろいろな政府の支出は?違うのだ。

政府は支出するために、あらかじめ税をとることによってお金を確保しておく必要があると考えるのはナンセンスだということが、おわかりいただけただろうか?政府がお金を「使う」前に何かを「得て」いるということは実際に無いのだ。では、以上の如く政府は徴税によって何も得ていないとすれば、何をどのように支出しているのだろうか?

政府はどのように支出しているのか?

あなたが2000ドルの社会保障給付を受け取るところを想像してみよう。受け取る銀行口座にはもともと3000ドル入っているとしよう。パソコンに表示されるその口座をじっと見えていると、政府がいっさい「現金使わず」に支出する様子がわかるだろう。3000ドルだったあなたの口座の残高が一瞬にして5000ドルになる。さてここであなたにお金を渡すために、政府は何をしただろう? 政府は、単に口座に書かれている番号を3000から5000に書き換えただけだ。パソコンに金貨を捻じ込んだわけではない。政府がしたことと言えば、政府のスプレッドシート(訳者注:エクセルに代表される、表を作るソフトウエアのこと)にデータを打ち込んだことだけなのだ。このシートは金融システムの中で無数のスプレッドシートとつながっている。政府支出とは「米国ドル通貨システム」と呼ばれる政府のスプレッドシートにデータを入力することで実施されているというわけだ。

ご参考に、これはテレビ番組の”60ミニッツ”から、よきFED議長であるベン・バーナンキの言葉だ。

スコット・ペリー: それはFEDが税金を使っているということでは?

“

バーナンキ議長:それは税金なのではありません。民間銀行は、あなたが市中銀行に口座を持つのとほぼ同じように、Fedに口座を持っています。なので、市中銀行に貸し付けを行うには、我々はFedにある市中銀行の口座残高を、簡単なコンピュータ操作で増やすだけなんですよ。

議長がきれいな英語で説明しているのはこんなことだ。「お金は、銀行口座の数字を変えるだけの操作によって払い出されている(支出にしても貸出にしても)」。支出する前に、あらかじめ税(または借入金)を「獲得」することなどまるでなくて、ただスプレッドシートに数値を入力することが、私たちが「政府支出」と呼ぶものなのだ。そのデータはどこからか「やってくる」ものではない。それなら誰でも知っている!

似たような話がどこにあるか?例えばフットボールスタジアム。ひいきチームがフィールドゴールを決めて、7点だったスコアボードが10点になった。この時、この3点ってスタジアムはいったいどこから手に入れたんだっけ、なんて気にする人いる?いるわけない!

あるいは、ボウリング場で5ピンを倒して表示されるスコアが10から15になった。あれれ、このボウリング場はどこからこの5点を手に入れたんだ?なんて不思議に思うだろうか?そんなことない!

その次、ボウリング場のシステムがあなたのフットフォールトを見つけて、スコアを5点減点したとしよう。この時ボウリング場の人は、やあこれでプレーヤーにあげられるポイントが増えたぞ、なんて思うだろうか?もちろん思わない!

このように、私たちはデータ入力がどのようなものであるか知っている。しかしどういうわけか、政治家、メディア、そしてなんと言っても、著名な主流派経済学者たちはこれをひっくり返して理解しているのだ。政府はあらかじめドルを「持っている」のでも「持っていない」のでもない。出発点として、まずはこのことを覚えよう。

スタジアムも同じで、誰かに配るために貯めた点数を「持つ」とか「持たない」ではない。ドルの話で言えば、私たちの政府は、その機関である連邦準備銀行と財務省を通じたシステムの「記録係」をしている。(同時に、ルール作りもしている!)

ここまでで「どうやってそれを払うのだ?」という質問の機能的回答が得られた。答えはこう。「政府は普段の支払いでやっているように、私たちの銀行口座の数字を変えるだけですよ。」

大統領がいつもいつも間違えるように「連邦政府の金が尽きる」ということはない。それはありえない。それから、中国だかどこかからドルを「獲得」しなければならないということもない。政府が支出の時にしなければならない事といえば、連邦準備銀行のある口座の数字を変えることだけ。政府が支出を望むなら、その金額に上限はない(社会保障でも利払いでもそう)。誰に対して払う場合であれ、政府によるドル払いは全部これなのだ。

ただし、これは政府がいくら支出しても物価が上がる(つまりインフレ)可能性がないということではない。

そうではなく政府は破産のしようがないということだ。それは単純にあり得ない。[1]

それならどうして政府の人間はこれをわかっていないような感じなのだろう。議会の歳入委員会が「どうやってそれを払うのだ?」と心配するのはなぜだろう。よく言われるところの「連邦政府も家計と同じで、まず使うお金を用意してから支出しなければならない」という話を信じているからかもしれない。そう、彼らだって政府は家計とは違うという話を聞いたことがあるだろう。でも信じられなかったのだろうし、意味が通って確信させてもらえるような説明を受けなかったのだろう。

彼らがみんな見落としているのはここだ。「自国自身が創り出す通貨による支出と、他の誰かによって創られた通貨での支出は異なる。」実は政府を家計になぞらえるのも、正しくやればちゃんとしたものができる。そこで次は家庭内の「通貨」を作る例をやってみよう。

まず親がクーポンを作ることで話が始まる。次に、子供たちに家事を頼む時にこのクーポンを与えると決める。その次は「モデルを動かす」ために、毎週10枚のクーポンを税として子供たちから集めることにする。税を支払わない子供には罰を与える。これは、私たちも税を払わないとペナルティがあるという現実の税をコピーしている。クーポンは新通貨だ。親は「支出」することによって子供たちから「サービス」(家事)を購入する。この新しい家庭内通貨における両親は、通貨の発行者として連邦政府に相当する。この「独自通貨を持つ家計」は独自通貨を持つ政府と非常に似ているとわかるだろう。

では、この通貨がどのように機能するかの質問だ。親は子供の雑用への対価としてクーポンを支払うことになるが、そのためにあらかじめ子供たちからクーポンを徴収しておかなければならないのだろうか?もちろんそんなことはない。むしろ逆に、週10クーポンを徴収できるようにするためには、先に子供に家事をしてもらってクーポンを支払っておく必要がある。そうでなければ子供たちは親に支払うクーポンを得ることができない。

現実の経済でも、政府はちょうどこの家庭と同じように自国通貨の発行者なので、支出のためのドルを、どこかから税を取ったり借りたりするなどして準備しておく必要がない。現代の技術をもってすれば、政府は親がクーポンを印刷するようにドルを印刷する必要すらない。

覚えてほしい。ボウリング場に点数をためる箱がないのと同じように、政府がドルを持つとか持たないではない。ドルの場合では私たちの政府が記録係だ。親子クーポンの話では、親がどれだけクーポンを持っているかはどうでもいいことになる。親は、子供たちがどれだけ稼いだか、と、彼らが毎月の10クーポンを支払ったかどうかだけを紙一枚にメモしておくだけでいい。政府が支出するときも、元手がどこかから「やってくる」わけではない。フットボールスタジアムやボウリング場のポイントがどこからか「やってくる」わけではないのと変わらない。また、政府が税を取っても(または借りても)、支出のために使える「蓄えられた原資」が増えるわけではない。

政府の支出を実際に行う(銀行口座の数字を加算する)財務省の人たちは、税金を集めている歳入庁の人たちの電話番号すらしらないし、接触もしない。同じ財務省の中の「借入」(国債の発行)担当者との接触もない。集めた税額や借り入れた額が本当に重要事項なのだったら、少なくともお互いの電話番号くらいは知っているはず!支出という目的に関してそれらは明らかに重要ではないのだ。

私たちの側は(政府側ではないですよ)、何か支払いをするためには、ドルをあらかじめ持っておく必要がある。これは子供たちが週ごとのクーポンを親に払うため、あらかじめ親からクーポンを稼がなければならないのと同じだ。州政府や市町村や企業も、私たちと同じ舟に乗っている。ドルの支出できるようになるためには、まずどうにかしてドルを用意できる状態になっていなければならない。稼いだり、借りたり、何かを売ることで初めてドルを使えるようになる。つまり私たちが納税しなければならないドルが直接的または間接的に由来しているのは、通貨の始まるところ、つまり政府の支出からなのだ。(政府の借入もあるが、その議論はのちほど)

では次は、国の通貨をゼロから作ってみよう。新しい通貨を持つ新しい国を想像しよう。国民はまだ誰も通貨を持っていない。政府はまず、たとえば固定資産税をとりますよ、と宣言する。さて、それはどうやって支払われるだろう? 政府が支出を開始してくれないとできっこない。政府が支出をスタートすることで初めて人々は納税のための新しい通貨を準備できるようになる。

繰り返す:納税の元手になるものは、もともと政府の支出(または借入)に由来するもの。それ以外に何があり得ようか?[2]

そう、つまり究極的に言えば、政府は私たちに納税に必要な原資を提供するため、まず支出しなければならないのだ。そしてこの意味で政府とは、子供からクーポンを回収するためにはそれを使わなければならなかった親と同じだ。政府にしろ親にしろ、支出した以上の通貨を集めることは不可能だ。ほかのどこかから来るなんてことがあるだろうか?[3]

というわけで、いまの政治家は、支出を可能にするために税金を取るか借りるかして、私たちから貨幣を取る必要があると信じている。しかし本当はこうだ。

私たちが税金を払えるようにするためにはまず政府の支出が必要だ

私たちは政府(やボウリング場やフットボールスタジアム)がやっているように、「数字を変える」ことができない[4]。子供たちが毎週のクーポン支払いのためクーポンを稼ぐか入手しなければならないのと同じように、私たちはドルで税金を払うためにそれを稼ぐか入手しなければならない。もうお分かりのように、家庭内クーポンを発行している家計とちょうど同じだ。子供たちが親に支払うのに必要なクーポンは親から受け取るしかないのだ。

そして、前に述べたように政府支出はオペレーション上、収入(税収や借入)に制約されることはない。いや、議会が「自分から課している」制約なら現実に存在するが、それは全く別の問題だ。なるほど債務上限ルールや財政収支ルール、FEDによる国債買入禁止ルールなどは存在する。これらはすべて、金融システムの生きた知識を持たない議会によって課されているルールに過ぎない。公共の目的を推進するという観点からは、今の金融制度の下でこれらの制約を自ら課すことは生産を制限することに繋がる。

こうした制約は、金融という配管の中にわざわざ障害物を設置するようなもので、わざわざ問題を作り出しているものだ。事実、これらわざわざ置いた障害物が、この間の金融危機を実体経済にまで流出させ、不況を招くことになったのだ。

政府支出が、機能として収入に制約されていないという事実は、「ソルベンシーリスク」は存在しないという意味になる。言い換えれば、債務がどれだけ多いとしても、また税収がどれだけ少ないとしても、政府はいつでも自国通貨で支払いをすることはできる。

ただし、政府は何の問題もなく好きなだけ支出できるという意味ではない。過剰な支出は物価を上昇させ、インフレをあおる。

この文が意味するのはソルベンシーリスクは存在しないということで、言わば連邦政府は破産しないということであり、オバマ大統領か何度も言う「支出するお金が無くなる」とか「政府の支出はいくら借りることができるかに制限されている」とうことはない、ということだ[5]。

お次はこの質問が来るだろう。 「社会保障のお金はどこから来るの?」。それにはこう答えよう。「それはただのデータ入力です。ボウリングのスコアと同じところから来るのですよ。」

別の言い方をすれば、政府の小切手は、政府が不渡りにしようと決断しない限り不渡りにならない。

政府の小切手は不渡りにならない

数年前、オーストラリアの経済学カンファレンスで「政府の小切手は不渡りにならない」と題した講演をした時のことだ。聴衆の中にオーストラリア連銀で首席研究員を務めるデイビッド・グルーエン氏がいた。あれは最高のドラマだった。その数年前から私はこの学会で何度か講演をしていたのだが、「政府のソルベンシーは問題ではない」ということを参加者の多くに本当に分からせることまではできていなかった。彼らはいつも最初にこう言っていた。「オーストラリアのような小規模な開放経済はアメリカ合衆国と違うってことをアメリカ人はわかっていない」と。教育を受けすぎた(おそらく)脳には、この論点に限れば経済の規模は全く関係ないということが、なかなか理解されないようだった。スプレッドシートはスプレッドシートだ。ビル・ミッチェル教授と彼の同僚の数人以外の人たちには「心の壁」があって、もし「マーケットがオーストラリアに反乱を起こして”債務を調達”できなくなったらどうなるのか」という深い怖れを抱いていた。

そういうわけだったので、私は米国政府の小切手は不渡りにならないという話を始めたのだが、数分話したところで、デイビッドの手が上がり、中級の経済学部の学生がよくやるようなお馴染みの台詞を言った。「もし債務の金利がGDPの成長率を超えたら、政府債務は維持不能だ。」質問ですらなく、あたかも事実だとして述べたのだ。

対して私はこう答えた。「さあ私は連銀の端末入力担当者だ。デイビッド、教えてくれないか、”維持不能”っていうのはどういう意味だい?金利がとても高くて、過去20年間で政府債務が大きくなりすぎたから政府は金利を払えないと言うのかい?自分はちょうどいま年金受給者への小切手を切るところだけれど、この小切手が不渡りになるよと言っているのかい?」

デイビッドは黙り、深い思考に沈み、このことを考え続け、ついにこう言った。「ああ、自分は今日ここに来た時まで、準備銀行の小切手清算がどのように機能しているのかちゃんと考えたことがなかった。」さらにユーモアを挟もうとオバマ大統領の言葉を引用した。しかし、そこにいた誰も笑ったり音を立てたりしなかった。全員が彼の答えを待っていた。それはこの議論の「天王山」だった。ついにデイビッドは言った。「いや、その小切手は普通に処理する。でもそれはインフレを引き起こし通貨価値を下げる。人々が”持続不可能”という言葉で意味しているのはそれなんだ。」

聴衆は死んだように静かだった。長い議論は終わった。小規模な開放経済だろうがソルベンシーは問題ではないのだ。「そうだ、我々はいつもそれを言っていたんだ」といういつもの一段階上の観点からのコメントが来たが、ビルと私で瞬時に撃退した。

私はデイビッドに話し続けた。「ええと、ほとんどの年金支払者が関心を持っているのは、引退したときに基金が存続しているだろうか、とか、オーストラリア政府はもう基金に支払うことができなくなるのでは、ということじゃなかったのかな。」対してデイビッドはこう答えた。「いや、彼らが心配しているのはインフレーション、オーストラリアドルの水準だと思う。」するとニューカッスル大学の経済学部長のマーチン・ワッツが嘴を入れた。「彼らは悪魔だ、デイビッド!」。デイビットは考え深げに認めた。「イエス、あなたが正しいようです。」

あの日、シドニーの学会で参加者が確認したこととは何だっただろう? 独自通貨を持つ政府は、政府が望みさえすれば、常にフットボールスタジアムと同じように、ボードに好きなポイントを入れることができる。過剰な支出の帰結はインフレーションかもしれないが、決して破産ではない。

事実はこうだ。:政府債務が支払い不能を引き起こすことはあり得ない。ソルベンシーの問題は存在しない。支出とは政府自身の準備銀行に持つ口座の数字を増やすだけの行為なのだから、「お金を使い果たす」ということはない。

そう、家計や企業、そして地方政府は小切手を切る際にあらかじめ銀行口座にドルを持っている必要がある。さもないと不渡りになってしまう。それは彼らが支出するドルを創造しているのが別の主体 – 連邦政府 – だからだ。家計や企業、そして地方政府はドルの記録係ではないのだ。

政府が税を取る理由

では政府は支出のために何かを得ているわけではなく、そうしておく必要もないのなら、政府はどうして私たちに税を課しているのだろうか?(ヒント:親自身はクーポンを必要としないのに子供から週10のクーポンを取る需要がある。それと同じ理由だ)

政府が私たちから税金を取ることには、大事な理由がある。税は、経済の中に「ドルを獲得するニーズ」を生み出すのだ。このことゆえに、人々はドルを得るためにモノやサービスや労働を売らなければということになる。納税の義務があるからこそ、政府はもともと何の価値もない紙切れでモノを買うことができる。そのドルを納税のために必要とする人がいるからだ。子供たちに課するクーポン税が、家事をすることで親から稼ぐクーポンのニーズを生み出している。固定資産税で考えよう(所得税で考えるのは現時点ではちょっと早い。結局は同じことなのだが、回りくどい複雑な話になってしまうからだ)。さて、あなたは固定資産税をドルで払うか、さもなければ家を失ってしまう。ちょうど子供と同じ状況だ。子供たちも10クーポンを手に入れなければ罰を受けることになる。そこであなたは何かを売ろうと考える。必要なドルを入手するために、モノかサービスか労働力を売らなければと。これは、必要なクーポンを得るために家事をしようと動機づけられる子供とまさに同じだ。

最後になるが、「税を納めるためにドルを必要としている人たち」と「モノを売ったり買ったりするためにドルを欲したり使ったりする人々」の関係を見よう。ここで、新しい通貨を持つ新しい国の例に戻る。通貨の名前は「クラウン」とし、固定資産税が課されるとしよう。政府がこの税を課す目的の一つは、軍隊の創設だ。兵士の給料を「クラウン」で支払うと定めて志願者を募る。固定資産を持っている人々は、いきなりクラウンを得る必要に迫られるが、そのうちの多くの人々は兵士となって政府から直接クラウンを得たいとは思わない。彼らは自分の持つモノやサービスを売りに出して、軍隊に参加しなくても、交換によって必要なクラウンを得られないかと行動し始める。固定資産を持たない人々から見ても、チキン、トウモロコシ、衣服や、散髪、医療など、多くの欲しいモノやサービスが売りに出されているということなる。モノやサービスを売っている人々は、軍隊に参加せずに税金を納めるためのクラウンを受け取りたい。これらのモノがクラウンとの交換のために売りに出されることにより、貨幣を得ようと軍に参加した人々も、必要なモノやサービスを購入するための貨幣を得ることになる。

物価は「政府が必要とする兵士数が集まるところ」に調整されて行く。そこに調整されるまでは、納税者全員が税を納めるには支出総額が足りないので、クラウンが必要だけれども軍には参加したくない人々は売りに出すモノやサービスの価格を必要な金額が得られるところまで下げるか、あきらめて軍に参加するということになるからだ。

次に紹介するのは理論上の概念ではなく本当に起こったことだ。1800年代のアフリカで、英国が作物を作るために植民地を作ったときの話だ。最初英国は現地の人々から職を募ったが、英国のコインを稼ぐことに興味を示さす者は誰もいなかった。そこで英国はすべての住居に「小屋税」を課し、それは英国の硬貨だけでしか納められないものとした。すると地域はたちまち「マネタイズ」され、人々は英国の硬貨を必要とすることになり、それを得るためにモノや労働力を売りに出し始めた。こうして英国は彼らを英国硬貨で雇い、作物を育てることができるようになったのだ。

これはちょうど、親が子供に家事をやってもらうため子供たちから労働時間を得ていたのと同じことだ。そして、これがドルや円、ポンドといったいわゆる「不換貨幣」のしくみだ(金本位制は終わり、固定相場制も今やわずかに残っているのみだ)。

さあ、以上で現代経済における税の役割を、経済学の言葉を使って新たな角度から見る準備が整った。勉強してきた経済学者なら「税の総需要抑制機能」と言うものだ。この「総需要」とは「購買力」のカッコいい言い方だ。

政府が私たちから税を取るのは、ある一つの理由のためだ。支出を限定することよって通貨の希少性と価値を維持するのだ。あるいは、「インフレを引き起こすことなく政府が死守する余地を残すため」に私たちからお金をとっている考えてもいい。経済を巨大デパートだと考えてみよう。毎年、私たちみんなが生産し売りに出しているモノやサービスでいっぱいの巨大デパートだ。そして仮に、私たちはデパートで売っているものをちょうど全部買うだけ給与をもらったり利益を稼げたりできている、としよう。(つまり、さらに借り入れができればデパート全部のもの以上を買える)。もしその時、いくばくかのお金が税として奪われると、デパートで売られているもの全部を買うには購買力がその分足りないということになる。こうして欲しいものを政府が買う「余地」が生まれる。ここで政府が欲しいものを買えば、政府と私たちの支出を合わせてても、デパートで売られているもの全部より多いということにはならない。

ところが、政府が税を取りすぎる(支出に比して )と 、デパートで売られているものがすべて売られるには総支出が足りない、ということになる。企業が生産したものがすべて売れないと、人々は職を失い、支出するお金が足りなくなり、モノはさらない売れなくなる。人々はさらに職を失い、経済は下降スパイラルに陥る。これは不況と呼ばれているものだ。

政府が税を取っている裏には、公共インフラを提供するという公的な目的があることを覚えておいてほしい。公共インフラとは軍や、法律システム、議会、政府の執行機関などなどだ。これらを初め、いちばん保守的な人でも政府に任せたいと考える事柄はかなりたくさんある。

では、こんなことを考えてみよう:私たちにとって望ましいように国が運営されるとして、その「適正」な政府支出はどのくらいで、税はどのくらいであるべきだろうか? この質問をする理由だが、ここで伝えたいのはこういうことだ。「政府支出の適正額」とは、正しく理解されれば、これは経済的、政治的な意思決定なのであって、政府の財政状態とは何の関係もないものなのだ。政府を運営する真の「コスト」とは、運営のために消費する現実のモノとサービスだ。それは労働時間、燃料、電気、炭素繊維、ハードディスクなどなど、政府が買わなければ民間の人々も入手可能なものだ。従って、政府が政府運営のため実物資源を買い上げると、民間部門の活動のために残る実物資源はだいぶ減少することになる。人的資源を例にすれば、防衛のために十分な兵力を持つ軍隊の兵士数とは、民間で作物を育て、車を製造し、医療行為をし、株や不動産を売る事務をし、家にペンキを塗り、芝生を刈るなどなどをする人がどれだけ減るかということと関係する。

それゆえ、私の考え方からは、「適正な」水準の公共インフラを備えた政府の大きさとは、「財政」の観点からではなく、実質的な便益と費用に基づいてまず決めるべきということになる。この時金融システムとは、私たちの現実の経済と政治的な目的を調整するために使われる道具なのであって、何をするかを決めるときに参照する情報源ではない。こうして適正なサイズの政府のためには何をどれだけ買う必要があるかがまず決まったら、税は、政府がその買い物をした後に「デパート」に残っている売り物を買うのに十分なだけの購買力が私たちに残るように調整される。私の見立てでは、一般的に税は政府支出よりだいぶ少なくなるのがいい。理由はすでに説明したし、この本の後でも詳しく論じる。こう考えると、GDPの5%ほどの財政赤字あたりが基準になるだろう。今でいえば毎年7500億ドルというところだ。しかしながら、この数字自身に絶対的な意味があるわけではなく、状況によってだいぶ多かったり少なかったりする。大事なのは、税の目的とは、経済が過熱しすぎず、また停滞しすぎにもならないようにバランスをとることだ。私たちが望む政府の大きさと範囲を先に決めるので、税額はその適正量に合うように設定されることになる。

これが意味するのは、経済を低迷から救い出すために政府を大きくするべきではないということだ。あらかじめ適正な大きさの政府にしてあるのなら、経済低迷のたびに政府を大きくするべきではない。もちろん、低迷期に政府支出を増やせば多くの仕事が創出され、低迷は終わるだろう。しかしそれは、適切な減税によって民間の支出を望ましい量に再生することによって低迷を終わらせるのに比べ、だいぶ劣ると思う。

さらに悪いのは、財政黒字の時に政府を大きくすることだ。再度言うが、政府の大きさがどれくらいであるべきは政府の財政とは何の関係もない。それは財政とは完全に独立に決めるものだ。この政府支出の適正量は、税収とも借入能力とも全く関係がない。その二つは単に公共の目的に資する政策実現のための道具に過ぎず、支出するしないの根拠にはならず、そもそも政府支出に必要な収入源でもない。

政府の役割がどうあるべきかについての細かい意見は本の後半になるが、安心してほしい、ビジョンとしては基本的な公益基盤に集中する、今よりずっと合理的で効率的な政府だ。幸いなことに、それを容易に成し遂げる、ものすごく賢明な方法が存在する。規制をはるかに小さくしても、公的目的をより良く推進するために、市場の力を導く適切なインセンティブを導入することは可能だ。結果として世界にうらやましがられる政府と文化ができるだろう。私たちのアメリカ的価値、つまり、真摯な労働やイノベーションの奨励、平等な機会の提供、公平な結果、真の誇りをもって遵守される法と規制といったものを表明する政府になるだろう。

少し脱線した。税金はどのくらい必要かという問題に戻ろう。もし政府が単純に政府に必要なものだけを買おうとし、私たちから購買力を奪わなかったら、つまり税を取らなければ「少な過ぎるモノを多すぎるお金が追いかける」ことになりインフレになるのだった。実際のところは、そもそも税がなかったら、国の貨幣でモノを売ろうという人がいなくなるというのは先に論じたとおりだ。

こういったインフレを起こさないように政府が支出をしていくためには、政府は徴税によって私たちの購買力をいくらか除去しなければならない。何かに支払うためではなく、支出がインフレを引き起こさないようにするためだ。経済学者ならこんな風に言う。税の機能は収入を増やすこと自体ではなく、総需要を統制することにある。言い換えれば、政府が私たちに税を課し、私たちのお金を奪うのはインフレを避けるためであって、支出するためのお金を獲得するためではない。

再度言う。税の機能は経済を統制するためであって、議会の支出のためのお金を得るためではない。

そして、これも再度言うが、政府はドルを持っているわけでも持っていないわけでもない。政府は単に私たちの銀行口座の数字を増やすことによって支出し、減らすことによって徴税している。こうした行為は、経済を統制するという公共の目的のためと考えられる。

しかし、政府がこの「命取りに幼稚な嘘」の第一番、「政府が支出をするためには、まず税金や借入によって資金を調達しなければならない」を信じ続ける限り、産出と雇用を制約する政策が支持され続けていくだろう。そうやらなければ素晴らしい経済的結果など、容易に達成できるのだが。

- いま心の中で疑問がわいたと思う。それにはこの本でもすぐ後でも答えるが、ここに簡単に書いておく。

疑問:政府が支出のための税を必要としないなら、いったいどうして税を取るのか?

答え:政府が税金を取るのは、経済学者が「総需要」(「購買力」をカッコよさそうに表す言葉)と呼ぶものを調整するためだ。簡単に言えば経済が「加熱しすぎている」時には税を増やすことで冷やし、「低迷しすぎている」時には税を減らして温める。税は支出のためのお金を得るためのものではなく、購買力が強すぎてインフレになったり、弱すぎて失業や不況を招いたりすることがないように調節するためのものだ。

[↩] - 準備預金の会計を理解している人のために。FEDは準備預金を加えずしてそれを除去することはできない。それでは決済日に国債残高が増えていた時にFEDがやることは何か?レポ取引を行う。金融システムに資金を提供し、国債を買わなければならない。そうでなければ国債を買う資金がないので、銀行は資金不足に陥ってしまう。ここでFEDにおける資金不足とは何だろう?機能の面では、それは政府からの借り入れだ。それゆえ、いずれにしても国債を買うために使うお金はいずれにしても政府自身に由来するということになる。税を支払うにせよ国債を買うにせよ、その資金は政府の支出に由来しており、政府の支出がまずあって、次に徴税や借り入れができるようになるという順番だ。 [↩]

- 金融システム内部ではどうなっているかについてのメモ:

小切手を切ることで政府に納税をするとき、政府はあなたの銀行がFEDに持っている準備預金口座から引き落とす。準備預金は民間部門では生み出せず、FEDに由来するしかない。もしあなたの銀行が準備預金を持っていなかったら、あなたの小切手はその銀行の準備預金不足となる。準備預金不足はFEDからの借り入れに他ならない。したがって、いずれにしても政府に支払うための資金は政府にのみ由来している。 [↩] - ここで思い出してほしいのが、州政府や地方政府は、連邦政府のようなドルの発行者ではなく、ドルのユーザーだということだ。地方政府は私たちと同じ位置にいる。いずれも小切手を切る前には銀行口座に資金を用意しておかないと破産してしまう。親と子の比喩で言えば、地方政府は与える前に獲得しておく必要がある子供と同じ位置にある。 [↩]

- バラク・オバマ大統領から引用 [↩]

MMT(現代金融理論)のエッセンス! ウオーレン・モズラー「命取りに無邪気な嘘 2/7」

この文書の原文の説明および、ガルブレイス教授による序言はこちら

命取りに無邪気な嘘 その2:

“

政府赤字は、子供たちの世代に債務という負担を残すことになる

事実:

“

そのような、ある世代全体に及ぶ負担は存在しえない。子供たちは、債務があろうがなかろうが彼らが生産できるものなら何でも消費することができる。

これは、政府の赤字財政支出は問題であると認識している多くの人が最初に頭に思い浮かべている「無邪気な嘘」だ。いま支出のために借りるということは将来返すことになるのだろうと。メディアもいつもそのように報道している。

“財政赤字の増加は将来の増税を意味する”

そして赤字財政支出で支払いを後回にすると、私たちの子孫の生活水準や福祉を損なうことになる。

プロの経済学者たちはこれを「世代間」債務問題と呼ぶ。それは「政府が赤字財政支出をすると、その支出の支払い負担が将来世代に残る」というようなことだ。

巨額の数字が、今にも倒れてきそうだ!

しかし幸いなことに七つの命取りに無邪気な嘘はこれ全部、やさしい理解の仕方によってあっさり却下することができる。「将来、私たちの子孫のモノやサービスが奪われる、その理由は”国の借金”と呼ばれているもののためだ」という考えはひたすらバカバカしいのだ。

要点を伝えるための話をしよう。数年前のことだ。セント・クロイ島のボートデッキで、かつて上院議員やコネチカット州知事を務めた、ローウェル・ウェイッカー氏と夫のクラウディア夫人にばったり出会った。私はウェイッカー知事にこう尋ねた。「この国の財政政策にまずいとこはありますか?」 彼の返事は、「今の支出の支払い負担を子供たちに残す赤字の増大を止めなければならない」というものだった。

そこで自分は、彼の論理の背後に隠されている嘘を表現できないかと願いつつ次の質問をした。「子供たちがこれから向こう20年間で毎年15万台の自動車を製造するとして、そこで彼らは、さあ負債を返済しようと考えて2008年の今にその自動車を送ったりするでしょうか。我々だって、第二次大戦以来の債務を返済するためにモノやサービスを1945年に送ったりしているでしょうか?」

今私はコネチカット上院議員に立候補しているが、全く同じことを言っている。他の候補者たちのホットなテーマは、「私たちは現在の支出のために中国などから借金をしていて、子や孫に支払いのつけを回している」とのことだ。

もちろん、もうお判りのように、私たちは政府債務を支払うために時をさかのぼりモノやサービスを過去に送り返したりしていないし、子供たちもそんなことはする必要がない。

将来、子供たちが仕事に行ったり、モノやサービスを生産する時に、過去の政府支出がその妨げになる理由もない。また、子供たちの未来においても(いまも同じなのだが)国債残高がいくらであろうと、その時生きている人は誰でも仕事に行けるし、モノやサービスを生産したりそれを消費することができるのだ。「過去のために」と今年の生産を諦め、諦めた分をご先祖世代に送り返すなどということはない。子供たちは、私たちが彼らに残す何であれ、私たちに返さないし、返すことができない。返したいと望んだとしてもだ。

赤字支出の調達とは、何ら重大なことでもない。政府が支出するとき、政府は私たちの銀行口座の数字を増える方向に「変える」だけだった。より精確にはこうだ。私たちが普段使っている民間銀行がFEDに口座を持っていて、それは準備預金口座と呼ばれている。海外の政府もまたFEDに同様のを持っている。これら準備預金口座は、ちょうど民間銀行が持つ当座預金口座と見なせる。