「長期停滞・低金利下の財政金融政策:MMTは経済理論を救うか?」をレビュー① 齊藤誠論文編

先日、慶應義塾大学にて、日本金融学会機関誌『金融経済研究』主催で、MMTに関するワークショップが行われたそうです。

ワークショップ資料として、各パネリストの論文が公開されておりますので、今回は、各者の論文を一介のMMT研究者として検討してみたいと思います。

(先んじて、拙note『Modern Monetary Theoryの概説』に目を通していただくことをお勧めします)

第一回は、齊藤誠氏著『貨幣財需要としての公債需要:日本のマクロ経済政策の経験を踏まえて』を取り上げます。

①これはMMTについての論文ではない

まず、齊藤氏論文の要約に目を通してみましょう。

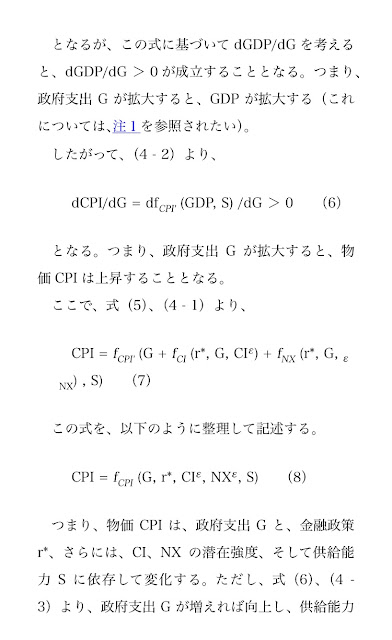

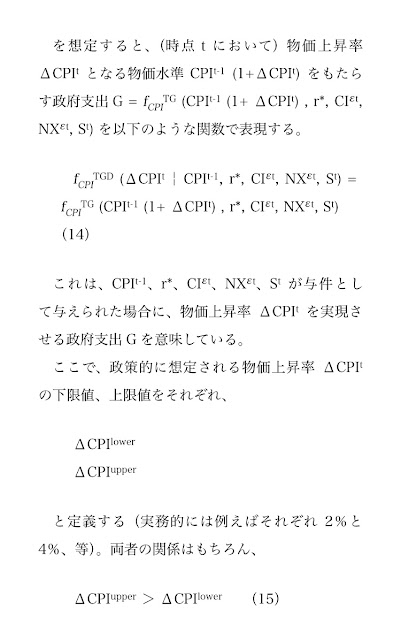

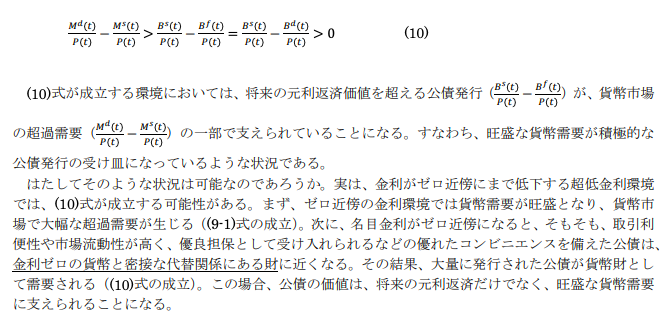

本稿では、すべての市場がかならずしも需給均衡しないマクロ経済モデルによって、政府、中央銀行、民間主体の前期から当期にかけての予算制約が満たされるもとで、財・労働市場の超過供給と貨幣・公債市場の超過需要が表裏の関係にあることを示す。

一番最初のこの時点で、まずこの論文はMMTについての論文ではないということが既にわかります。

あくまで長期停滞における積極財政論についての論文であって、例えばDelong and Summers 2012や、 Eggertsson and Krugman 2013、あるいはEggertsson and Mehrotra 2014などの焼き直しに位置付けられるものでしょう。

したがって、この論文に真面目にレビューしようとすればするほど、MMTからはどんどん離れていくことになります。

なので、結果的に重箱の隅を突くような形になってしまうことは避けられませんが、出来る限りMMTと関連付けられそうなところに絞ってレビューしていくことにします。

②「MMTの政策主張」についての誤解と藁人形論法的批判

齊藤氏論文の冒頭要約には以下のように書かれています。

この理論的な枠組みでは、「財政規律を棚上げにしても雇用創出を目的とした財政支出を拡大すべきである」とする MMT の政策処方箋が、財・労働市場の超過供給と貨幣・公債市場の超過需要を同時に解消する政策として位置付けられる。

この部分には、いくつもの誤解が含まれているように見受けられます。

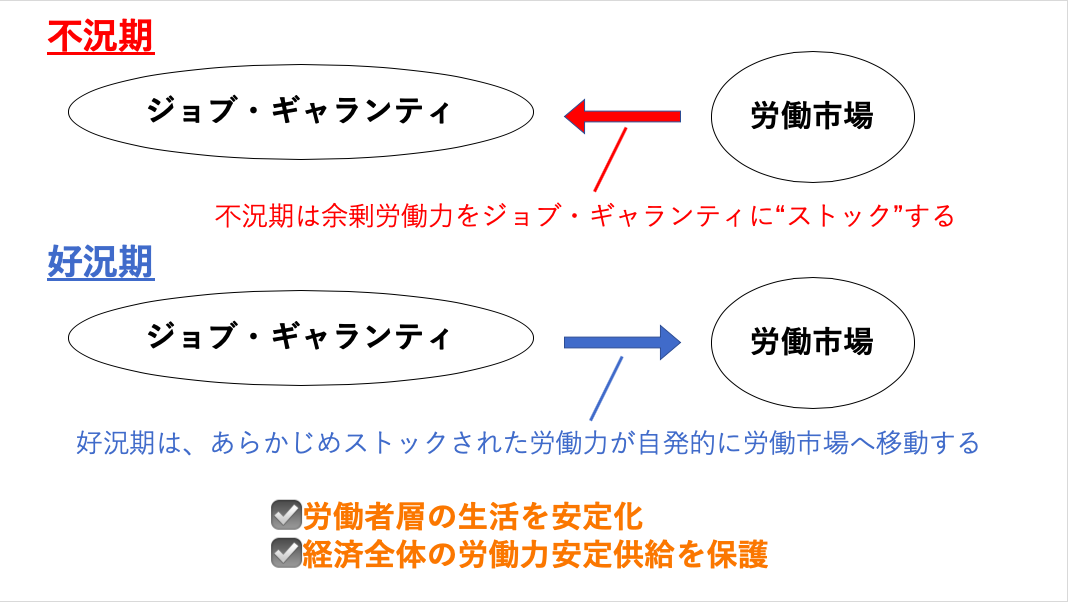

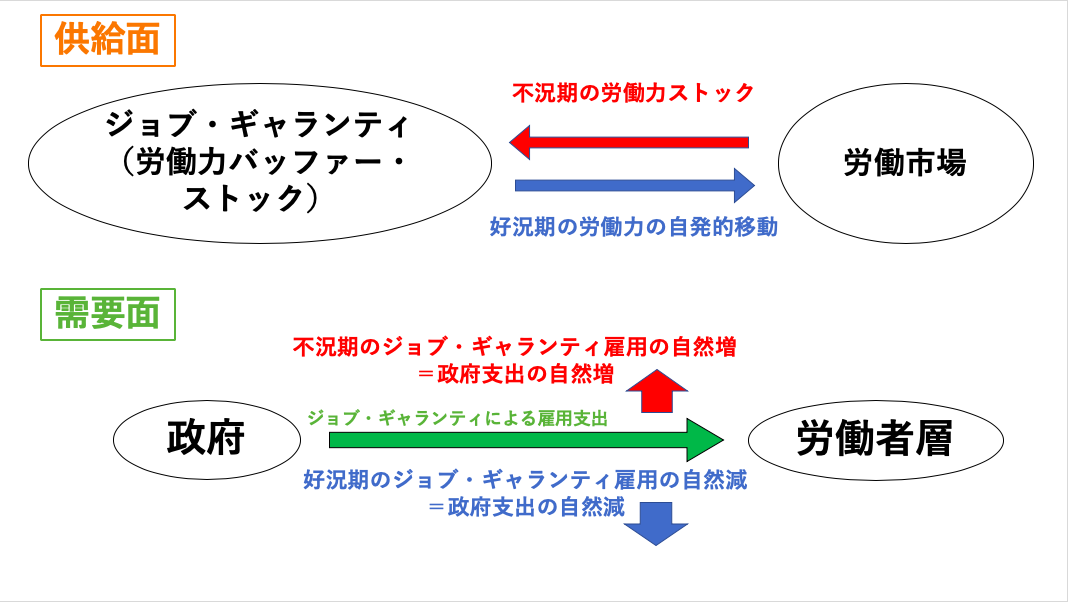

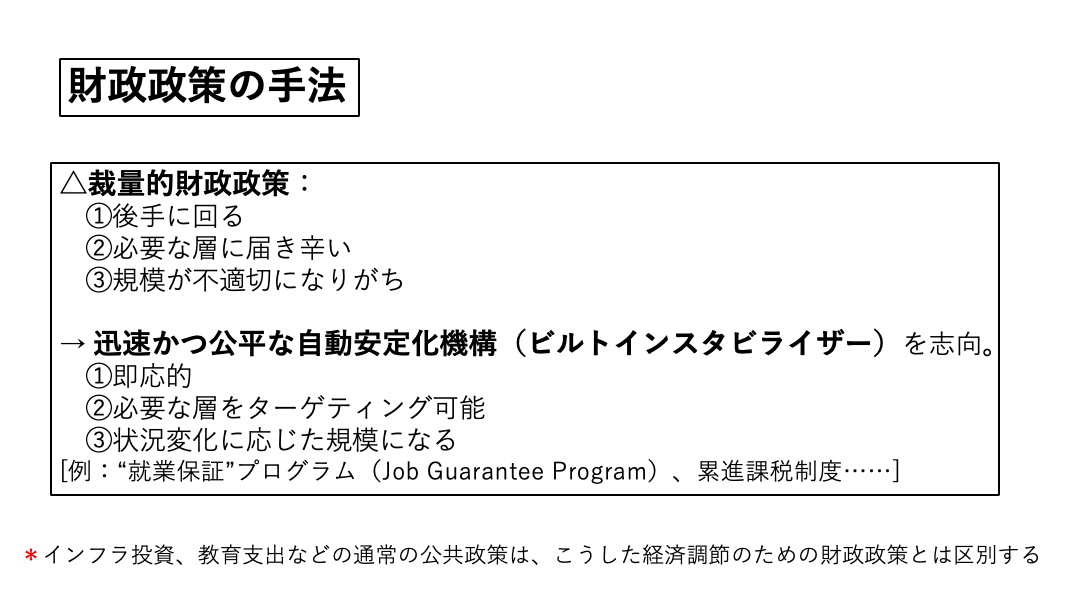

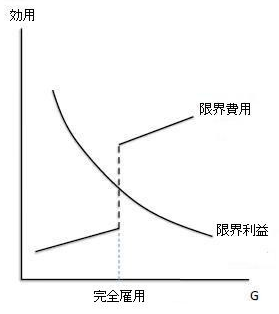

第一に、MMTはジョブ・ギャランティなどの施行によって、完全雇用を達成するだけではなく、経済全体の実物資源逼迫(特に労働力)が顕著になる場合におけるJG雇用から民間雇用への自然な移動によって、経済変動を抑制するというアイデアを提唱しています。

ですから、単に財政出動をして完全雇用を達成するというだけの主張では全くなく、好況に移行して資源逼迫が顕在化してくる状況までも目配せした議論をMMTはしているのです。(関連拙note:『JGP(一定賃金雇用の無制限供給)は経済を救えるか』)

MMTのこうしたカウンターシクリカル(反循環的)な財政スキームの提唱についての留保に乏しいのは大変気になります。

要約の後半でも、

同時に、今後、名目金利がゼロ水準から離陸し、実質貨幣需要が急速に縮小すると、超攻撃的なマクロ経済政策は維持できなくなり、日本経済は、物価水準の高騰、長期金利の急上昇といった大幅な調整が迫られる可能性を検討する。

などと主張されており、財政スキームの反循環性を強調しているMMTerの政策主張が無視され、いささかならず藁人形論法的批判が展開されているように見受けられます。

齊藤氏の以下の記述もミスリーディングでしょう。

特に、財・労働市場の超過供給が解消し、物価や金利がいよいよ上昇していく局面では、貨幣需要が急速に減退することから、旺盛な貨幣需要によって公債価値を下支えることができなくなる。その結果生じる公債実質価値の大幅な下落に対しては、物価水準の高騰や長期金利の急上昇(長期国債の市場価格の暴落)で調整をせざるをえなくなる。貨幣需要の急激な縮小の結果生じる貨幣・公債市場の過度な超過供給については、財・労働市場の超過需要(財・労働市場の景気過熱)で吸収することも理論的には考えられるが、貨幣・公債市場の超過供給の潜在的な規模があまりに大きすぎることから、現実的な政策可能性とはいいがたい。すなわち、物価安定を伴うゼロ金利環境でこそ実現できた超攻撃的なマクロ経済政策は、大幅な修正を迫られることになるであろう。

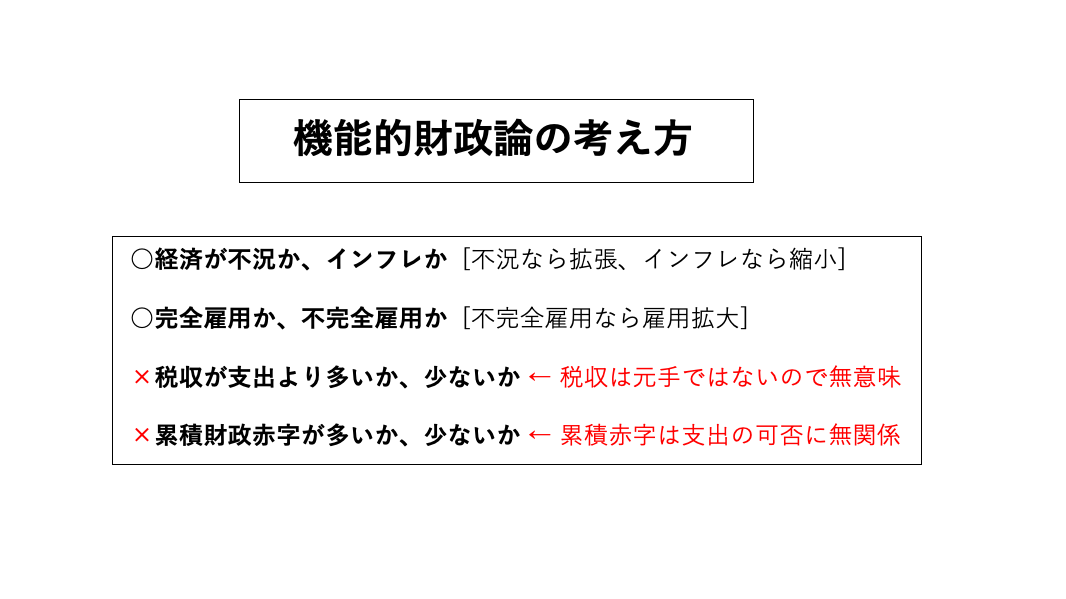

ここでいう『超攻撃的なマクロ経済政策』というのはMMTのことを指しているとしか考えられませんが、先述の通り、MMTは(JGを含めて)財政的な自動安定化機構を整備することを論じているのであり、財・労働市場の超過供給が解消してもなお、過大な財政支出を続けるということは一切主張されていません。

もし齊藤氏がMMTを彼のいう『超攻撃的なマクロ経済政策』に見立てて論難しているのだとしたら、齊藤氏の論文は、まるで見当はずれの無為な代物ということになるでしょう。

2.3. 財・労働市場の超過供給と貨幣・公債市場の超過需要が解消するとき…

第 3 節で詳しく見ていくように、2017 年に入ると、財市場においても、労働市場においても、超過供給状態がほぼ解消しつつあった。すると、その裏側では、貨幣・公債市場の超過需要も解消されていく。それぞれの市場でそのような需給調整が生じた場合に、マクロ経済レベルでは、どのようなことが起きるのであろうか。………

この節以降も、『不況・長期停滞が解消された状態においても、大規模財政赤字が維持・拡大される』ということを前提とするかのような批判が繰り広げられています。

民間において実物資源が逼迫しているにも関わらず、なお財政赤字のさらなる拡大を志向するというのは、MMTはもちろんのこと、MMT以外の積極財政派でさえ、主張してはいないでしょう。特にMMTは、景気過熱に対して、自動的・受動的に財政が引き締まるスキームの重要性を強調しているわけですから、齊藤氏がこの論文で展開している”懸念”は、概ね的外れのものとなっています。

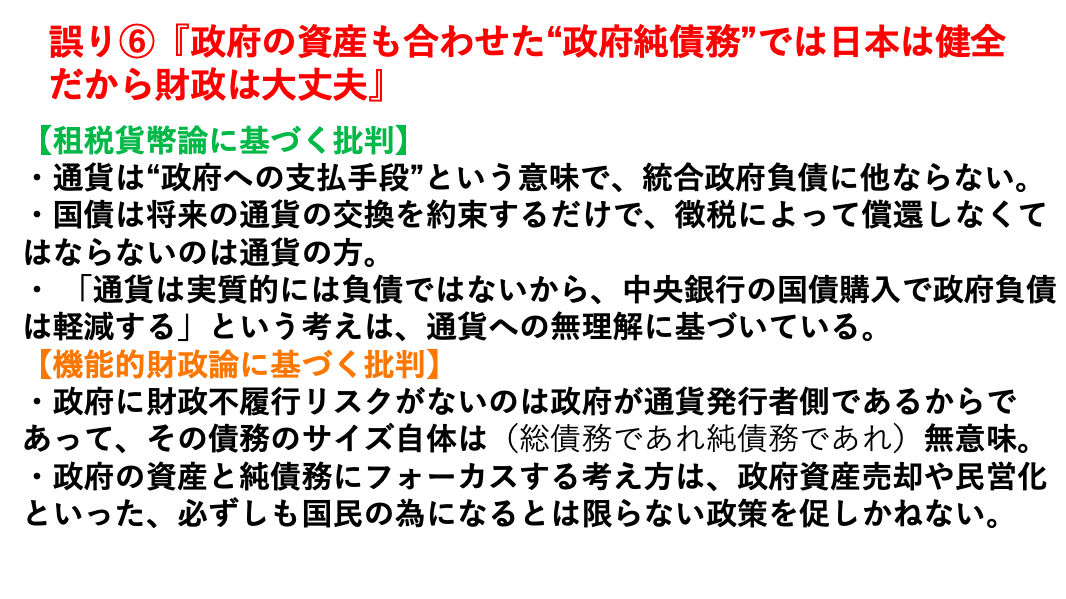

③貨幣は”財”ではなく負債

齊藤氏は要約にさらに以下のように書いています。

さらには、超低金利環境のもとで生じる旺盛な貨幣需要(貨幣市場の大幅な超過需要)が、コンビニエントな財として貨幣と密接な代替関係にある公債の大量発行の受け皿になる結果、公債の実質価値が将来の元利返済価値を大きく超える可能性が生まれる。

この一節にある混乱した貨幣理解は、貨幣をあくまで財として扱おうとする主流派経済学の失敗に基づいています。

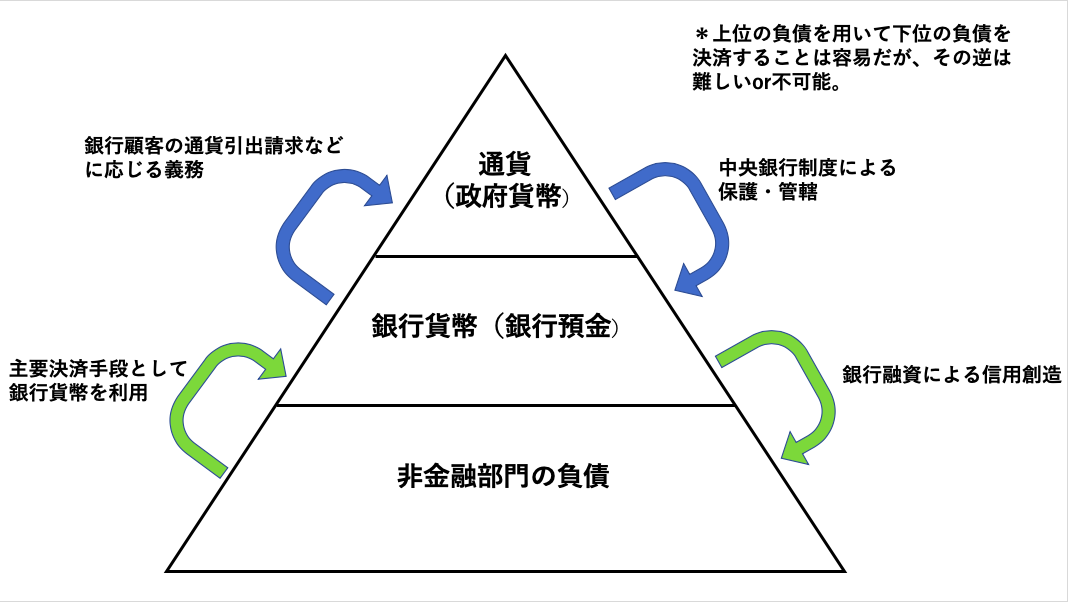

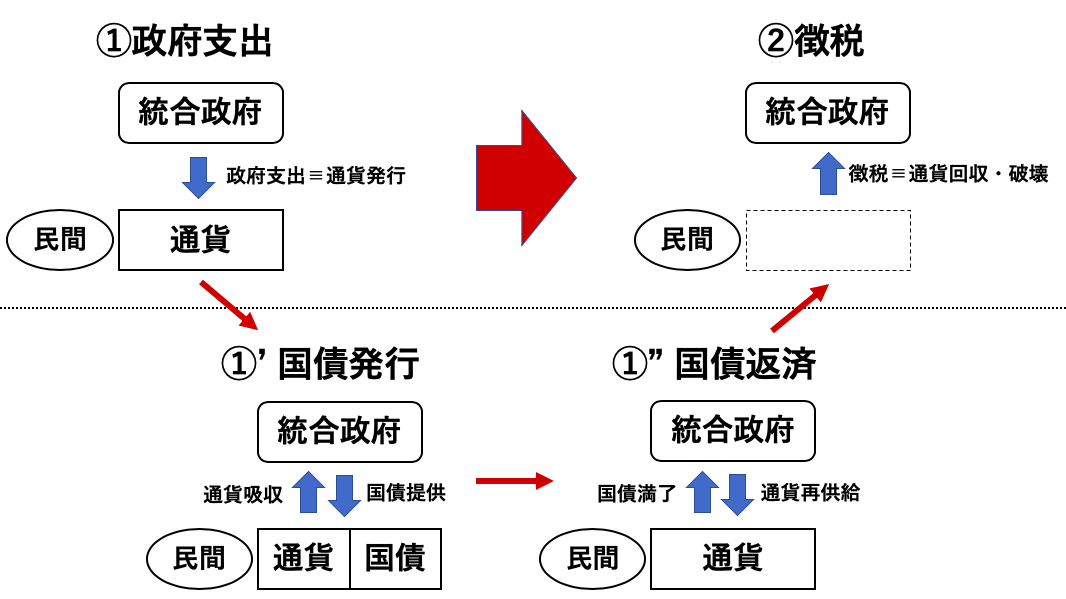

MMTでは、(拙note『「お金」「通貨」の実態・正体』でも論じたように)通貨(政府貨幣)や貨幣(銀行貨幣)を何者かの負債として捉えます。

誰かの金融資産は、常に誰かの金融負債です。こうした貨幣経済理解においては、貨幣は断じて財として扱うことはできません。貨幣には財のような実物的価値はなく、何者かの負債としてのみ価値を持つからです。

財としての貨幣需要(ないし国債需要)があるというよりは、長期停滞に伴って貯蓄需要が全体的に高まり、その中でも特に安全資産・高位決済手段として、ヒエラルキーの高い負債が求められていると理解すべきでしょう。

齊藤氏は本来、信用貨幣論(債務貨幣論)についての造詣もあるはずの学者であるため、この点を特に留保なく展開するのはいただけません。

せめて、「実態的には財だが、伝統的なモデルで議論する都合上、仕方なく財と近似的に扱う。そのことによって、インプリケーションに齟齬が生じる可能性もある」くらいの留保は必要でしょう。

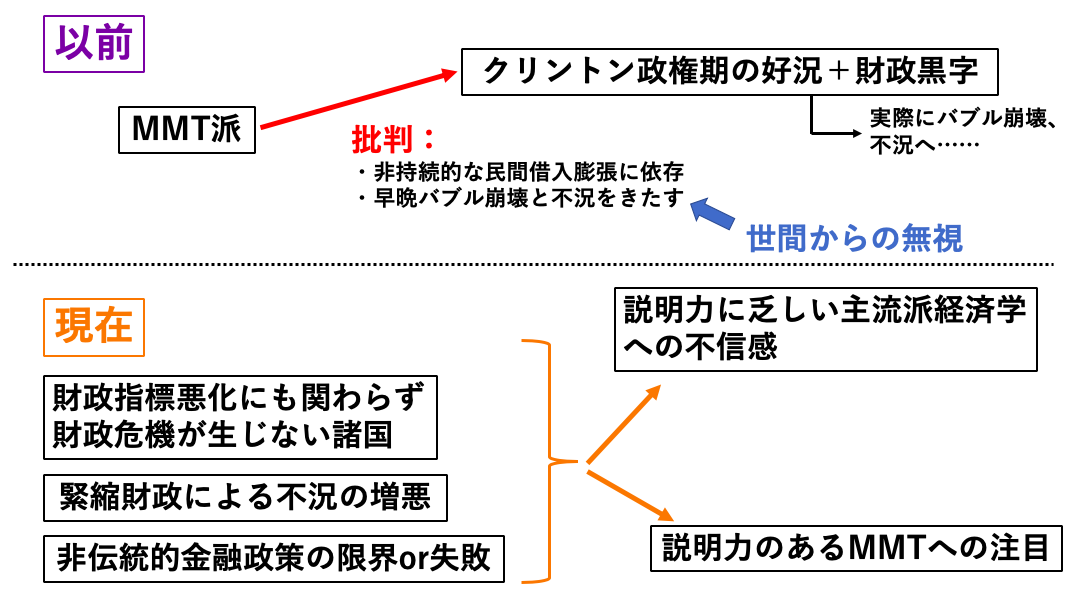

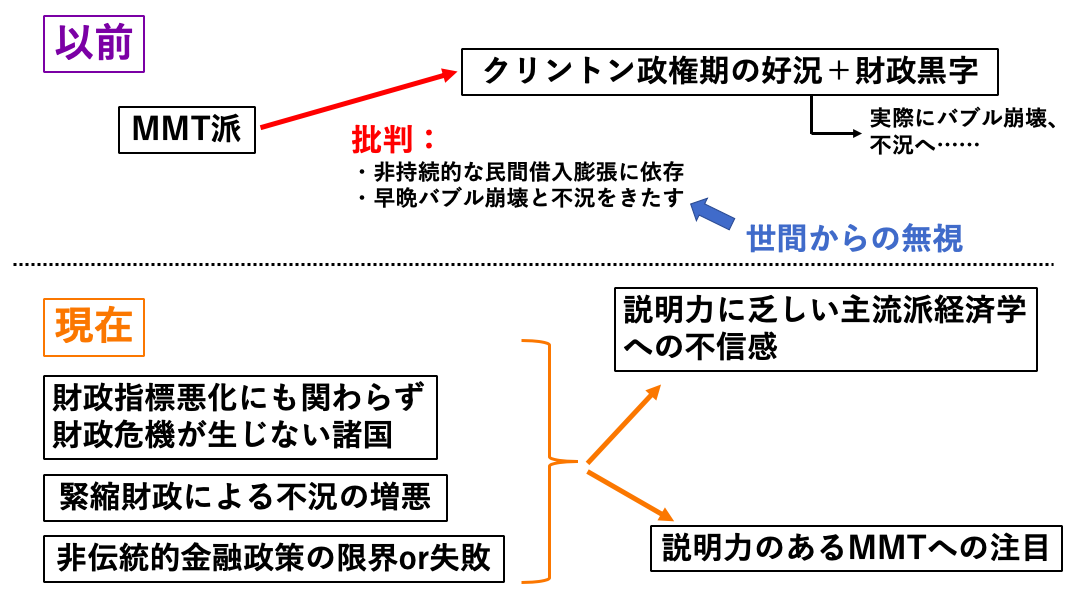

④MMTへの関心は、現実を説明できない主流派経済学の不信感に基づくもの

MMTへ関心が集まるメカニズムとして、齊藤氏は以下のように主張しています。

こうした国債発行の急拡大は、人々の間で「財政規律が維持されずに国債暴落、物価高騰、円通貨下落が近い将来生じるのではないか」という懸念を高めてきた。しかし、「雇用創出のためなら国債返済を憂慮する必要はない」というMMT の政策主張は、そうした懸念に対する即効性のある精神安定剤の役割も果たした。

”精神安定剤”という言葉の使い方に、いささか品の無い皮肉のニュアンスを感じますが、それはともかく、もっと大事な論点が意図的にスルーされているようです。

それは、財政赤字・累積政府債務の拡大が”国債暴落、物価高騰、円通貨下落”を引き起こすと長年予言し続け、そして見事に外し続けてきた、主流派経済学への人々の不信感です。

『主流派経済学による財政破綻予言があまりにも無残に外れ続けてきた』という極めて重要な背景を(おそらく意図的に)捨象するのは、学問の徒の一人としてまず褒められた態度ではないでしょう。

⑤MMTは異次元緩和とは無関係であり、むしろ非伝統的金融緩和批判の急先鋒

「MMTの主張に強い関心がよせられてきた」理由の2つ目として齊藤氏が挙げているのが以下です。

第 2 に、1999 年のゼロ金利政策以来、特に 2013 年から開始された量的・質的金融緩和以降、長期国債の保有が日本銀行に集中されてきた。………… …………旺盛な貨幣需要に支えられながら日本銀行の保有する長期国債残高が飛躍的に拡大してきた姿は、日本銀行の保有する長期国債について、「政府は返さなくてもよい」という漠然とした期待、あるいは、確信的な期待を人々に抱かせた。

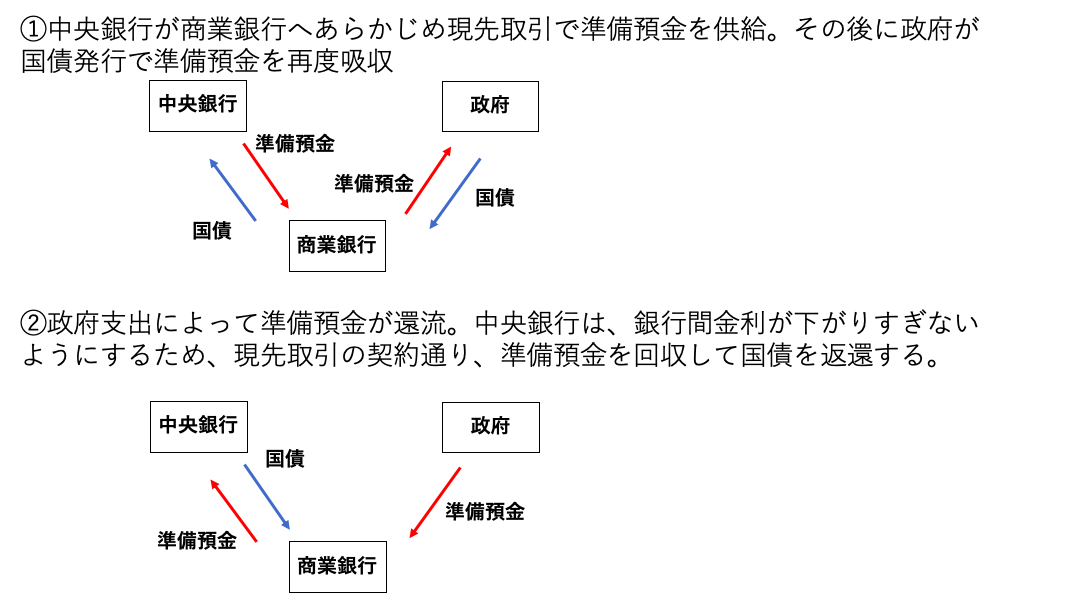

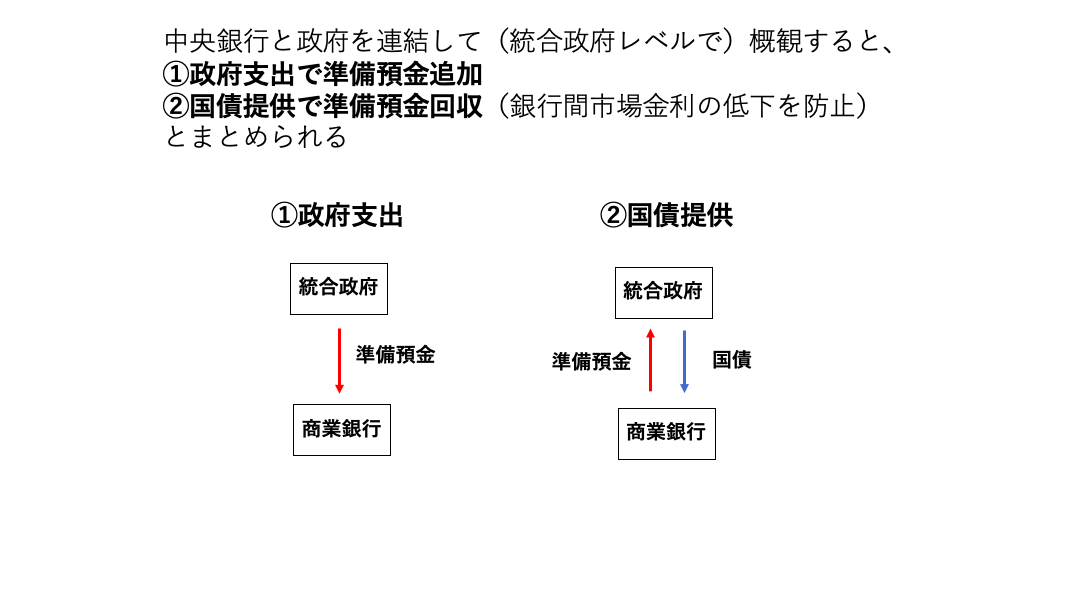

この見解は、MMT派が元来鋭く批判してきたはずの非伝統的金融緩和論(特に量的緩和には強い批判を加えている)を、あろうことかMMTと混同するという、極めて度し難い誤謬に基づいています。

拙note『ニューケインジアンの金融政策無効論、MMTの金融政策無効論』で解説したように、MMTは量的緩和を統合政府内部の負債の両替(準備預金と国債の両替)に過ぎず、銀行の投融資余力を一切増やさない無意味な政策であると非難していました。以下リンクが特に参考になります。

ビル・ミッチェル「準備預金の積み上げは信用を拡張しない」(2009年12月13日)

ビル・ミッチェル「準備預金の積み上げはインフレ促進的ではない」(2009年12月14日)

ビル・ミッチェル「銀行融資は―準備預金ではなく―自己資本によって制約されている」(2010年4月5日)

"Quantitative Easing and Proposals for Reform of Monetary Policy Operations" [Scott Fullwiler, L. Randall Wray, 2010]

ビル・ミッチェル「準備預金の積み上げはインフレ促進的ではない」(2009年12月14日)

ビル・ミッチェル「銀行融資は―準備預金ではなく―自己資本によって制約されている」(2010年4月5日)

"Quantitative Easing and Proposals for Reform of Monetary Policy Operations" [Scott Fullwiler, L. Randall Wray, 2010]

そもそも根本的に、通貨(currency)自体が(納税手段という意味で)紛れもなく政府負債(統合政府負債)であり、「国債を準備預金に変換すればチャラ」という発想自体が、MMT的通貨理解からは、根本的に誤りなのです(準備預金と国債を入れ替えても、統合政府負債の内訳を弄っているだけで、民間純資産水準は変わらない、というビル・ミッチェルの指摘も、こうした文脈のもの)

関連する拙投稿としては、以下を勧めます。

通貨はいかなる意味で政府負債なのか? 及びソマリアシリングの話

「国の借金」を「返す」、「国債」を「返済する」とは、実態的にどういう意味なのかについて

「財政再建は終わりました」をMMT系財政出動派として批判する

「国の借金」を「返す」、「国債」を「返済する」とは、実態的にどういう意味なのかについて

「財政再建は終わりました」をMMT系財政出動派として批判する

経済学者一般、およびリフレ派に多い誤解なのですが、「国債は返済しなくてはならないが、(量的緩和などで)準備預金に変換すれば返済しなくて良い」という発想は完全に倒錯したものです。

というのは、MMT的な貨幣観(表券主義、租税貨幣論)では、通貨(currency)こそ、徴税による償還によって償却される政府負債(統合政府負債)であるからです。

逆に国債は、ある期日に準備預金と交換されるだけです。これは銀行に例えると、定期預金を満了して当座預金(ないし普通預金)に振り替えてもらうという話に近いです。この場合、銀行にとっては、銀行負債の種類が定期預金から当座預金に入れ替わっているだけで、銀行負債が減少したわけではありません。

国債の返済についても同じことで、国債返済によって国債→準備預金の変換が行われても、政府(統合政府)レベルで見た負債の水準、その逆の民間から見た純資産の水準は、全く変動しません。もし負債の水準が減少するとしたら、それは通貨が徴税によって償却されたときなのです。

そもそもMMTは単に、実物資源が逼迫しない限りにおいては、財政赤字が許容されるというごく穏当なことを主張しているだけで、「日銀が国債を買い取ればチャラ」などという粗雑な主張とは全く対極にあります。

……やや話が逸れましたが、とにかく、齊藤氏の「異次元緩和による国債の貨幣化がMMTを注目させた」という主張は、MMTの理論的主張を齊藤氏が全く理解できていないことを如実に表した、完全に倒錯・混乱したものと言えるでしょう。

次に示す齊藤氏の記述も奇妙です。

「満期国債は法貨によって必ず償還できる」という MMT の主張は、民間主体が保有する国債に満期が到来すると、中央銀行が新発中銀券でその満期国債を償還する状況を指している。この場合、新発中銀券が民間主体に受け入れられるという意味で、民間主体の側に中銀券への需要が存在することが上の主張の背後で想定されていることになる。

既に論じたように、国債と通貨は統合政府負債としては同類で、銀行で例えると定期預金と当座預金の違いに過ぎません。

いずれにせよ、貯蓄手段として民間部門は保有しているわけです。

そして、国債が約束しているのは、ある期日に通貨と交換するというだけのことです。貯蓄需要に変動がなければ、通貨への変換と受容は当然のことで、以上の齊藤氏のような留保がわざわざ必要になることはありません。

仮に無利子資産(通貨)ではなく有利子資産(国債)を需要するなら、再度国債を借り換えるだけのことでしょう。(銀行で例えれば、定期預金を再契約すれば良いだけの話)

結局、齊藤氏が何を”懸念”して留保しているのか謎のままです。

例えばもし、国民全体の貯蓄需要が減少していって、国債にせよ、通貨にせよ、保持せずに消費支出に回そうとするという話なのであれば、そのときは反循環的な財政制度を通じて、(自動的な支出減少ないし税収増加という形で)総需要が調節されれば良いだけのことです。

⑥「MMTのモデルケース」は現代日本ではなく、全ての時代の全ての国

いずれにしても、財政規律を棚上げにしながら貨幣や国債の大量発行に裏付けられた大規模なマクロ経済政策が超低金利と物価安定の環境において実現してきた日本経済の経験自体が、MMT のモデルケースとなってきたともいえる。MMT の政策を推奨する人々は、過去四半世紀の日本経済の現実をすべて受け入れたうえで政策処方箋を書いているということもできる。

「現代日本はMMTのモデルケース」というのは齊藤氏に限らずよくある誤解ですが、MMTは通貨・財政・貨幣制度を説明する枠組みに過ぎず、したがってMMTは、あらゆる国の金融経済システムを守備範囲とします。また、基本的に(通貨システムが存在するなら)時代も選びません。

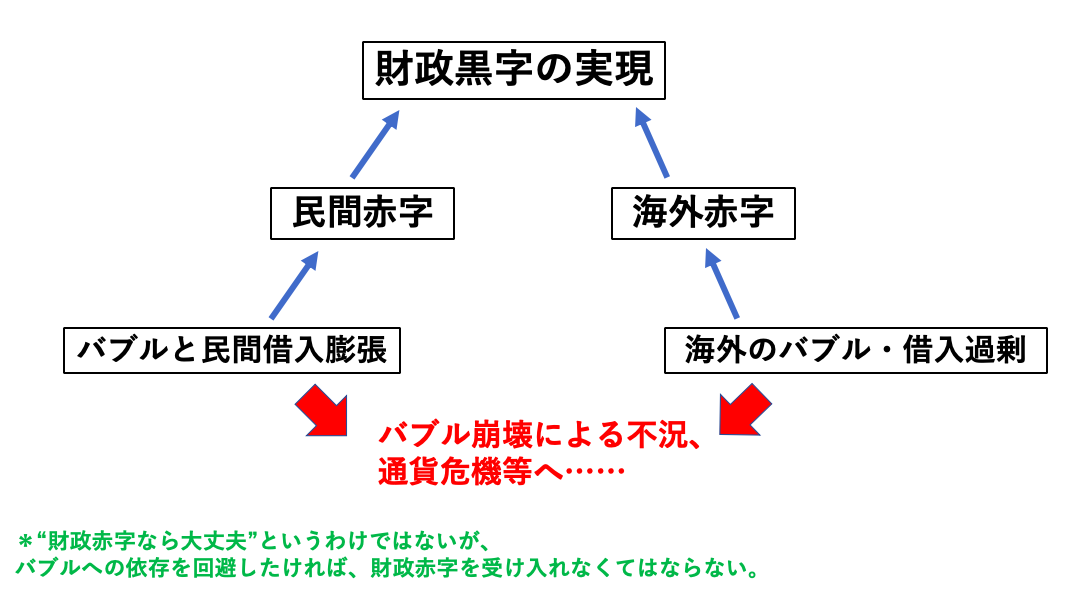

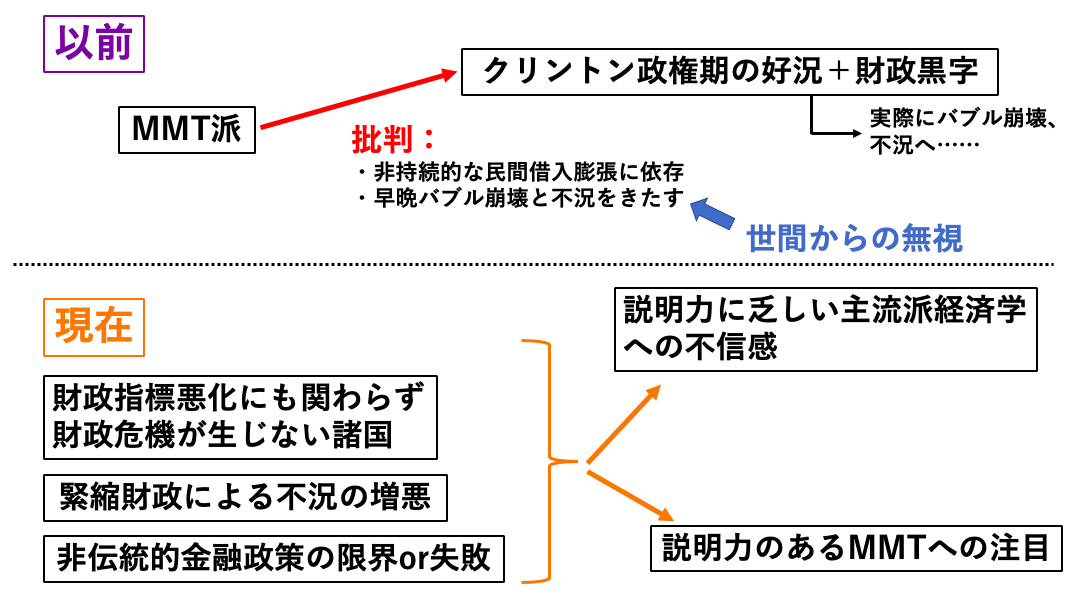

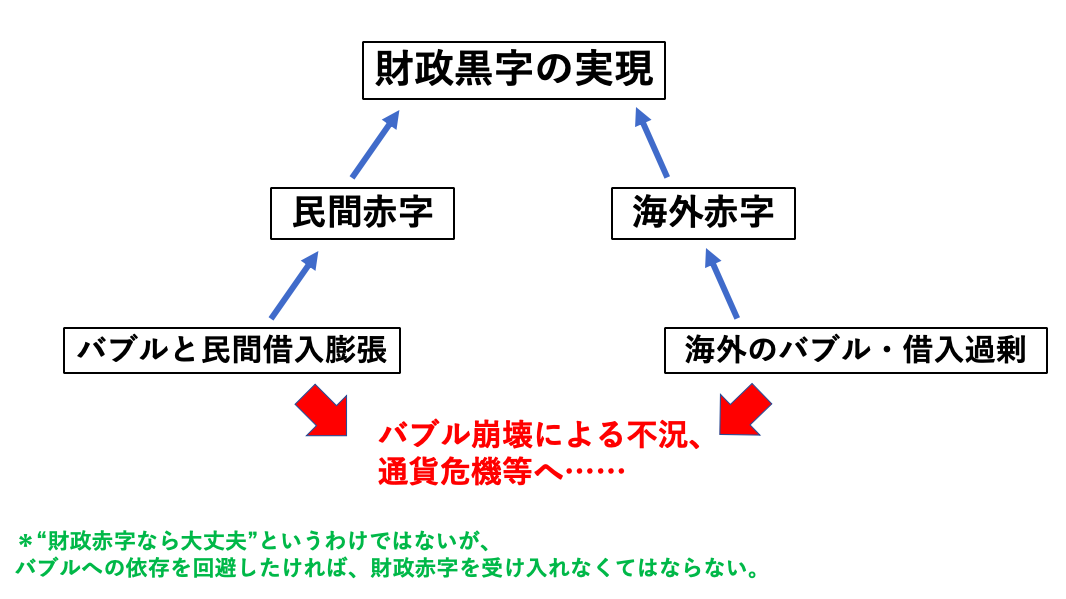

そもそも、MMTが行った一番最初の”政策主張”は、「好況&財政黒字のクリントン期への警告」であったことを忘れてはいけません。MMTは『財政赤字が大丈夫』と論ずるよりも前に、『財政黒字は危険信号だ』と論じてきたのです。

参考リンク:

拙note『「誰かの黒字は誰かの赤字の原則」→「財政"黒字"の危険性」』

MMT(現代金融理論)のエッセンス! ウオーレン・モズラー「命取りに無邪気な嘘 3/7」

Godley, Wynne and Wray, L.R., 1999, “Can Goldilocks Survive?”, The Levy Economics Institute of Bard College: Policy Note 1999/4

拙note『「誰かの黒字は誰かの赤字の原則」→「財政"黒字"の危険性」』

MMT(現代金融理論)のエッセンス! ウオーレン・モズラー「命取りに無邪気な嘘 3/7」

Godley, Wynne and Wray, L.R., 1999, “Can Goldilocks Survive?”, The Levy Economics Institute of Bard College: Policy Note 1999/4

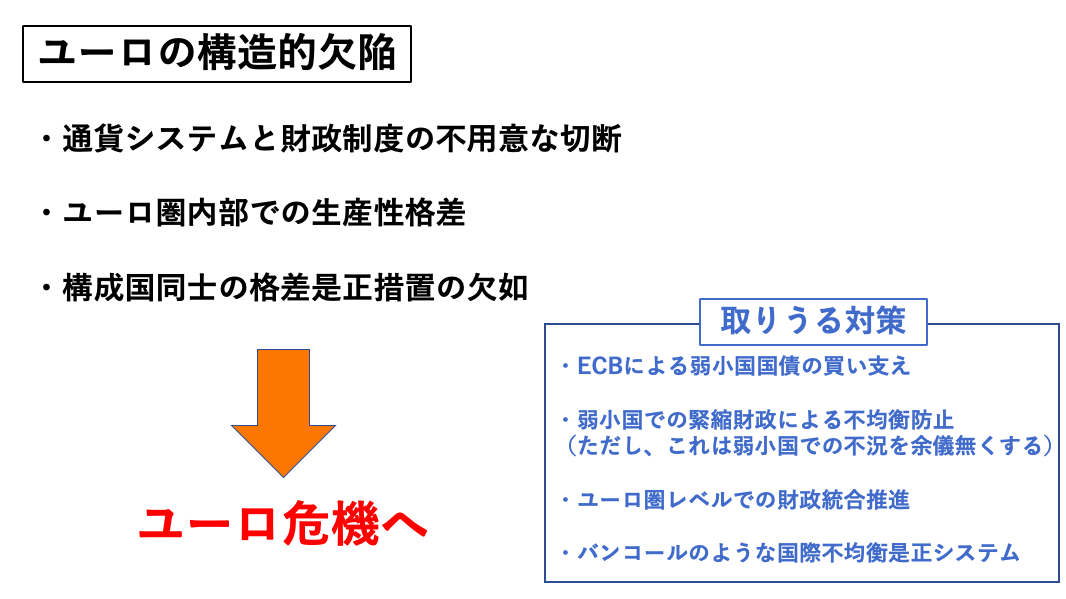

他にも、世界金融危機をもたらした構造や、ユーロ危機といった問題についても、MMT(あるいはポストケインジアン)は優れた分析を出しています。

参考文献:

Nikoforos, Michalis and Zezza, Gennaro, 2017, “Stock-flow Consistent Macroeconomic Models: A Survey”, Levy Economics Institute of Bard College Working Paper No. 891

Nikoforos, Michalis and Zezza, Gennaro, 2017, “Stock-flow Consistent Macroeconomic Models: A Survey”, Levy Economics Institute of Bard College Working Paper No. 891

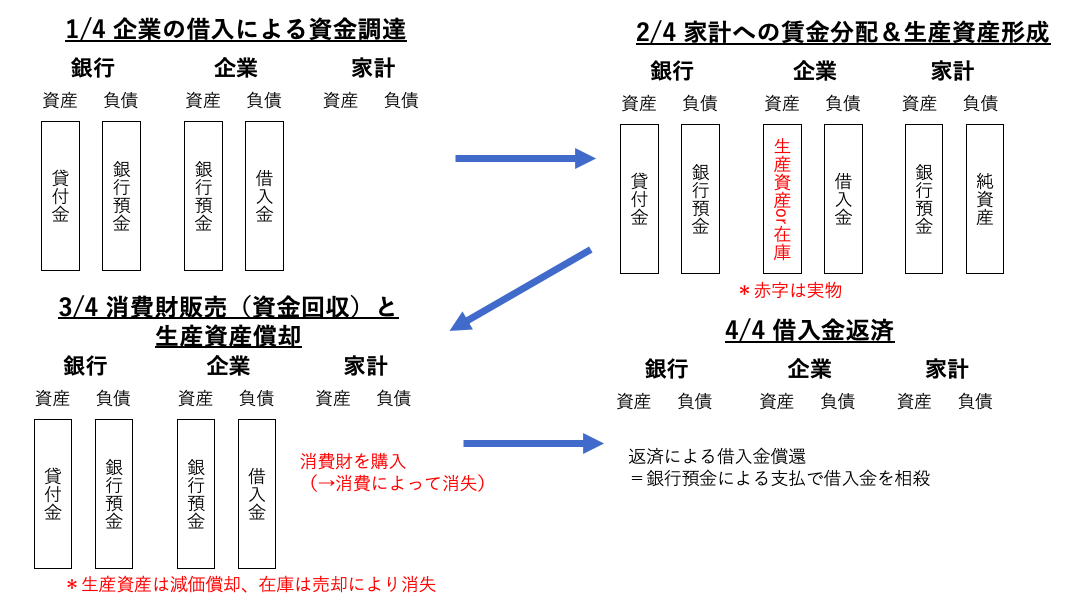

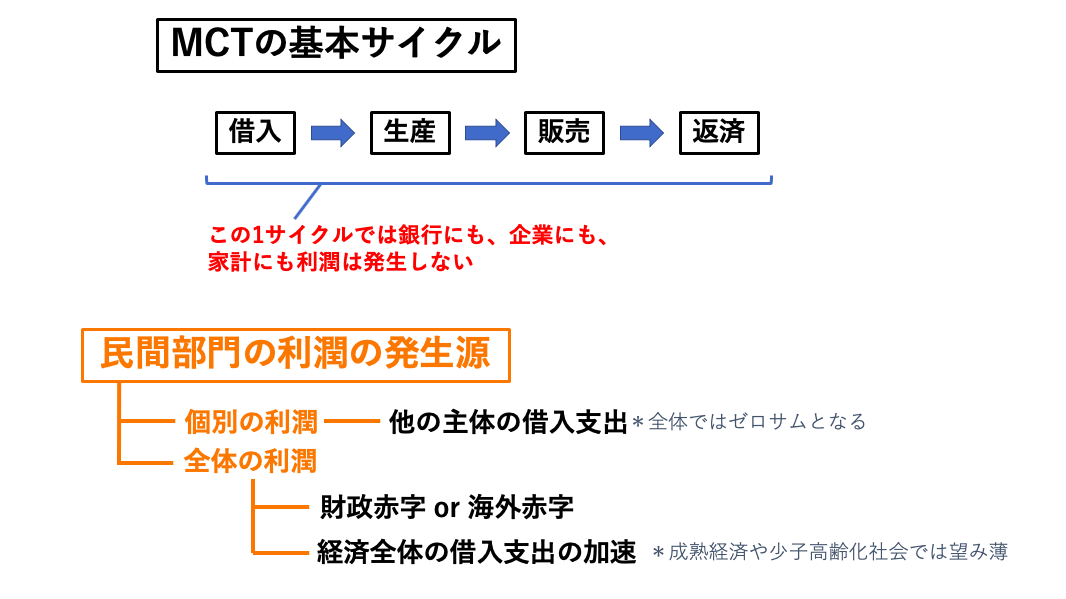

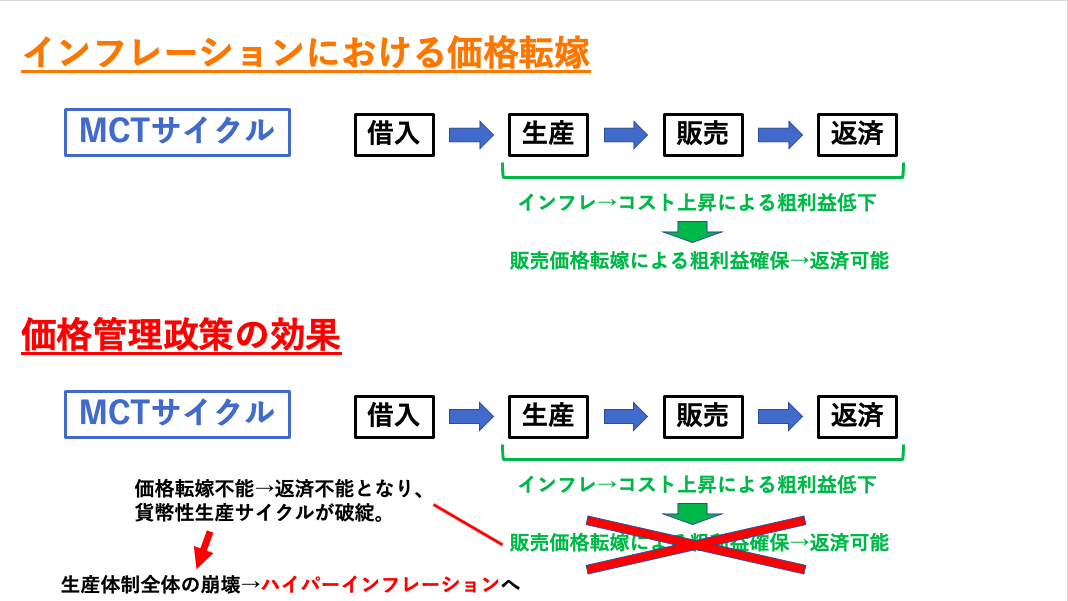

また、これは拙note『Modern Monetary Theoryの概説』で展開した独自分析に過ぎませんが、MMTの依拠するMonetary Circuit Theory(あるいはCredit Theory of Money)を参考に、ハイパーインフレの成因を考察したことがあります。

端的に言えば、ハイパーインフレーションは、外的要因によるインフレの際に、過度な価格管理政策を敷くことで、民間の貨幣性生産サイクルを破綻させ、生産体制全体を破壊してしまうことで生じるものと考えています。

いずれにせよ、MMTは様々な通貨、金融、財政制度について、統一的・総合的な説明を行う枠組み(変動為替相場制はもちろん、固定為替相場制や通貨同盟ですらも守備範囲)ですから、「現代日本がモデルケース」という理解は誤謬含みであり、極めてミスリーディングであると思われます。

以下の記述も問題です。

この一節では、不完全雇用経済だけが『MMTが想定するマクロ経済環境』ということになっていますが、既に論じたように、MMTの守備範囲はそこだけではありません。

特にジョブ・ギャランティ提案の中では、明らかに景気過熱時の実物資源(労働資源)逼迫が想定されており、累進課税制度と併せて、自動的かつ反循環的な財政制度が志向されています。

こうした反循環的財政政策というコンセプトは、MMTのみならず、MMT以外の一般的な積極財政論においても、通常共通しているはずなのですが、齊藤氏の論文においては、カウンターシクリカルな財政政策志向の存在が一切留保されずに議論が展開されています。これは端的に言って奇怪です。

⑦既存の長期停滞理論への言及不足と乖離

この点は、MMTとはほぼ関係ないのですが、齊藤氏の以下の主張にはかなり引っかかります。

しかし、なぜ、標準的なマクロ経済理論から大きく逸脱した事態が 1990 年代半ば以降、四半世紀にわたって続いてきたのかが説得的に説明されることはなかった。これまでの事態がなんらかのマクロ経済理論に基づいて明快に説明されてこなかったことから、このような状況が今後も維持可能なのかどうかについても、明確な根拠をもって予測することができなかった。

既に先ほど論じていたように、現代版流動性の罠論、ないし長期停滞論を理論的・モデル的に整備していこうという動きは以前からあり(Delong and Summers 2012や、 Eggertsson and Krugman 2013、あるいはEggertsson and Mehrotra 2014)、こうした先行研究について一言も言及がないのはいただけない。(奇妙なことに、この論文では、関心事項が近接しているはずの上記論文やその著者について一切言及されていない)

クルーグマンに至っては、2008年の段階で”OPTIMAL FISCAL POLICY IN A LIQUIDITY TRAP”(邦訳:クルーグマン:流動性の罠のなかでの最適財政政策)などという論文を書いています。

その理論的含意は明快です。

経済が不況に陥り、金融政策がそれを正せないなら、政府支出の機会費用は低い。ゆえに、公共事業を進めよう(let's get those projects going)。

これはMMTの議論ではありませんし、当然、クルーグマンはMMTerでは(断じて)ありません。あくまで主流派(系)の枠組みの話です。

そして、長期停滞理論では、潜在的貯蓄需要超過による不況が長期的に持続するような経済(それは必然的に、大きな財政赤字が維持可能となる経済であることを意味する)が、実際に生じ得ることが論証されています。

齊藤氏は”プロ”の経済学者であり、こうした既存の理論についての理解に乏しいはずはない(そんなことはあってはならない)のですが、一切の言及や参照もなく議論が展開されていくのは実に奇妙に思えます。

また、長期停滞における低金利現象のメカニズム説明にも、少なからず違和感があります。

齊藤氏はこのように、ゼロ金利によって貨幣に超過需要があるため、ほぼゼロ金利の公債も同様の超過需要を享受する、という論建てです。

しかし、他の長期停滞理論、例えばEggertsson and Mehrotra 2014では様相が異なります。

当該論文については、拙note『ニューケインジアンの金融政策無効論、MMTの金融政策無効論』で解説していますが、端的に要約すると、若年者の借入制約によって、経済全体の貯蓄手段が不足し、長期停滞に陥るという理論構造になっています。ここで政府債務を供給することは、貨幣需要が云々以前に、第一に貯蓄手段過少の補正という意味合いを持つわけです。

どんどんMMTからは話が離れていきますが、そもそも、財の超過需要と貨幣の超過需要という二元論で議論していることに違和感があります。

ブラッドフォード・デロングが『何の「貨幣への需要」について話してるんだ?』で喝破したように、貨幣”のみ”への超過需要が長期停滞の”症状”なのであれば、貨幣以外の資産の価格は暴落し、特に金利が高騰しているはずです。

しかし実際に生じているのは金利の低下です。

これに対してデロングは、起きている現象を、貨幣のみへの超過需要ではなく、貨幣+安全資産の超過需要であると論じています。

あくまで主流派の枠組みの話ですが、マーク・ソーマの表現を借りれば、財のみの超過需要を扱ったセイの法則、財と貨幣の超過需要を扱ったワルラスの法則に対し、デロングは財・貨幣・安全資産の3財の超過需要を扱っているわけです。

不況・長期停滞の病態を、財と貨幣の二元論(ワルラスの法則)で考えるのは、どちらかというとリフレ派よりの作法と言えるでしょう。

MMTはあくまで非主流派・異端派に属するので、明確にどちらとは言えませんが、財・貨幣の二元論で落とし込む齊藤誠&リフレ派の手法よりも、財・貨幣・安全資産で考察し、貯蓄手段全般の不足を議論するデロングらの手法に比較的近いかもしれません。また、後者の方が、経済的実態にも比較的整合的でしょう。

齊藤氏の議論では、国債は貨幣の”おまけ”として需要されていることになっているが、そうではなく、国債は貯蓄手段不足のために直接的に需要されるのであって、むしろ貨幣の方こそ、貯蓄手段全般の不足の影響を受けて波及的に超過需要に晒されている(貨幣の方が”おまけ”である)、と理解されるべきでしょう。

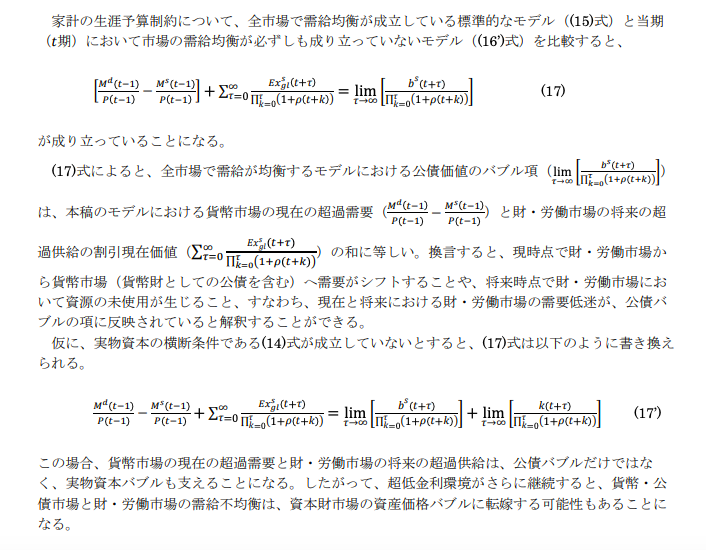

⑧長期停滞をバブル項で説明しようとするのは興味深い

やはりMMTと関係ない話になりますが、興味深かった部分を挙げておきます。

この節では、あっさり言えば、

貨幣の超過需要+将来の財・労働の超過供給=公債価値のバブル項

ひいては

貨幣の超過需要+将来の財・労働の超過供給=公債価値のバブル項+実物資本のバブル項

を導いて、不況・長期停滞(貯蓄手段不足と総需要不足)と資産バブル(公債ないし実物資産)を並行事象であると論じています。

この節から、齊藤氏は以下のように主張します。

上述と全く異なる可能性としては、超低金利環境と財・労働市場の超過供給状態が依然として継続する場合、第 2.4 節の最後で議論したように、現時点での旺盛な貨幣需要とともに現在から将来にかけての財・労働市場の未使用資源が公債バブルだけでなく、実物資本の資産価格バブルを支える可能性も否定できない。

第4 に、第 2.4 節で議論したように、現時点における貨幣市場の超過需要や現在から将来にかけての財・労働市場の未活用資源は、公債市場だけでなく、資本財市場の資産価格バブルを支える可能性がある。そうした結論を踏まえると、第 3 のポイントとはまったく逆に、超低金利環境と財・労働市場の需要低迷が依然として継続する場合には、公債市場だけでなく、実物資本市場にも資産価格バブルが生じる可能性も否定できない。

クルーグマンの邦訳記事の一部を引用してみましょう。

2. バブルを必要とする経済

2003年から2007年までの経済拡張がバブルによるものであった、ということはみんな知っている。90年代後半の景気拡張についても同じことが言える。また、レーガン後期の景気拡張についても同じことが言える。それは、ある部分では、暴走した貯蓄金融機関と不動産市場の大きなバブルによるものだ。

そうすると、その間、金融政策は緩和しすぎだったのではないか、と思いたくなる。やはり低い金利が頻発するバブルを引き起こしてきたのではないか、というわけだ。

しかし、サマーズが強調するように、金融政策が緩和しすぎだったという主張には大きな問題がある: インフレが起こっていないのである。経済が過熱しすぎであるという証拠はどこに見ることができるのか?

では、頻発するバブルと、インフレ圧力の兆候をまったく示さない経済とをどのように結びつければいいのだろうか? サマーズの答えは、経済は完全雇用近くに到達するためにバブルを必要としている、というものだ。バブルがないと、経済はマイナスの自然利子率に陥ってしまう、ということである。これは、2008年の金融危機以後だけに当てはまるわけではない。近年になるにつれて状況は悪化していると思われるが、1980年代以後の時代すべてに当てはまるだろう。

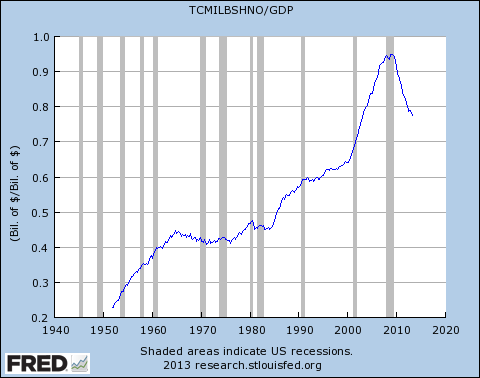

これを確かめるひとつの方法は、家計の負債を見てみることである。下の図は、1950年代以後の対GDP比での家計の負債の割合を示したものである。

家計の負債は、第2次大戦後、人々が都市近郊に移動したために、低い値からの増加であるが、急速な増加につながっている。その後、1960年から1985年あたりまで、約25年のほぼ安定した時代が続く。しかし、その後、家計の負債は2008年の危機まで、再び減少することなく急激に増加している。

とすると、これだけの家計の負債があるのだから、1985年から2007年までは非常に強いインフレ圧力があった時代、高い金利の時代、あるいはその両方の時代だったと思いたくなる。しかし、実際にはそのどちらも起こっていない――この時代は、低いインフレ率と概して低い金利の「大安定期」 (the era of the Great Moderation) だったのだ。むしろこれだけの家計の負債がなかったら、おそらく金利はかなり低い値にならなければならなかった――おそらくマイナスの値にならなければならなかっただろう。つまり、言葉を変えて言えば、経済はかなりの年月の間、流動性の罠に陥ろうとしていた。しかし、頻発するバブルのおかげで流動性の罠を避けることができていた、と言えるのだ。

このような見方に立つならば、将来を見たときには、流動性の罠を経済の異常な状態と見るのではなくて、新しい定常状態 (new normal) と見る必要が出てくる。

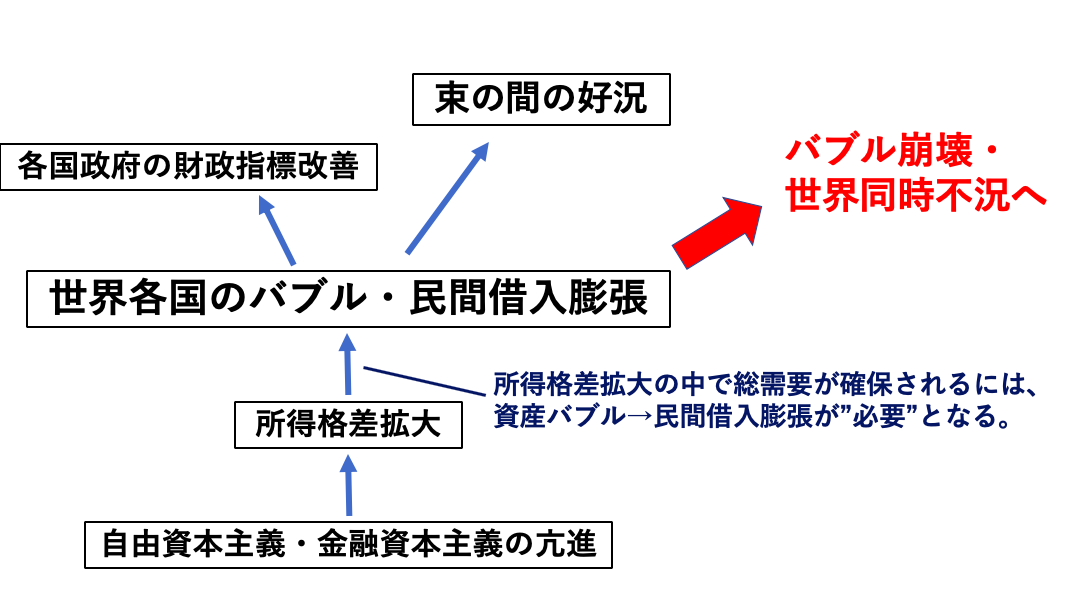

要するに、遡れば1980年代後半頃から、(少なくともアメリカでは)既に長期停滞に入りかかっていたのであり、それが度重なる資産バブルの連続でカバーされていたに過ぎなかったのだ、というのが、サマーズ&クルーグマンの見解というわけです。

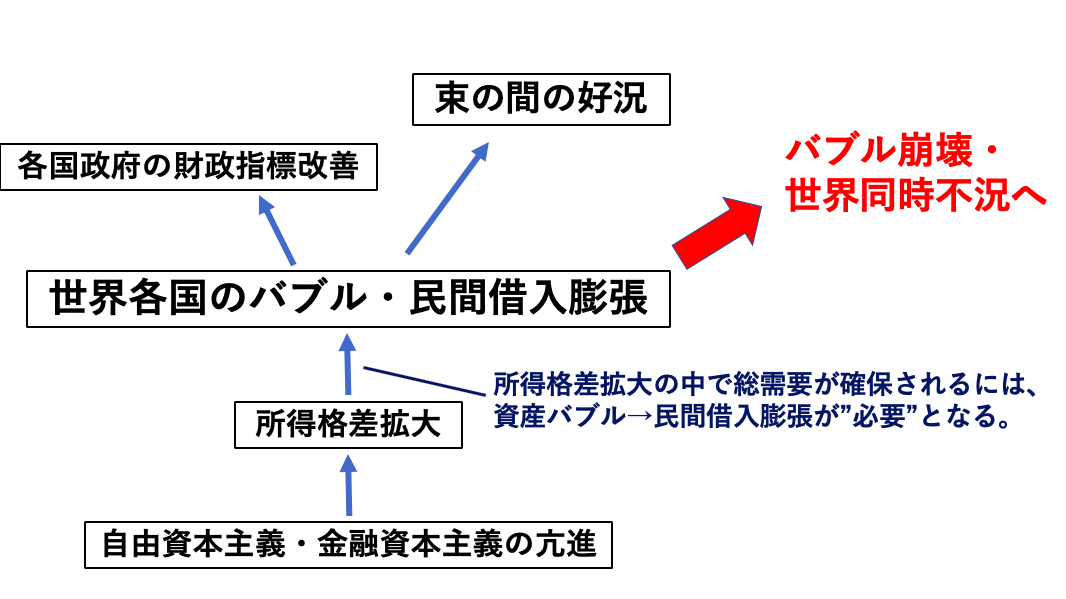

長期停滞を惹起する原因として、Eggertsson and Mehrotra 2014では、でレバレッジング・ショック(信用収縮ショック)の他、人口増加率減少や、所得格差拡大などが挙げられています。クルーグマンも、上記記事で人口増加率に注目しています。

また、先ほども触れたように、ポストケインジアンおよびMMTにおいては、金融資本主義の”深化”に伴い、(ある種マルクス経済学チックなメカニズムから)格差拡大、庶民所得抑制による安定消費の欠落をベースとしながら、不安定なバブルか長期不況のいずれかが生ずるという構造が考察されています。

何にせよ、こうした意味で、巨額財政赤字の”安定”と、資産バブルの醸成を同じ軸で捉えるという斎藤誠氏の枠組みは、長期停滞とバブル経済を類似病態として捉えるサマーズ=クルーグマン型長期停滞論と、極めて構造的に似通っており、このことは大変興味深いと言えます。

⑨既存の長期停滞論との乖離点と総括

しかしながら、齊藤氏とサマーズ&クルーグマンでは、決定的に違うところもあります。

サマーズ&クルーグマンは、経済は既に1980年代から長期停滞に足を突っ込んでいたのであり、今後はそれが”ニュー・ノーマル”(新しい定常状態)になるかもしれないと懸念しています。きちんとしたマクロ経済政策がなければ、バブルか不況かの選択を迫られてしまう経済になってしまう、というわけです。(サマーズに至っては、「今後の経済で金融政策がマクロ経済安定化の第一手段となるかは疑わしい」とまで論じています)

一方で、齊藤氏は、「ひとたび”需給均衡”経済に戻れば、ひどいインフレないし長期国債金利高騰が起きてしまう」ということばかり心配しています。

財・労働市場の超過供給の解消に応じて、貨幣・公債市場の超過需要も解消していくことが予測される。そして、名目金利が早晩、ゼロ水準から離陸し、実質貨幣需要は減退していくであろう。あるいは、名目金利がたとえゼロ水準に維持されても、物価上昇で実質金利が大きく負に転じることから、貨幣や公債などの名目資産への実質需要が急激に縮小するであろう。政府と日本銀行は、これまで大量の貨幣・国債発行で積極的な財政支出を捻出してきたが、これからは、大量の貨幣や国債の受け皿であった旺盛な貨幣需要を失うことになる。

本小節では、1990 年代半ばより展開してきたきわめて攻撃的なマクロ経済政策は今後、維持することができなくなり、物価水準や金利などの名目価格体系は大幅な調整に迫られることを示していく。一部のポリシーメーカーが政策主張するように、実質貨幣需要が急速に縮小しても貨幣・公債市場の超過供給を、財・労働市場の超過需要で吸収することは理論的には考えられる。しかし、貨幣・公債市場の潜在的な超過供給規模があまりに大きく、財・労働市場の超過需要による吸収よりは、名目価格体系の急激な調整の方が現実的な可能性が高いことを示していく。

第3 に、超低金利環境に過度に依存したマクロ経済政策が四半世紀という長い期間継続したことから、名目金利が正の水準にある正常な経済環境ではまったく支えられないほどに実質貨幣残高や実質国債残高が肥大してしまった。第 3.3 節で詳しく議論したように、正常な金利環境で維持することができる対実質 GDP 比でみた実質残高は、貨幣(日銀券と法定準備預金)でたかだか 9%であるのに対して、2018 年度末には 20%を超えた。国債(金利がゼロ水準から離陸すると市場金利が付されるので超過準備預金も統合政府の有利子負債として国債に含めている)については、正常な金利環境で維持できる実質残高がせいぜい 40%であるのに対して、2018 年度末には 160%を超えた。こうした貨幣・公債市場の大幅な超過供給は、物価安定のもとで財・労働市場の超過需要によって吸収することなど到底不可能である。貨幣数量説や FTPL の予測に従うと、名目金利がゼロ水準から離陸するや否や、数倍というオーダーで物価水準の調整に迫られる。

こうした齊藤誠氏の見解には、悲観主義的側面と、楽観主義的側面があります。

まず先に、齊藤氏の悲観主義的側面について:齊藤氏のこの見解は、ゼロ金利経済からの”離陸”、つまり、長期不況からの明確な脱却を想定しているにも関わらず、政府が依然として財政赤字拡張を続けるということが前提とされています。

既に散々指摘した通り、この前提はとても奇妙と言えるでしょう……MMTですら(JG提案に見るように)、反循環的財政制度として、好況時に自然と財政支出水準が低下・税収水準が上昇するような自動安定化機構を志向しているのですから。

したがって、齊藤氏の”悲観”的見解とは裏腹に、好況局面では、財政赤字の著名な縮小や財政黒字が実現され、齊藤氏が抱いているようなインフレ等の懸念はかなり非現実的と思われます(とはいえ、インフレ抑制的な税制、特に累進課税が緩和されてしまい、消費税のような定率税が拡充されてしまうようだと、インフレへの”耐性”は比較的弱くなってしまうかもしれないので注意は必要です)。

次に、齊藤氏の楽観主義的側面について:齊藤誠氏は、統計上の需給ギャップ[(潜在産出量-実質GDP)/実質GDP]の減少から、経済が”需給均衡”に向かい、それによって「過度な財政赤字が高インフレを齎す」という、いわば”常識”的な経済に戻るはずだ、と信じておられます。

これは先述のサマーズやクルーグマンの見解に比べると、あまりにも楽観的だと言わざるを得ないでしょう。彼らに言わせれば、1980年代、つまり、当note執筆現在(2020年)から実に30年近く前には、既に経済は長期停滞へと没入し、それが”ニュー・ノーマル”として定着しつつあるわけですから。

私はMMTと、MMTの依拠するポストケインジアン的(特にミンスキー的)金融資本主義観に同情的ですから、齊藤氏の楽観よりも、サマーズ&クルーグマンの危機意識の方がしっくり来ます。

もし齊藤氏が「”需給均衡”経済だ」と信ずるような景況回復が今後あったとしても、”金融化亢進と格差拡大の歯止めが掛からないマネー・マネージャー資本主義”という病態を憂うMMT的観点からすれば、”次なるバブルと恐慌のリフレイン”としか思えないというのが正直なところです。実際、特に1980年代以降はその繰り返しで、MMTerによるクリントン期批判(Goldilocks Economy批判)も、そうした文脈の中に位置付けられます。

ゼロ金利経済からの”離陸”においては、齊藤氏の懸念とは裏腹に、好況に伴う財政赤字圧縮 or 財政黒字が齎され、”見た目上”の財政指標の改善が見られることになるでしょう。

そのことは、齊藤氏の心をともすれば”安心”させるかもしれません。

しかし、MMTerはむしろそれを危機の前触れと捉えます。

こうした意味で、齊藤氏が論文を通じて表明してきた懸念、つまり、

「”需給不均衡”経済によって安定的に蓄積された統合政府負債が、”需給均衡”経済においてインフレの源になり、危険である」

という主張は、MMTが想定する財政制度論においても杞憂であると同時に、長期停滞からの脱却があまりにも楽観的に前提されているという意味で、著しく妥当性を欠くものではないかと疑問視せざるを得ません。

(以上)

※ここまで通読いただきありがとうございました。ご質問、ご指摘、いつでも募集しております。適宜対応させていただきます。

経済学・経済論…財政破綻論批判、自由貿易批判、アベノミクス批判などを易しく解説

望月慎の経済学・経済論 第一巻…2017年6月~2017年9月の11記事のまとめ。財政破綻論批判、自由貿易批判、アベノミクス批判から通貨論(金融システム論)、ケインジアンモデル概説など、様々な経済トピックを論じました。

マニアック経済学論…各種経済トピックをテクニカルに解説。

望月慎の経済学・経済論 第一巻…2017年6月~2017年9月の11記事のまとめ。財政破綻論批判、自由貿易批判、アベノミクス批判から通貨論(金融システム論)、ケインジアンモデル概説など、様々な経済トピックを論じました。

マニアック経済学論…各種経済トピックをテクニカルに解説。